Ancora una volta, gli investitori stanno spingendo verso l’alto i titoli tech e mega-cap, nell’idea che l’inflazione sia vicina al picco.

Due settimane fa, avevo detto che il trend a breve termine influenza le aspettative di una svolta prudente della Fed.

Fonte: Investing.com

Come ho detto, la propensione al rischio intermittente è correlata alle oscillazioni a breve termine nel trend in discesa, si è cominciato a parlare della cosiddetta “svolta della Fed” dai minimi dell’estate, ripetendola ad ogni rimbalzo, dopo il bottom dell’S&P 500 sul breve periodo.

Tuttavia, sebbene il riferimento abbia incrociato sopra le DMA su 50 e su 100, si trova sotto la DMA su 200. Quest’ultima ha rafforzato l’apice del canale ascendente, resistendo al prezzo ad agosto. Farà lo stesso di nuovo? Naturalmente, non ve lo so dire. Tuttavia, il medio termine è in calo fino a prova contraria. Inoltre, il rapporto è bearish, con la DMA su 50 che langue sotto la DMA su 100.

Fonte: Investing.com

Con la visione settimanale, scopriamo che il rally è sul breve termine ma i titoli stanno scendendo sul medio termine. In altre parole, l’attuale rally è una correzione in un trend in discesa.

Il 23 ottobre facevo notare che il medio termine include rally a breve termine, e lo fa dal picco di gennaio. A volte è utile fare un passo indietro e osservare il quadro più grande.

Chiariamo: non so se ci sarà un bottom stavolta. Quello che so, al momento, è che non è nulla di più che una correzione. Se i picchi e minimi settimanali si invertiranno, potrò dire “OK, ora abbiamo un bottom”.

Il Nasdaq 100 è schizzato dell’8,84% la scorsa settimana, rispetto al 5,9% dell’S&P 500, il rally settimanale più forte dell’anno. Anche se è entusiasmante, lo ripeto: fino a quando picchi e minimi settimanali saranno in un trend in discesa, non ho altra scelta se non considerare l’attuale rally una correzione prima che i titoli si dirigano verso il basso. Vale la pena ricordare che i rally del bear market sono i più potenti, perché vanno contro il trend principale con lo short covering. Questo fenomeno è diventato ancor più potente dopo che i sondaggi hanno reso gli orsi estremamente fiduciosi in una vittoria schiacciante dei Repubblicani, che avrebbe fermato le spese e gli aumenti delle tasse dei Democratici.

L’aggressivo rally di giovedì dell’azionario dopo il dato IPC sulle vendite al dettaglio è stato un rally di sollievo. Tuttavia, il rendimento invertito conferma che non è sostenibile.

Il prossimo dato su cui focalizzarsi sono le vendite al dettaglio.

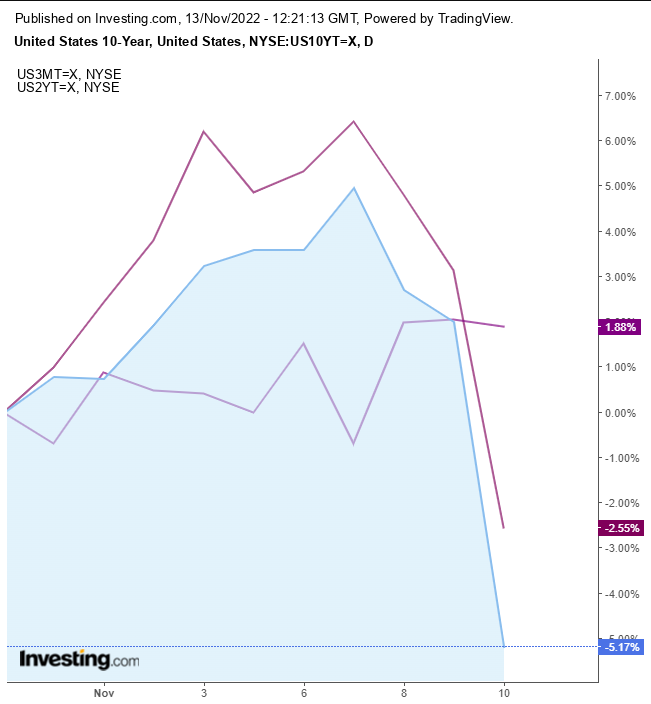

Fonte: Investing.com

I rendimenti dei Treasury a 3 mesi e 10 anni sono invertiti. Dal 1982, ogni inversione ha indicato un calo dell’azionario ad un certo punto l’anno seguente.

Fonte: Investing.com

La nuova ricerca di rischio ha causato il peggiore selloff del dollaro da anni. Il dato IPC più debole ha spinto lo yen giapponese al balzo intraday più grosso dal 2008, e la sterlina ha visto il rally giornaliero più forte dal 1985.

L’inversione ha rotto un cuneo discendente, cambiandone la traiettoria. I rendimenti in calo hanno trascinato giù il biglietto verde dopo il balzo di oltre il 16% quest’anno.

I future dei fondi Fed sono scesi sotto il 5%, con una probabilità del 71,5% che a dicembre l’aumento dei tassi della Fed sarà di appena 50 punti base.

Al contrario, l’oro ha toccato il fondo, con i trader che hanno messo in conto un aumento dei tassi minore. Come il dollaro, l’oro sta andando contro la mia ipotesi, al momento.

Fonte: Investing.com

Il Bitcoin langue a 16.000 dollari, con 3 miliardi di dollari volati via dalle cripto-piazze questa settimana, nella corsa agli sportelli per paura di un contagio da FTX. Il range triangolare dal 9 novembre potrebbe rivelarsi un pennant, un pattern di continuazione che indica una performance ripetuta, puntando al livello di 10 mila dollari, in linea con la mia ipotesi bearish a lungo termine da gennaio.

I future del greggio WTI sono rimbalzati venerdì, riducendo un calo settimanale, mentre la Cina allenta le restrizioni per il coronavirus, con un potenziale aumento della domanda. Tuttavia, i tori dovranno superare una linea di vendite.

Fonte: Investing.com

Il petrolio sta cercando, senza successo, di superare il livello di 94 dollari dopo essere sceso al di sotto di esso ad agosto. Questa linea rappresenta i venditori, e compone il fondo di un triangolo discendente. Tuttavia, se dovesse esserci una conversione offerta/domanda, i tori avranno completato una base testa e spalle, che ritesterà il trend discendente, che potrebbe rivelarsi un apice del canale discendente.

Nota: Al momento della pubblicazione, l’autore non ha posizioni su nessuno degli asset menzionati.

***

Alla ricerca di nuove idee? Su InvestingPro+ potete trovare

- I dati finanziari di qualunque società relativi agli ultimi 10 anni

- Punteggi sulla salute finanziaria in termini di redditività, crescita ed altro

- Un fair value calcolato da decine di modelli finanziari

- Un rapido confronto con i rivali

- Grafici su fondamentali e performance

E molto altro. Tutti i dati chiave velocemente, per poter prendere una decisione informata, grazie ad InvestingPro+. Scopri di più »