Dal 2020, il momentum investing ha generato rendimenti significativamente migliori rispetto ad altre strategie. Ciò non sorprende, viste le massicce dosi di stimolo immesse nel sistema finanziario. Tuttavia, Brett Arends per Marketwatch ha osservato nel 2021 che il momentum investing può dare un vantaggio. Per intenderci:

“Il suo successo è un ‘fatto empirico ben consolidato’ e può essere dimostrato attraverso molteplici attività e oltre 212 anni di dati di mercato azionario, sostengono il money manager Cliff Asness e i suoi colleghi. È “la prima anomalia del mercato”, scrive l’analista Gary Antonacci. E batte una semplice strategia di mercato azionario ‘buy and hold’ che risale a quasi 100 anni fa, stima il money manager Meb Faber”.

Sebbene il momentum investing sia interessante in un mercato toro guidato dalla liquidità, è sempre la strategia migliore? Come si legge su “Il modo migliore per investire:”

L’ultimo decennio è stato una manna per l’industria degli ETF indicizzati, per le applicazioni finanziarie e per i siti web dei media che promuovono l’investimento “buy and hold” e le strategie di diversificazione. Ma il “modo migliore per investire” durante un mercato toro è anche il modo migliore per investire durante un mercato orso? Oppure, tempi diversi richiedono strategie diverse?

Questa è la domanda che approfondiremo.

Il Momentum Investing non è passivo

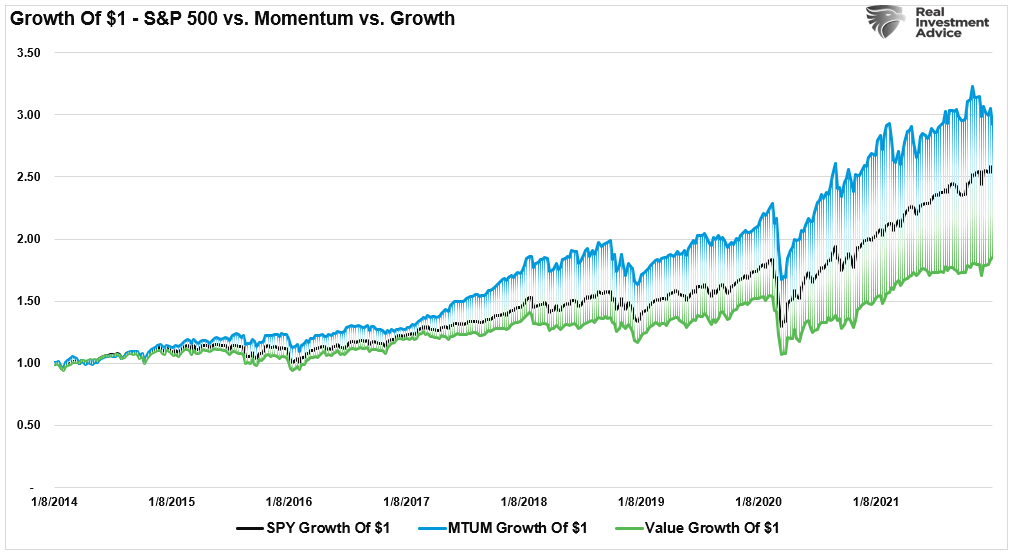

Nella sua discussione, Brett confronta diversi fondi ETF degli ultimi cinque anni. Per semplificare la nostra analisi, utilizzeremo i seguenti tre ETF dal 2014 a oggi. (Il 2014 è la prima data in cui tutti e tre gli ETF dispongono di dati sulla performance).

- SPDR® S&P 500 ETF (NYSE:SPY) come proxy “buy and hold”,

- iShares Momentum ETF (NYSE:MTUM) come proxy “momentum”; e,

- iShares Value ETF (NYSE:IVE) come proxy “value”.

Per la nostra analisi, abbiamo calcolato la crescita di 1 dollaro investito in ciascun ETF a partire da gennaio 2014 solo sulla base dell’apprezzamento nominale del capitale.

A prima vista, la scelta più ovvia per gli investitori è stata il momentum rispetto all’S&P 500 o al value.

Ma è tutto qui?

È possibile acquistare un fondo “momentum” e dimenticarsene?

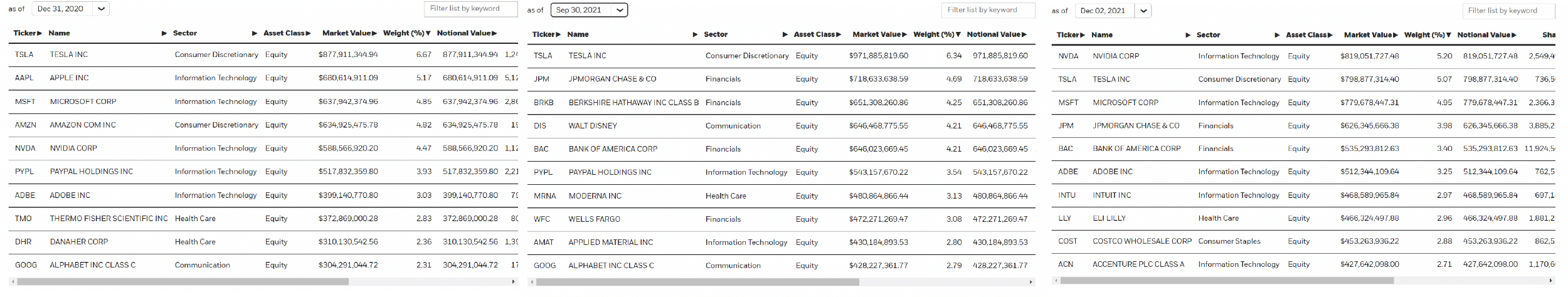

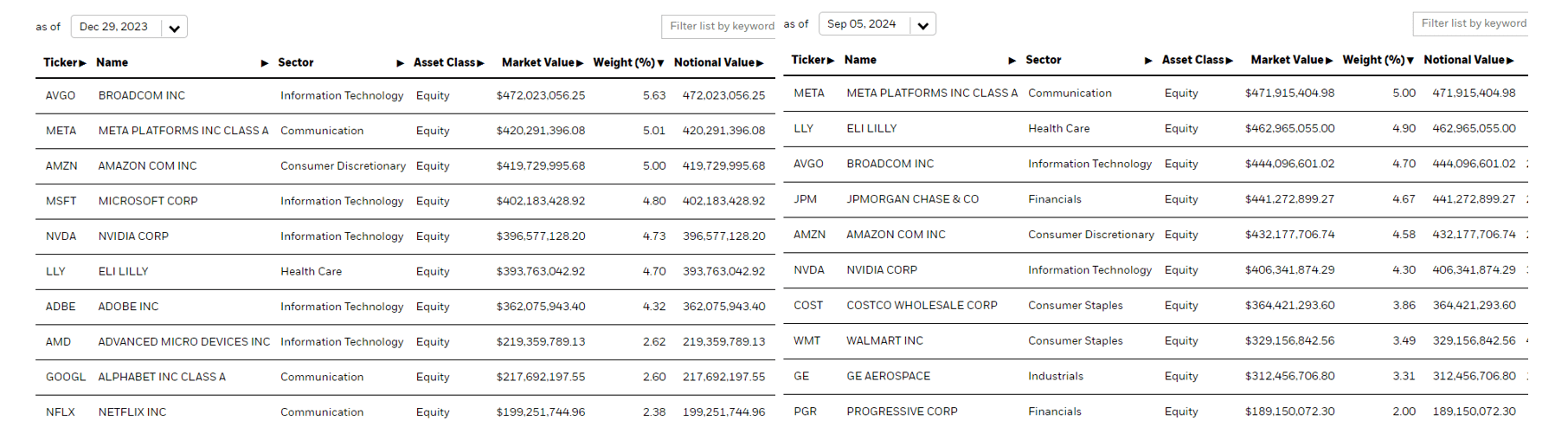

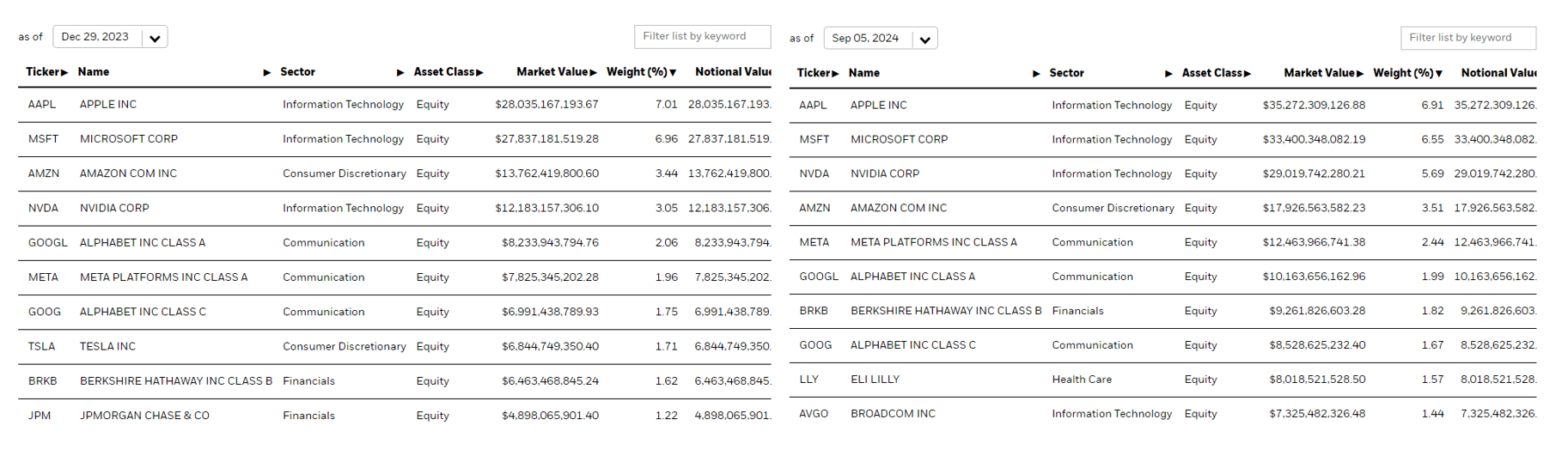

Beh, non così in fretta, dice Brett. Tuttavia, pur essendo d’accordo con Brett, il motivo è un altro. Il problema del “Momentum investing” è che non si tratta di una strategia passiva. Ad esempio, se osserviamo le prime 10 partecipazioni di MTUM, possiamo vedere le modifiche apportate all’ETF in base ai cambiamenti del momentum del mercato.

Alla fine del 2020, Danaher Corp (NYSE:DHR) e Thermo Fisher (NYSE:TMO) erano tra le prime 10 partecipazioni, poiché il mercato era alla ricerca di titoli legati al settore sanitario a causa della pandemia. A settembre 2021, con l’irripidimento della curva dei rendimenti e gli sviluppi legati ai vaccini e ai bitcoin, PayPal (NASDAQ:PYPL), Moderna (NASDAQ:MRNA) e le principali banche hanno dominato la top 10. Alla fine del 2021, PayPal è stato sostituito da Nvidia (NASDAQ:NVDA), Costco (NASDAQ:COST) e dai titoli contabili.

Guardando al presente, dopo la correzione del 2022 e il successivo rimbalzo, le partecipazioni si sono nuovamente spostate. Dopo una forte corsa nel 2024, Costco è tornata nella top 10, sostituendo Netflix (NASDAQ:NFLX) e Microsoft (NASDAQ:MSFT).

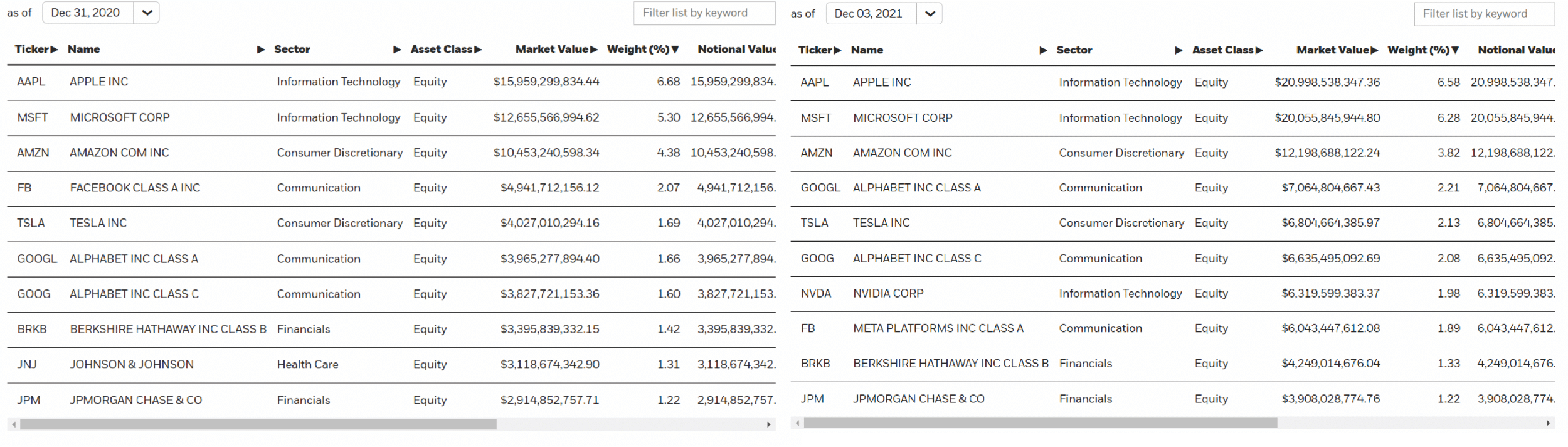

La sovraperformance del Momentum è dovuta alla modifica delle partecipazioni per cogliere le tendenze dei prezzi. Tuttavia, se si detiene lo SPY, le uniche variazioni degli ultimi anni sono dovute alla ponderazione delle prime 10 partecipazioni.

Anche in questo caso, il momentum sembra essere la scelta più ovvia.

Ma non è così.

L’investimento momentum non è sempre vincente

Brett fa un’osservazione molto importante sul momentum investing.

Secondo i ricercatori, l’investimento nei cosiddetti titoli “momentum” è il “vantaggio” meglio documentato e più duraturo del mercato.

In particolare, questo vale per il possesso di singoli titoli azionari in un portafoglio. Non alla detenzione passiva di un ETF.

C’è una differenza.

Sì, su base passiva dal 2014, il momentum ha sovraperformato gli indici benchmark e value. Tuttavia, la detenzione passiva di un ETF annulla il valore del momentum investing.

“Inoltre, questo portafoglio ha un’inclinazione cautelativa intrinseca, in quanto detiene solo titoli con rendimenti trailing positivi. In un mercato ribassista potreste non essere investiti in nulla. Come hanno sottolineato Meb Faber e altri, le strategie di momentum possono aiutarvi a evitare le peggiori turbolenze del mercato”. - Brett Arends

Rileggete.

Come strategia, il momentum investing raccoglie liquidità quando il momentum delle partecipazioni diventa negativo. Non è così per un ETF che deve sempre rimanere investito. Se scomponiamo la performance comparativa in periodi specifici, il valore della strategia momentum si perde.

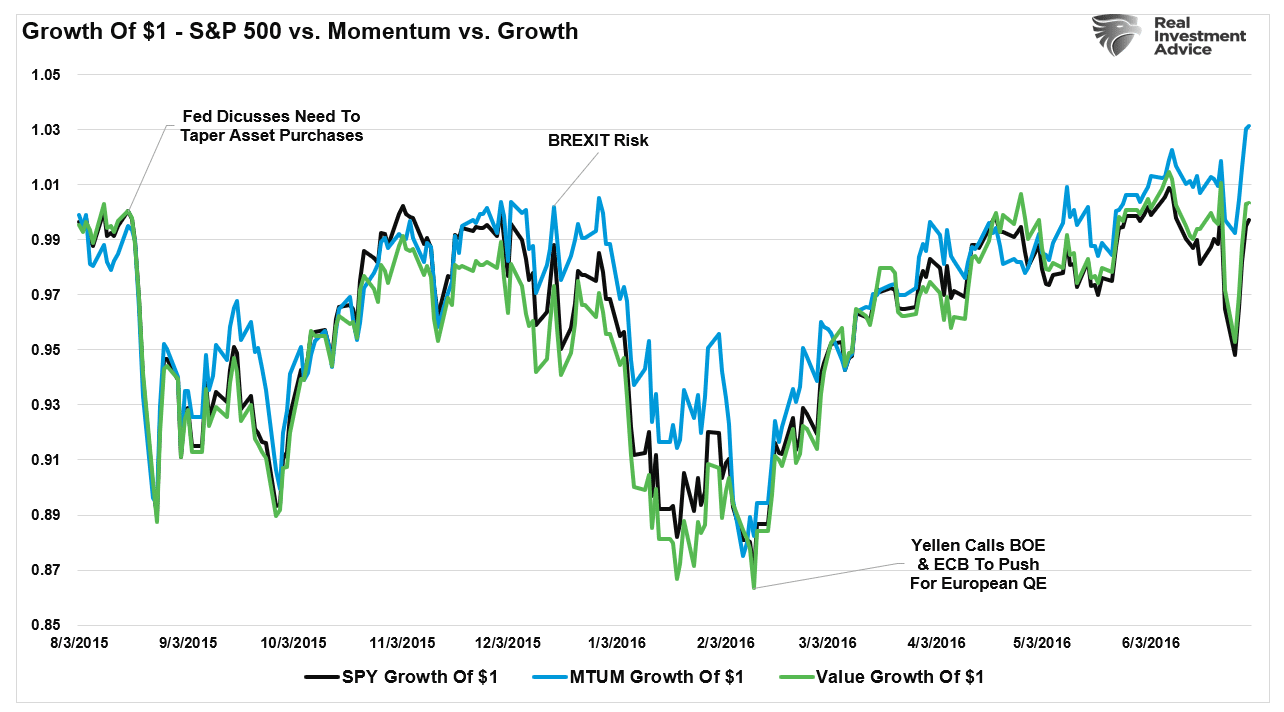

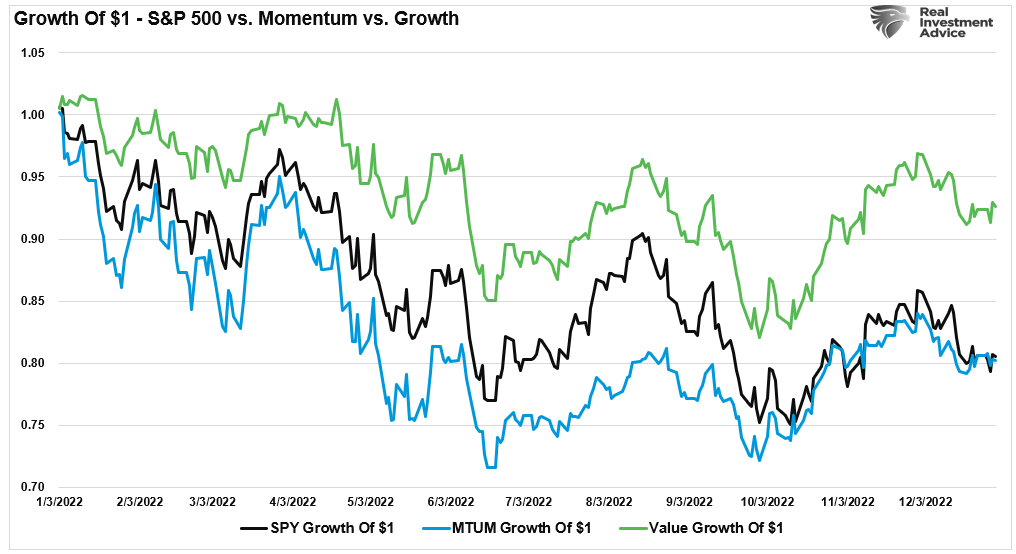

Nel 2015 e nel 2016, il momentum non ha fornito alcuna copertura contro il “taper” della Fed e la Brexit.

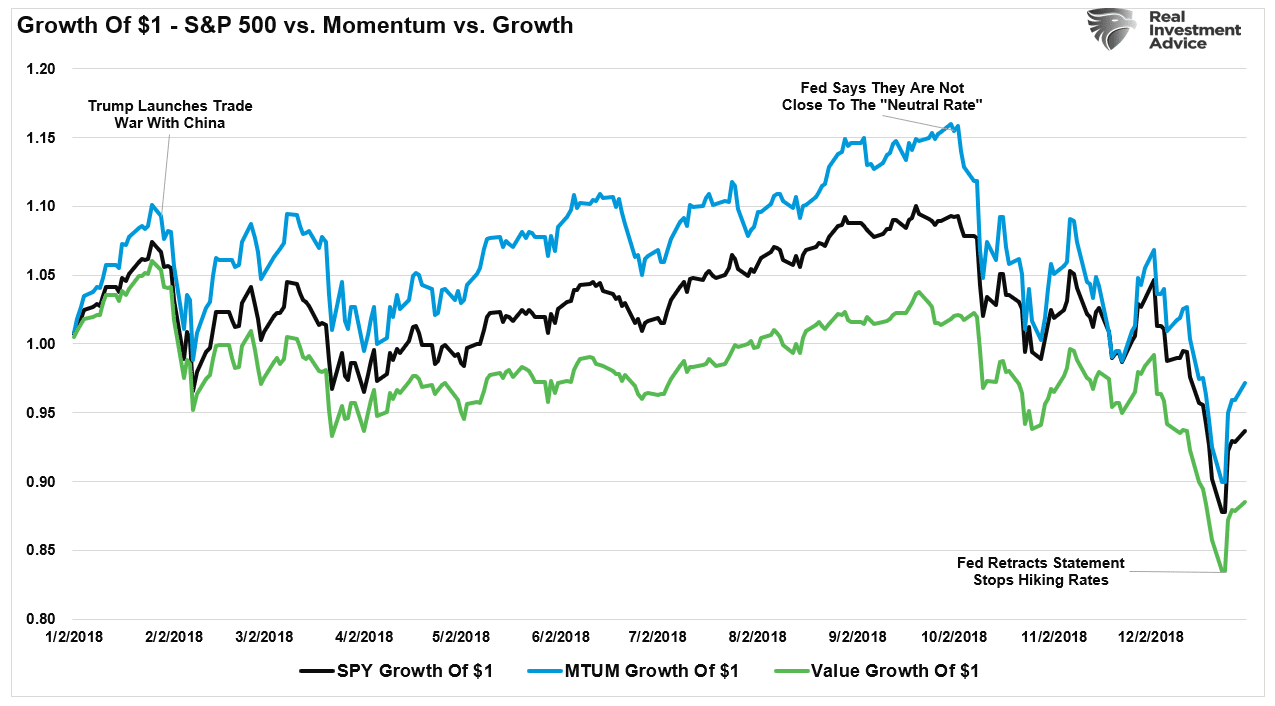

Allo stesso modo, nel 2018 la performance relativa è stata peggiore del benchmark durante il “taper tantrum” della Fed.

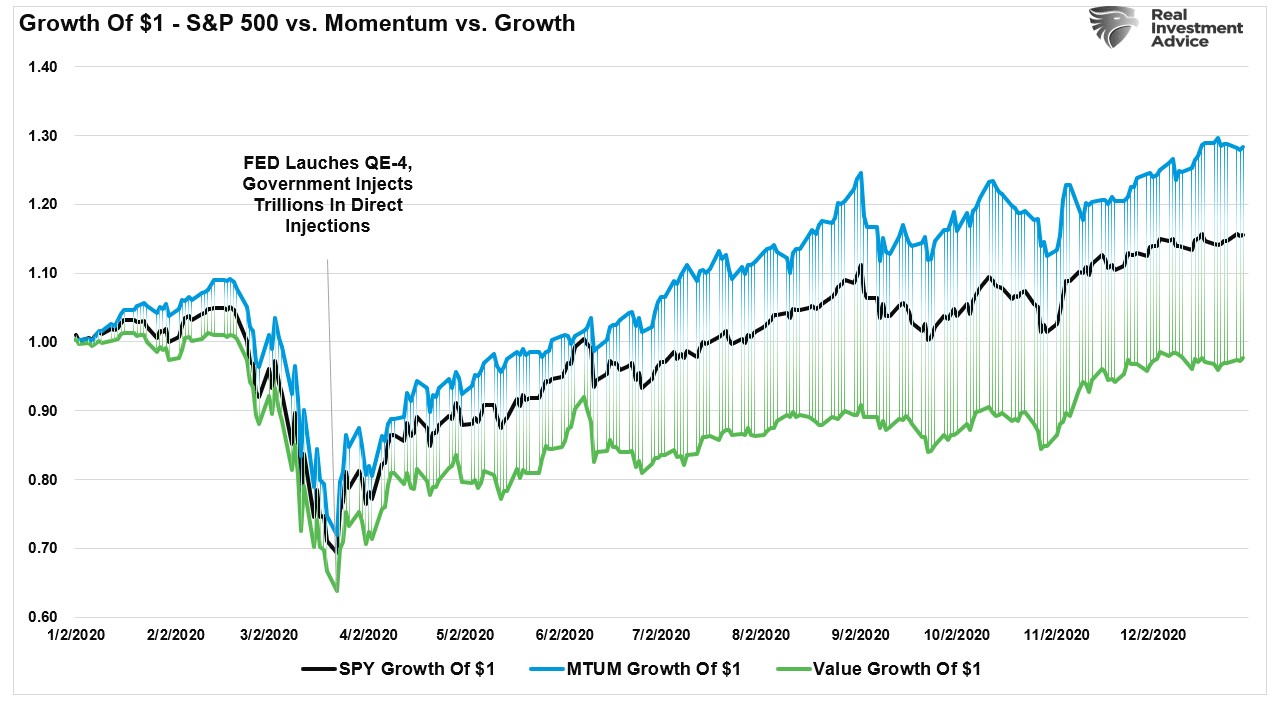

La detenzione di un ETF momentum all’inizio del 2020 non è servita a proteggervi dalla flessione. Tuttavia, il momentum ha beneficiato della ripresa alimentata da trilioni di politiche monetarie e fiscali.

Nel 2022, il possesso di un ETF momentum ha sottoperformato significativamente l’indice value.

Come ha osservato Brett, il valore del momentum investing, se applicato a un portafoglio di singole azioni, è che può aiutare a evitare una significativa distruzione del capitale durante le flessioni del mercato.

Tuttavia, il valore della strategia momentum si perde quando si applica una strategia attiva a una partecipazione passiva.

Scegliere la strategia giusta al momento giusto

Come strategia, il momentum investing funziona bene se applicato correttamente a un portafoglio di singoli titoli.

Uno degli aspetti più interessanti di questo portafoglio, tuttavia, non è solo il fatto che ha un sacco di numeri concreti a sostegno, ma che in teoria è accessibile a qualsiasi investitore comune che può vagliare i titoli in base alla performance mensile.

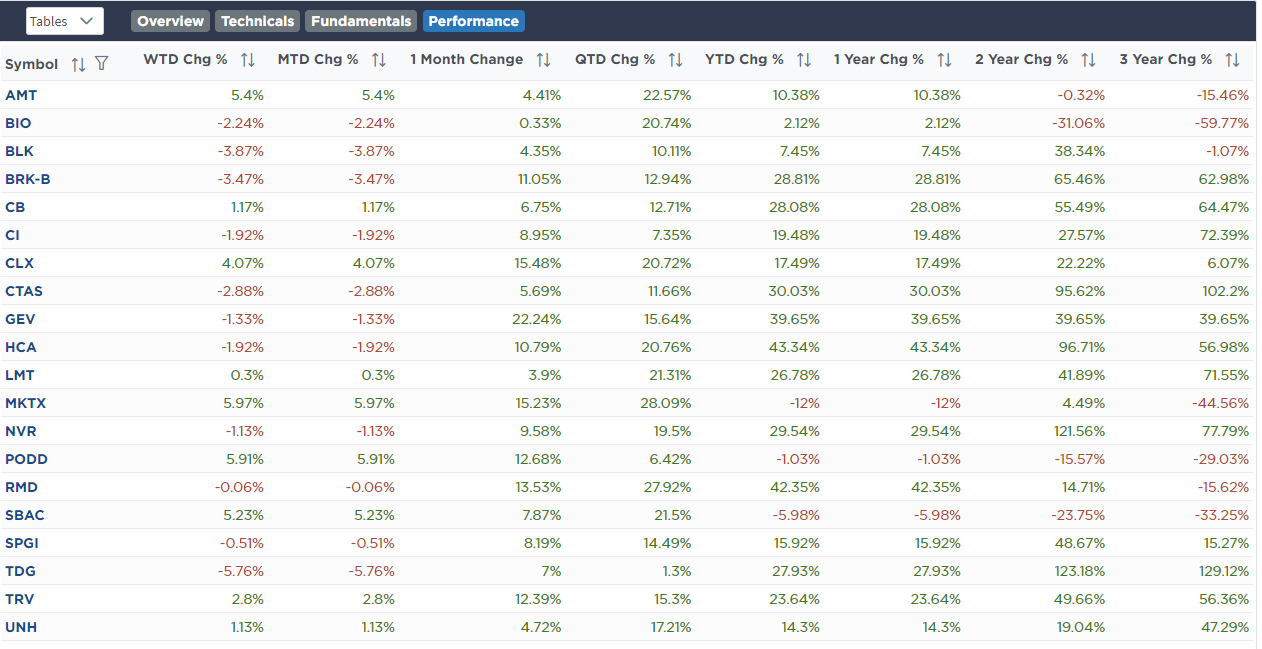

Ha ragione, ed è qualcosa che noi di SimpleVisor forniamo quotidianamente, come dimostrato:

Il momentum investing funziona eccezionalmente bene durante un mercato toro in forte trend. Tuttavia, è fondamentale ricordare che le strategie cambiano durante un mercato orso.

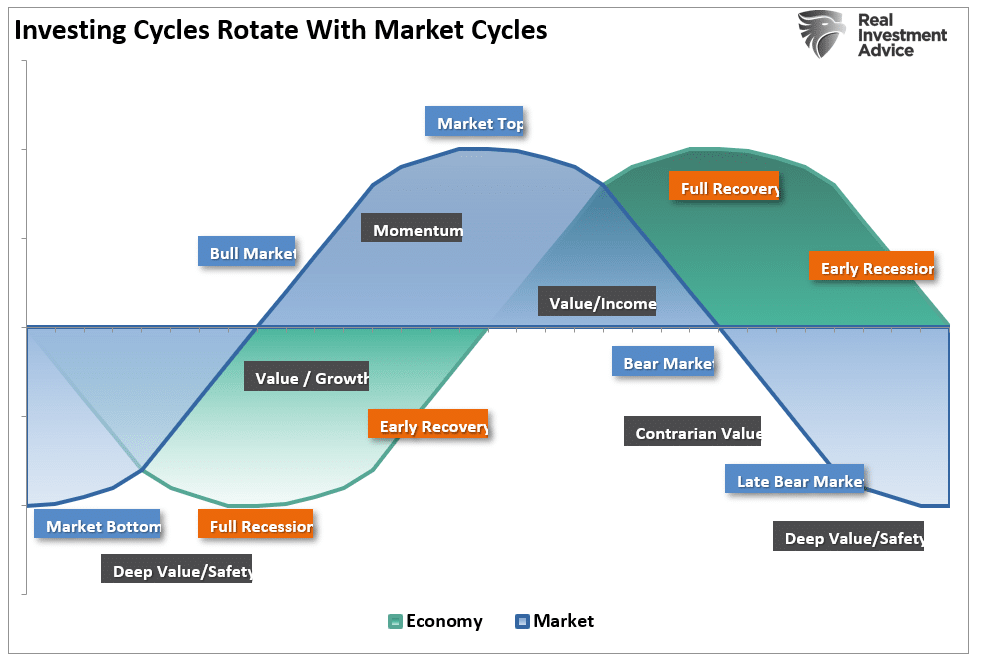

Come illustrato di seguito, i cicli di mercato tendono a precedere i cicli economici, pertanto le strategie di investimento dovrebbero cambiare sia con i cicli economici che con quelli di mercato.

Ciò sarà di fondamentale importanza quando inizierà il prossimo mercato ribassista.

Il ritorno del valore

Come conclude giustamente Brett:

Il mio problema principale con il “momentum” come strategia d’investimento è che in pratica si abbandona qualsiasi tentativo di analisi fondamentale. Mi sembra l’equivalente borsistico dei “social” media, che saltano sull’ultima mania della folla a prescindere dai meriti.

Ma forse è proprio per questo che dovrei farlo. Se Roma sta cadendo e stanno arrivando i secoli bui, non dovrei arrendermi e puntare sui Vandali?”.

Io non mi arrenderei ancora.

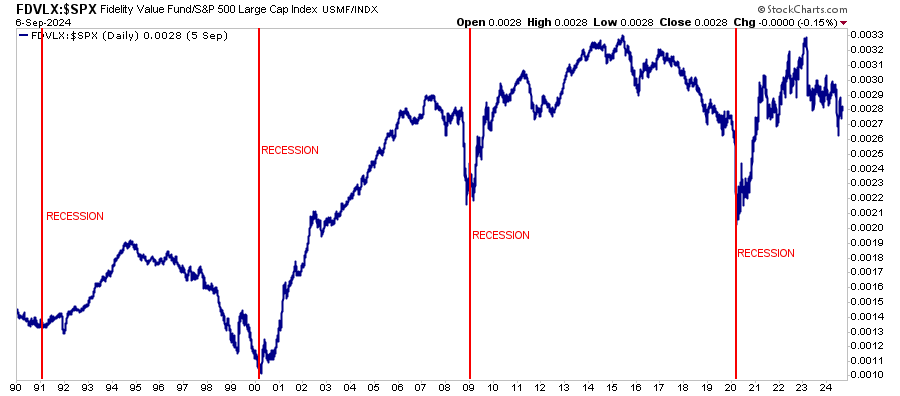

Il grafico mostra la differenza di performance dell’indice “value vs. growth”. (Fidelity Value Fund vs. indice S&P 500)

Sono degni di nota i periodi in cui il “value investing” ha sovraperformato.

Sebbene possa sembrare che l’attuale mercato toro non finisca mai, abbandonare decenni di storia degli investimenti non sarebbe saggio. Come ha affermato Howard Marks:

“Regola n. 1: la maggior parte delle cose si rivelerà ciclica.

Regola n. 2: alcune delle più eccezionali opportunità di guadagno e perdita si presentano quando gli altri dimenticano la regola n. 1”.

The realization that nothing lasts forever is crucial to long-term investing. To “buy low,” one must first “sell high.” Understanding that all things are cyclical suggests that investment strategies must also change.

La consapevolezza che nulla dura per sempre è fondamentale per gli investimenti a lungo termine. Per “comprare basso”, bisogna prima “vendere alto”. Comprendere che tutte le cose sono cicliche suggerisce che anche le strategie di investimento devono cambiare.

La rotazione dal “momentum” al “value” è inevitabile. Si verificherà in un contesto di debolezza economica e di scoperta dei prezzi per gli investitori che si sono tranquillamente cullati nell’autocompiacimento dopo anni di interventi monetari.

“Le valutazioni relative si trovano nella coda estrema della distribuzione storica. Se, come suggerisce la storia, esiste una tendenza alla reversione media, i rendimenti futuri attesi per il valore sono elevati per quasi tutte le definizioni”. - Affiliati alla ricerca

L’unica domanda da porsi è se sarete l’acquirente di “valore” quando tutti gli altri venderanno “momentum”.