- Il vertice FOMC di settembre è importantissimo in quanto include le proiezioni

- Potrebbe decidere il cammino della politica monetaria per i prossimi mesi

Il vertice del FOMC del 21 settembre sarà cruciale, non solo per la dimensione dell’aumento dei tassi, ma per via delle proiezioni della commissione. I mercati dei bond e dei future si sono riprezzati drasticamente dal vertice di luglio e dal report sull’indice IPC che ha rivelato una lettura più alta del previsto. Le proiezioni della Fed sono dunque importantissime, in quanto offriranno il potenziale percorso per il resto del 2022 e per il 2023. Se la Fed dovesse dare previsioni troppo basse, si correrebbe il rischio di un allentamento delle condizioni finanziarie, e non è quello che vuole la banca.

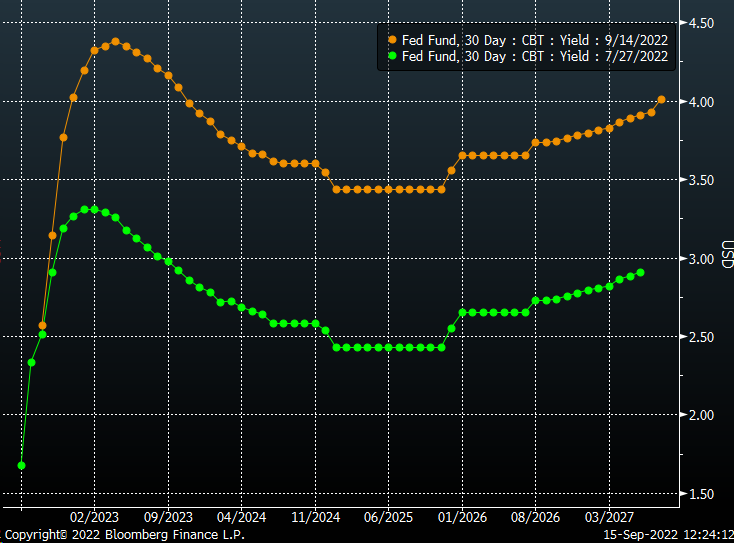

Il mercato potrebbe aver reso le cose facili alla Fed, perché i future dei fondi Fed ora stimano che il tasso overnight salga al tasso terminale del 4,45% entro aprile. Il problema è cosa succederà dopo, perché attualmente il mercato si aspetta che i tassi tornino al 4,0% entro dicembre 2023. Potrebbe essere troppo basso per i gusti della Fed, dato il report IPC più alto del previsto e l’idea di mantenere i tassi stabili per un po’ di tempo.

L’inflazione resta troppo alta

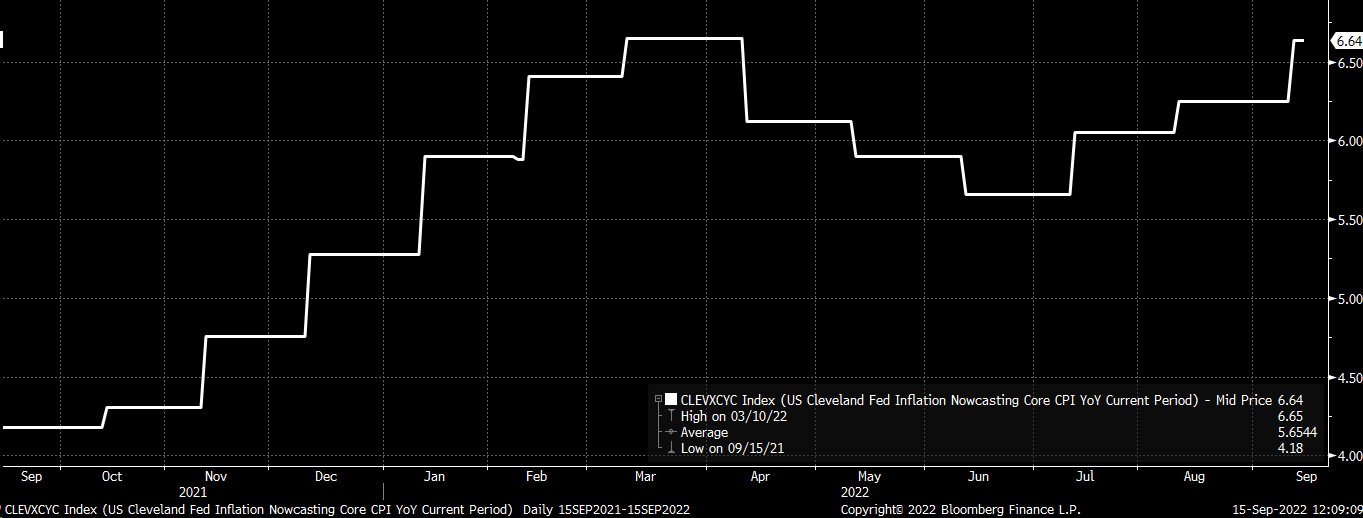

A giugno, le proiezioni del FOMC indicavano un aumento dei tassi del 3,4% entro dicembre 2022 e del 3,8% entro dicembre 2023. Ma, da allora, le letture sull’indice IPC sono state altissime e, sebbene su base annua l’indice IPC generale oscilli nel range dell’8%, l’indice IPC core è accelerato, passando dal 5,9% al 6,3%. L’indice Sticky CPI su 12 mesi della Fed di Atlanta è salito dal 5,6% al 6,2%. Quel che è peggio, la Fed di Cleveland ora vede l’IPC core salire del 6,6% a settembre.

Il messaggio è che l’inflazione core duratura sta accelerando, mentre il calo dei prezzi degli energetici contribuisce alle oscillazioni del dato generale. Questi dati core probabilmente saranno un bel problema per la Fed, dal momento che non danno segni di allentamento. Inoltre, la crescita dell’occupazione resta forte, come mostra l’indice sulle condizioni del mercato del lavoro della Fed di Kansas City.

La Fed dovrà essere più aggressiva del previsto

Tutto questo indica che la Fed probabilmente sarà persino più aggressiva del vertice di giugno. Per impedire alle condizioni finanziarie di allentarsi, la Fed non potrà che portare la politica monetaria in una direzione persino più aggressiva di quanto stimi al momento il mercato dei future dei fondi Fed, il che potrebbe risultare in una proiezione di un tasso del 4,5% entro fine 2023.

La Fed ha espresso chiaramente che i tassi, una volta arrivati al tasso terminale, resteranno a quel livello fino a quando non ci saranno sufficienti dati a suggerire che l’inflazione sta scendendo. Ciò significa che l’attuale stima del 4% entro dicembre 2023 è probabilmente 50 punti base troppo bassa e la Fed potrà utilizzare le sue proiezioni per far salire la parte posteriore della curva.

L’altra opzione, ovviamente, è presentare una nuova opinione che sia in linea con le attuali aspettative del mercato ma che lasci la Fed aperta ai vecchi modi in cui mercati tendono a pensare. Una Fed non aggressiva come previsto è prudente, il che consentirebbe agli asset di rischio di schizzare, facendo allentare le condizioni finanziarie.

Nessuno ha mai detto che sarebbe stato facile.

Nota: Grafici usati col permesso di Bloomberg Finance L.P. Questo articolo contiene commenti indipendenti da usare unicamente a scopo informativo e didattico. Michael Kramer è membro di Mott Capital Management. Non è affiliato con questa compagnia. I lettori non dovrebbero considerare nessuna opinione o previsione espressa da Michael Kramer come un consiglio a comprare o vendere un particolare asset o a seguire una particolare strategia. Prima di agire in base alle informazioni di questa analisi, considerate se è adatto a voi e chiedete consiglio al vostro consulente finanziario o di investimento.