- Un dato IPC basso ridurrà le aspettative sugli aumenti dei tassi

- I sondaggi mostrano i Repubblicani in testa; una vittoria a sorpresa dei Democratici alimenterà i timori di ulteriori spese

- La scorsa settimana, la curva del rendimento si è invertita del massimo in 40 anni

Due temi questa settimana potrebbero riaccendere l’avanzamento dell’azionario o spegnerlo del tutto.

I dati misti sull’occupazione di venerdì hanno consentito a chi compra sul calo di aiutare i tori a salvare la faccia alla fine della prima settimana di novembre, in cui si sono registrati cali in ogni seduta. Dopo un ribasso settimanale del 5,25%, i trader hanno deciso di correre il rischio, un giorno dopo le indicazioni del Presidente della Fed Jerome Powell che i prossimi aumenti dei tassi potrebbero essere minori rispetto agli ultimi quattro rialzi da 75 bps consecutivi. Il tasso dei fondi Fed è arrivato ad un range tra il 3,75% ed il 4%.

L’azionario è schizzato giovedì dopo le parole di Powell, ma il mercato è andato in selloff quando ha puntualizzato che la banca non si fermerà fino a quando l’inflazione non sarà sotto controllo.

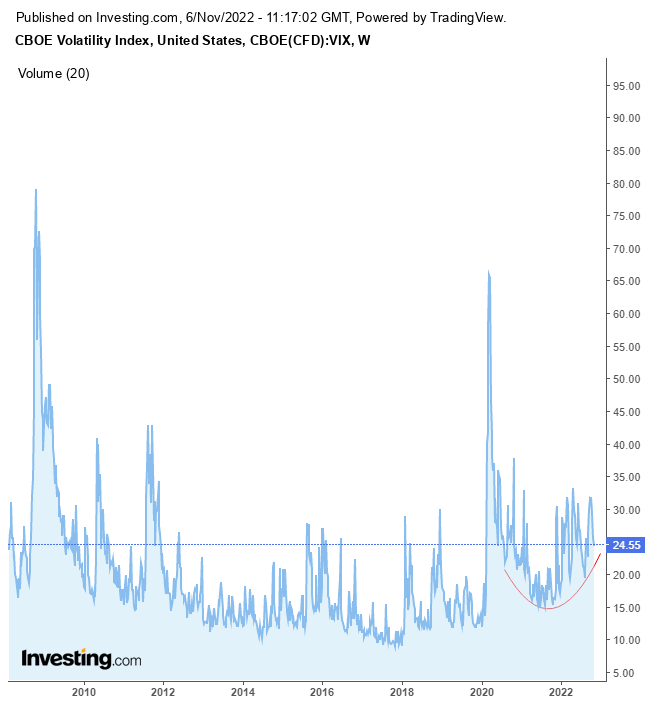

L’indice della volatilità a Wall Street dimostra il persistere della paura.

Fonte: Investing.com

Il VIX è ancora vicino a 25,00. Ad eccezione dei crash del 2008 e del 2020, l’indice era sempre stato sotto questo livello.

Ho ribadito più volte di non farvi impressionare da questi rally, in quanto non sono altro che correzioni in un bear market.

Secondo i tori, anche se i titoli azionari sono vicini al bottom, sarà una corsa selvaggia. Tuttavia, non c’è evidenza di un bottom e abbiamo ricevuto segnali di un continuo trend in discesa.

Fonte: Investing.com

L’indice S&P 500 registra massimi e minimi in salita sul breve termine, continuando a scendere sul medio termine. Tuttavia, l’indice ha completato un cuneo ascendente mercoledì. Questo pattern è un triangolo con una linea di trend fortemente inclinata verso il basso, proiettando l’impaziente comportamento dei compratori. Tuttavia, i massimi non hanno visto l’indice salire tanto nettamente quanto i minimi, quindi i compratori hanno ceduto, consentendo all’indice di scendere sotto il pattern. Questo breakout al ribasso dovrebbe aver innescato una reazione a catena tecnica in cui le short innescate e le long chiuse spingeranno il titolo ancora più giù, raggiungendo il mio obiettivo di 3.200 dal 20 luglio e forse persino il mio obiettivo di 3.000 del 25 agosto.

Gli investitori seguiranno il report di giovedì sull’indice IPC. Ma bisogna sottolineare che, anche se l’indice dovesse scendere, sarebbe ancora ben oltre il livello accettabile della Fed.

Wells Fargo si aspetta che il tasso terminale della Fed scenderà di 12 punti base se l’indice IPC sarà inferiore allo 0,4%. Un sondaggio di Reuters stima un rialzo mensile dello 0,5%.

Sul fronte politico, una inattesa vittoria dei Democratici l’8 novembre alle elezioni di midterm potrebbe far temere agli investitori che un Congresso controllato dai Democratici possa far aumentare le spese fiscali, alimentando ulteriormente l’inflazione.

I sondaggi mostrano che i Repubblicani sono in vantaggio. Dovrebbero prendere il controllo della Camera dei Rappresentanti, e forse anche del Senato, per la seconda metà del mandato del Presidente Joe Biden.

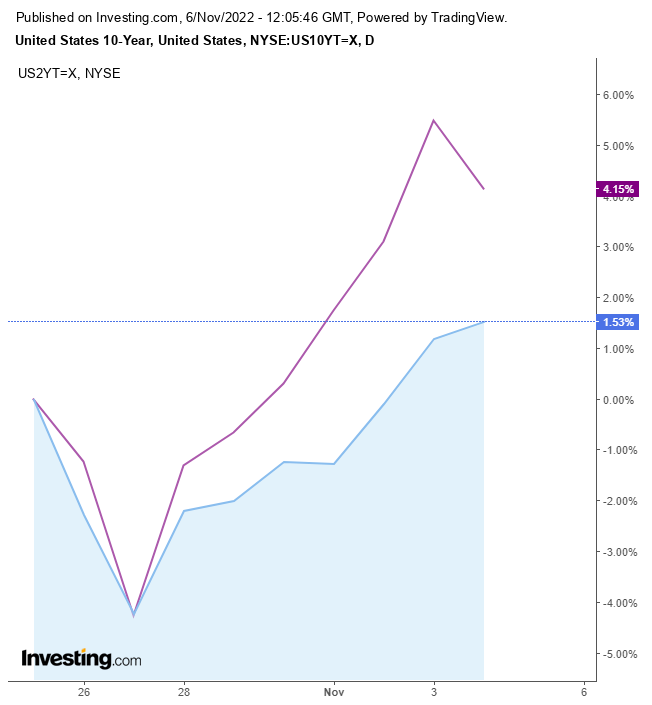

L’inversione della curva del rendimento la scorsa settimana è stata la più estrema dagli anni Ottanta, lanciando segnali di recessione.

Fonte: Investing.com

Giovedì, il rendimento dei bond a 2 anni ha superato quello a 10 anni di 58,6 punti base, lo spread più alto in 40 anni. L’inversione si è ridotta venerdì, corrispondendo alla riduzione della paura e al calo del VIX.

Il dollaro è sceso dell’1,8%.

Fonte: Investing.com

Da un punto di vista tecnico, il dollaro ha esteso il pattern cuneo discendente, tornando a toccare la linea di trend in salita.

La curva del rendimento invertita è considerata bullish per l’oro, schizzato dal minimo mensile dopo che gli investitori sono diventati più ottimisti su un rallentamento degli aumenti. Tuttavia, l’idea che l’oro salirà con una recessione è legata al fatto che la Fed abbasserà i tassi di interesse per uscire dalla recessione, ma questo a lungo termine. Per ora, sono bearish sull’oro.

L’impennata dell’oro è semplicemente una mossa di ritorno ad un enorme doppio apice. Notiamo come la linea del collo abbia resistito al prezzo, che ha chiuso esattamente sopra.

Nota: Al momento della pubblicazione, l’autore non ha posizioni su nessuno degli asset menzionati.