- La crescita degli utili per azione dell’S&P 500 per il 4° trimestre dovrebbe attestarsi a -3,9%, il tasso più basso in oltre 2 anni, ma in miglioramento rispetto alla scorsa settimana

- Nonostante i venti contrari, una prima lettura dell’incertezza aziendale sembra indicare che le aziende sono in realtà le meno ansiose degli ultimi 5 anni.

- Le potenziali perdite includono: US Bancorp, CSX Corp

- Settimane di picco per la stagione dei Q4 dal 30 gennaio al 3 marzo

- Data confermata per il rilascio degli utili: mercoledì 25 gennaio, prima dell’apertura

- Data prevista per il rilascio degli utili (in base ai dati storici): mercoledì 18 gennaio

- Fattore DateBreaks: -3*

- Data confermata per il rilascio degli utili: mercoledì 25 gennaio, prima dell’apertura

- Data prevista per il rilascio degli utili (in base ai dati storici): giovedì 19 gennaio

- Fattore DateBreaks: -3*

La stagione degli utili inizia con risultati contrastanti, ma le stime di crescita migliorano

Venerdì alcune big delle banche statunitensi ha dato il via alla stagione degli utili del quarto trimestre con risultati contrastanti. Mentre JPMorgan (NYSE:JPM) e Bank of America (NYSE:BAC) hanno battuto le attese grazie all’aumento del reddito da interessi che ha compensato la debolezza in altre aree, Wells Fargo (NYSE:WFC) e Citigroup (NYSE:C) hanno entrambi perso terreno a causa, tra l’altro, di maggiori accantonamenti per perdite su prestiti. Diversi CEO (JPM, BAC, C) hanno fatto riferimento al rallentamento dell’economia, che probabilmente porterà a una lieve recessione nella seconda metà dell’anno.

Ciò nonostante, la media degli utili per azione dell’S&P 500 è salita al -3,9% dal -4,1% della settimana precedente, Se il quarto trimestre si concludesse con un tasso di crescita negativo, si tratterebbe del primo calo trimestrale in oltre due anni. I settori in ritardo sul fronte dei profitti includono ancora le materie prime, i beni di consumo discrezionali e i servizi di comunicazione, mentre solo quattro settori dovrebbero registrare una crescita su base annua (energia, industria, immobiliare e servizi di pubblica utilità).

Gli amministratori delegati non sembrano preoccupati, nonostante i recenti commenti sulla recessione

Nonostante gli avvertimenti delle banche su un’imminente recessione, la buona notizia è che oramai se ne parla già da tempo e le aziende statunitensi sono probabilmente preparate. Le menzioni di recessione hanno raggiunto un picco durante le call del secondo trimestre del 2022 e sono diminuite nel trimestre successivo. I nostri dati proprietari ci dicono che l’ansia aziendale sta effettivamente diminuendo rispetto al primo semestre del 2022.

Attraverso il nostro monitoraggio del “body language aziendale”, ovvero gli indizi non verbali che le società quotate in borsa inviano al mercato sia intenzionalmente che involontariamente, stiamo scoprendo che meno società segnalano di essere incerte sui futuri utili. Uno dei segnali che un’azienda può dare in merito alla propria salute finanziaria è la tempistica del rilascio degli utili. Le ricerche accademiche dimostrano che quando una società comunica gli utili più tardi nel trimestre rispetto al passato, in genere segnala la presenza di cattive notizie durante la call, mentre è vero il contrario: una data anticipata degli utili suggerisce che saranno condivise buone notizie. L’idea è che si preferisce rimandare le cattive notizie, ma quando si hanno buone notizie si vuole correre a condividerle.

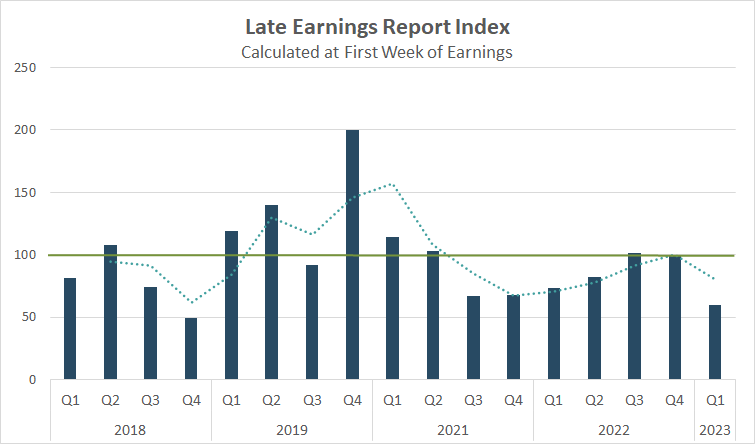

Il LERI (Late Earnings Report Indicator) racchiude questo sentimento. L’indicatore analizza il numero di conferme di date di rilascio utili anomale e se le società stanno confermando date più tardive o più precoci rispetto a quelle storicamente comunicate. Una lettura superiore a 100 riflette che le società stanno confermando annunci di utili più tardivi, mentre una lettura inferiore a questa media indica che le società stanno confermando date anticipate. Finora il LERI si è attestato a 60 per la stagione del quarto trimestre, il valore più basso mai registrato (nel giorno in cui JPM presenta il bilancio) negli ultimi 5 anni. Tuttavia, man mano che la stagione entra ufficialmente nel vivo e che un maggior numero di società conferma le date degli utili, tendiamo a vedere il LERI salire, ma iniziare con una base così bassa è promettente.

Grandi nomi che di solito riportano questa settimana, ma che hanno posticipato le loro uscite

U.S. Bancorp (USB)

U.S. Bancorp (NYSE:USB) ha inizialmente fissato la data degli utili del quarto trimestre al 18 gennaio 2023 il 15 ottobre, per poi modificarla al 25 gennaio il 1° dicembre. Le ricerche accademiche dimostrano che quando una società rivede una data per gli utili in un secondo momento, è tipicamente indicativo del fatto che verranno condivise cattive notizie durante la prossima chiamata agli utili. Spesso si tratta di un segnale ancora più forte quando la società conferma e poi di conseguenza modifica una data, rispetto a quando conferma una data che è solo storicamente fuori range.

USB tende a presentare i report di mercoledì, ma negli ultimi 8 anni ha presentato relazioni in un intervallo compreso tra il 15 e il 21 gennaio, rendendo la data confermata di quest’anno l’ultima della sua storia.

Bisogna sottolineare che USB ha anche confermato la data degli utili più tardi del solito, segno che una volta confermata la data, questa sarà anche più tardi del solito.

CSX Corp. (CSX)

CSX Corporation (NASDAQ:CSX) non ha un trend come giorno della settimana, ma negli ultimi otto anni ha riportato gli utili del quarto trimestre tra il 13 e il 21 gennaio, con la data di quest’anno che è la più recente nella sua storia. Sulla base dei dati storici, avevamo fissato la data del 19 gennaio, sei giorni prima. Nonostante questo sia normalmente un segnale di cattive notizie per la società, è anche importante notare che CSX ha assunto da poco un nuovo direttore finanziario, Sean R. Pelkey, e questo sarà il primo report del quarto trimestre con lui al timone. Spesso gli spostamenti delle date di rendicontazione sono dovuti a cambiamenti di gestione.