Si apre una settimana molto importante sotto il profilo delle decisioni di politica monetaria di Fed e Bce, attese rispettivamente per mercoledì 3 maggio e giovedì 4 maggio prossimi.

Al momento le attese sono per un rialzo dei tassi di interesse di 25 basis points sia per Fed sia per Bce, ma saranno molto importanti le dichiarazioni che verranno rilasciate in conferenza stampa e che faranno tenere le orecchie bene aperte ai grandi investitori.

Intanto, su questo scenario si innestano altri elementi per certi versi non proprio rassicuranti. Ad iniziare dall’avvertimento del Segretario del Tesoro USA Janet Yellen in merito al prossimo default del debito a stelle e strisce. Roba da far tremare i polsi se non fosse che pare abbastanza evidente che l’accordo sull’innalzamento del debito sarà, come sempre, trovato.

Ormai è noto che, ciclicamente, torni sotto i riflettori la necessità di artifici contabili stabiliti per legge per sostenere il debito americano. Per voce della Yellen gli Stati Uniti potrebbero trovarsi a corto di liquidità e andare in default sul rimborso del debito “già il prossimo 1° giugno”, se il governo non riuscirà a trovare un accordo e aumentare la soglia del tetto del debito.

Infatti, la Yellen ha dichiarato che “la nostra migliore stima è che non saremo in grado di continuare a soddisfare tutti gli obblighi del governo entro l'inizio di giugno, e potenzialmente già il 1° giugno, se il Congresso non alzerà o sospenderà il limite del debito prima di allora",

Sia chiaro, le probabiità che queste siano solo scaramucce squisitamente politiche sono molto elvate (per non dire certe...), perché a ben guardare il monito della Yellen fa riferimento ad una data diversa e anticipata rispetto a quanto era previsto dai mercati. Non a caso Goldman Sachs (NYSE:GS) ha dichiarato di mantenre ferma "la nostra ipotesi di base secondo cui la scadenza del limite del debito sarà a fine luglio, in quanto le entrate sono ancora una volta vicine alle nostre previsioni".

Oltre a questo, si è riacceso il faro sulla salute del settore bancario, dato che JP Morgan (NYSE:JPM) ha siglato un accordo per acquisire First Republic Bank. E così i timori degli investitori si sono nuovamente concentrati sul rischio che altre banche regionali possano finire in sofferenza.

Come sempre, staremo a vedere cosa decideranno Fed e Bce, nel non facile compito di misurare la stretta della politica monetaria in un difficile equilibrio tra inflazione che nella componente core è ancora molto forte, mercato del lavoro e congiuntura economica con dato macro a volte contrastanti e difficili da interpretare.

Per approfondire la conoscenza delle obbligazioni e imparare a gestirne tutti i rischi specifici non perdere l’occasione di dare uno sguardo al nostro percorso BondMastery e al nostro Circolo Academy.

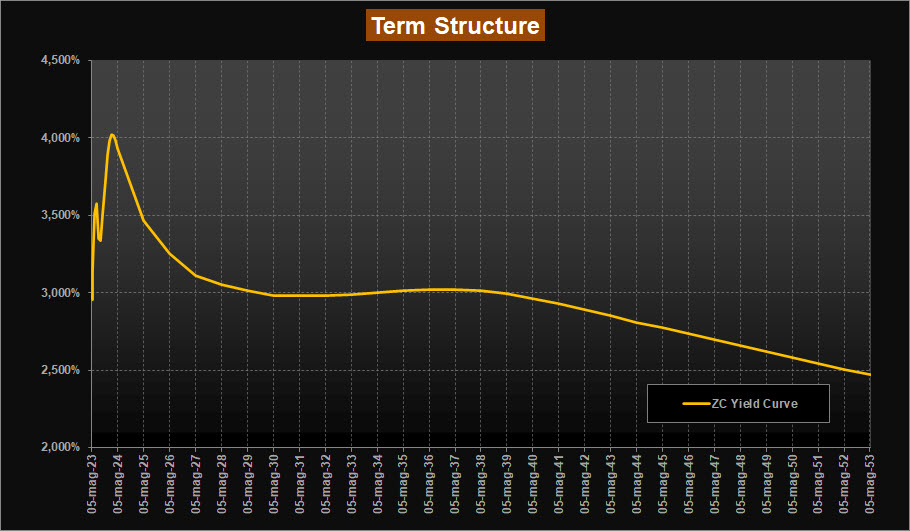

Analisi ZC-Yield Curve

Analizziamo ora la struttura a termine dei tassi di interesse, ovvero la ZC-Yield Curve, la quale mostra una sostanziale stabilità dei rendimenti su quasi tutto il tratto della curva rispetto alla scorsa analisi. Infatti, rispetto alla scorsa lettura il rendimento della scadenza a 10 anni scende in area 2,99% rispetto al 3,02% precedente, mentre la scadenza trentennale si porta ora in area 2,47% rispetto al 2,50% precedente.

Sempre stabile la conformazione della curva, che rimane invertita e con il differenziale 10Y-2Y che è stabile sugli attuali -48 bps da precedenti -50 bps, dopo aver toccato un minimo a -70 bps nei mesi scorsi.

In salita il tratto a breve, con la curva che evidenzia ora un massimo di rendimento sulle scadenze di inizio 2024 in area 4,00% rispetto al 3,80% della scorsa analisi.

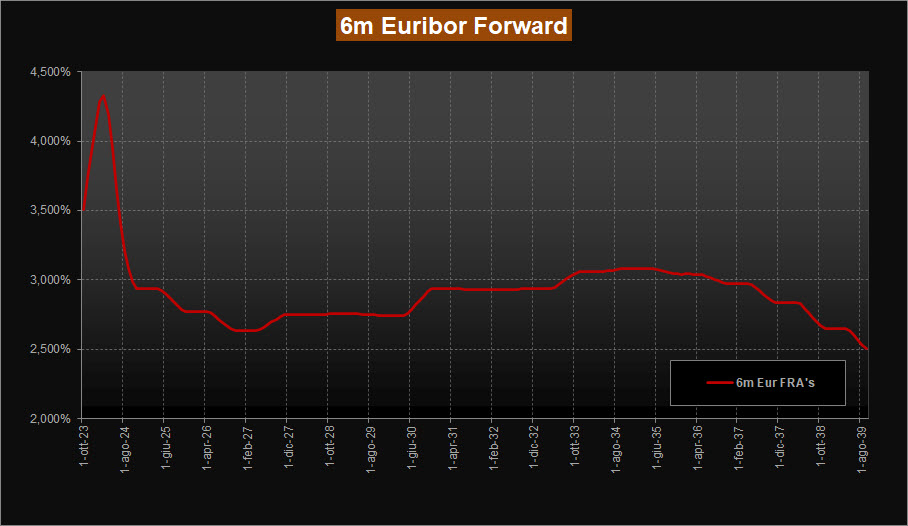

Si modificano anche le previsioni dei tassi forward su Euribor 6 mesi, in particolare sulle scadenze a breve, dove la curva rimane impennata. Ora i tassi attesi sono schizzati sopra al 4,30% per inizio 2024 rispetto alla precedente lettura al 4,00%, per poi scendere sotto al 3,00% solo verso fine 2024 assestandosi successivamente nell’intervallo 2,60% - 3,60% a partire dal 2027.

Operatività con le obbligazioni

Il momento di mercato è delicato. Aspettiamo di vedere le decisioni di Fed e Bce, non tanto in merito al prossimo rialzo dei tassi che i mercati scontano per entrambe allo 0,25%, quanto piuttosto per le dichiarazioni dei rispettivi Governatori in sede di conferenza stampa che potrebbero dare qualche informazione sulla strategia a medio termine in termini di politica monetaria.

Comunque, l’idea di base al momento è ancora quella di non esporsi con importi consistenti su scadenze lunghe o su obbligazioni con Credit Risk non investment grade, in particolare su parte del settore bancario USA che adotti modelli di business simili alle banche che sono andate in sofferenza in queste settimane.

Per restare aggiornato sulle strategie operative con le obbligazioni e altre analisi sui mercati del reddito fisso segui anche il nostro canale YouTube e valuta di iscriverti se trovi interessante e utile il nostro lavoro.