La notizia della settimana NON è il taglio di 50 punti base da parte della Fed, certo, è importante, ma c’è qualcosa di molto più rilevante in corso.

L’economia cinese continua a implodere dall’interno.

E noi dovremmo stare attenti.

L’indice dei prezzi degli immobili nelle città cinesi di primo livello continua a fare nuovi minimi e si sta avvicinando ai livelli visti l’ultima volta 8 anni fa!

A questo punto potreste chiedervi: ma è così grave se i prezzi delle case scendono un po’?

In circostanze normali vi direi che non è un disastro.

Ma per i cinesi le cose sono diverse:

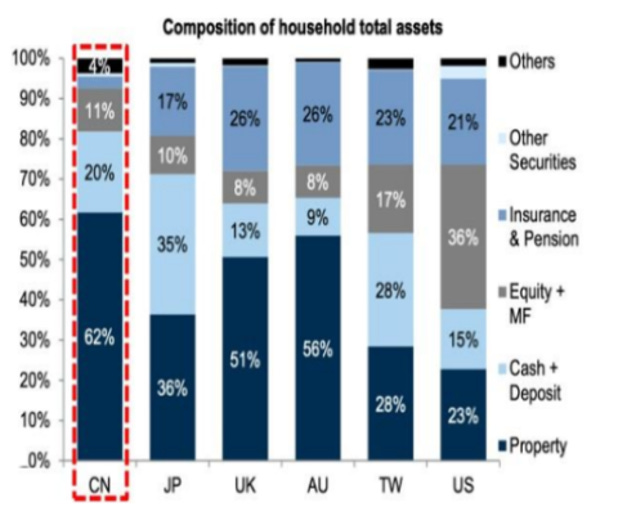

Le famiglie cinesi detengono oltre il 60% della loro ricchezza in immobili cinesi.

Si tratta di una percentuale molto più alta rispetto agli Stati Uniti, dove le famiglie detengono solo il 23% della loro ricchezza in immobili, mentre la maggior parte è investita nel mercato azionario o nei piani pensionistici.

Immaginate ora se il vostro portafoglio azionario scendesse ai livelli del 2016.

Come vi sentireste?

È così che sentono le famiglie cinesi!

Ma perché la Cina sta implodendo così velocemente?

Perché Xi Jinping vuole progettare un nuovo modello economico di “prosperità comune” che si basa meno sulla leva finanziaria, sulle bolle tecnologiche, sui ponti in mezzo al nulla e sui prezzi spumeggianti delle case e più sui consumi interni.

Il problema è che quando si riduce la leva finanziaria di un mercato immobiliare del valore di 50.000 miliardi (!) gonfiato con livelli assurdi di leva finanziaria... beh, non è un compito facile da realizzare.

La Cina sta tagliando i tassi di interesse in modo aggressivo per cercare di limitare il rallentamento: I tassi di interesse cinesi a 10 anni sono appena scesi sotto il 2% per la prima volta... in assoluto?

Tuttavia, tagliare i tassi di interesse mentre il mercato immobiliare sta riducendo la leva finanziaria non servirà a molto.

Chiedere ai giapponesi negli anni ‘90 per riferimento:

La Cina continua a implodere dall’interno e questo è importante per il resto del mondo.

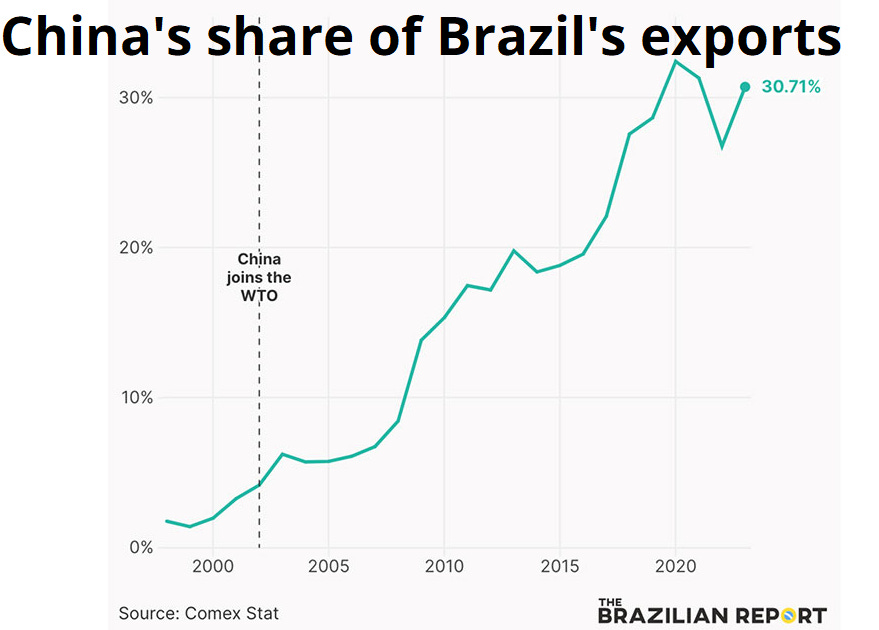

Ad esempio, la Cina è il primo partner commerciale di molti Paesi e per determinate giurisdizioni rappresenta un importatore molto importante per le materie prime che producono.

Guardiamo ad esempio il Brasile:

Tutti parlano della Fed.

Ma il vero motore dei macro da tenere d’occhio è la Cina.

Tenetela sul radar!

E naturalmente, chi sono io per non spendere qualche parola anche sulla Fed?

Il taglio di 50 punti base di questa settimana è stato inizialmente celebrato dai mercati: dopo tutto, se la Fed procede con un taglio così consistente cosa c’è da non festeggiare?

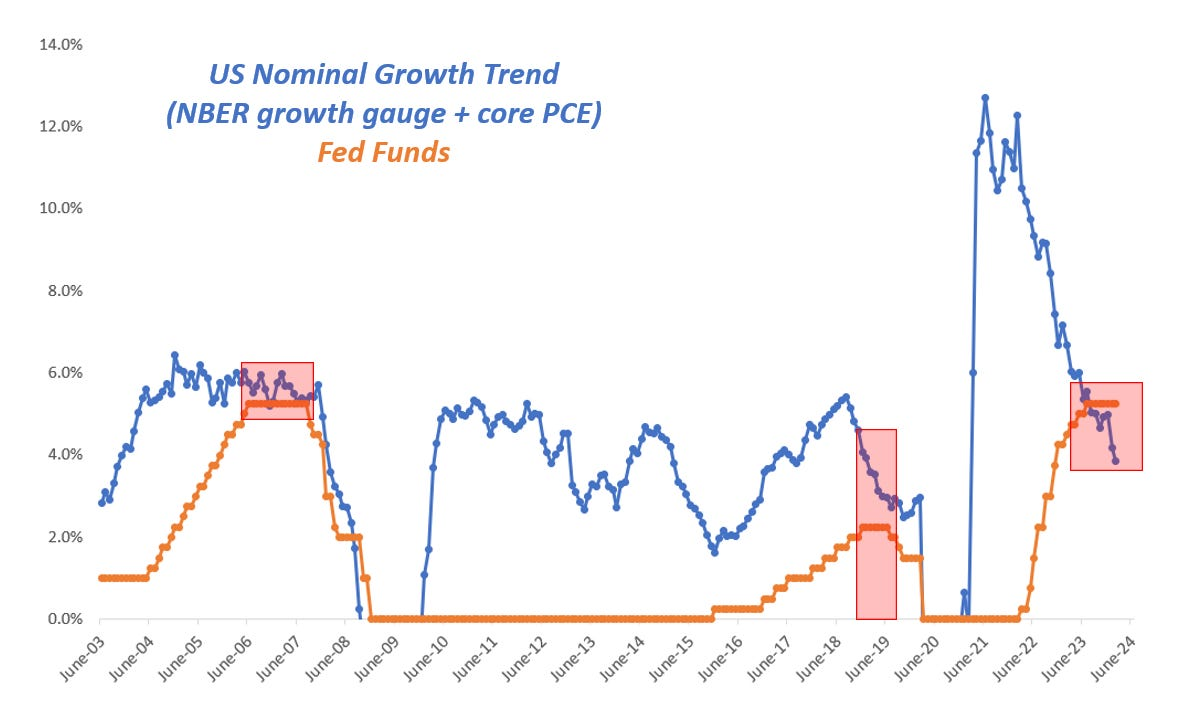

Il problema di una narrazione così semplice è che la politica monetaria della Fed deve essere misurata rispetto alle condizioni di crescita sottostanti.

I Fed Funds al 4,75% possono essere:

- ancora allentati: se l’economia statunitense è in fase di forte espansione

- ancora rigidi: se l’economia statunitense si sta rapidamente indebolendo.

In altre parole, l’allentamento/inasprimento della politica monetaria deve essere misurato tenendo conto delle condizioni economiche in corso.

Il grafico qui sopra fa proprio questo, e mette a confronto i Fed Funds (arancione) con il trend sottostante della crescita nominale statunitense (blu).

Il proxy della crescita nominale statunitense è costruita utilizzando il PCE core, l’obiettivo ufficiale della Fed per l’inflazione, e l’indicatore NBER per la crescita economica reale degli Stati Uniti.

Perché l’indicatore NBER e non il PIL reale?

Perché l’NBER è l’organismo che in ultima analisi determina se gli Stati Uniti sono in recessione e lo fa utilizzando un ampio paniere di 7 indicatori che monitorano ogni settore dell’economia statunitense (dai consumatori alla produzione industriale al mercato del lavoro).

Il risultato di questa analisi è semplice.

Non c’è nulla da festeggiare.

La politica della Fed è ancora pericolosamente restrittiva.

Come si può vedere, solo raramente accade che i Fed Funds (arancione) si collochino vicino o addirittura al di sopra della crescita nominale statunitense (blu) per un periodo di tempo prolungato.

E quando ciò accade, non è mai una buona notizia per l’economia.

La Fed deve fare di più.

O rischia di rimanere indietro rispetto alla curva.

Nota: questo articolo è stato pubblicato originariamente su The Macro Compass. Entrate a far parte di questa vivace comunità di investitori macro, asset allocator ed hedge fund: verificate quale sia il livello di abbonamento più adatto a voi utilizzando questo link.