Prima del 2020, la Federal Reserve voleva un’inflazione più alta. Tuttavia, dopo il fallimento dell’esperimento di chiudere l’economia e inviare assegni alle famiglie, la Fed vuole ora un’inflazione più bassa.

E ora la Federal Reserve avvererà il suo desiderio, poiché l’aumento dei livelli di debito favorisce un rallentamento dei tassi di crescita economica e la disinflazione.

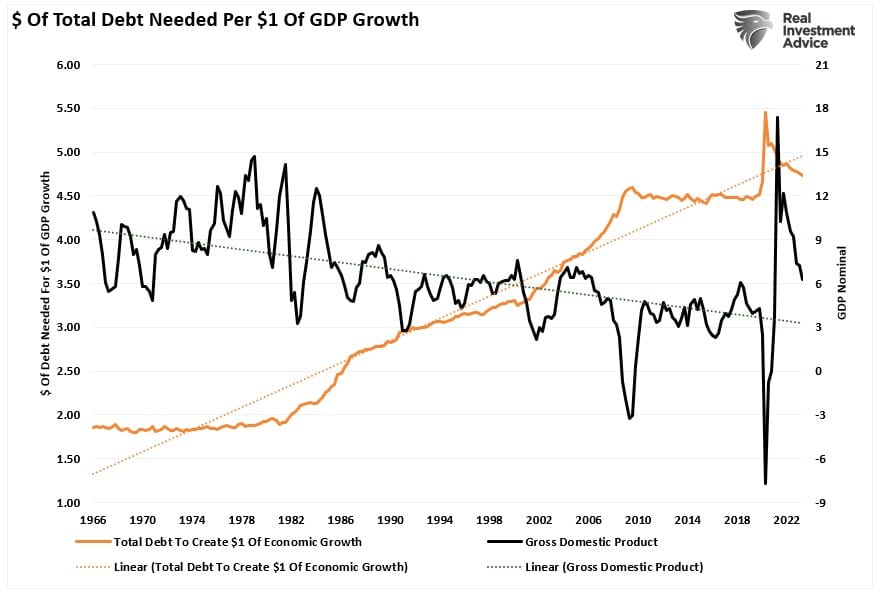

Dal 1980, sono stati necessari livelli di debito crescenti per creare 1 dollaro di attività economica. Con quasi 5 dollari di debito per creare 1 dollaro di attività economica, è improbabile che si riesca a promuovere una crescita economica maggiore e un’inflazione più forte.

Anche se gli “orsi dei bond” avessero ragione, e l’aumento dei livelli di debito e dei deficit causasse un aumento dei tassi, le Banche Centrali intraprenderanno azioni per abbassare artificialmente i tassi.

Con il 4% sui titoli del Tesoro a 10 anni, i costi di finanziamento rimangono relativamente bassi in una prospettiva storica. Tuttavia, anche a questo tasso si notano segnali di deterioramento dell’economia e impatti negativi sui consumatori.

Quando il rapporto di leva finanziaria è quasi 5:1 nell’economia, i tassi del 5%-6% sono una questione completamente diversa.

- I pagamenti degli interessi sul debito pubblico aumentano, richiedendo ulteriori spese in deficit.

- Il mercato immobiliare diminuirà. La gente compra pagamenti, non case, e l’aumento dei tassi significa pagamenti più elevati.

- I tassi d’interesse più elevati aumenteranno i costi di finanziamento, con conseguente riduzione dei margini di profitto per le imprese.

- L’impatto negativo sul massiccio mercato dei derivati, che porterà a un’altra potenziale crisi del credito con il fallimento dei derivati sugli spread dei tassi d’interesse.

- Con l’aumento dei tassi, aumentano anche i pagamenti degli interessi variabili sulle carte di credito. Questo porterà a una contrazione del reddito disponibile e a un aumento delle insolvenze.

- L’impatto negativo sulle banche è dovuto all’aumento delle inadempienze sui grandi livelli di debito che erodono la capitalizzazione.

- L’aumento dei tassi di interesse avrà un impatto negativo sui piani pensionistici, già sottofinanziati, e porterà all’insicurezza di far fronte agli obblighi futuri.

Potrei andare avanti, ma penso di aver reso l’idea.

La Fed interverrà

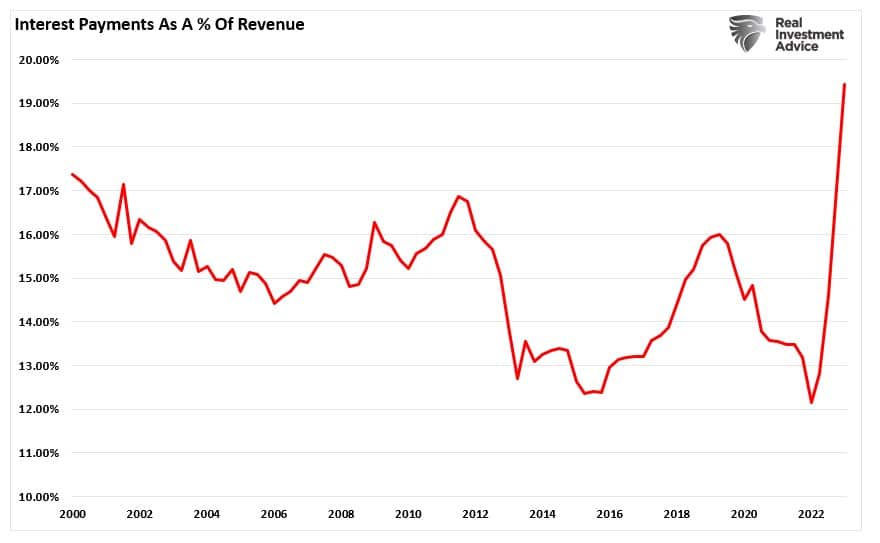

Il problema dell’aumento dei costi di finanziamento aggredisce come un virus l’intero ecosistema finanziario. Per questo motivo, la Federal Reserve e il governo costringeranno i tassi ad abbassarsi attraverso politiche monetarie e fiscali. Questo è particolarmente vero quando gli interessi sul debito esistente assorbono quasi 1/5 del gettito fiscale.

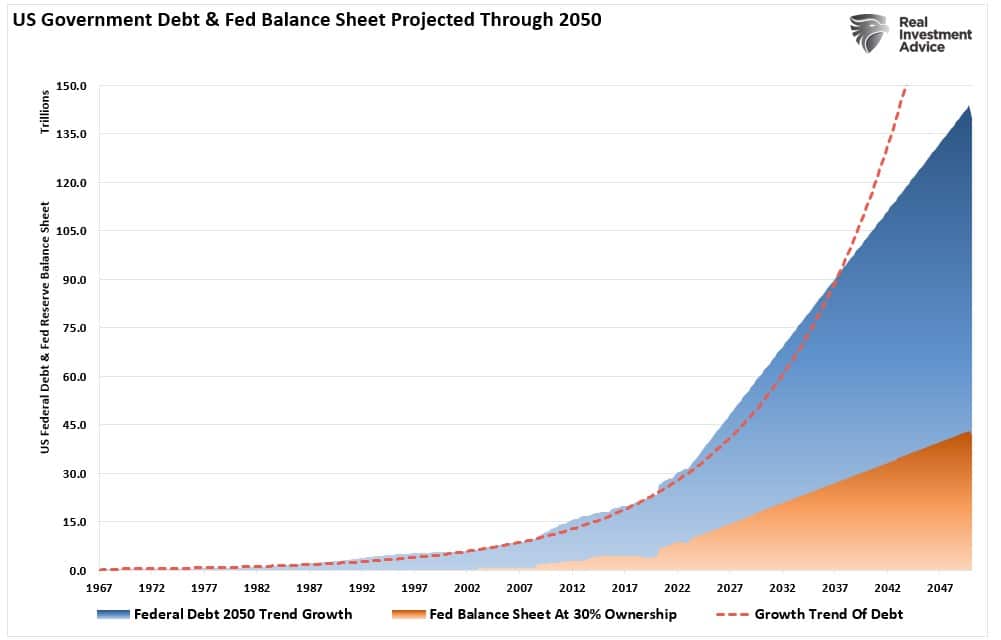

Il problema principale della tesi “i tassi devono salire” è l’incapacità dell’economia di sostenere tassi più alti a causa della crescente emissione di debito e dell’aumento del deficit. Il Congressional Budget Office ha recentemente aggiornato la traiettoria del debito nei prossimi 30 anni.

Il grafico sottostante modella tale analisi utilizzando il trend di crescita del debito, ma tiene conto anche della necessità della Federal Reserve di monetizzare quasi il 30% di tale emissione.

Al tasso di crescita attuale, il carico del debito federale passerà da 32.000 miliardi di dollari a circa 140.000 miliardi di dollari entro il 2050. Contemporaneamente, supponendo che la Fed continui a monetizzare il 30% dell’emissione di debito, il suo bilancio si gonfierà fino a superare i 40.000 miliardi di dollari.

Riflettiamoci un momento.

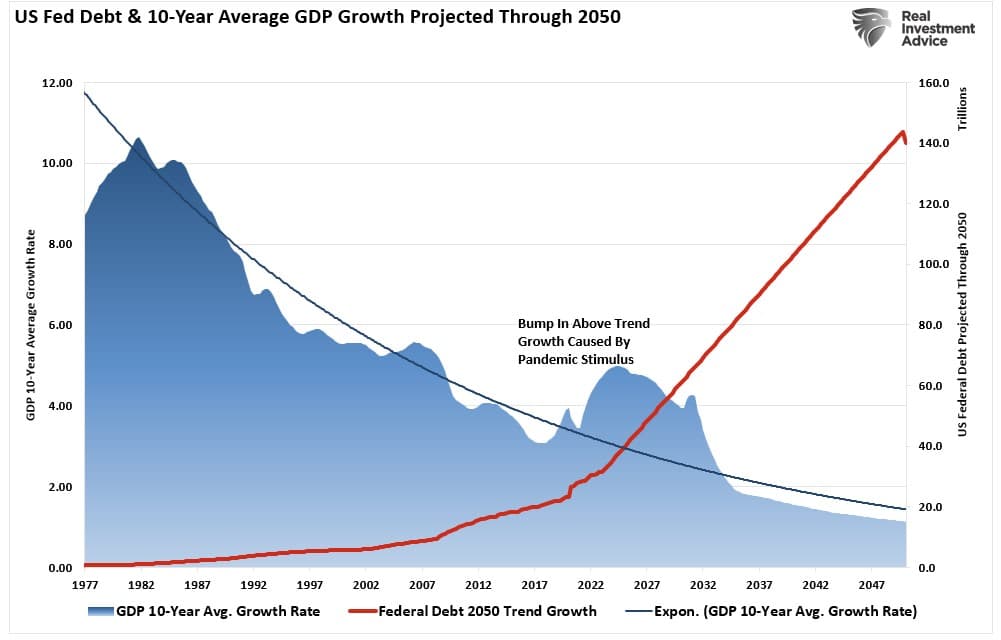

Ciò che non deve sorprendere è che il debito non produttivo non crea crescita economica. Dal 1977, il tasso di crescita medio decennale del PIL è diminuito costantemente con l’aumento del debito.

Pertanto, in base al trend storico di crescita del PIL, l’aumento del debito porterà a un rallentamento dei tassi di crescita economica in futuro.

Conclusione

Dunque, con l’aumento del debito e del deficit, le Banche Centrali saranno costrette a sopprimere i tassi d’interesse per mantenere bassi i costi di finanziamento e sostenere i deboli tassi di crescita economica. Il problema dell’ipotesi che i tassi DEVONO aumentare è triplice:

- Tutti i tassi di interesse sono relativi. Probabilmente l’ipotesi che i tassi negli Stati Uniti stiano per aumentare è sbagliata. I rendimenti più elevati del debito statunitense attirano flussi di capitale dai Paesi con rendimenti bassi o negativi, il che spinge i tassi al ribasso negli Stati Uniti. Vista l’attuale spinta delle Banche Centrali a livello globale a sopprimere i tassi d’interesse per mantenere la nascente crescita economica, un eventuale rendimento zero sul debito statunitense non è irrealistico.

- La prossima bolla del deficit di bilancio. Data la mancanza di controlli sulla politica fiscale di Washington e le promesse di continue elargizioni, il deficit di bilancio è destinato a gonfiarsi oltre i 2 mila miliardi di dollari nei prossimi anni. Questo richiederà una maggiore emissione di titoli di Stato per finanziare le spese future, che saranno amplificate durante il prossimo periodo di recessione, quando le entrate fiscali diminuiranno.

- Le banche centrali continueranno ad acquistare obbligazioni per mantenere l’attuale status quo, ma diventeranno acquirenti più aggressivi durante la prossima recessione. Il prossimo programma di QE della Fed per compensare la prossima recessione economica sarà probabilmente di 4.000 miliardi di dollari o più, spingendo il rendimento a 10 anni verso lo zero.

Se volete avere un’idea di come questo finisca con tassi più bassi, guardate il Giappone.

L’analista Michele Wucker ha descritto questo tipo di problema nel suo libro del 2016 “The Gray Rhino”, che è stato un bestseller in lingua inglese in Cina. A differenza di una crisi improvvisa che si definisce un “cigno nero”, un rinoceronte grigio è un evento probabile con numerosi avvertimenti e prove che vengono ignorati finché non è troppo tardi.

Aggiungete il debito a questa lista.