Le condizioni monetarie potrebbero favorire lo scenario di "atterraggio morbido"? Mentre infuria il dibattito su "recessione" e "assenza di recessione" , esiste un precedente per uno scenario di "atterraggio morbido" . Si tratta di uno scenario in cui l'economia rallenta sostanzialmente ma evita una contrazione più profonda. Tuttavia, il problema di questo scenario è che è contrario alla missione della Fed di far calare la crescita inflazione.

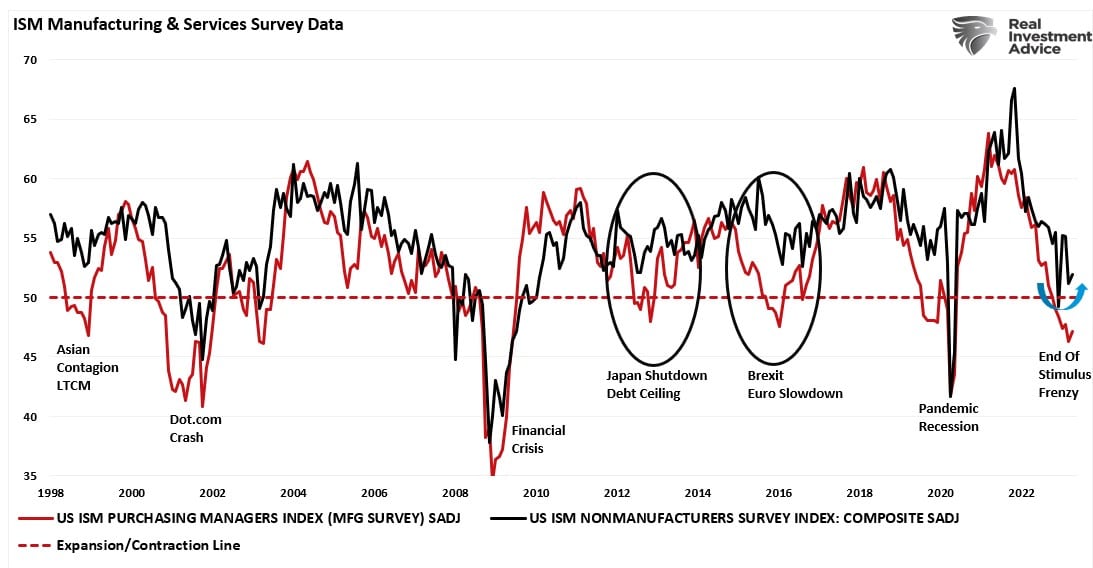

Nel 2011, il mondo ha dovuto affrontare un'interruzione dell'attività produttiva a causa di un terremoto sottomarino che ha provocato uno tsunami. L'inondazione del Giappone ha anche innescato una fusione nucleare. Contemporaneamente, gli Stati Uniti sono stati coinvolti in un dibattito sul tetto del debito, in un declassamento del debito e in minacce di default. A causa di questa combinazione di eventi, il settore manifatturiero dell'economia si è contratto, convincendo molti di una recessione imminente.

Tuttavia, come dimostrato, la recessione non si è mai verificata.

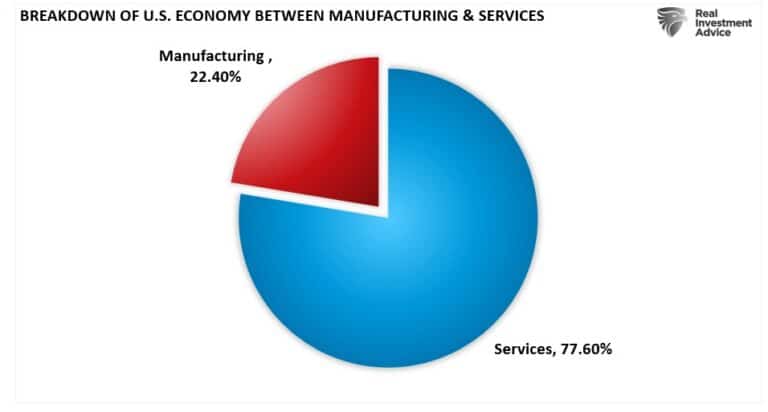

Il motivo per cui ciò è stato possibile è che il settore dei servizi dell'economia statunitense ha tenuto a galla l'economia. A differenza del passato, in cui il settore manifatturiero era una componente significativa dell'attività economica, oggi i servizi rappresentano quasi l'80% di ogni dollaro speso.

Non è la prima volta che si assiste a una contrazione del settore manifatturiero dell'economia, ma i servizi sono rimasti abbastanza solidi da tenere l'economia complessiva fuori dalla recessione. L'economia ha evitato una "recessione" anche nel 1998, nel 2011 e nel 2015.

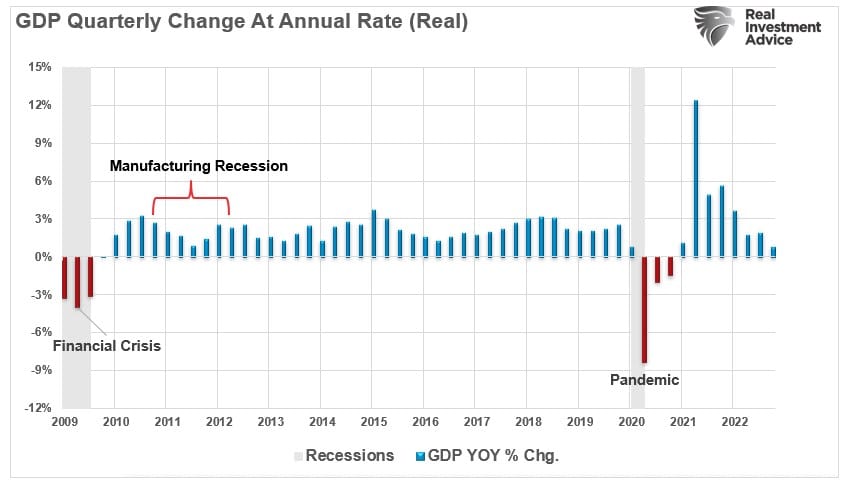

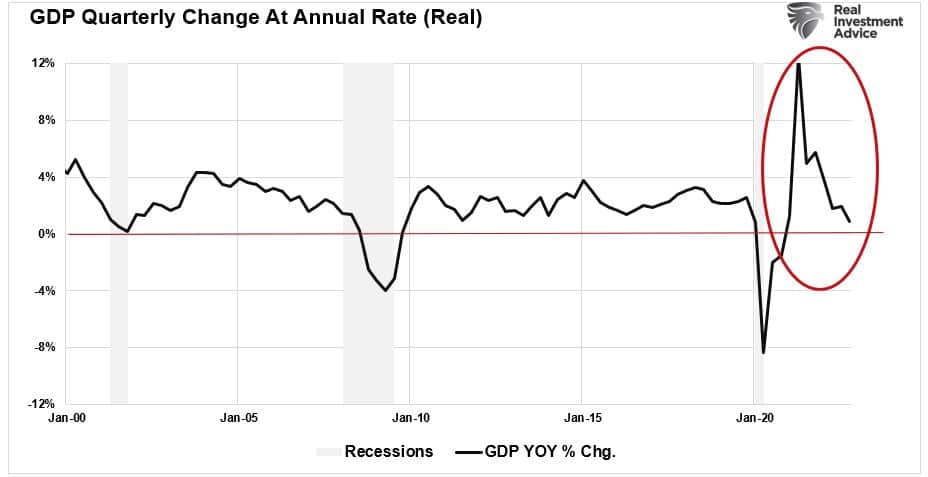

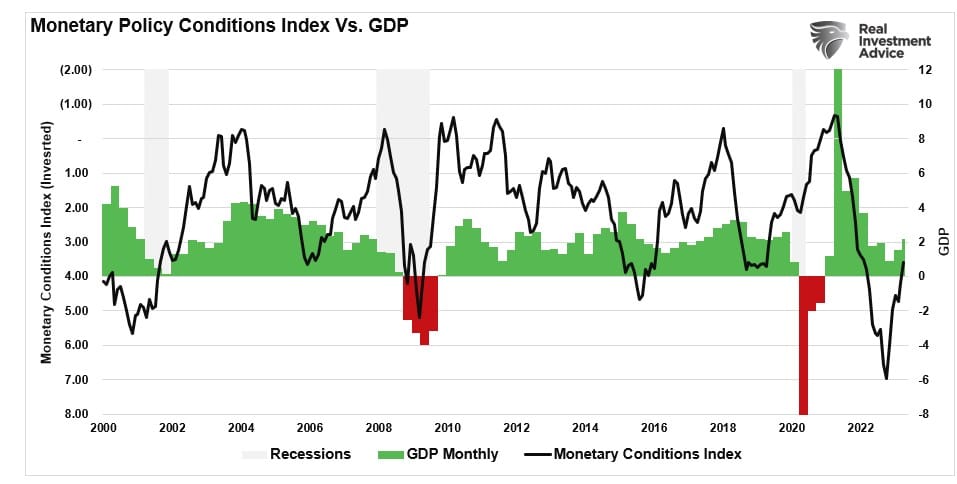

Un'altra considerazione è che l'economia ha già subito una forte contrazione. Una recessione sarebbe assicurata se l'economia funzionasse al precedente tasso del 2%. La differenza è che la contrazione si è verificata con l'economia a quasi il 12% grazie a 5 trilioni di dollari di liquidità. La contrazione dal picco è significativa quanto la recessione pandemica e la "crisi finanziaria".

Condizioni monetarie di sostegno

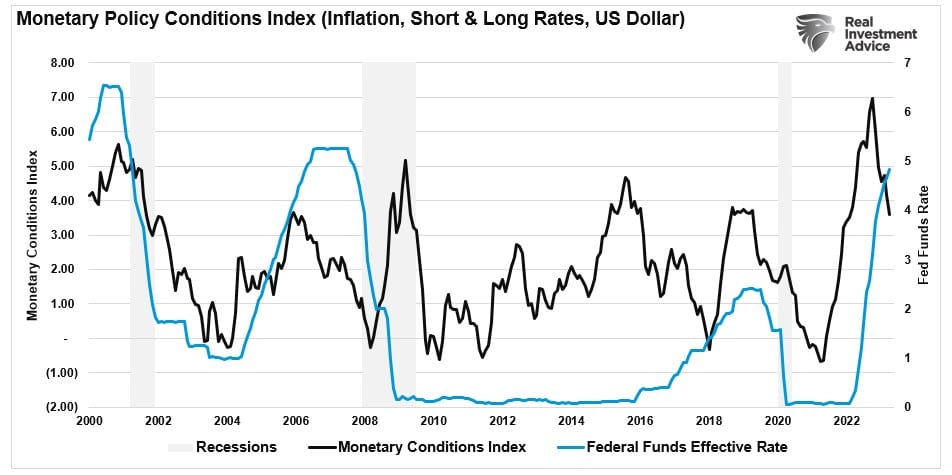

C'è un altro problema che la Fed deve affrontare. In un precedente articolo, ho introdotto un indice composito che tiene conto delle variazioni delle condizioni monetarie. Le condizioni monetarie si sono notevolmente inasprite nel 2022, quando la Fed ha aumentato i tassi e l'inflazione è cresciuta grazie a massicce tranche di sostegno monetario.

L'"indice delle condizioni di politica monetaria" misura il tasso del Tesoro 2-year, che influisce sui prestiti a breve termine; il tasso 10-year, che influisce sui prestiti a più lungo termine; l'inflazione, che influisce sui consumatori; e il dollaro, che influisce sui consumi esteri.

Storicamente, quando l'indice ha raggiunto livelli più elevati, ha preceduto flessioni economiche, recessioni e mercati orso. Per visualizzare la correlazione, ho invertito l'indice delle condizioni monetarie in modo che a condizioni monetarie più "facili " corrisponda una crescita economica in aumento.

Vale la pena notare che l'indice delle condizioni monetarie precede tipicamente i tagli dei tassi della Federal Reserve.

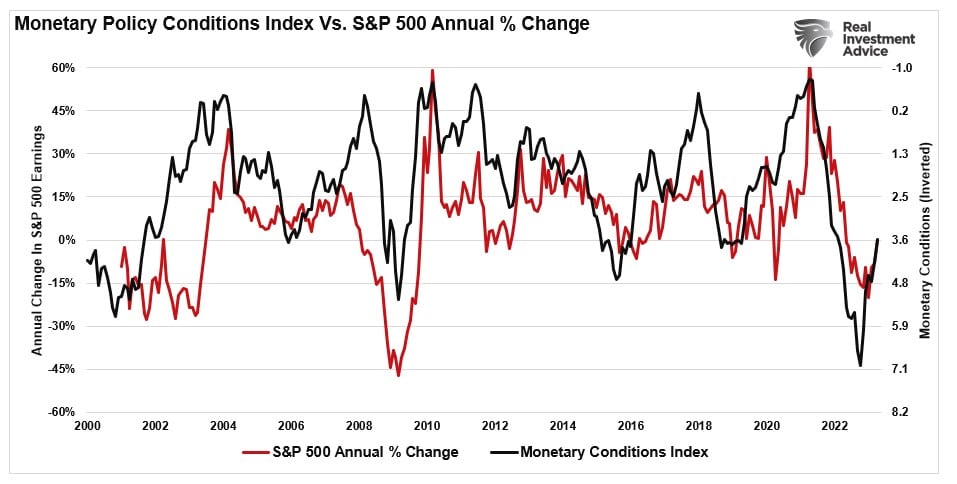

È importante notare che se l'indice delle condizioni monetarie suggerisce che la crescita economica aumenterà nel corso dell'anno, ciò spiega il rally del mercato azionario dall'ottobre dello scorso anno. Come si è visto, esiste una discreta correlazione tra l'indice delle condizioni monetarie e la variazione annuale di S&P 500.

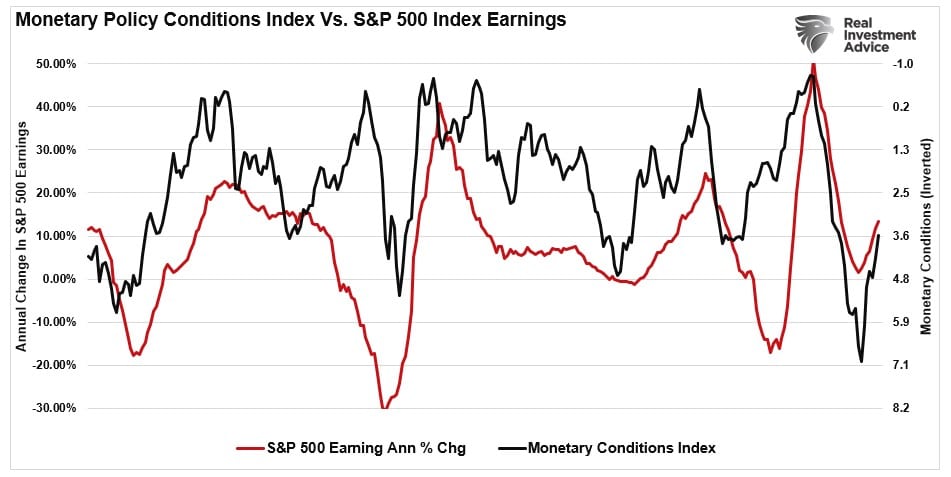

Il motivo dell'ottimismo del mercato azionario è l'aspettativa di un aumento degli utili nel prossimo futuro. Se le condizioni monetarie indicano una forte crescita economica, gli utili dovrebbero seguirla. Gli analisti di Wall Street stanno già aumentando le aspettative sugli utili per il 2023 e il 2024.

Il problema per la Fed è che l'aumento dei prezzi degli asset allenta le condizioni monetarie, mantenendo alta l'inflazione. Ciò è contrario all'obiettivo della Fed di rallentare la crescita economica, aumentare la disoccupazione e ridurre la domanda economica.

Il lavoro contro la Fed

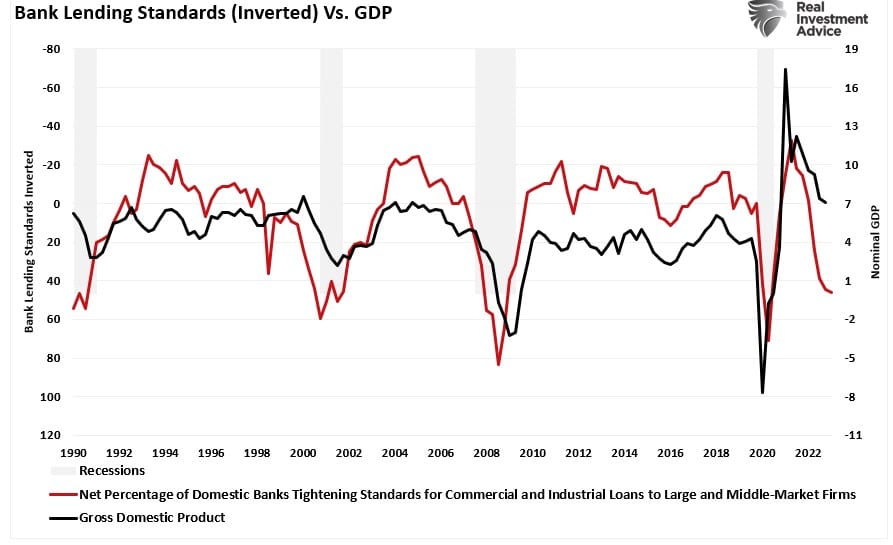

Nella prossima riunione della Fed, si prevede che la Federal Reserve farà una "pausa" nell'aumento dei tassi. Questo è ciò che la Fed ha accennato nell'ultima riunione del FOMC, suggerendo che l'inasprimento degli standard di prestito bancario sta facendo il lavoro di ulteriori rialzi dei tassi per rallentare la crescita economica. Il grafico sottostante, che inverte l'indice degli standard di prestito bancario, mostra che l'inasprimento degli standard di prestito precede un rallentamento dell'attività economica.

Come già osservato, l'indice delle condizioni monetarie suggerisce che le condizioni finanziarie si stanno effettivamente allentando nell'economia. Questo è un problema per la Fed, che ha bisogno di un inasprimento opposto per far scendere l'inflazione verso il suo tasso obiettivo.

Dal punto di vista del mercato, il mercato è in rally da ottobre, nella speranza che la Fed sospenda la sua campagna di rialzo dei tassi e inizi a tagliarli nella seconda metà di quest'anno. Tuttavia, la tesi rialzista si basa su quanto segue:

- L'economia eviti la recessione.

- L'occupazione rimane forte e i salari sosterranno i consumi.

- I margini di profitto delle aziende rimarranno elevati, sostenendo così valutazioni di mercato più elevate.

- La Fed "metterà in pausa" la campagna di inasprimento con il calo dell'inflazione.

Finora, questi supporti hanno permesso agli investitori di far salire i prezzi delle azioni quest'anno, nonostante l'aumento dei tassi da parte della Fed. Tuttavia, questi supporti presentano anche un problema.

Se l'economia evita una recessione e l'occupazione rimane forte, la Fed non ha motivo di tagliare i tassi. Sì, la Fed può smettere di aumentare i tassi, ma se l'economia funziona normalmente e l'inflazione è in calo, non c'è motivo di tagliare i tassi.

Tuttavia, una crescita economica sostenuta e un basso tasso di disoccupazione manterranno l'inflazione elevata, lasciando alla Fed poca scelta se non quella di diventare più aggressiva nel restringere ulteriormente l'accomodamento monetario.

Non so chi alla fine vincerà questo particolare braccio di ferro, ma l'Indice delle condizioni monetarie suggerisce che la lotta della Fed è tutt'altro che conclusa.