Gli ultimi dati dal sondaggio sui consumatori della Federal Reserve di New York mostrano dettagli interessanti.

“Secondo l’ultimo sondaggio sui consumatori della Fed di New York, le aspettative che i titoli azionari saliranno nei prossimi 12 mesi sono passate dal 39% al 41% dalla lettura del mese prima. Al contempo, le aspettative sull’inflazione sono scese leggermente.

I dati sulla fiducia dei consumatori di recente hanno evidenziato come determinate fasce demografiche stiano prosperando mentre altre no ma, con il mercato vicino ai massimi storici, non sorprende che chi possiede azioni si senta positivo”. – Yahoo Finance

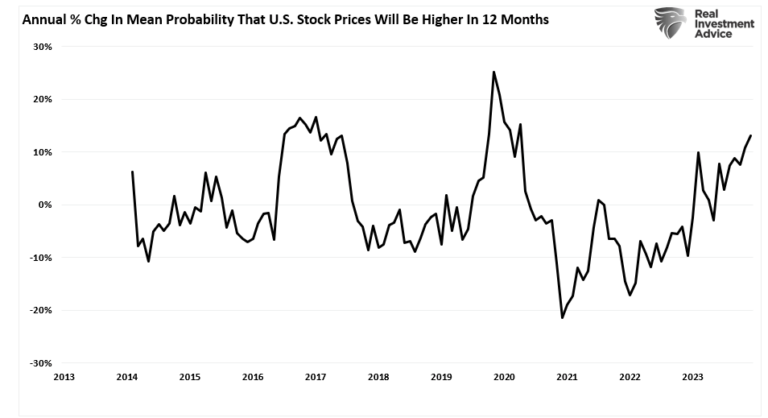

Il grafico sotto mostra la variazione annua dei sondaggi sui consumatori circa i prezzi dei titoli più alti. Non sorprende che gli investitori siano diventati sempre più entusiasti sui prezzi dei titoli con il rally del mercato iniziato nel 2022.

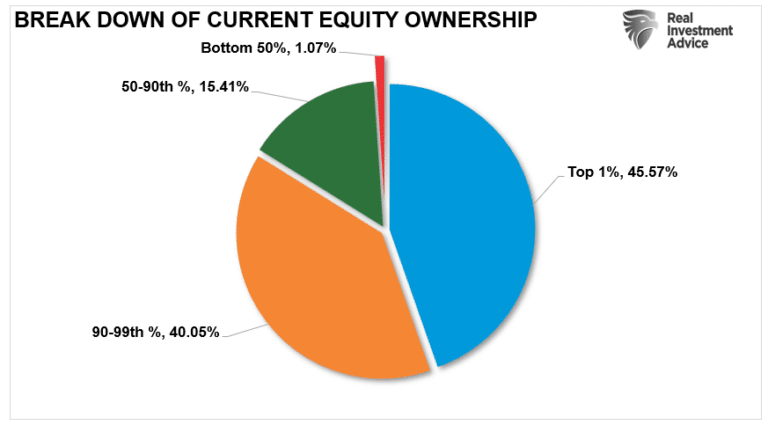

Tuttavia, Yahoo suggerisce che l’aumento del sentiment bullish nei sondaggi dei consumatori rispecchia “chi ha e chi non ha”. Questa affermazione è comprensibile se si considerano i dettagli dei possedimenti azionari delle famiglie e la notizia che il primo 10% delle famiglie possiede l’85% dei titoli azionari.

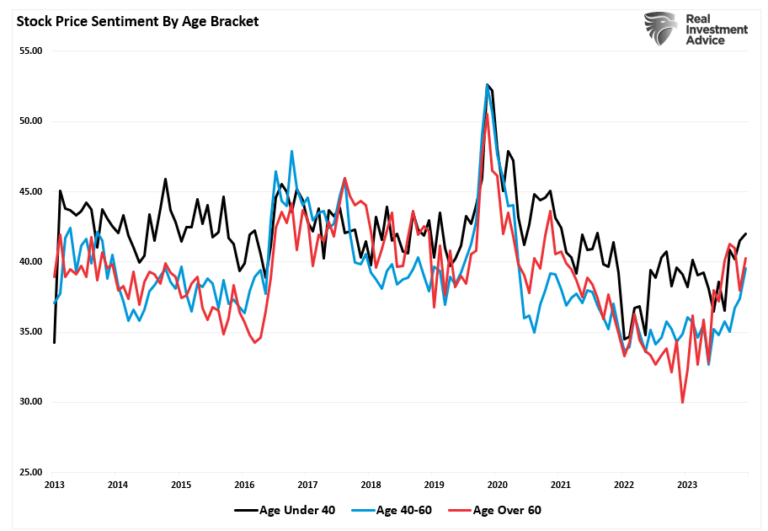

Tuttavia, i dati del sondaggio sui consumatori mostrano che i prezzi in salita del mercato azionario hanno incoraggiato la fiducia in tutte le fasce d’età e di reddito. Questo non dovrebbe sorprendere, visto il bombardamento quotidiano dei social e dei media che sottolineano l’attuale mercato bullish.

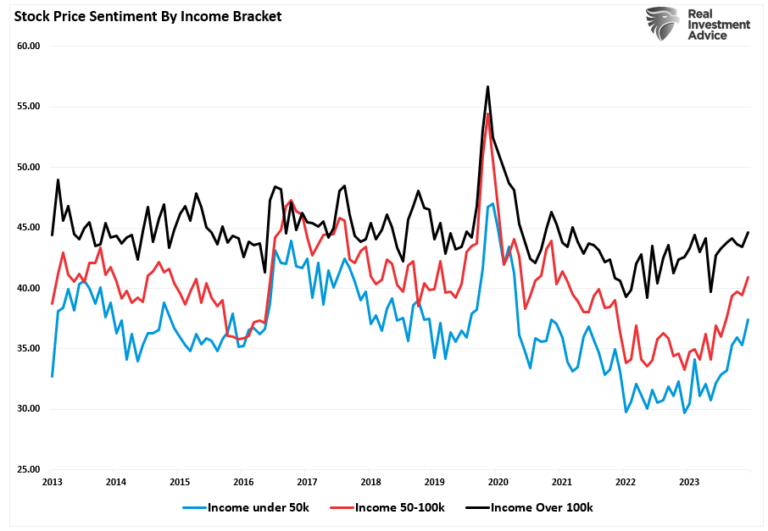

Inoltre, se consideriamo il sondaggio per fascia di reddito, notiamo che le fasce a reddito più basso e medio hanno visto i miglioramenti maggiori della fiducia.

Data la popolarizzazione dei mercati finanziari tramite app di trading come Robinhood, insieme alla crescente ondata di commenti sui social, non sorprende che le fasce a reddito più basso siano scese in campo sperando di “diventare ricchi subito”.

Tuttavia, c’è un avvertimento sepolto nella crescente ondata di sentiment bullish.

Avvertimento del mercato sul sentiment bullish

Per capire il problema, dobbiamo prima comprendere da quale capitale derivano i guadagni.

“I guadagni in conto capitale dei mercati sono principalmente una funzione della capitalizzazione di mercato, della crescita economica nominale e del rendimento dei dividendi. Usando la formula di John Hussman, possiamo calcolare matematicamente i ritorni nel prossimo periodo di 10 anni in questo modo:

(1+crescita nominale del PIL)*( rapporto normale tra market cap e PIL / rapporto effettivo tra market cap e PIL)^(1/10)-1

Pertanto, SE ipotizziamo che il PIL possa mantenere una crescita annua del 2% in futuro, senza alcuna recessione, E SE l’attuale rapporto market cap/PIL resterà invariato a 2,0, E SE il rendimento del dividendo resterà a circa il 2%, avremo ritorni di:

(1,02)*(1,2/1,5)^(1/10)-1+0,02 = -(1,08%)

Ma ci sono “un sacco di se” in questa ipotesi. Soprattutto, dobbiamo anche ipotizzare che la Fed riesca a portare l’inflazione al suo obiettivo del 2%, ad abbassare gli attuali tassi di interesse e, come abbiamo detto, a evitare una recessione nel prossimo decennio”.

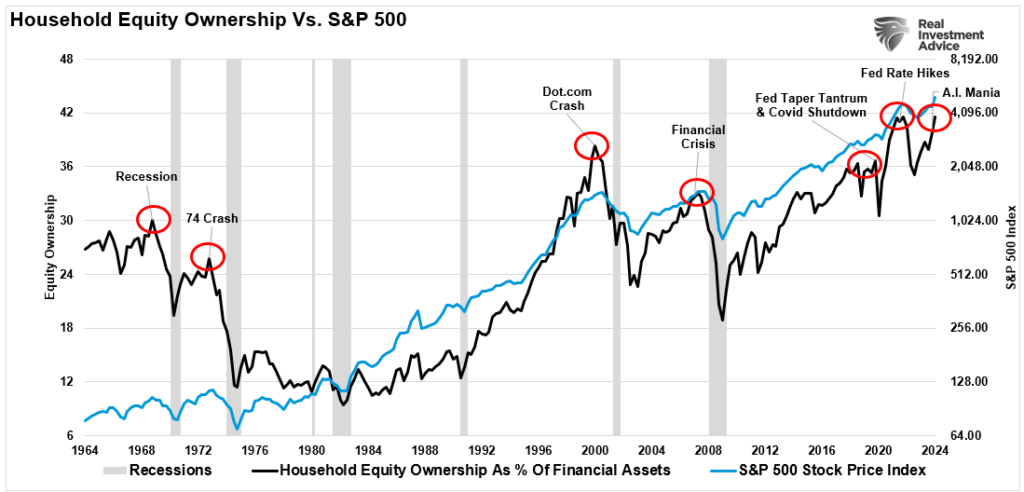

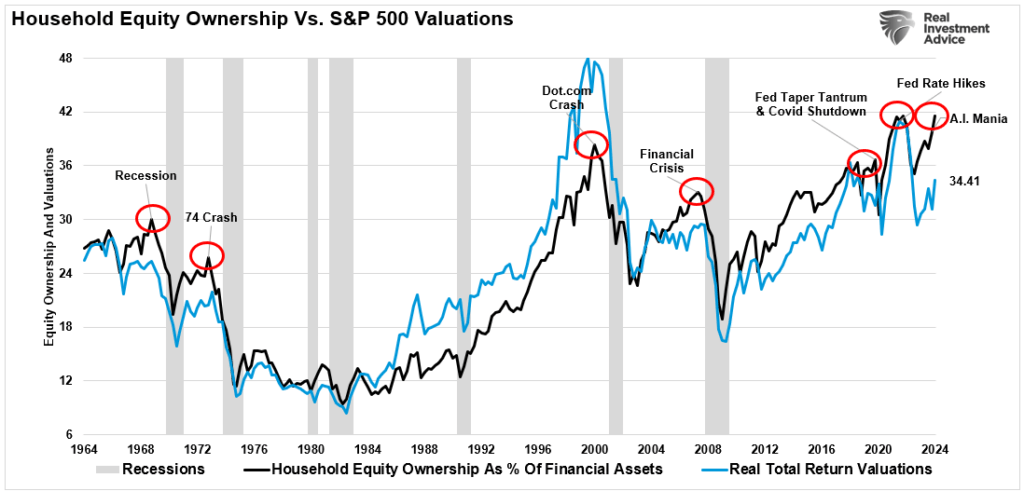

Tuttavia, nonostante questi fattori fondamentali essenziali, gli investitori retail stanno ancora gettando al vento la cautela. Come mostrato, il possesso azionario delle famiglie è tornato a livelli quasi record. Storicamente, una simile esuberanza è stata il segnale di più importanti picchi del ciclo di mercato.

Se la crescita economica si invertirà, la riduzione della valutazione sarà molto dannosa. È successo nei precedenti picchi, quando le aspettative avevano superato le realtà economiche.

Bob Farrell una volta scherzò dicendo che gli investitori tendono a comprare di più ai picchi e di meno ai minimi. Semplicemente è questo il comportamento degli investitori nel tempo. Il nostro collega, Jim Colquitt, ha fatto un’osservazione importante.

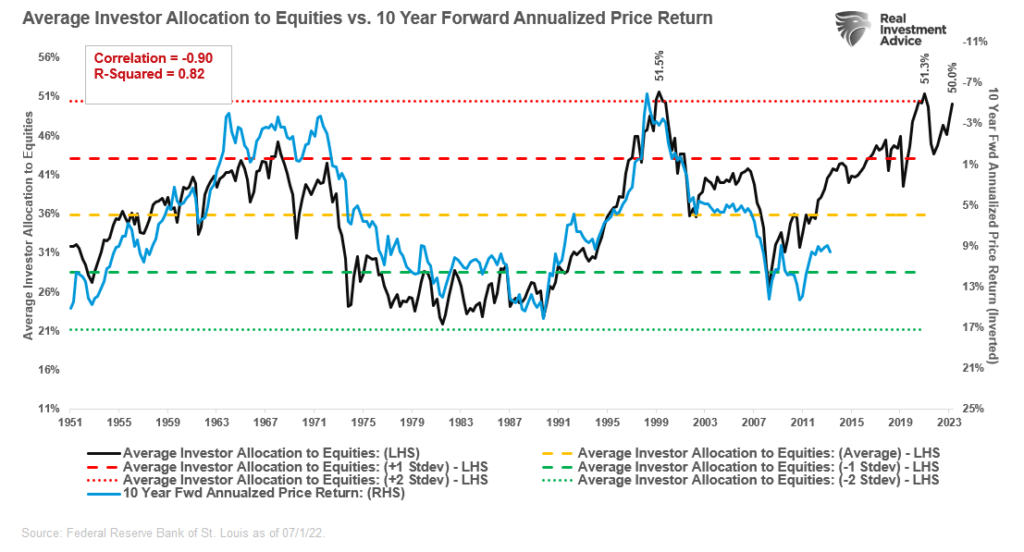

“Il grafico sotto compara l’allocazione azionaria dell’investitore medio con i ritorni futuri a 10 anni dell’S&P 500. Come vediamo, i dati sono molto correlati, supportando la Regola n. 5 di Bob Farrell. Notiamo le statistiche di correlazione in alto a sinistra”.

I ritorni forward a 10 anni sono invertiti sulla scala di destra. Ciò suggerisce che i ritorni futuri si invertiranno verso lo zero nel prossimo decennio dai livelli attuali di allocazione azionaria familiare da parte degli investitori.

Il motivo è che quando il sentiment degli investitori è estremamente bullish o bearish, quello è il punto in cui sono avvenute le inversioni. Come afferma Sam Stovall, investment strategist di Standard & Poor’s:

“Se tutti sono ottimisti, chi resta a comprare? Se tutti sono pessimisti, chi resta a vendere?”

L’unica domanda è cosa alla fine fa invertire questa psicologia.

L’esuberanza fallisce davanti alla realtà

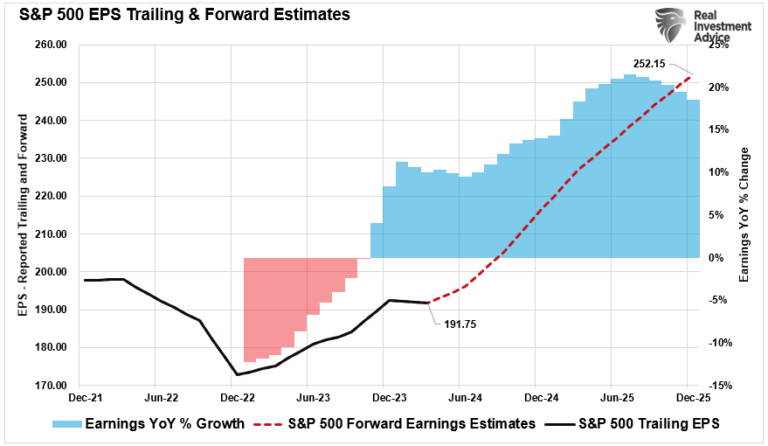

Non sorprende che i mercati azionari al momento stiano salendo. Questo vale in particolare per le aspettative di crescita degli utili, con gli analisti che prevedono tassi di crescita annualizzati vicini al 20% nei prossimi 18 mesi.

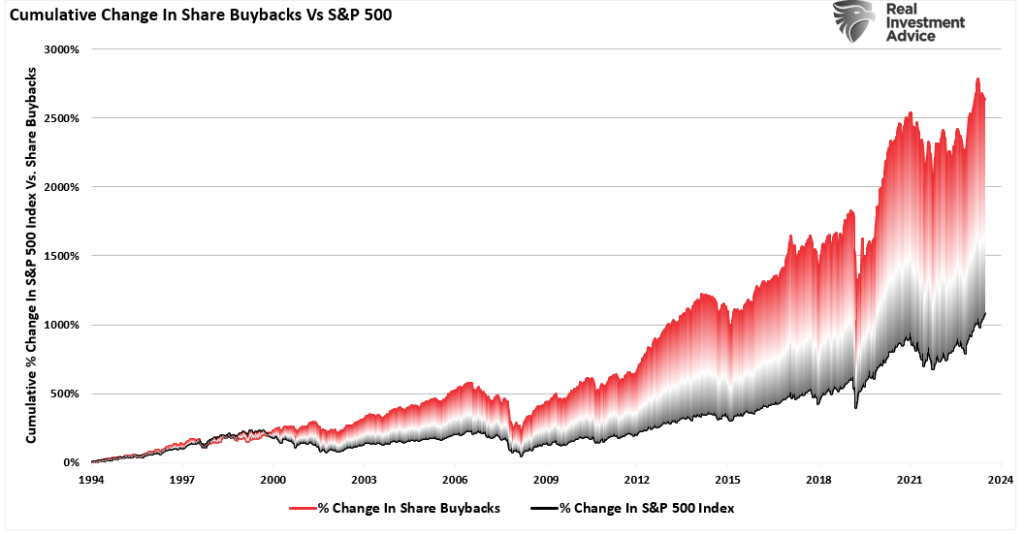

Allo stesso tempo, le aziende si sono date a enormi riacquisti di azioni, che hanno fatto salire i prezzi e gli utili per azione riportati riducendo il numero di azioni in circolazione.

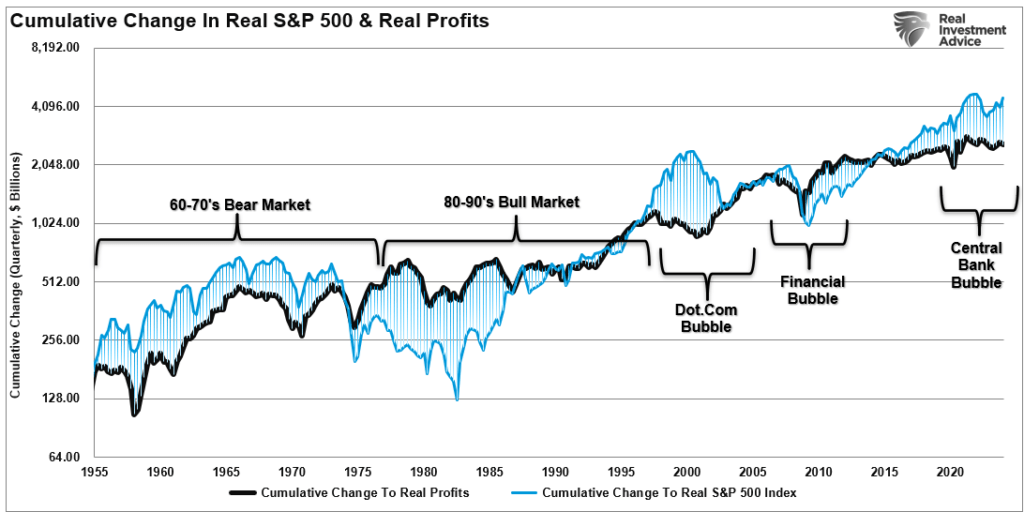

Tuttavia, man mano che la crescita economica rallenta, i margini di profitto inizieranno a invertirsi e la disinflazione intaccherà gli utili. I margini di profitto sono legati all’attività economica.

“I margini di profitto sono probabilmente la maggiore serie di inversione alla media nella finanza. E, se i margini di profitto non si invertono alla media, allora è andato male qualcosa col capitalismo. Se i profitti elevati non attraggono la concorrenza, c’è qualcosa che non va nel sistema e questo non sta funzionando adeguatamente”. – Jeremy Grantham

Storicamente, quando il mercato è scambiato ben al di sopra dei profitti attuali, c’è sempre stato un evento di inversione alla media per riallineare le aspettative con la realtà economica.

Molte cose possono andare male nei prossimi mesi e trimestri. Soprattutto quando la crescita economica e la disoccupazione rallentano.

Sebbene il sondaggio sui consumatori sia molto bullish riguardo alle prospettive di continui aumenti dei prezzi degli asset, questo sentimento si basa sulla “speranza” che la Fed abbia tutto sotto controllo. La storia suggerisce che c’è più di una probabilità ragionevole che non sia così.