Gli investitori stanno aumentando le aspettative che la Federal Reserve presto inizierà a tagliare i tassi di interesse, una scommessa che è andata su di giri questa settimana ed ha acceso il rally dei bond più forte degli ultimi 40 anni.

“L’indice Bloomberg US Aggregate bond index è salito del 4,3% finora a novembre, avviandosi a registrare il mese migliore dal 1985”, riporta il Financial Times.

Una notizia chiave che ha alimentato il rally sono stati i commenti del Governatore della Fed Waller martedì.

“Sono sempre più fiducioso che la politica sia attualmente ben posizionata per rallentare l’economia e riportare l’inflazione al [livello della Fed del] 2%”, ha detto.

“Se vedremo la disinflazione continuare per parecchi mesi (non so per quanto… tre, quattro, cinque mesi), potremo allora iniziare ad abbassare il tasso perché l’inflazione è inferiore. Non c’è alcun motivo per dire che i tassi resteranno alti e l’inflazione è tornata all’obiettivo, per esempio”.

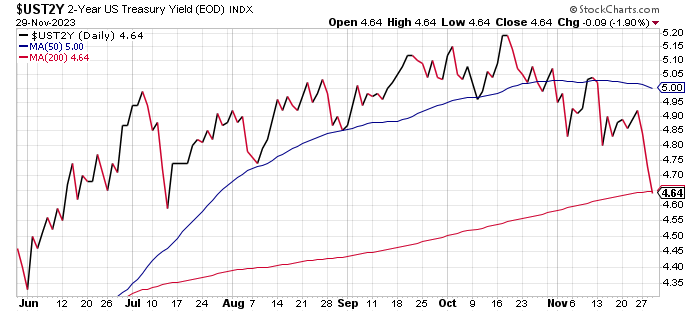

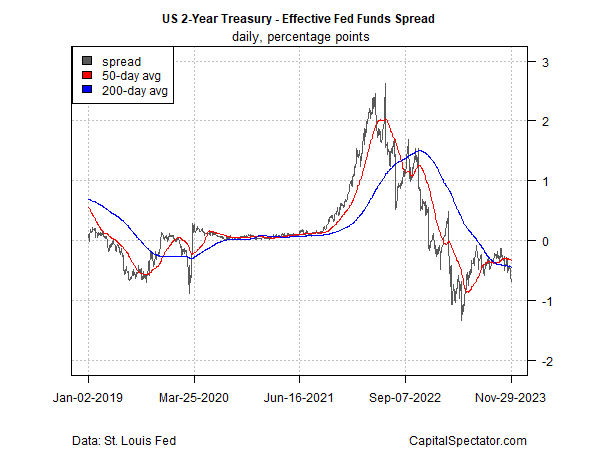

Il rendimento dei Treasury a 2 anni è sceso bruscamente nelle ultime sedute, arrivando al 4,64% mercoledì (29 nov.), il minimo da luglio.

Il tasso a 2 anni sta scendendo rapidamente rispetto all’attuale range obiettivo del 5,25-5,50% per i tassi dei fondi Fed. È un segnale che il mercato sta mettendo in conto probabilità più alte che 1) i tassi sono al picco e 2) i tagli sono vicini.

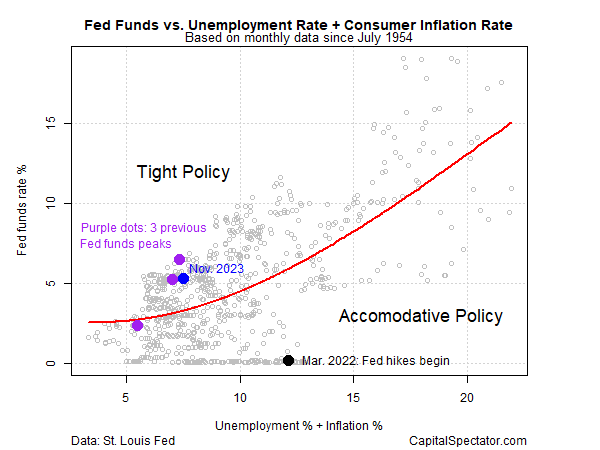

Confrontando le condizioni monetarie statunitensi con l’inflazione al consumo e la disoccupazione notiamo che la politica è vicina ad essere la più rigida degli ultimi cicli di aumento.

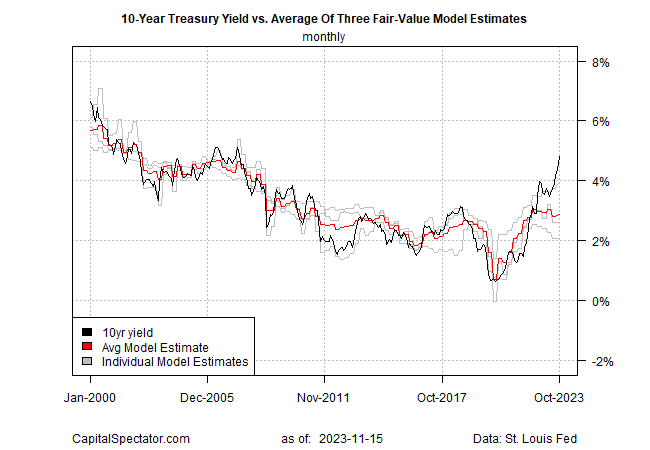

Ulteriore fattore a supporto dell’idea che i tassi siano al picco: le recenti stime del “fair value” per il rendimento dei Treasury decennali sono ben al di sotto dell’attuale rendimento dato dal mercato.

All’inizio del mese su CapitalSpectator.com, la stima del fair value dei decennali per ottobre era quasi 2 punti percentuali al di sotto del tasso del mercato, il gap maggiore in quasi due decenni, segnale che il selloff del mercato dei bond si è spinto troppo oltre.

È ancora presto per decidere con certezza che è iniziato un nuovo bull market dei bond, ma le probabilità sono sicuramente sempre più inclinate in quella direzione. I prossimi dati sull’inflazione saranno decisivi per capire cosa succederà.

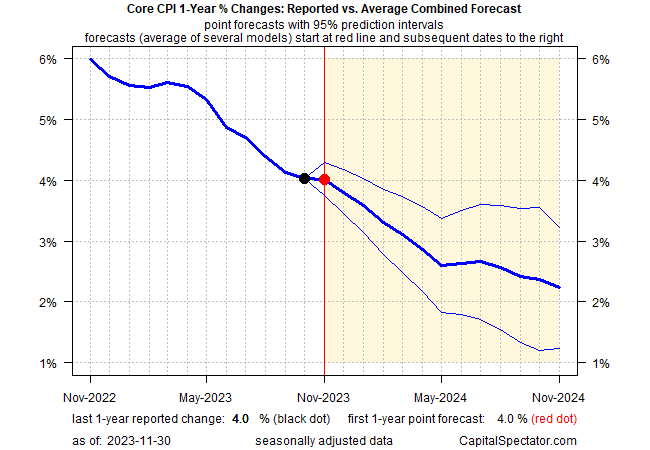

Le prospettive per l’inflazione al consumo core suggeriscono che la disinflazione continuerà, seppur ad un tasso modesto e a volte appiccicoso che potrebbe creare un ostacolo per il mercato dei bond a momenti.

Un modello di insieme sviluppato da CapitalSpectator.com stima che la variazione a un anno per l’IPC core sarà stabile al 4,0% su base annua nel prossimo report di novembre e riprenderà il ribasso nei mesi successivi.

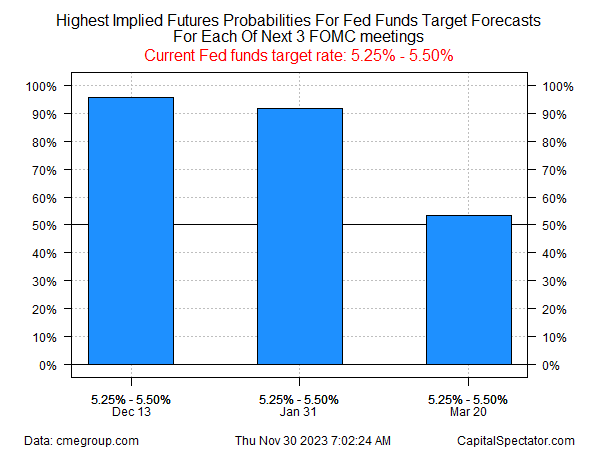

I future dei fondi Fed sono concordi nel mettere in conto la fine degli aumenti dei tassi, ma non è ancora chiaro quando inizieranno. Il mercato stima una certezza quasi piena che la banca centrale lascerà invariato il tasso obiettivo nelle prossime due riunioni, mentre il vertice di marzo sarà veramente un lancio della monetina tra il lasciarli invariati e il tagliarli.

In che direzione andranno le probabilità nei prossimi giorni e settimane? I prossimi dati macro probabilmente saranno il fattore decisivo.

Due domande chiave sono importantissime.

- Primo: l’economia sta rallentando dopo il forte rialzo del PIL nel Q3?

- Secondo: l’inflazione sta ancora rallentando ad un tasso che permette alla banca centrale di rinunciare tranquillamente ad altri aumenti dei tassi per poi tagliarli all’inizio del prossimo anno?