Il sentimento del mercato si sta facendo cauto a causa dell’emergere di diversi fattori di rischio per il quarto trimestre, ma per il momento permane l’elevato premio di performance annuale per le azioni statunitensi rispetto al resto delle principali asset class.

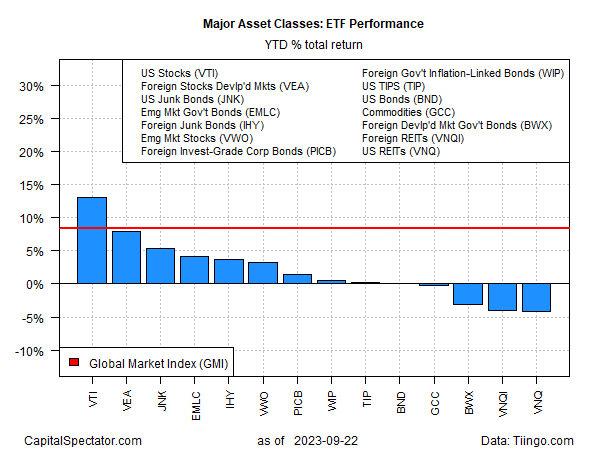

Utilizzando una serie di proxy ETF, le azioni americane sono l’eccezione al rialzo per i mercati globali. Il Vanguard Total Stock Market Index Fund ETF Shares (NYSE:VTI) è in vantaggio del 13,0% nel 2023 fino alla chiusura di venerdì (22 settembre). La performance migliore è quella del 7,9% dei titoli dei mercati sviluppati ex-USA (VEA).

Nel frattempo, diversi componenti dei mercati globali rimangono sotto pressione, tra cui i fondi comuni di investimento immobiliare statunitensi (VNQ), che al momento registrano la perdita più profonda tra le principali classi di attività con un calo del 4,1%.

Per contestualizzare, bisogna notare che il Global Market Index (GMI), gestito da CapitalSpectator.com, è in rialzo dell’8,4% nel 2023, davanti a tutto, tranne che alle azioni statunitensi. Questo benchmark non gestito contiene tutte le principali classi di attività (ad eccezione della liquidità) in pesi a valore di mercato tramite ETF e rappresenta una misura competitiva per le strategie di portafoglio globali multi-asset class.

Parte del motivo per cui le azioni statunitensi hanno registrato una performance così positiva è la solidità delle fondamenta economiche. Nonostante le aspettative diffuse all’inizio dell’anno sull’avvicinarsi di una recessione, la produzione statunitense ha continuato a crescere. Come già osservato la scorsa settimana, la previsione mediana di CapitalSpectator.com per il PIL del terzo trimestre, basata su diverse fonti, supera attualmente il 3%, un solido miglioramento rispetto al 2,1% riportato dal governo per il secondo trimestre.

Tuttavia, diversi fattori di rischio sono in agguato per il quarto trimestre e minacciano di creare venti contrari più forti per i mercati e l’economia. Come riporta oggi il Wall Street Journal:

“Tra le possibili sfide di questo autunno: un più ampio sciopero dei lavoratori dell’auto, un lungo shutdown del governo, la ripresa dei pagamenti dei prestiti agli studenti e l’aumento dei prezzi del petrolio”. Gregory Daco, capo economista di EY-Parthenon, afferma: “È la quadruplice minaccia di tutti gli elementi che potrebbero interrompere l’attività economica”.

Nicholas Sargen, consulente economico di Fort Washington Investment Advisors, aggiunge che nel lungo periodo gli Stati Uniti dovranno affrontare sfide legate alla spesa pubblica.

“In prospettiva, la sfida più grande sarà quella di disintossicare l’economia dai massicci aumenti della spesa pubblica”, prevede. “Negli ultimi 15 anni, il rapporto tra debito pubblico e PIL è raddoppiato dal 60% al 120%”.

Non è chiaro quanto presto, se mai, lo squilibrio fiscale degli Stati Uniti creerà problemi al mercato azionario. Nel frattempo, le azioni americane continuano a sovraperformare. Anche per gli analisti che ritengono che una recessione negli Stati Uniti sia ancora un rischio a breve termine, la leadership delle società statunitensi rimane finora una perenne forza.

Kim Forrest, fondatore e chief investment officer di Bokeh Capital Partners, afferma,

“Con la stagione degli utili a poche settimane di distanza, non vediamo molte aziende che modificano al ribasso i loro obiettivi di utili e ricavi. Non sappiamo quando arriverà la recessione, prima o poi arriverà, ma le maggiori società statunitensi non segnalano una minaccia immediata”.