Come l'equinozio d'autunno segna un momento di equilibrio e transizione tra le stagioni, così il recente taglio dei tassi di interesse da parte della Federal Reserve rappresenta un punto di svolta per i mercati finanziari. Entrambi segnano una transizione: nell'equinozio, il bilanciamento tra luce e oscurità; nei mercati, un delicato equilibrio tra mercato del lavoro ed inflazione.

Dopo aver adottato la politica di inasprimento più severa degli ultimi 40 anni e aver mantenuto una pausa prolungata con tassi in territorio restrittivo, la Fed ha finalmente agito, tagliando i tassi di interesse per la prima volta in quattro anni. La direzione del viaggio non è stata una sorpresa, quanto invece la sua velocità. Anziché il consueto taglio di 0,25%, la Fed ha scelto una riduzione più ampia, pari a 0,5%, portando il tasso di riferimento tra il 4,75% e il 5,0%, rispetto al precedente 5,25%-5,5%.

Questo gesto dimostra chiaramente l’intento della Fed di non rimanere indietro rispetto ai cambiamenti economici. È stato, in parte, un tentativo di recuperare il tempo perduto, come ha spiegato il presidente Powell, suggerendo che la decisione avrebbe potuto essere presa già a luglio, se fossero stati disponibili dati sull’occupazione in tempo utile.

In questi giorni, le discussioni non mancano di ruotare attorno a numeri e statistiche. Vale la pena ricordare che le ultime tre volte in cui la Fed ha tagliato i tassi dello 0,5% in una singola riunione durante un ciclo di allentamento risalgono a situazioni di crisi, come nel 2020 in risposta alla pandemia, nel 2008 in risposta alla crisi finanziaria e nel 2001 in risposta allo scoppio della bolla tecnologica. Chiaramente questa volta è diverso nel senso che la Fed sta tagliando i tassi perché può, non perché deve. Il taglio più ampio non è una reazione alle condizioni di recessione, ma piuttosto un'assicurazione contro un rallentamento inaspettato dell'occupazione, con l'obiettivo di preservare l'espansione economica. Bisogna infatti ricordare che i cambiamenti di politica monetaria non producono effetti immediati sull’economia reale. Solitamente, occorrono diversi mesi prima che l’impatto si manifesti. Pertanto, sebbene Powel abbia espresso fiducia sulle condizioni attuali dei mercati, la mossa è proprio volta nel mantenerla anche nel futuro. Non a caso il numero uno della Fed ha così affermato: "L'economia statunitense è in una buona posizione e la nostra decisione odierna è progettata per mantenerla lì".

Dal punto di vista dei mercati finanziari, la storia ci insegna che la reazione delle azioni ai tagli dei tassi dipende dallo stato dell’economia. Quando un ciclo di riduzione dei tassi avviene in assenza di recessione, come accaduto nel 1984, 1989, 1995 e 1998, le azioni hanno storicamente registrato forti guadagni nei successivi 6, 12 e 18 mesi. Al contrario, tagli effettuati in periodi di crisi economica, come nel 1981, 2001 e 2007, sono stati accompagnati da perdite sui mercati.

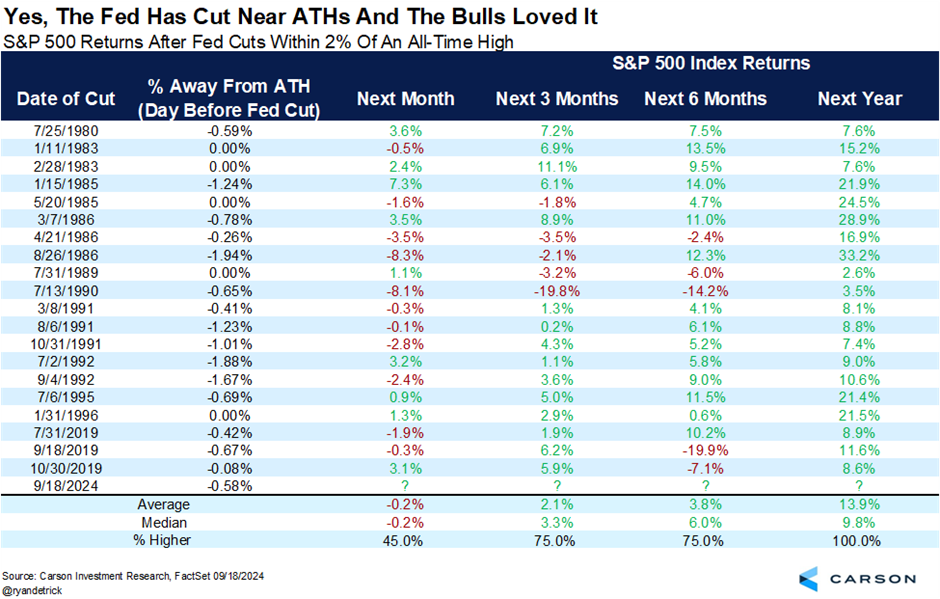

Attualmente, il taglio dei tassi coincide con un mercato azionario vicino ai massimi storici. A prima vista, questo potrebbe sembrare strano, ma non è un fenomeno senza precedenti. Secondo Carson Group, ci sono stati 20 casi in cui la Fed ha tagliato i tassi con l'S&P 500 entro il 2% dal suo massimo storico; un anno dopo, il mercato era più alto in tutti i casi, con una crescita media del 13,9%. Anche le analisi di JPMorgan confermano questa tendenza: negli ultimi 40 anni, in 12 occasioni in cui la Fed ha abbassato i tassi con l'S&P 500 entro l'1% dal massimo, il mercato ha registrato una crescita media del 15% nel successivo anno.

Guardando avanti, Wall Street avrà molto da aspettarsi per questa settimana, tra cui una pletora di relatori delle banche centrali. I trader saranno curiosi di sentire altre riflessioni sul taglio dei tassi e qualsiasi indicazione su un ulteriore allentamento della politica monetaria. Tutti gli occhi saranno puntati su figure chiave come il presidente della Fed, Jerome Powell, e il segretario al Tesoro, Janet Yellen, durante la Treasury Market Conference 2024 organizzata dalla Federal Reserve Bank di New York.

Con l'inflazione ormai in secondo piano e l'attenzione spostata sulla crescita economica, i dati statunitensi previsti per questa settimana rivestiranno un ruolo cruciale. Tra gli indicatori più attesi ci sono i PMI flash di settembre, la terza stima del PIL per il secondo trimestre e l'indice dei prezzi delle spese per consumi personali di base (PCE core), che è il parametro di inflazione preferito dalla Fed, relativo al mese di agosto.

Si prevede che sia l'indice PCE headline che quello core mostrino un aumento dello 0,2%, in linea con il mese precedente. Anche il reddito personale dovrebbe registrare un incremento dello 0,4%, superiore rispetto allo 0,3% del mese precedente, mentre i consumi si prevede siano cresciuti a un ritmo più contenuto dello 0,3%. Per quanto riguarda i PMI, ci si aspetta che il settore manifatturiero continui a contrarsi, ma a un ritmo più moderato, mentre la crescita nel settore dei servizi potrebbe rallentare.

Dall'altra parte dell'Atlantico, l'Europa vedrà quattro decisioni importanti da parte delle banche centrali di Svizzera, Svezia, Repubblica Ceca e Ungheria. Gli investitori si chiederanno se i policymaker europei decideranno di seguire l'esempio della Fed con un taglio di mezzo punto. Le stime dei PMI flash europei offriranno una fotografia aggiornata sulla situazione economica di settembre, con particolare attenzione ai dati della Germania e Francia. Ad agosto, Parigi aveva beneficiato di un "effetto olimpico", ma è probabile che questo impulso si sia esaurito. Nell'Eurozona e in Germania, invece, si prevede una contrazione persistente del settore manifatturiero, accompagnata da un rallentamento nei servizi. Proprio la debolezza economica tedesca sarà particolarmente osservata dagli investitori, con l'indice Ifo di fiducia delle imprese previsto in calo martedì, giornata in cui anche il presidente della Bundesbank, Joachim Nagel, terrà un discorso sull'economia. Giovedì, gli istituti economici tedeschi pubblicheranno nuove previsioni, mentre i dati sulla disoccupazione, i prestiti e la fiducia delle imprese nell'Eurozona saranno diffusi nel corso della settimana, insieme ai dati preliminari sull'inflazione in Francia e Spagna e alla fiducia dei consumatori in Italia.

Un altro elemento importante sarà l’andamento del prezzo del greggio, che dall'inizio dell'anno ha perso il 18%. Martedì, l’OPEC pubblicherà il suo rapporto annuale World Oil Outlook durante l'evento energetico ROG a Rio de Janeiro. La domanda resta una delle principali incognite in questo mercato, e le politiche delle banche centrali volte a stimolare la crescita potrebbero aprire nuove opportunità per il greggio.

In aggiunta, la Cina ha oggi attirato l'attenzione dei mercati globali annunciando un insolito briefing economico tenuto da tre dei suoi principali regolatori finanziari. Questa mossa arriva contestualmente a un taglio dei tassi di interesse a breve termine da parte della People's Bank of China (PBOC), alimentando le speculazioni su un possibile rafforzamento degli sforzi per rilanciare la crescita economica. Il governatore della banca centrale terrà una conferenza stampa insieme ad altri due funzionari per discutere del sostegno finanziario allo sviluppo economico. Pochi minuti dopo l'annuncio, la PBOC ha ridotto il tasso di riacquisto inverso a 14 giorni, riprendendo le diminuzioni iniziate a luglio.

Queste decisioni rafforzano le aspettative che la PBOC continui a ridurre i tassi, soprattutto dopo che la Federal Reserve statunitense ha iniziato i suoi tagli la scorsa settimana. La banca centrale cinese ha segnalato l'intenzione di implementare ulteriori politiche di stimolo, in risposta a una serie di dati economici deludenti di agosto che hanno sollevato dubbi sulla capacità del governo del presidente Xi Jinping di raggiungere l'obiettivo di crescita annuale del 5% senza ulteriori interventi di sostegno.

Mercoledì sarà una giornata altrettanto movimentata, con la pubblicazione del rapporto provvisorio sulle prospettive economiche dell'OCSE, mentre negli Stati Uniti il Senato terrà un'udienza sulla supervisione della Federal Aviation Administration in relazione a Boeing (NYSE:BA). Sempre mercoledì, Meta terrà il suo atteso evento Meta Connect, in cui presenterà le ultime innovazioni nei campi dell'AI, della realtà virtuale e del metaverso.

Infine, il calendario degli utili sarà piuttosto leggero, ma non mancheranno nomi di peso come Micron Technology, specialista in chip di memoria, e Costco, gigante della vendita al dettaglio a basso costo.

Gabriel Debach

eToro Italian Market Analyst

Disclaimer: Questa comunicazione è solo a scopo informativo ed educativo e non deve essere considerata come consulenza di investimento, raccomandazione personale o offerta, né sollecitazione all'acquisto o alla vendita di strumenti finanziari. Questo materiale è stato preparato senza tenere conto degli obiettivi di investimento o della situazione finanziaria di un particolare destinatario e non è stato redatto in conformità ai requisiti legali e normativi per promuovere una ricerca indipendente. Qualsiasi riferimento alla performance passata o futura di uno strumento finanziario, indice o prodotto di investimento confezionato non è, e non deve essere considerato, un indicatore affidabile dei risultati futuri. eToro non rilascia alcuna dichiarazione e non assume alcuna responsabilità in merito all'accuratezza o completezza del contenuto di questa pubblicazione.

Dopo aver adottato la politica di inasprimento più severa degli ultimi 40 anni e aver mantenuto una pausa prolungata con tassi in territorio restrittivo, la Fed ha finalmente agito, tagliando i tassi di interesse per la prima volta in quattro anni. La direzione del viaggio non è stata una sorpresa, quanto invece la sua velocità. Anziché il consueto taglio di 0,25%, la Fed ha scelto una riduzione più ampia, pari a 0,5%, portando il tasso di riferimento tra il 4,75% e il 5,0%, rispetto al precedente 5,25%-5,5%.

Questo gesto dimostra chiaramente l’intento della Fed di non rimanere indietro rispetto ai cambiamenti economici. È stato, in parte, un tentativo di recuperare il tempo perduto, come ha spiegato il presidente Powell, suggerendo che la decisione avrebbe potuto essere presa già a luglio, se fossero stati disponibili dati sull’occupazione in tempo utile.

In questi giorni, le discussioni non mancano di ruotare attorno a numeri e statistiche. Vale la pena ricordare che le ultime tre volte in cui la Fed ha tagliato i tassi dello 0,5% in una singola riunione durante un ciclo di allentamento risalgono a situazioni di crisi, come nel 2020 in risposta alla pandemia, nel 2008 in risposta alla crisi finanziaria e nel 2001 in risposta allo scoppio della bolla tecnologica. Chiaramente questa volta è diverso nel senso che la Fed sta tagliando i tassi perché può, non perché deve. Il taglio più ampio non è una reazione alle condizioni di recessione, ma piuttosto un'assicurazione contro un rallentamento inaspettato dell'occupazione, con l'obiettivo di preservare l'espansione economica. Bisogna infatti ricordare che i cambiamenti di politica monetaria non producono effetti immediati sull’economia reale. Solitamente, occorrono diversi mesi prima che l’impatto si manifesti. Pertanto, sebbene Powel abbia espresso fiducia sulle condizioni attuali dei mercati, la mossa è proprio volta nel mantenerla anche nel futuro. Non a caso il numero uno della Fed ha così affermato: "L'economia statunitense è in una buona posizione e la nostra decisione odierna è progettata per mantenerla lì".

Dal punto di vista dei mercati finanziari, la storia ci insegna che la reazione delle azioni ai tagli dei tassi dipende dallo stato dell’economia. Quando un ciclo di riduzione dei tassi avviene in assenza di recessione, come accaduto nel 1984, 1989, 1995 e 1998, le azioni hanno storicamente registrato forti guadagni nei successivi 6, 12 e 18 mesi. Al contrario, tagli effettuati in periodi di crisi economica, come nel 1981, 2001 e 2007, sono stati accompagnati da perdite sui mercati.

Attualmente, il taglio dei tassi coincide con un mercato azionario vicino ai massimi storici. A prima vista, questo potrebbe sembrare strano, ma non è un fenomeno senza precedenti. Secondo Carson Group, ci sono stati 20 casi in cui la Fed ha tagliato i tassi con l'S&P 500 entro il 2% dal suo massimo storico; un anno dopo, il mercato era più alto in tutti i casi, con una crescita media del 13,9%. Anche le analisi di JPMorgan confermano questa tendenza: negli ultimi 40 anni, in 12 occasioni in cui la Fed ha abbassato i tassi con l'S&P 500 entro l'1% dal massimo, il mercato ha registrato una crescita media del 15% nel successivo anno.

Guardando avanti, Wall Street avrà molto da aspettarsi per questa settimana, tra cui una pletora di relatori delle banche centrali. I trader saranno curiosi di sentire altre riflessioni sul taglio dei tassi e qualsiasi indicazione su un ulteriore allentamento della politica monetaria. Tutti gli occhi saranno puntati su figure chiave come il presidente della Fed, Jerome Powell, e il segretario al Tesoro, Janet Yellen, durante la Treasury Market Conference 2024 organizzata dalla Federal Reserve Bank di New York.

Con l'inflazione ormai in secondo piano e l'attenzione spostata sulla crescita economica, i dati statunitensi previsti per questa settimana rivestiranno un ruolo cruciale. Tra gli indicatori più attesi ci sono i PMI flash di settembre, la terza stima del PIL per il secondo trimestre e l'indice dei prezzi delle spese per consumi personali di base (PCE core), che è il parametro di inflazione preferito dalla Fed, relativo al mese di agosto.

Si prevede che sia l'indice PCE headline che quello core mostrino un aumento dello 0,2%, in linea con il mese precedente. Anche il reddito personale dovrebbe registrare un incremento dello 0,4%, superiore rispetto allo 0,3% del mese precedente, mentre i consumi si prevede siano cresciuti a un ritmo più contenuto dello 0,3%. Per quanto riguarda i PMI, ci si aspetta che il settore manifatturiero continui a contrarsi, ma a un ritmo più moderato, mentre la crescita nel settore dei servizi potrebbe rallentare.

Dall'altra parte dell'Atlantico, l'Europa vedrà quattro decisioni importanti da parte delle banche centrali di Svizzera, Svezia, Repubblica Ceca e Ungheria. Gli investitori si chiederanno se i policymaker europei decideranno di seguire l'esempio della Fed con un taglio di mezzo punto. Le stime dei PMI flash europei offriranno una fotografia aggiornata sulla situazione economica di settembre, con particolare attenzione ai dati della Germania e Francia. Ad agosto, Parigi aveva beneficiato di un "effetto olimpico", ma è probabile che questo impulso si sia esaurito. Nell'Eurozona e in Germania, invece, si prevede una contrazione persistente del settore manifatturiero, accompagnata da un rallentamento nei servizi. Proprio la debolezza economica tedesca sarà particolarmente osservata dagli investitori, con l'indice Ifo di fiducia delle imprese previsto in calo martedì, giornata in cui anche il presidente della Bundesbank, Joachim Nagel, terrà un discorso sull'economia. Giovedì, gli istituti economici tedeschi pubblicheranno nuove previsioni, mentre i dati sulla disoccupazione, i prestiti e la fiducia delle imprese nell'Eurozona saranno diffusi nel corso della settimana, insieme ai dati preliminari sull'inflazione in Francia e Spagna e alla fiducia dei consumatori in Italia.

Un altro elemento importante sarà l’andamento del prezzo del greggio, che dall'inizio dell'anno ha perso il 18%. Martedì, l’OPEC pubblicherà il suo rapporto annuale World Oil Outlook durante l'evento energetico ROG a Rio de Janeiro. La domanda resta una delle principali incognite in questo mercato, e le politiche delle banche centrali volte a stimolare la crescita potrebbero aprire nuove opportunità per il greggio.

In aggiunta, la Cina ha oggi attirato l'attenzione dei mercati globali annunciando un insolito briefing economico tenuto da tre dei suoi principali regolatori finanziari. Questa mossa arriva contestualmente a un taglio dei tassi di interesse a breve termine da parte della People's Bank of China (PBOC), alimentando le speculazioni su un possibile rafforzamento degli sforzi per rilanciare la crescita economica. Il governatore della banca centrale terrà una conferenza stampa insieme ad altri due funzionari per discutere del sostegno finanziario allo sviluppo economico. Pochi minuti dopo l'annuncio, la PBOC ha ridotto il tasso di riacquisto inverso a 14 giorni, riprendendo le diminuzioni iniziate a luglio.

Queste decisioni rafforzano le aspettative che la PBOC continui a ridurre i tassi, soprattutto dopo che la Federal Reserve statunitense ha iniziato i suoi tagli la scorsa settimana. La banca centrale cinese ha segnalato l'intenzione di implementare ulteriori politiche di stimolo, in risposta a una serie di dati economici deludenti di agosto che hanno sollevato dubbi sulla capacità del governo del presidente Xi Jinping di raggiungere l'obiettivo di crescita annuale del 5% senza ulteriori interventi di sostegno.

Mercoledì sarà una giornata altrettanto movimentata, con la pubblicazione del rapporto provvisorio sulle prospettive economiche dell'OCSE, mentre negli Stati Uniti il Senato terrà un'udienza sulla supervisione della Federal Aviation Administration in relazione a Boeing (NYSE:BA). Sempre mercoledì, Meta terrà il suo atteso evento Meta Connect, in cui presenterà le ultime innovazioni nei campi dell'AI, della realtà virtuale e del metaverso.

Infine, il calendario degli utili sarà piuttosto leggero, ma non mancheranno nomi di peso come Micron Technology, specialista in chip di memoria, e Costco, gigante della vendita al dettaglio a basso costo.

Gabriel Debach

eToro Italian Market Analyst

Disclaimer: Questa comunicazione è solo a scopo informativo ed educativo e non deve essere considerata come consulenza di investimento, raccomandazione personale o offerta, né sollecitazione all'acquisto o alla vendita di strumenti finanziari. Questo materiale è stato preparato senza tenere conto degli obiettivi di investimento o della situazione finanziaria di un particolare destinatario e non è stato redatto in conformità ai requisiti legali e normativi per promuovere una ricerca indipendente. Qualsiasi riferimento alla performance passata o futura di uno strumento finanziario, indice o prodotto di investimento confezionato non è, e non deve essere considerato, un indicatore affidabile dei risultati futuri. eToro non rilascia alcuna dichiarazione e non assume alcuna responsabilità in merito all'accuratezza o completezza del contenuto di questa pubblicazione.