Il report sull’ IPC di mercoledì probabilmente mostrerà il picco su base annua dell'inflazione...

Non vi sembra di averla già sentita questa?

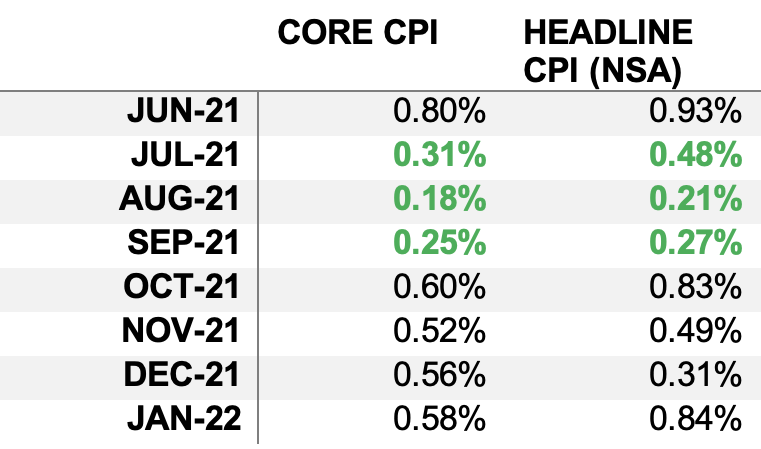

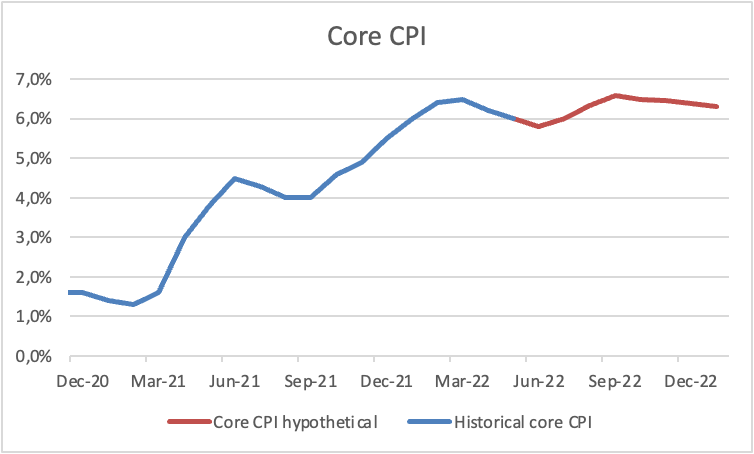

Dopo i dati questo mese, i confronti diventano molto facili per alcuni mesi. I valori di riferimento su base annua per i prossimi mesi sono circa 8,45% per luglio, 8,37% per agosto e 8,27% per settembre. Ciò significa che i dati su base annua dell’inflazione core e headline potrebbero facilmente raggiungere nuovi massimi nei prossimi tre mesi. L’inflazione globale ci è già vicina e, a meno che la benzina non continui a scendere, potremmo arrivare molto facilmente al 9%. (N.B.: il mercato dei derivati non la pensa più così. Ma solo poche settimane fa erano sopra il 9% e credo che abbiano reagito in modo eccessivo al calo della benzina). Il grafico sottostante mostra dove si collocherebbe il CPI core nel corso di quest’anno se i dati mensili fossero dello 0,6% questo mese e dello 0,5% in seguito.

In questo scenario, l’IPC core di settembre si attesterebbe al 6,6% e non diminuirebbe in modo apprezzabile dopo tale data.

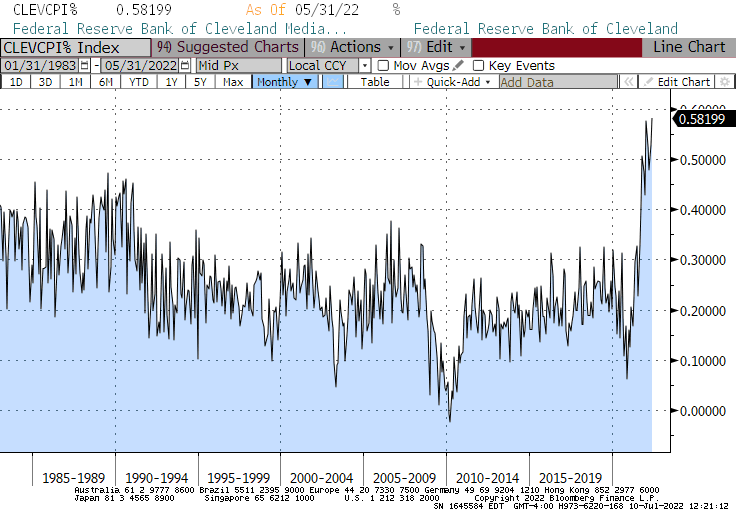

Vorrei sottolineare che tutto questo è in linea con quanto affermato dall’IPC mediano. Questo indice ha raggiunto regolarmente nuovi massimi m/m dal gennaio 2021. Il mese scorso ha registrato un +0,58%, il massimo dal 1983. E a differenza dell’IPC core o headline, che occasionalmente salta a causa di qualche elemento idiosincratico in un dato mese, questo è molto più insolito per l’IPC mediano (vedi grafico, fonte FRB Cleveland tramite Bloomberg). Il punto è che non c’è ancora alcun segnale che l’inflazione stia per scendere ai livelli di benessere che il mercato sta decisamente tenendo già in conto ancora una volta.

Facciamo un passo indietro…

Credo ci siano due motivi per cui il mercato sembra incline a scontare un ritorno all’inflazione “com’era prima”.

- Vogliamo credere che i problemi sui tassi che stiamo vivendo, a causa dell’aggressivo rialzo dei tassi della Fed e del modesto calo della liquidità, avrà l’effetto desiderato. E, se possibile, prima piuttosto che dopo e con meno effetti negativi del previsto.

- Molti sono male informati sulle cause di questa inflazione.

Su quest’ultimo punto, ho due aneddoti da illustrarvi. Il primo è un aneddoto personale: la scorsa settimana ho incontrato un collega che (dopo aver saputo che ero l’Inflation Guy - evidentemente non sono ancora riconoscibile dal grande pubblico) ha affermato che “questa inflazione è un’inflazione da materie prime e da salari”, sostenendo che sarà naturalmente superata una volta che il conflitto in Ucraina sarà terminato e il mercato del lavoro si sarà adeguato. Ora, questo collega lavora per una società che opera sui mercati finanziari ed è relativamente esperto di mercato. Ma la sua affermazione, che è stata fatta sotto forma di dichiarazione di un fatto ovvio su cui siamo tutti d’accordo, non è giusta.

Sappiamo che non è giusta perché questa inflazione non è avvenuta in modo stocastico. Molti osservatori avevano previsto a gran voce che il tentativo della MMT (ndt teoria monetaria moderna), aumentando drasticamente i trasferimenti non salariali ai consumatori con il denaro creato dall’espansione del bilancio della Fed, avrebbe avuto proprio l’effetto che abbiamo visto.

Le mie prove a sostegno vanno oltre una conversazione casuale con qualcuno incontrato per caso. C’è anche questo di un economista professionista scritto in : un saggio ospite del The Economist:

“Un mondo in cui l’economia si riprende così rapidamente da far emergere l’inflazione è migliore di uno in cui la ripresa si trascina dolorosamente per anni”.

Ripeto: l’inflazione non era dovuta alla “ripresa economica così rapida”. È dovuta al fatto che l’economia si è “ripresa” come conseguenza di un’azione politica ufficiale: facendo arrivare ai consumatori più denaro di quanto ne avrebbero avuto se non ci fosse stato il COVID, creando questo denaro tramite il QE e continuando questa politica anche quando era ovvio che la crisi era finita e che il reddito personale stava già superando il PIL potenziale.

Se vogliamo evitare che questo problema si ripeta, è importante che non ci illudiamo che “non era prevedibile”. E mentre le banche centrali procedono con le azioni politiche contro l’inflazione, è importante valutare i loro effettivi progressi. Finora non ci sono stati progressi evidenti nella riduzione dell’inflazione, che dovrebbe essere in ritardo rispetto all’azione politica. A mio avviso, il mercato è molto avanti nel pensare che il successo sia assicurato e a portata di mano.

***

Nota dell’autore: La mia azienda e/o i fondi e i conti che gestiamo hanno delle posizioni in bond, materie prime, prodotti finanziari e ETF che potrebbero essere occasionalmente menzionati nei miei articoli.