Per la maggior parte dei tori dell’oro, quello che ha suggerito Jerome Powell era l’ultima cosa che si sarebbero aspettati di sentire dal presidente della Fed: Un tapering più rapido dello stimolo dell’era della pandemia che la banca centrale sta mantenendo per più tempo del previsto.

Oltre ad aver intimato che la riduzione degli acquisti di bond, cominciata questo mese, venga accelerata, Powell ha anche proposto di eliminare i termini “passeggera” e “transitoria” dal vocabolario della Fed sull’inflazione.

Era stato lo stesso Powell ad utilizzare queste parole quando difendeva la decisione della banca centrale di non accelerare il tapering dello stimolo o alzare i tassi mesi fa per limitare l’inflazione USA.

Ora, con queste due proposte, ammette che l’inflazione è alle stelle, essendo cresciuta al tasso più rapido in oltre 30 anni, e che farà probabilmente la cosa giusta per domarla: alzare i tassi prima del terzo o quarto trimestre del 2022.

Il verdetto dei mercati: In un sol colpo, Powell è passato da colomba a falco fiscale.

Che questo cambiamento sia arrivato una settimana dopo che il Presidente Joseph Biden lo ha rinominato ad un secondo mandato di quattro anni non è sfuggito ai più. “Improvvisa” ma “al momento opportuno”, ha dichiarato Ed Moya della piattaforma di trading online OANDA, descrivendo la trasformazione di Powell.

In base solamente alla posizione di Powell, le prospettive dell’oro sarebbero ribassiste, con i segnali tecnici che suggeriscono un ritorno al territorio dei 1.600 dollari, soprattutto se i “due mali”, il dollaro e i rendimenti dei Treasury USA, dovessero schizzare nuovamente.

Come sono i fondamentali dell’oro e la sua resilienza finora?

L’oro in realtà ha riconquistato la soglia rialzista dei 1.800 dollari lunedì, con grande sorpresa di molti.

Ma c’è rimasto per poco ed è avvenuto dopo che l’amministratore delegato di Moderna (NASDAQ:MRNA), Stéphane Bancel, ha dichiarato che i vaccini sul mercato probabilmente saranno inadatti a combattere la variante Omicron del COVID-19 e che potrebbero volerci mesi per sviluppare dosi specifiche di una certa portata. I commenti di Bancel hanno scatenato l’avversione al rischio che ha permesso all’oro e ad altri asset rifugio di schizzare.

Ma Powell ha subito raffreddato il rally dell’oro, con il dollaro rimbalzato sui suoi commenti circa la possibilità di un tapering dello stimolo e di un aumento dei tassi più veloci.

Tuttavia, l’oro non è crollato, restando a poco più di 1.775 dollari.

E c’è un motivo, come fa notare l’esperto di strategie sui metalli preziosi Warren Venketas in un blog su dailyfx.com. Scrive:

“Una volta che i mercati avranno digerito la testimonianza, la questione di un rallentamento della crescita e di persistenti pressioni inflazionarie potrebbero far riaccendere il dibattito sulla “stagflazione”. I prezzi dell’oro potrebbero trarre vantaggio da questo tipo di contesto economico, ma restano legati ad ulteriori dati su Omicron”.

L’impennata dell’inflazione europea “alimenta l’interpretazione di un’inflazione “appiccicosa” e dovrebbe favorire il rialzo dell’oro”, dice Venketas.

“Anche la volatilità dell’oro è in aumento, commisurata all’azione di prezzo, e ora testa i massimi di giugno”, aggiunge.

“La volatilità dell’oro può essere una benedizione o una maledizione per i prezzi dell’oro spot (con correlazioni che cambiano nel tempo) ma, con il dollaro che sembra ribassista nelle circostanze attuali, un rialzo … potrebbe portare ad un prezzo dell’oro più forte”.

Quali sono le prospettive tecniche?

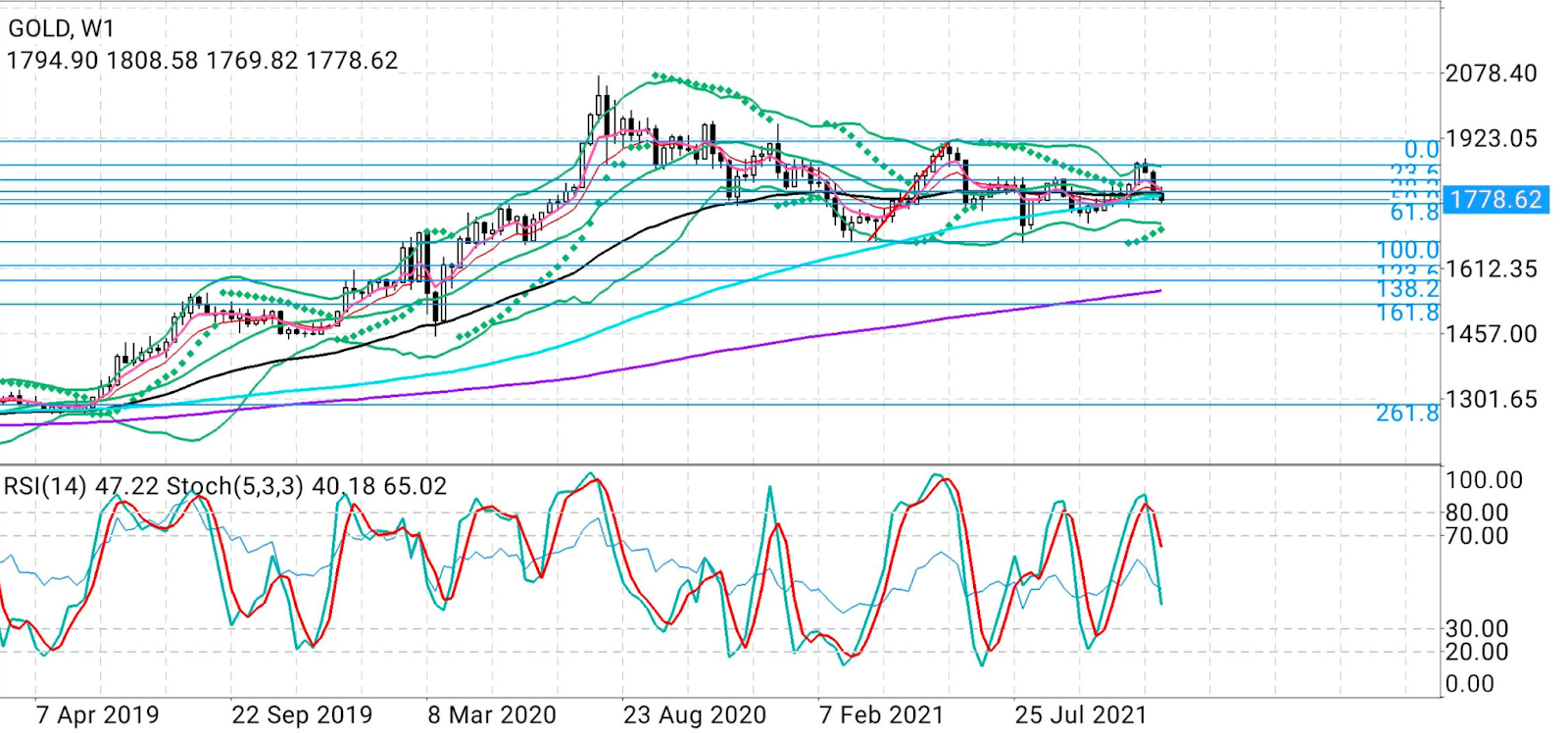

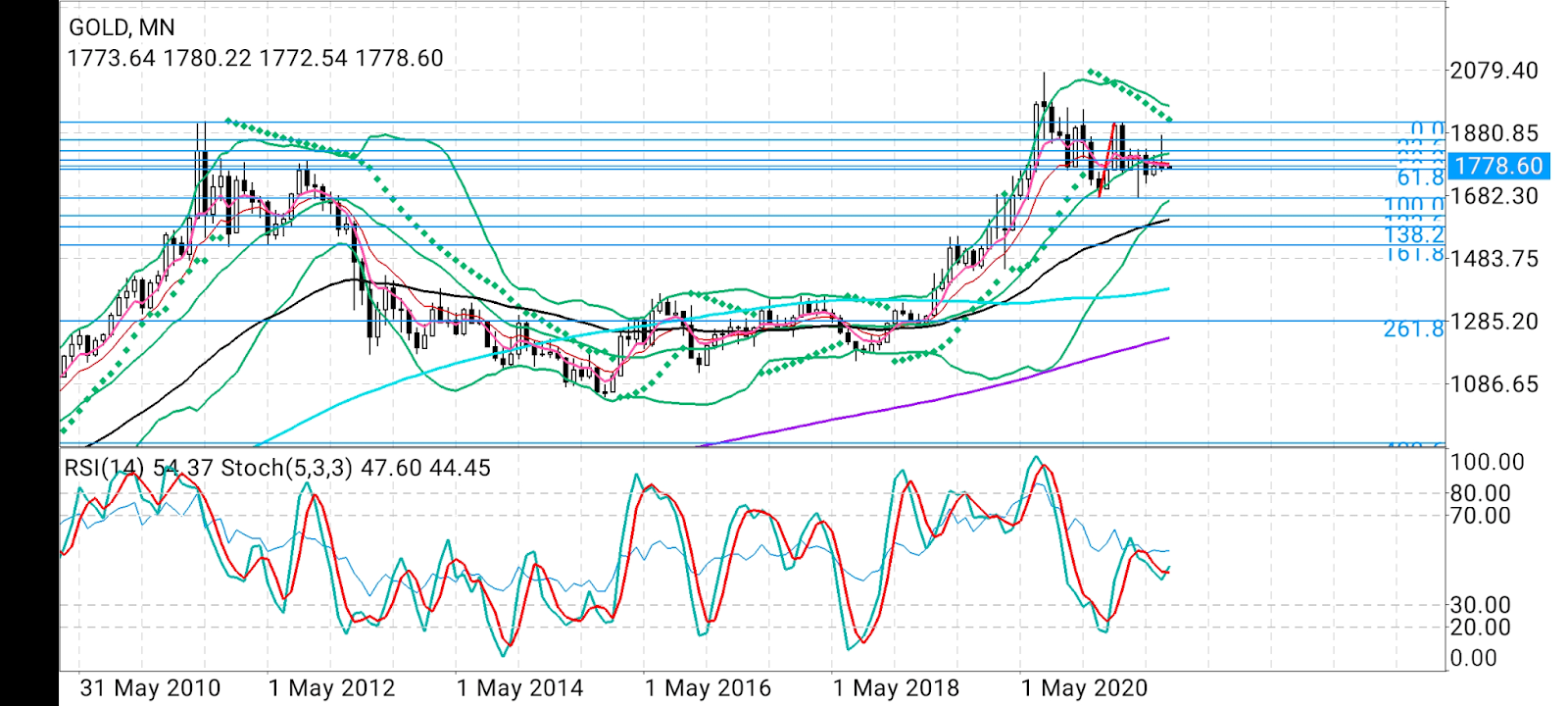

Grafici gentilmente forniti da skcharting.com

Un’infrazione sotto i 1.759 dollari potrebbe aprire la strada ad un ritorno al minimo di ottobre intorno a 1.721 dollari, spiega l’esperto di strategie sull’oro James Stanley in un altro blog su dailyfx.com.

“Il grande livello di prezzo per l’oro è 1.680 dollari: è il minimo del 2021 ed è già stato testato tre volte”, aggiunge Stanley.

“Se la flag ribassista dovesse risolversi, è questo il prezzo da seguire”.

Nick Cawley, un altro blogger dell’oro, invece, afferma che l’oro potrebbe tentare di restare ai livelli attuali e cercare di salire.

“Con lo status di avversione al rischio dell’oro in discussione, almeno sul breve termine, il prezzo del metallo prezioso potrebbe faticare a salire, nonostante sembri oversold”, dice Cawley.

“Un cluster di minimi precedenti poco sopra 1.778 dollari dovrebbe fare da supporto iniziale prima che il livello di ritracciamento di Fibonacci del 50% a 1.763,5 dollari l’oncia torni in gioco”.

Sunil Kumar Dixit di skcharting.com è d’accordo con questa idea, ma afferma che la base immediata dell’oro appare al ribasso.

“La candela del mese di novembre ha chiuso con una lunga pin bar ribassista”, sottolinea Dixit.

“L’infrazione sotto il minimo di 1.758 dollari dovrebbe essere l’inizio di ulteriori ribassi a 1.717 dollari ed oltre, dove l’importante area di supporto di 1.680-1.670 dollari sarà disponibile”.

Ma non tutto è perduto per il rialzo dell’oro, ammette Dixit, aggiungendo:

“Una sostenibile chiusura sopra la zona di 1.815-1.835 dollari può ristabilire lo slancio rialzista”.

Nota: Barani Krishnan utilizza una varietà di opinioni oltre alla sua per apportare diversità alla sua analisi di ogni mercato. Per neutralità, a volte presenta opinioni e variabili di mercato contrarie. Non ha una posizione su nessuna delle materie prime o asset di cui scrive.