Sebbene il colosso dei fast-food McDonald’s (NYSE:MCD) abbia visto una ripresa dal tonfo degli utili causato dalla pandemia, la società deve ancora far fronte a tre problemi.

Innanzitutto, i datori di lavoro negli Stati Uniti stanno assistendo ad un cambio radicale del mercato del lavoro nazionale. I dipendenti non sono interessati a lavori nel settore dei servizi con uno stipendio inferiore.

Il secondo problema è l’inflazione delle materie prime alimentari.

E il terzo, anche se non immediato, è il crescente interesse per le opzioni alimentari più salutari, sia da parte degli investitori che dei consumatori.

Fonte: Investing.com

Il 2020 non è stato un buon anno per MCD, con gli EPS del Q2 a meno di un terzo del valore dell’anno prima. Guardando al futuro, gli EPS dovrebbero continuare a crescere.

Fonte del grafico: ETrade

La crescita prevista degli EPS di MCD è dell’8,1% per i prossimi 12 mesi e del 13,3% all’anno (composito) per un orizzonte di 3-5 anni. I tassi di crescita del dividendo negli ultimi 3, 5 e 10 anni sono stati rispettivamente dell’8,5%, del 7,7% e del 7,8%. Dato l’attuale rendimento del 2,3%, non è irragionevole aspettarsi ritorni totali annui del 10%-11%. Con un beta su 5 anni di 0,62, il 10% di ritorni totali attesi non è privo di attrattiva.

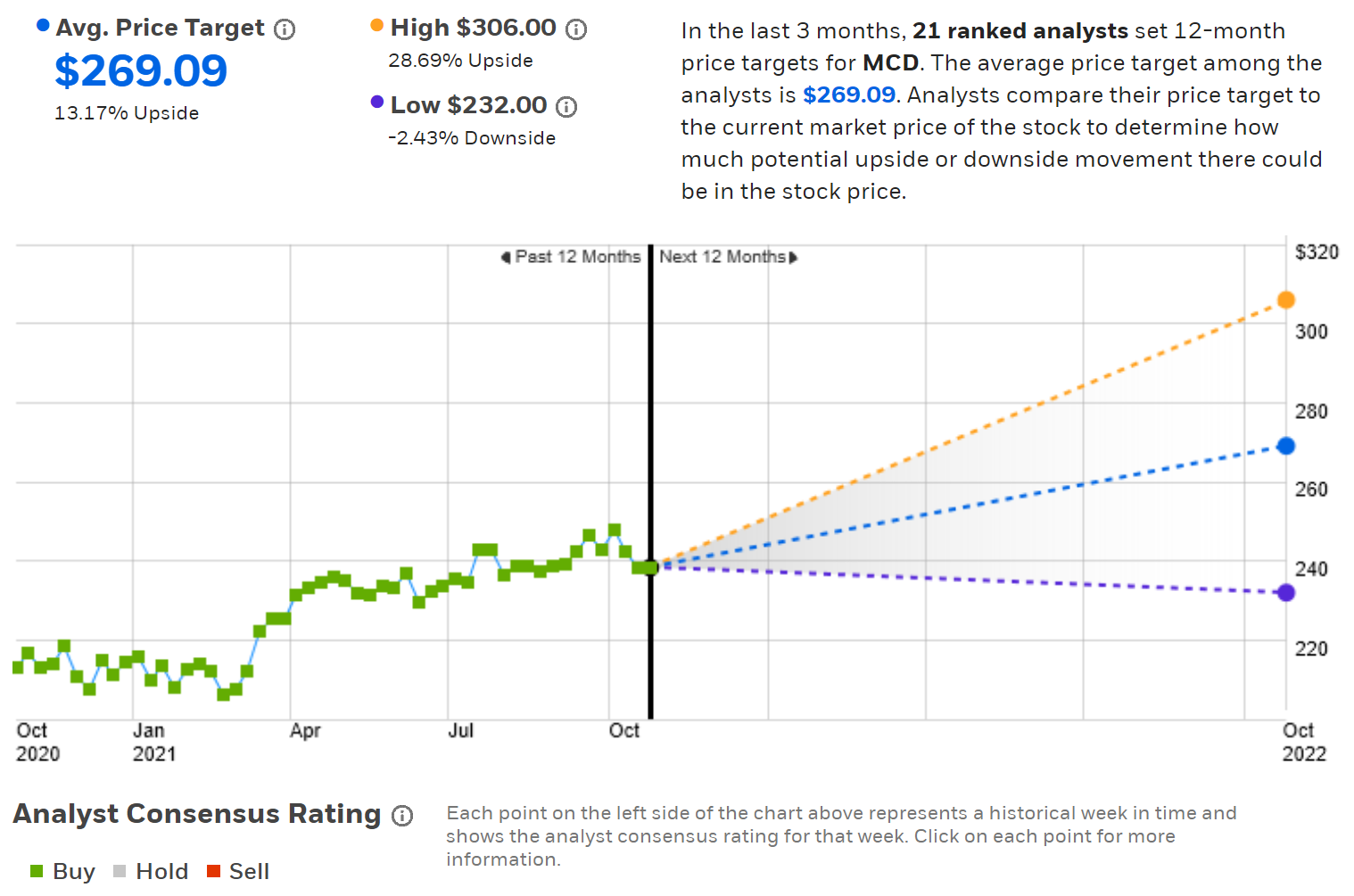

Previsioni di Wall Street su MCD

ETrade calcola le stime degli analisti di Wall Street dai rating e dai prezzi obiettivo di 21 analisti che hanno aggiornato le loro previsioni negli ultimi 90 giorni. Il rating su MCD è rialzista ed il prezzo obiettivo su 12 mesi è il 13,2% sopra l’attuale prezzo delle azioni. Su 21 analisti, 18 assegnano un rating buy e 3 hold.

Fonte: ETrade

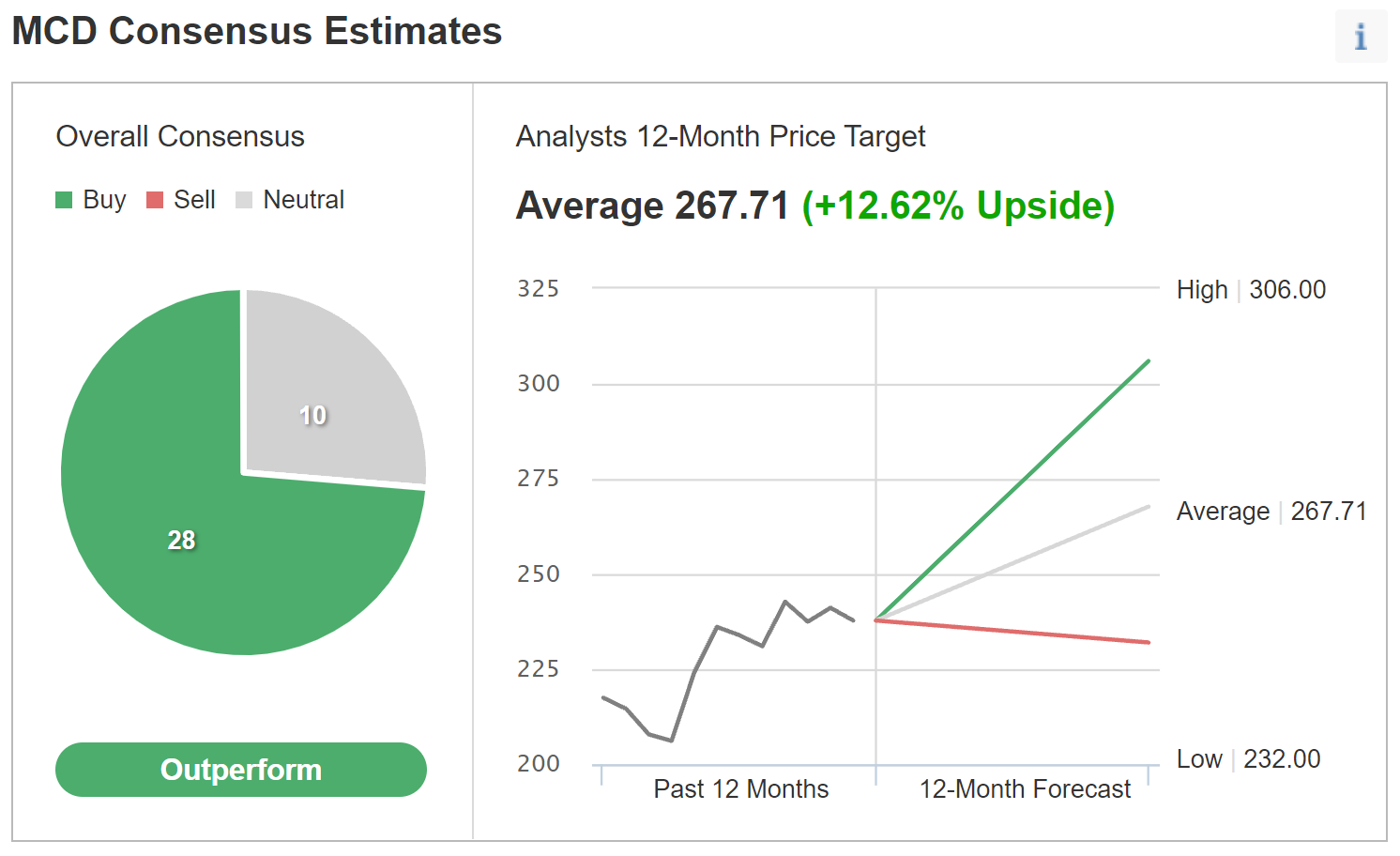

La versione di Investing.com delle stime di Wall Street viene calcolata utilizzando i dati di 38 analisti. Il rating è rialzista ed il prezzo obiettivo su 12 mesi è il 12,6% sopra l’attuale prezzo delle azioni.

Fonte: Investing.com

I prezzi obiettivo a 12 mesi di questi due calcoli sulle stime di Wall Street sono molto vicini l’uno all’altro, con un ritorno medio previsto del 12,9% ed un ritorno totale previsto del 15,2% sui prossimi 12 mesi. Il ritorno totale annuo su 3 anni è del 14,97%.

Previsioni su MCD desunte dal mercato

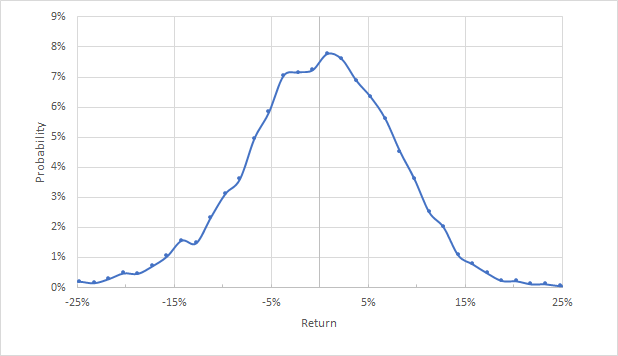

Ho analizzato i prezzi delle opzioni put e call ad un range dei prezzi strike, tutte con scadenza il 21 gennaio 2022, per ottenere le previsioni su MCD desunte dal mercato per i prossimi 2,9 mesi (da ora alla scadenza). Ho calcolato queste previsioni anche per il periodo di 7,7 mesi, da ora al 17 giugno 2022. Ho selezionato questi due periodi per offrire un quadro di inizio e metà 2022 e perché le opzioni che scadono in queste date tendono ad essere piuttosto liquide.

Le previsioni desunte dal mercato solitamente vengono rappresentate nella forma della distribuzione probabilistica del ritorno di prezzo, con la probabilità sull’asse verticale ed il ritorno sull’orizzontale.

Le previsioni al 21 gennaio 2022 sono nel complesso simmetriche, segnale che le stime medie del mercato delle opzioni sono piuttosto bilanciate, sebbene il picco della probabilità sia leggermente inclinato verso ritorni positivi. La probabilità massima corrisponde ad un ritorno di prezzo di +1% nei prossimi 2,9 mesi. La volatilità annua calcolata da questa distribuzione è del 19,6%.

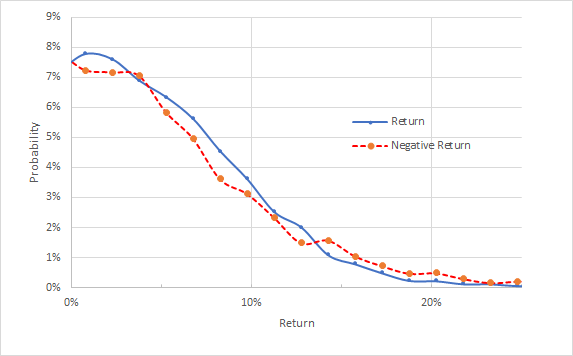

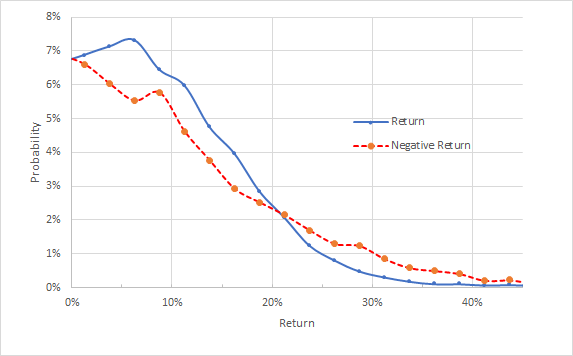

Per paragonare direttamente in modo più semplice le probabilità di ritorni positivi e negativi, ho ruotato il lato della distribuzione dei ritorni negativi lungo l’asse verticale (grafico seguente).

Questo mostra che, anche se il picco di probabilità è solo lievemente al di sopra dello zero, le probabilità di ritorni positivi sono decisamente maggiori rispetto ai negativi per un’ampia gamma dei più probabili esiti. Si tratta di un’ipotesi rialzista per quanto riguarda le previsioni desunte dal mercato.

Considerando la metà del 2022, usando le opzioni che scadono il 17 giugno 2022, le previsioni per MCD sono persino più rialziste, con probabilità maggiori di ritorni positivi rispetto ai negativi nel range compreso tra -20% e 20% (ritorni tra 0% e 20% nel grafico seguente). La probabilità di ritorni negativi di vasta portata è superiore rispetto ai positivi, una caratteristica standard dei titoli che pagano dividendi. La volatilità annua derivata da questa stima è del 21,7%.

Le previsioni desunte dal mercato per MCD suggeriscono un’ipotesi moderatamente rialzista all’inizio del 2022, che diventerà man mano più rialzista nel corso dell’anno. La volatilità prevista è bassa, sebbene in lieve aumento dalle prospettive di gennaio a quelle di giugno.