Con un mercato azionario che potrebbe avviarsi a una correzione, aumenta l’esigenza di diversificazione per contenere il rischio. Come efficientare la parte obbligazionaria del proprio portafoglio seguendo una strategia barbell

Con i mercati azionari alle prese con la prima vera correzione da oltre due anni e mezzo, si riaccende la tematica legata alla diversificazione di portafoglio e soprattutto al dualismo tra Equity e Bond. Anche se la storica correlazione negativa non si è ancora concretizzata, è evidente che i recenti scossoni hanno fatto crescere l’appeal sul settore obbligazionario. Se aggiungiamo anche la view di ribasso dei tassi atteso da parte delle Banche Centrali, si aprono invitanti scenari per gli investitori. Sulla parte obbligazionaria del portafoglio, riteniamo che una parte di questa, proprio per efficientare i rendimenti, può essere dedicata alle lunghe duration proprio per sfruttare parallelamente anche il contesto di ribasso dei tassi di mercato. Su questo però, proprio in ragione di un rischio più elevato, il fai da te è sconsigliato e per questo abbiamo deciso di approfondire un inedito AMC che replica le strategie di gestori con comprovata expertise sul segmento obbligazionario.

IL CONTESTO DI MERCATO

All'inizio del 2024, l'appeal del segmento obbligazionario era particolarmente elevato, dato che le previsioni di mercato indicavano almeno sei tagli dei tassi da parte di FED e BCE. Tuttavia, queste aspettative non si sono concretizzate. Dopo un semestre, è stato effettuato un solo taglio, per di più solo in Europa, mentre la prospettiva fino alla fine dell'anno si è ridotta a un massimo di altri due tagli per entrambe le banche centrali. Questo cambiamento di rotta è stato influenzato da un'inflazione che fatica a ritornare al target del 2%, da un'economia statunitense ancora molto forte e da un'economia europea debole ma non in recessione come inizialmente previsto. In questo contesto, i tassi di mercato sono rimasti su livelli ancora elevati, offrendo rendimenti interessanti che giustificano un aumento della presenza di obbligazioni nei portafogli di investimento. Questo è ulteriormente avvalorato dal fatto che, durante l'ultima breve correzione dell'equity, il mercato ha riscoperto una buona correlazione negativa con il comparto obbligazionario. Di conseguenza, le obbligazioni possono fornire stabilità e generare reddito fisso, beneficiando di tassi di interesse ancora elevati.

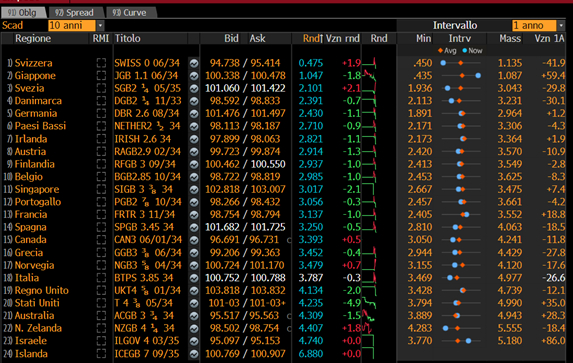

Osservando il mercato obbligazionario mondiale, notiamo che i rendimenti attuali per le scadenze a 10 anni si trovano sui livelli medi dell’ultimo anno. Questo potrebbe indicare un buon momento per aumentare il peso specifico dei bond sia in un'ottica di asset allocation tattica che strategica. Mentre la parte a breve della curva dei rendimenti può rappresentare un valido parcheggio per la liquidità, è importante notare che l'impatto di una diminuzione dei tassi di mercato non si riflette in modo uniforme su tutte le scadenze. Non vi è certezza che le duration lunghissime saranno quelle che beneficeranno maggiormente del taglio dei tassi. Pertanto, è essenziale una diversificazione adeguata delle scadenze per massimizzare i rendimenti degli investimenti obbligazionari. L’esigenza di diversificazione non riguarda solo le scadenze ma anche gli emittenti e questo secondo tipo di diversificazione è particolarmente rilevante per gli investitori italiani, che tradizionalmente tendono a diversificare poco, focalizzandosi forse troppo verso i titoli di Stato italiani, come i BTP. Esporsi oggi a scadenze e duration lunghe con il “fai-da-te” e diversificare poco il rischio emittente potrebbe essere estremamente rischioso.

AMC, LA NOVITA’ SUL MONDO OBBLIGAZIONARIO

Sul segmento dei certificati di investimento è in negoziazione una possibile soluzione per massimizzare il rimbalzo obbligazionario evitando il “fai-da-te” con una strategia professionale ben diversificata per emittenti e scadenze , ovvero il nuovo AMC GCC Gryphon Bond Strategy (Isin DE000VD45S80). Grazie all’expertise di un team che vanta oltre 30 anni di esperienza nella gestione di portafogli obbligazionari, con un unico acquisto l’investitore ha accesso ad una strategia di massimizzazione del rendimento con una diversificazione di obbligazioni inaccessibile per l’investitore retail.

Diversamente da tutti gli altri certificati, gli Actively Managed Certificates (AMC) non sono basati su strategie preconfezionate ma attivamente gestiti in maniera discrezionale. Ciò significa che le obbligazioni contenute nel sottostante di riferimento, che nel caso è il Gryphon Bond Strategy Index (Isin CH1304283570), possono cambiare nel tempo sulla base delle scelte assunte dal gestore. Di fatto il prodotto rientra nella gamma degli Strategic Certificate che hanno come obiettivo quello di puntare su un determinato tema di mercato o asset class, con la gestione o il ribilanciamento del sottostante che rimane sempre coerente per rimanere agganciato agli obiettivi prefissati. Avere a disposizione un prodotto facilmente accessibile, trasparente e quotato su Borsa Italiana, acquistabile a partire da 100 euro di valore nominale, può aiutare anche gli investitori più piccoli a diversificare la parte obbligazionaria del portafoglio dai classici BTP nostrani, cercando di creare valore e gestendo il rischio. La strategia dell’AMC è quella di strutturare un portafoglio obbligazionario diversificato, massimizzandone il rendimento, sfruttando un contesto di taglio dei tassi di mercato con la stima di raggiungere il rendimento target prefissato entro massimo 2 anni.

Il portafoglio investe su diverse scadenze, allungando o diminuendo la duration complessiva del portafoglio sulla base delle condizioni di mercato. La strategia comprende l’acquisto di obbligazioni governative e obbligazioni societarie, dove l’index advisor seleziona attentamente l’emittente delle diverse obbligazioni sulla base di una strategia discrezionale, operando anche in diverse valute (EUR, USD e GBP) ma coprendo sempre il rischio di cambio. Il certificato emesso da Vontobel è quotato sul Sedex di Borsa Italiana e garantisce ampia trasparenza sulle modalità di gestione e delle posizioni assunte dall’indice direttamente sul sito internet dell’emittente.

Da non sottovalutare sia la questione legata all’efficienza fiscale che consente la compensazione di eventuali minusvalenze in portafoglio che anche ai bassi costi di gestione, con nessun costo di entrata o di uscita. Sul fronte dei rischi, l’AMC, essendo un certificato, espone l’investitore al rischio di credito dell’emittente, non sussistendo alcuna segregazione patrimoniale tra gli asset del certificato e quelli propri dell’emittente, come invece accade nei classici prodotti di risparmio gestito.

IL COMMENTO DI ZEV

Il prodotto partito da circa un mese, ha visto crescere gli Asset Under Management, consentendo all’index advisor di strutturare progressivamente l’asset allocation del certificato.

Ecco il commento di Zev, creatore della strategia, sull’attuale view sul fronte tassi di mercato:

I tassi di interesse globali hanno avviato un ciclo di taglio come avevamo previsto. La BCE, la Svezia e il Canada hanno già tagliato i tassi. Gli Stati Uniti e il Regno Unito si trovano in punti leggermente diversi dei loro cicli e rimangono dipendenti dai dati, ma ora è chiaramente visibile che l’inflazione sta rapidamente tornando agli obiettivi della banca centrale. Analizzando i dati più ampi, sono disponibili ulteriori prove a livello globale del fatto che la crescita sta rallentando e anche gli Stati Uniti stanno ora assistendo a un calo dell’inflazione, a un rallentamento del PIL e a un aumento della disoccupazione. Non è più una questione “SE” i tassi verranno tagliati, ma una questione “QUANDO” e quanto velocemente i tassi verranno tagliati. Man mano che verranno alla luce nuovi dati di conferma, le banche centrali di tutto il mondo avranno fiducia nel tagliare i tassi più rapidamente in futuro, senza la prospettiva di riaccendere l’inflazione. Il nostro portafoglio è posizionato per realizzare guadagni poiché i dati pubblicati confermano il rallentamento delle economie e il calo dell’inflazione.

IL PORTAFOGLIO DELL'AMC

Attualmente la strategia è composta da 25 obbligazioni, con rating medio di A e prevalentemente esposto negli USA (ricordiamo che l’index advisor copre il rischio di cambio). Si tratta di un mix tra titoli di Stato e corporate, principalmente con elevate size minime il che rende l’AMC particolarmente attraente anche per replicare asset difficilmente investibili dalla clientela retail. Sono 9 i Paesi coperti e sempre 9 i settori degli emittenti dei bond. La scadenza media è di circa 20 anni mentre la duration modificata è di 14,44 anni. Quest’ultima indica la sensibilità del portafoglio al movimento dei tassi di mercato. Il rendimento annuo medio del portafoglio si attesta al 4,21% annuo, che scende al 3,46% per la scelta del gestore di coprire ogni rischio di esposizione valutaria. Il gestore ha stimato che sul portafoglio attualmente strutturato uno shift della curva di 100 bp al ribasso sui tassi di mercato impatterebbe nell’ordine del +17%.

Per maggiori informazioni sul prodotto puoi visitare il sito: https://www.gryphonbondstrategy.it

DISCLAIMER

La presente è una comunicazione di marketing

Prima di effettuare un acquisto leggere il prospetto di base, unitamente a ogni supplemento, ed in particolare considerare i fattori di rischio ivi contenuti. Le Condizioni Definitive e il Prospetto di Base sono disponibili sul sito dell'emittente. La presente comunicazione è prodotta con finalità meramente informative e:

(i) non costituisce né è parte di un’offerta o collocamento di strumenti finanziari,

(ii) né tantomeno deve essere intesa come un invito a comprare o sottoscrivere un’offerta di acquisto o sottoscrizione di strumenti finanziari.

Si rimanda alla lettura del disclaimer.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Mercati giù (e non sono ancora scesi i tassi): come rifugiarsi nei bond

Pubblicato 25.07.2024, 10:35

Mercati giù (e non sono ancora scesi i tassi): come rifugiarsi nei bond

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.