Il reddito fisso come classe d’investimento appare rialzista mentre il presidente della Fed Powell si prepara a tenere l’atteso discorso di questo venerdì (23 agosto). Il banchiere centrale dovrebbe fornire indizi sulle prospettive di politica monetaria per il resto dell’anno, indizi che dovrebbero favorire un aumento dei prezzi delle obbligazioni e un calo dei rendimenti.

In vista della riunione di Jackson Hole, si prevede che la Federal Reserve inizierà a tagliare i tassi di interesse il mese prossimo. I fattori chiave che animano il sentiment del mercato sono le previsioni di rallentamento della crescita economica statunitense e la disinflazione in corso. Nel frattempo, i profili tecnici di diverse fette chiave dei mercati a reddito fisso suggeriscono che il rally continuerà, sulla base degli ETF proxy fino alla chiusura di martedì (20 agosto).

Sebbene le obbligazioni abbiano avuto un inizio d’anno contrastato, come avevo scritto a febbraio, all’inizio di giugno le quotazioni sembravano inclinate a favore di un rimbalzo.

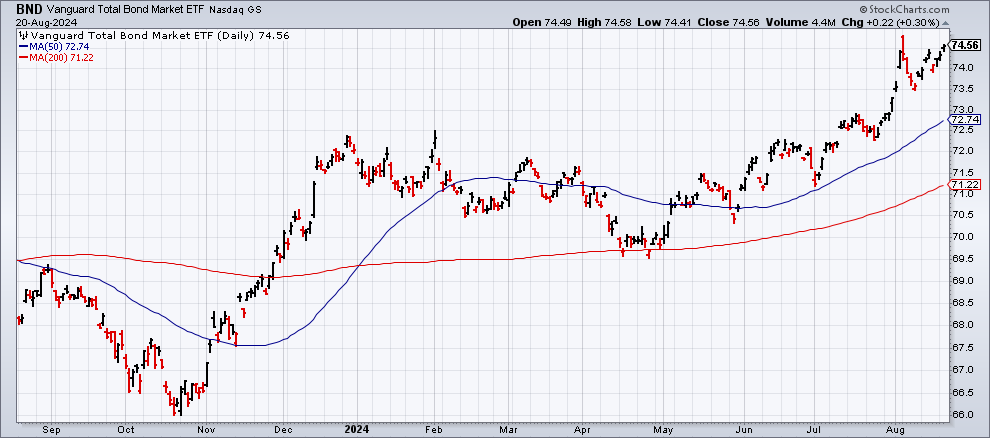

Se si arriva alle condizioni attuali, il rally è in pieno svolgimento. Per un rapido riepilogo, iniziamo con un’ampia misura di obbligazioni investment-grade tramite Vanguard Total Bond Market (NASDAQ:BND). Il fondo si trova in un solido trend rialzista da maggio e la persistenza della media mobile a 50 giorni, che si mantiene ben al di sopra della sua controparte a 200 giorni, suggerisce che la tendenza rimane decisamente positiva.

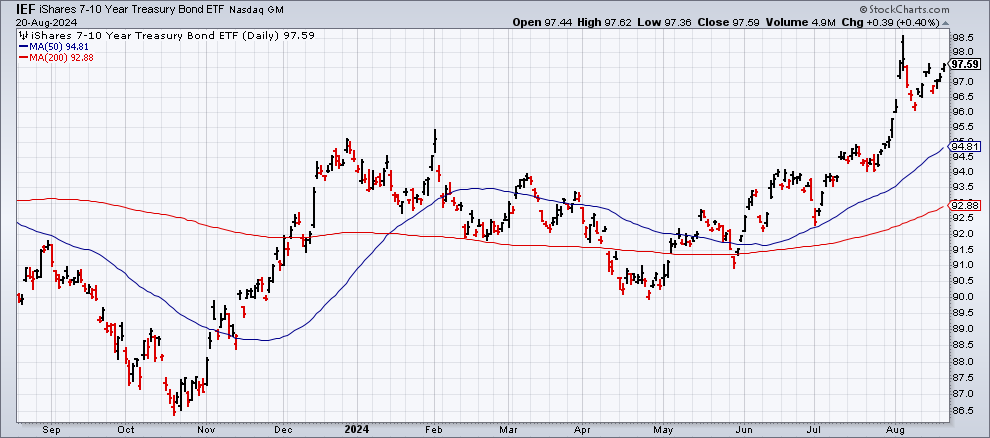

Il profilo dei Treasury USA a medio termine (IEF) è simile.

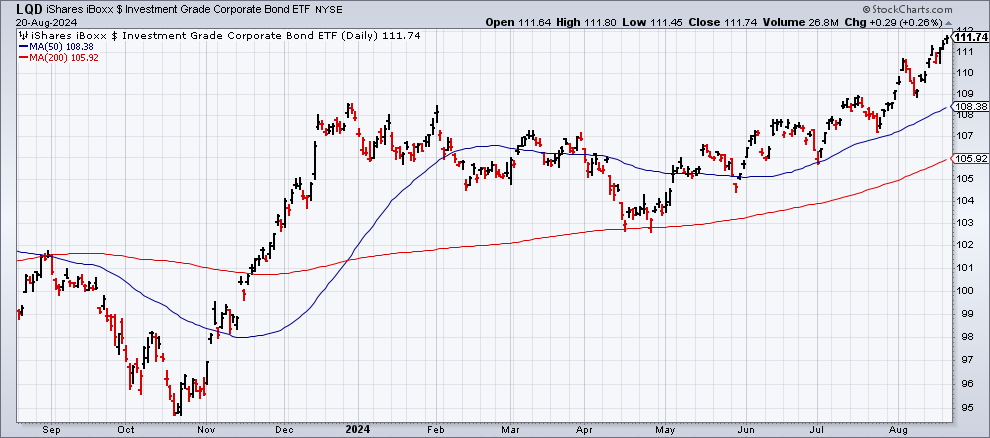

Il fondo proxy (LQD) è salito al livello più alto degli ultimi due anni nelle contrattazioni di ieri.

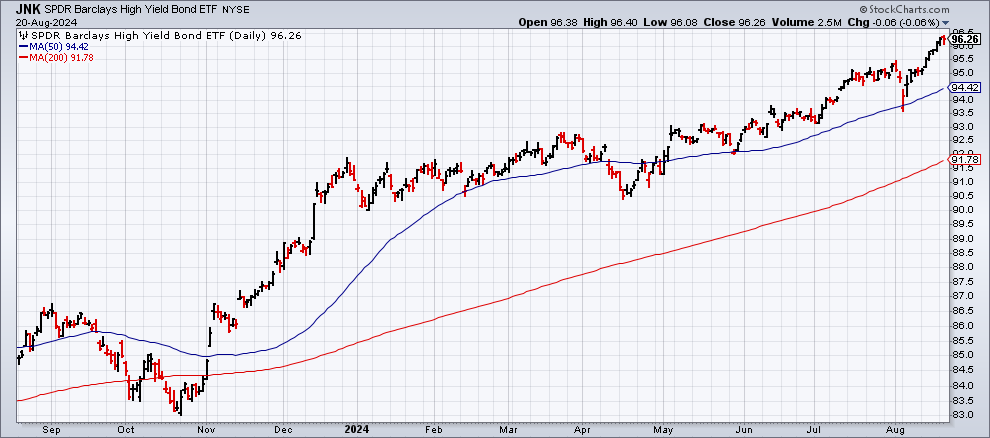

Anche il trend rialzista di lungo periodo delle obbligazioni con rating inferiore all’investment grade (JNK) è in rialzo, prolungando l’attuale fase di una corsa pluriennale iniziata alla fine del 2023.

Cosa potrebbe far deragliare lo slancio del mercato obbligazionario? I due fattori più ovvi sono una ripresa della reflazione e/o una crescita economica più forte del previsto. Per il momento, entrambi gli scenari sembrano riflettere probabilità relativamente basse, sulla base dei dati pubblicati finora.

La crescita degli Stati Uniti per il terzo trimestre, ad esempio, dovrebbe attualmente registrare un aumento più modesto rispetto al secondo trimestre, secondo il nowcast mediano (al 13 agosto) per una stima compilata da CapitalSpectator.com. Nel frattempo, l’inflazione al consumo fino a luglio riflette ancora una tendenza disinflazionistica.

Il discorso di venerdì del presidente della Fed Powell al simposio della banca centrale di Jackson Hole è quindi un possibile jolly nel mazzo. Molti (la maggior parte?) degli analisti si aspettano commenti relativamente cauti, sulla base delle condizioni macro.

“Non credo che la Fed debba temere l’inflazione”, afferma Tom Porcelli, capo economista statunitense di PGIM Fixed Income. “A questo punto, è giusto che la Fed si concentri maggiormente sul lavoro rispetto all’inflazione. La loro politica è calibrata per un’inflazione molto più alta di questa”.