L’obiettivo dell’analisi è presentare l’indice MSCI World insieme a due ETF settoriali globali: uno focalizzato sui consumi discrezionali e l’altro sui beni di prima necessità. Sarà fornita una panoramica tecnica, evidenziando gli indici più rialzisti e quelli meno performanti, nonché una valutazione fondamentale del diverso grado di rischio associato ai due. Inoltre, verrà esaminato il contesto intermarket, in cui i due ETF globali non solo offrono opportunità di investimento, ma potrebbero essere utilizzati come indicatori di sentiment del mercato.

I protagonisti:

· MSCI World

· iShares Global Consumer Discretionary

· iShares Global Consumer Staples

· Petrolio

· Rame

· Rame/Oro

· Pmi mondiale

Buona lettura.

1. ANALISI MSCI WORLD ETF

L’MSCI World di iShares, dal ticker “URTH”, è un ETF che ha lo scopo di replicare il movimento di un indice composto da azioni di società appartenenti ai mercati sviluppati.

Per essere più precisi, esso replica il movimento dell’indice “MSCI World Index” ed è raffigurato a livello settimanale nella grafica seguente:

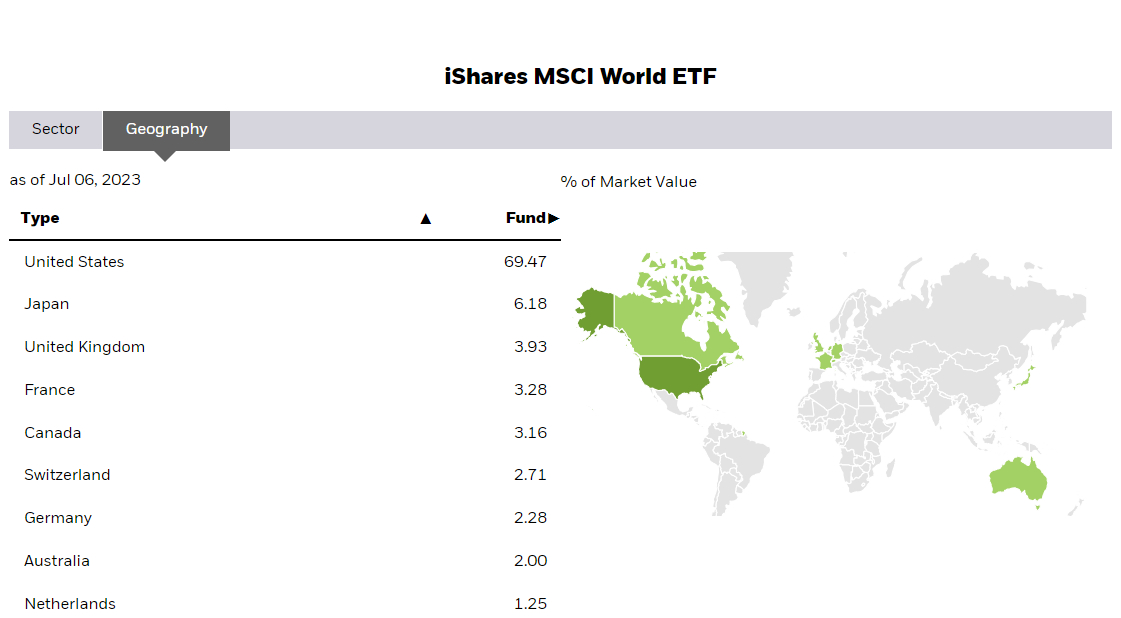

Questo particolare ETF è piuttosto popolare nel settore “investimenti” dal momento in cui offre agli investitori in azioni un’ampia diversificazione geografica. La “geografia” stessa è mostrata nella grafica seguente, reperita dalla pagina dell’ETF stesso:

Interessante notare un importante aspetto:

· Nonostante siano interessati diversi paesi, l’ETF è altamente sbilanciato lato “United States”, con una ponderazione del 70% circa

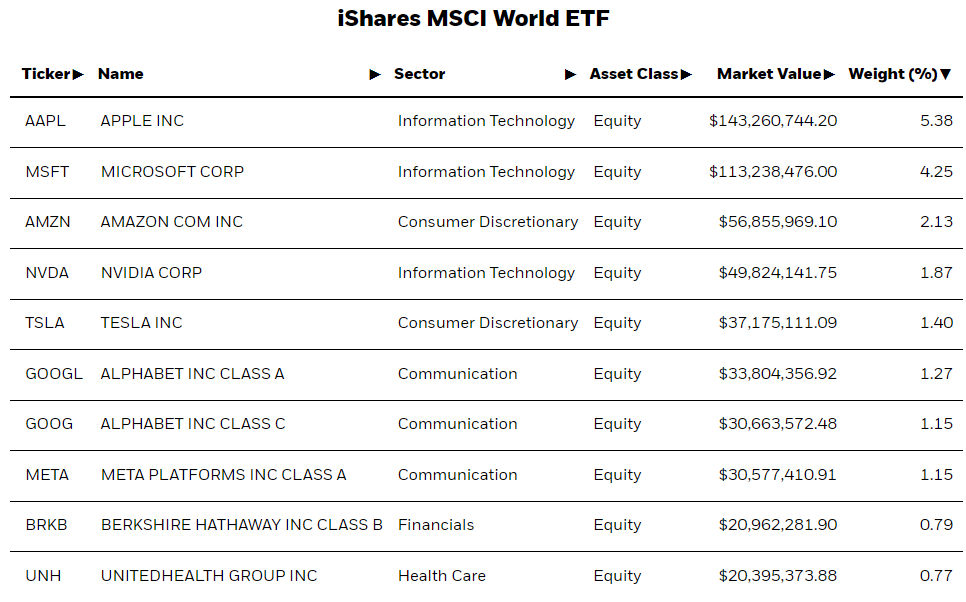

Non stupisce infatti che le prime 10 società per peso percentuale siano tutte statunitensi:

Sarebbe dunque più giusto affermare che:

· L’MSCI World di iShares è un ETF che ha lo scopo di replicare il movimento di un indice composto da azioni di società statunitensi e da una piccola parte di azioni di società appartenenti ad altri mercati sviluppati.

Ricordate: mai perdere di vista le ponderazioni percentuali. Avreste potuto acquistare questo indice convinti di avere un’esposizione sul mercato cinese che, come osservato due grafiche fa, non è presente!

Come si sta comportando dal punto di vista tecnico l’ETF? Osserviamo la grafica successiva:

Dall’8 novembre del 2021 al 13 ottobre del 2022 il prezzo, in pieno trend ribassista, arrivava a perdere 28.5 punti percentuali; tuttavia, prima del raggiungimento del minimo del “bear market” (13 ottobre 2022), lo stesso iniziava a formare un’importante figura di analisi tecnica: un testa e spalle rialzista, osservabile nella grafica successiva:

Il prezzo realizzava la rottura della neckline della figura tecnica il 27 gennaio 2023 e, come insegnano i libri di analisi tecnica, vedeva il re-test della stessa struttura nella seconda settimana di marzo per poi spingersi a prezzi più alti con la creazione di una nuova gamba rialzista.

Possiamo dunque affermare che il quadro tecnico è, ad oggi, rialzista.

2. ISHARES GLOBAL CONSUMER DISCRETIONARY E CONSUMER STAPLES

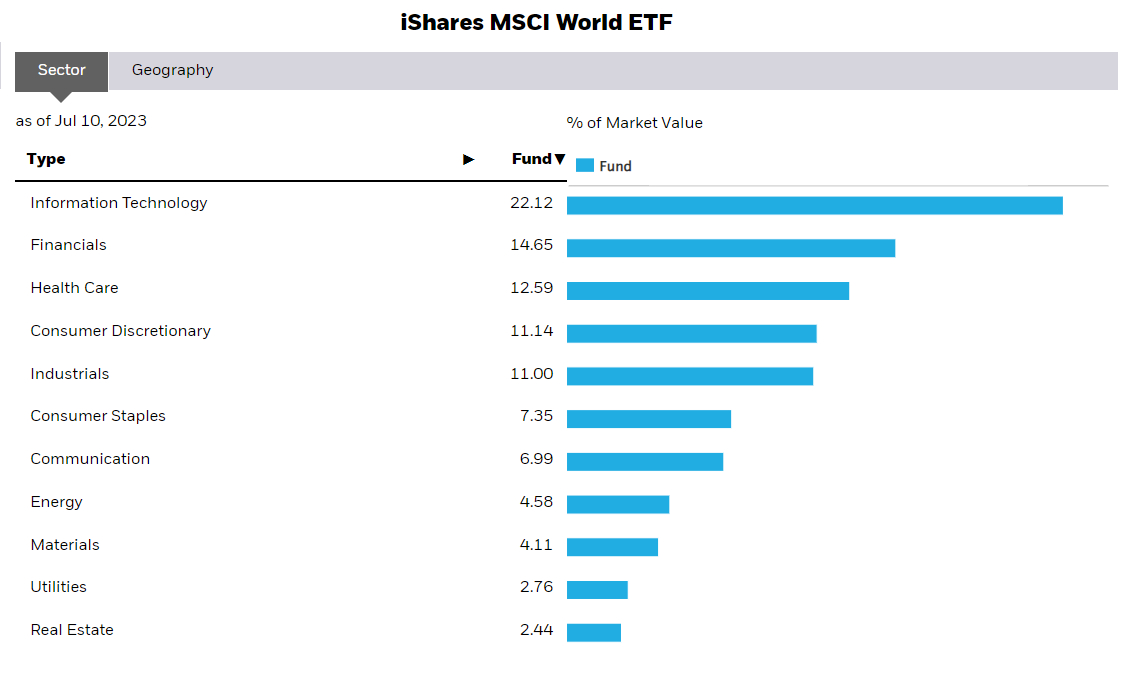

Il paragrafo precedente si è concentrato sulla ponderazione geografica ma non su quella…settoriale.

La domanda appare dunque lecita:

“Su che settori investe l’iShares MSCI World?”

Osserviamolo nella grafica successiva:

L’esposizione settoriale appare più bilancia rispetto a quella geografica:

· 22% settore tecnologico

· 14.6% settore finanziario

· 12.6% settore sanitario

· 11.1% settore dei consumi discrezionali

· 11% settore industriale

· 7.3% settore dei consumi di prima necessità

· 7% settore delle comunicazioni

· 4.6% settore energetico

· 4.1% settore dei materiali

· 2.8% settore utilities

· 2.4% settore immobiliare

L’MSCI World consente all’investitore di investire su un’ampia gamma settoriale.

Lo stesso “player” potrebbe avere la possibilità di investire su uno di quei particolari settori “globali”? Ad esempio, sul settore dei beni discrezionali o su quello dei beni di prima necessità?

La risposta è…sì! Ishares mette a disposizioni gli “XLY” e “XLP” (noti ETF statunitensi) a livello globale. Partiamo dal primo di essi, mostrato nella grafica successiva su timeframe settimanale: l’iShares Global Consumer Discretionary ETF (dal ticker “RXI”).

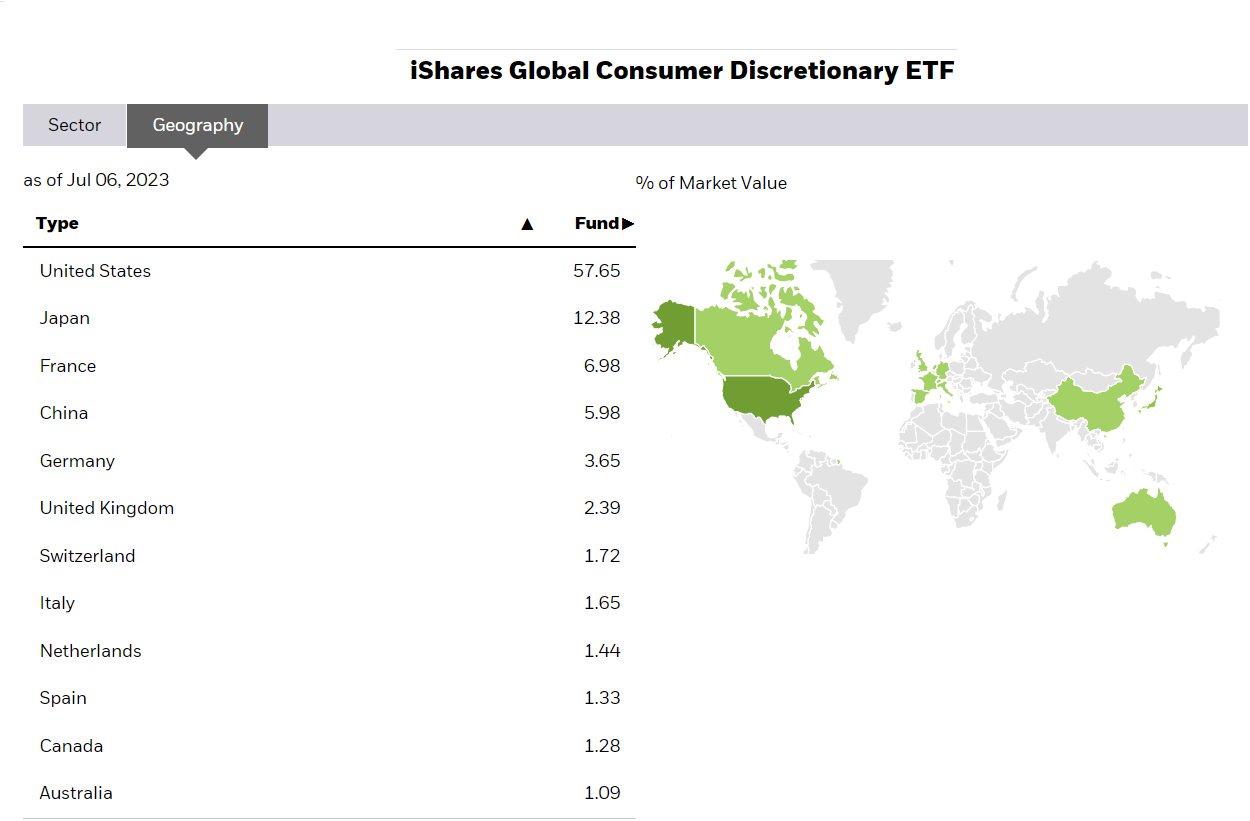

Osserviamo nella grafica successiva la ponderazione geografica:

È possibile affermare come l’ETF offra un’ampia esposizione geografica che, come nel caso precedente, pende principalmente lato United States, con un 57.6% in peso. In questo caso, al contrario dell’MSCI World, figura la Cina, con un 6% totale. Bassa invece l’esposizione sulle società italiane (1.65%).

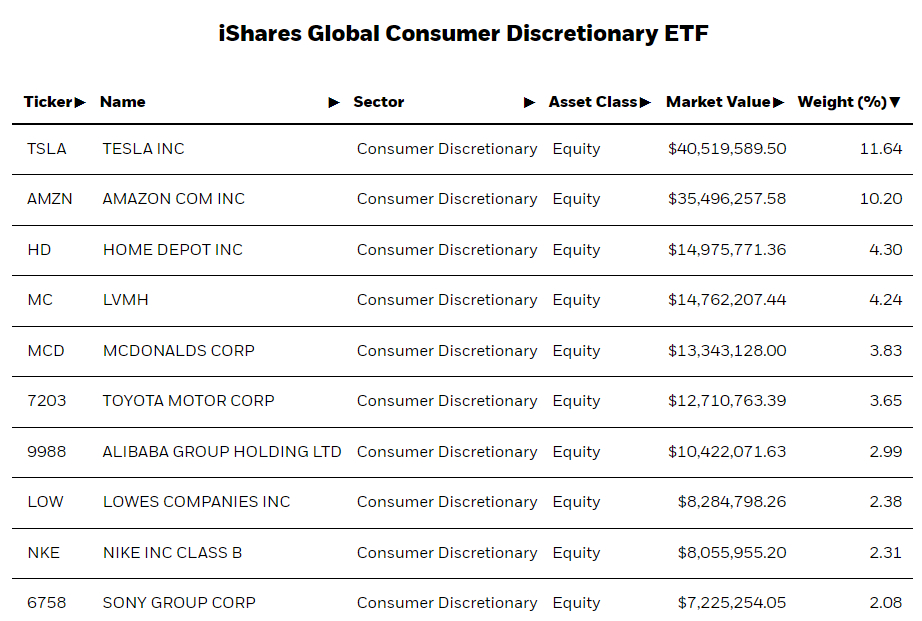

Osserviamo nella figura successiva le prime 10 società in peso:

Le statunitensi Tesla (NASDAQ:TSLA) e Amazon (NASDAQ:AMZN), da sole, hanno un peso del 21.84%; tra le prime 10 figurano tuttavia l’europea LVMH, le giapponesi Toyota e Sony e la cinese Alibaba.

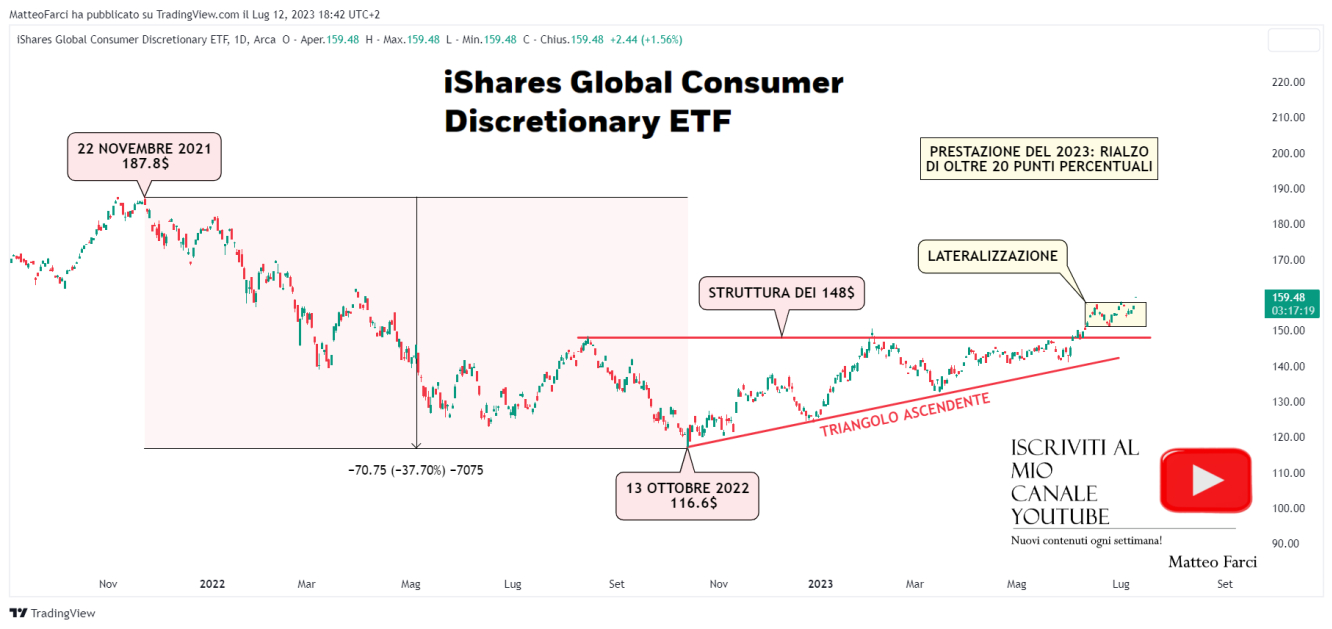

Osserviamo ora il lato tecnico del prezzo nella figura che segue:

Brutte prestazioni nell’ultimo bear market: -37.7% (prestazioni più negative rispetto a quelle dell’MSCI world osservate nel paragrafo precedente). Dopo il minimo raggiunto il 13 ottobre 2022 a 116.6$ il prezzo, con i suoi movimenti lateral-rialzisti, ha realizzato un triangolo ascendente, con la resistenza situata sui 148$. La stessa figura tecnica rialzista ha visto un breakout qualche settimana fa. Si può concludere affermando come, ad oggi, la configurazione appaia rialzista (con un rialzo da inizio anno di oltre 20 punti percentuali), con una formazione di una piccola lateralizzazione che probabilmente, visto l’attuale contesto risk-on, sarà rotta dal prezzo al rialzo.

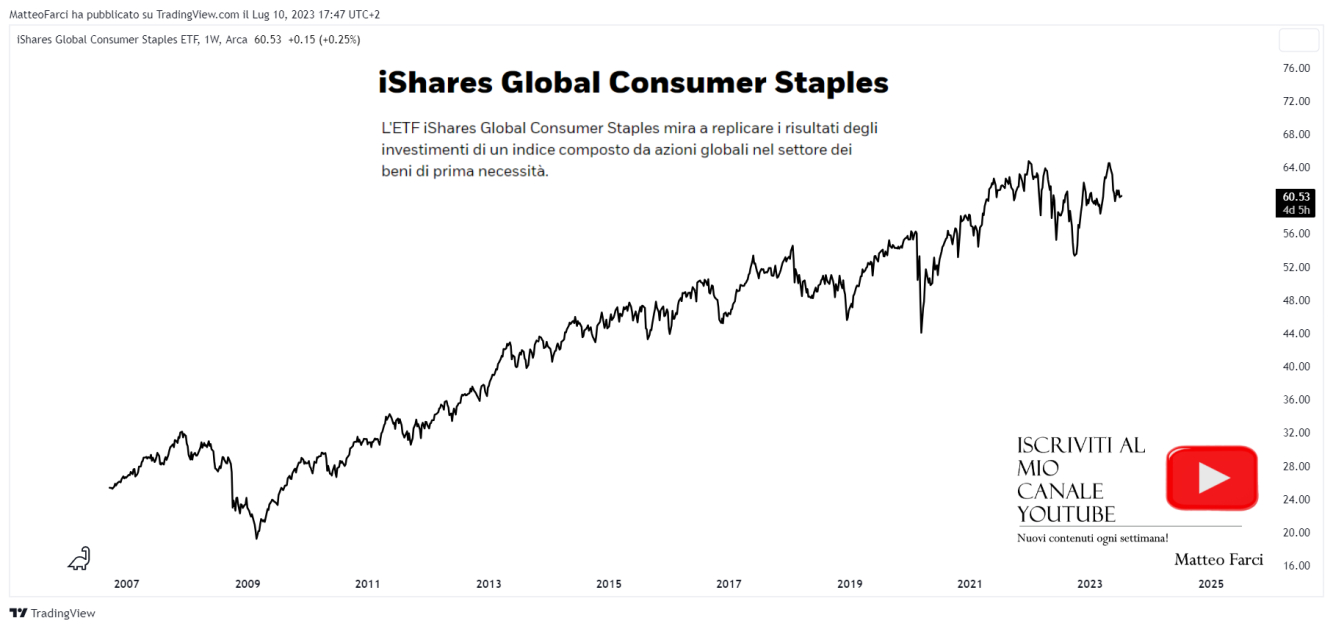

Passiamo ora all’iShares Global Consumer Staples ETF (dal ticker “KXI”), mostrato nella grafica successiva su timeframe settimanale:

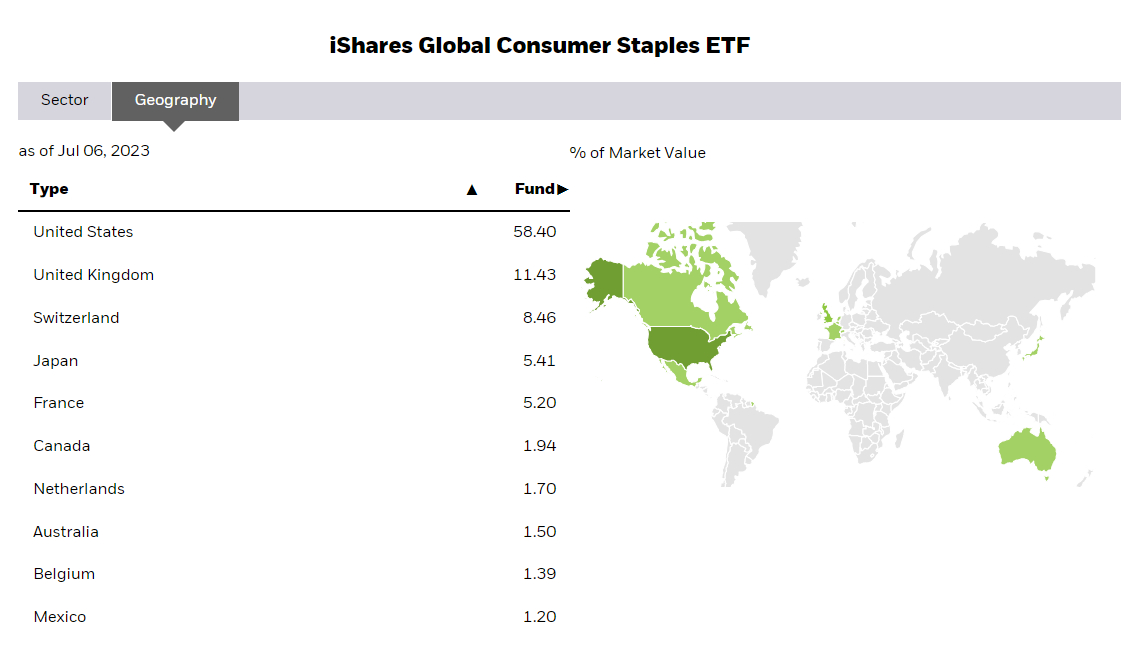

La ponderazione geografica dell’ETF è diversa rispetto a quella osservata per il Global Consumer Discretionary: in questo caso, come mostra la mappa successiva, figurano basse esposizioni su Messico e Belgio ma non sulla Cina e sull’Italia.

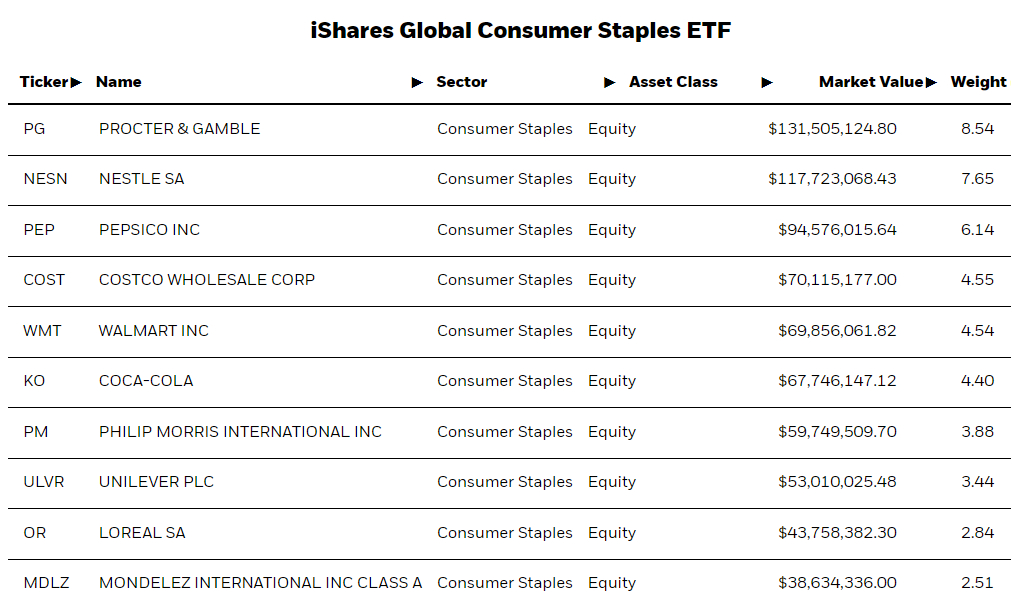

Per quanto riguarda le prime 10 società:

· Sette di esse sono statunitensi (PG, PEP, COST, WMT, KO, PM, MDLZ)

· Una di esse svizzera (NESN)

· Una britannica (ULVR)

· Una francese (OR)

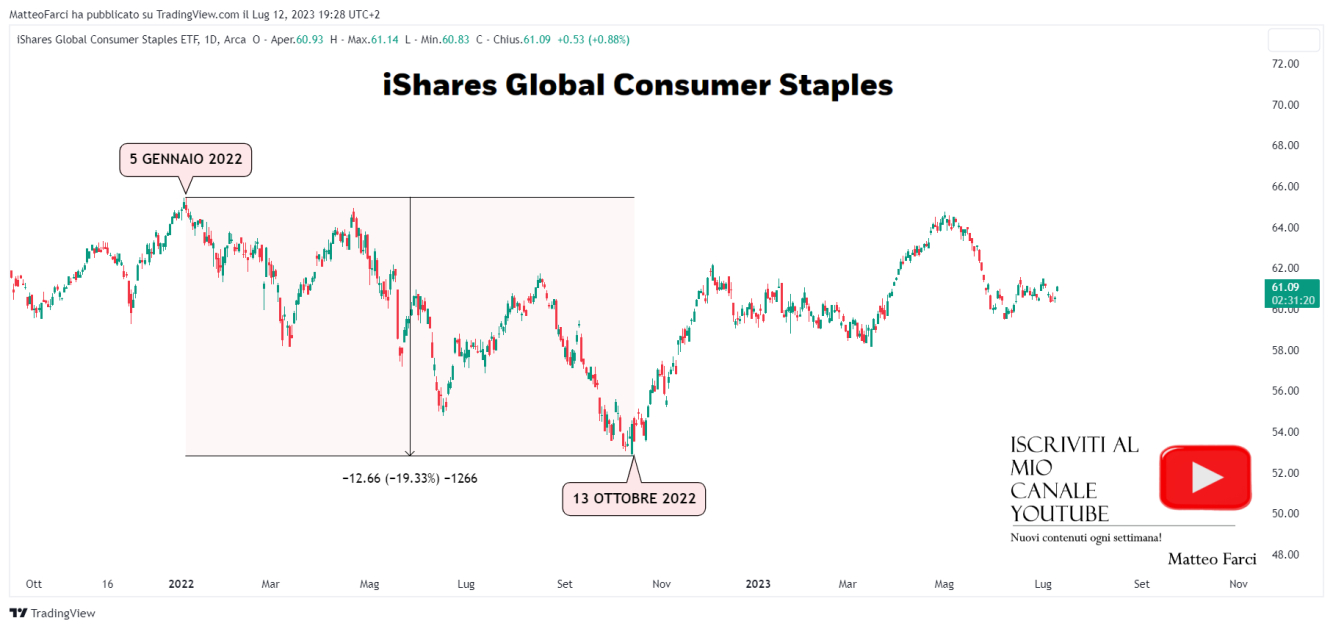

Analisi tecnica del prezzo:

· L’ETF, nell’ultimo bear market (05.01.2022/13.10.2022), ha realizzato una performance negativa di -19.3 punti percentuali.

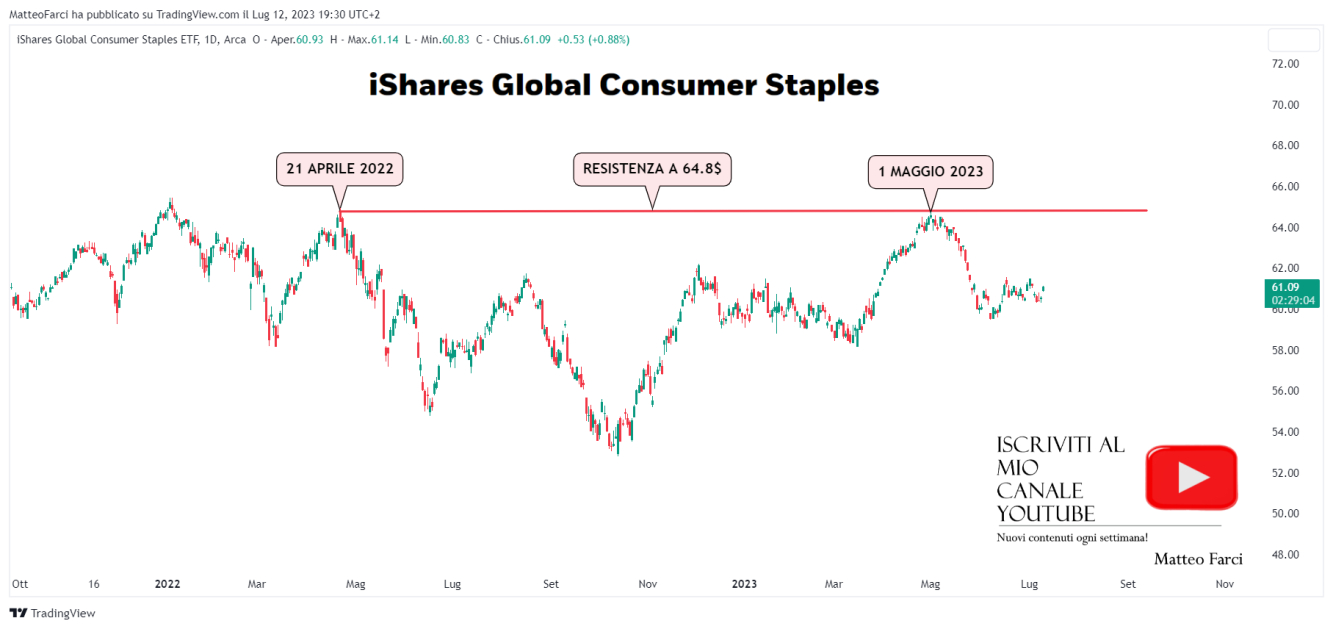

· Molto importante la resistenza a 64.8$, che ha agito da tale il 21 aprile 2022 e il 1° maggio del 2023:

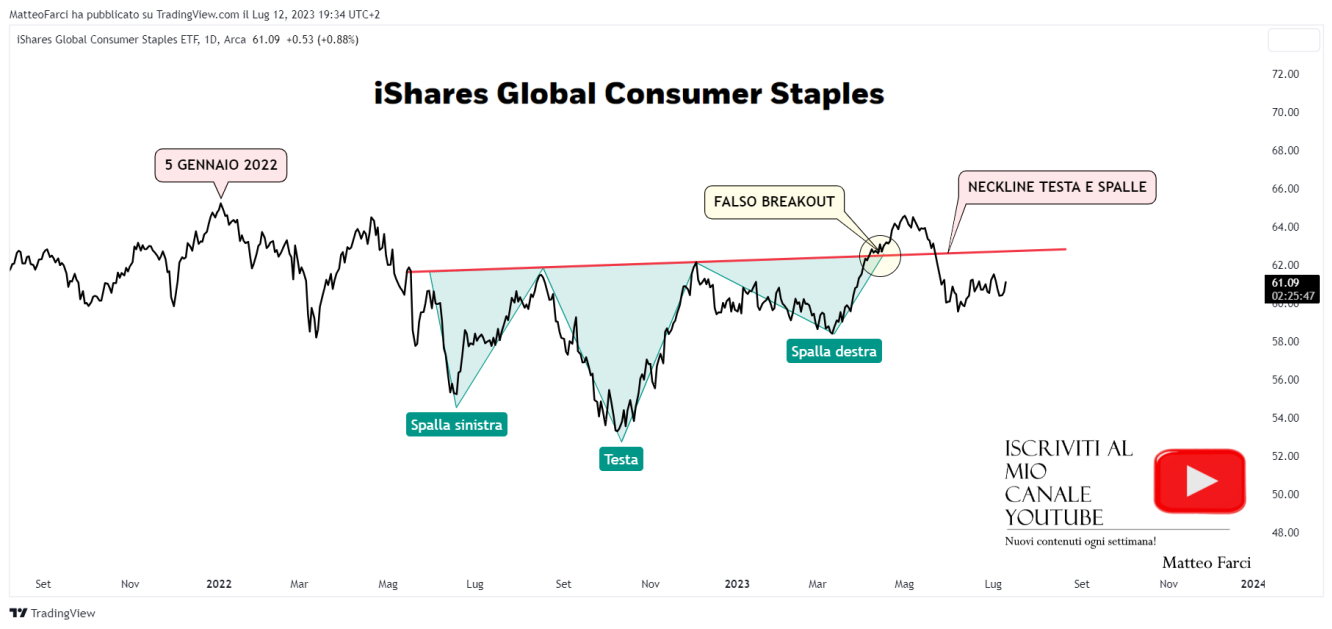

· Volendo entrare ancora più nel dettaglio, è possibile osservare un testa e spalle di inversione di tendenza, diverso da quello dell’MSCI world precedente per un motivo: un falso breakout.

L’ETF è dunque rialzista o ribassista? Osservando la grafica precedente e la prossima, che mostra la formazione di un triangolo ascendente, è possibile affermare che il prezzo fornisca input rialzisti:

Prestazione del prezzo da inizio anno: +2%

3. I DIVERSI INDICI DI FORZA TRA SETTORI GLOBALI E BENCHMARK

Chi esprime maggior forza tra i tre ETF commentati? È possibile scoprirlo costruendo indici di forza tra essi. Partiamo da quello tra MSCI World Consumer Discretionary (al numeratore) vs MSCI World (al denominatore):

· “URTH” ha mostrato maggior forza dal 5 febbraio del 2021 al 24 maggio del 2022. Da quel giorno in poi il quadro tecnico ha visto un cambiamento: formazione di un triangolo ascendente con il breakout rialzista avvenuto il 15 giugno, un mese fa circa. Ad oggi, maggior forza di “RXI”:

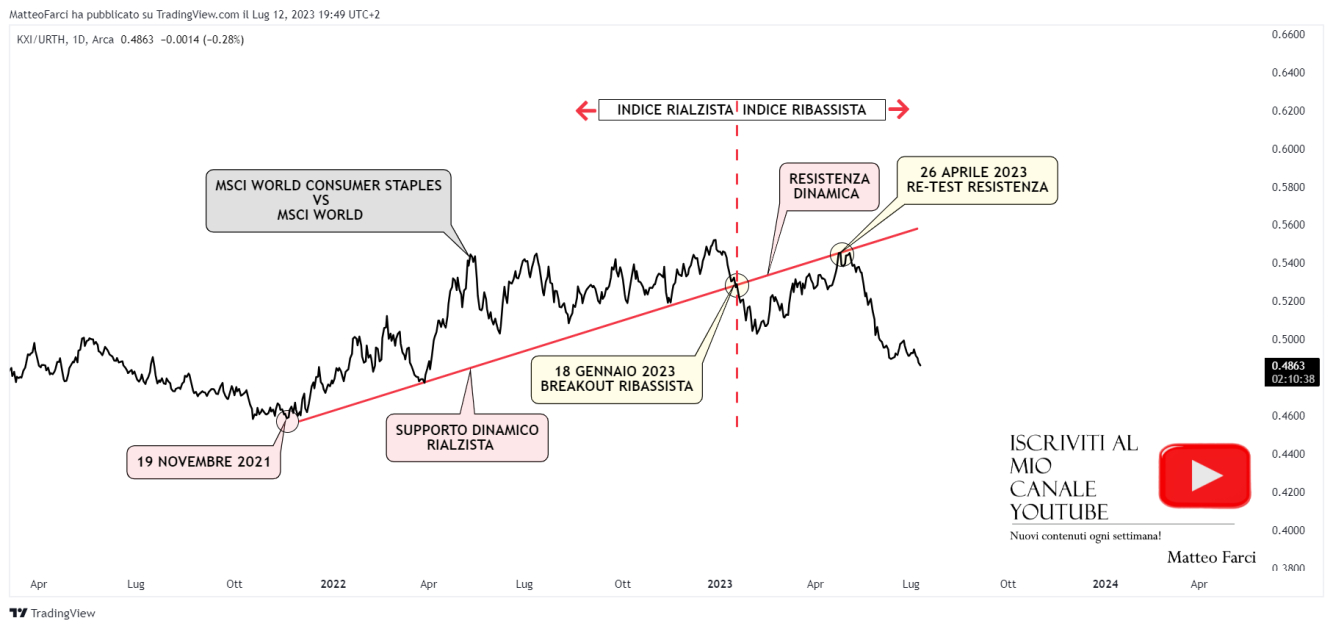

MSCI World Consumer Staples vs MSCI World:

· Situazione contraria rispetto a quella precedente. Maggior forza dei beni di prima necessità globali dal 19 novembre del 2021 al 18 gennaio 2023: il trend è stato accompagnato da un supporto dinamico rialzista. Il 18 gennaio stesso si è materializzato un breakout ribassista del supporto dinamico: come da manuale, il prezzo a re-testato la stessa struttura il 26 aprile 2023, diventata resistenza dinamica, e ha dato conferma del trend ribassista di breve periodo.

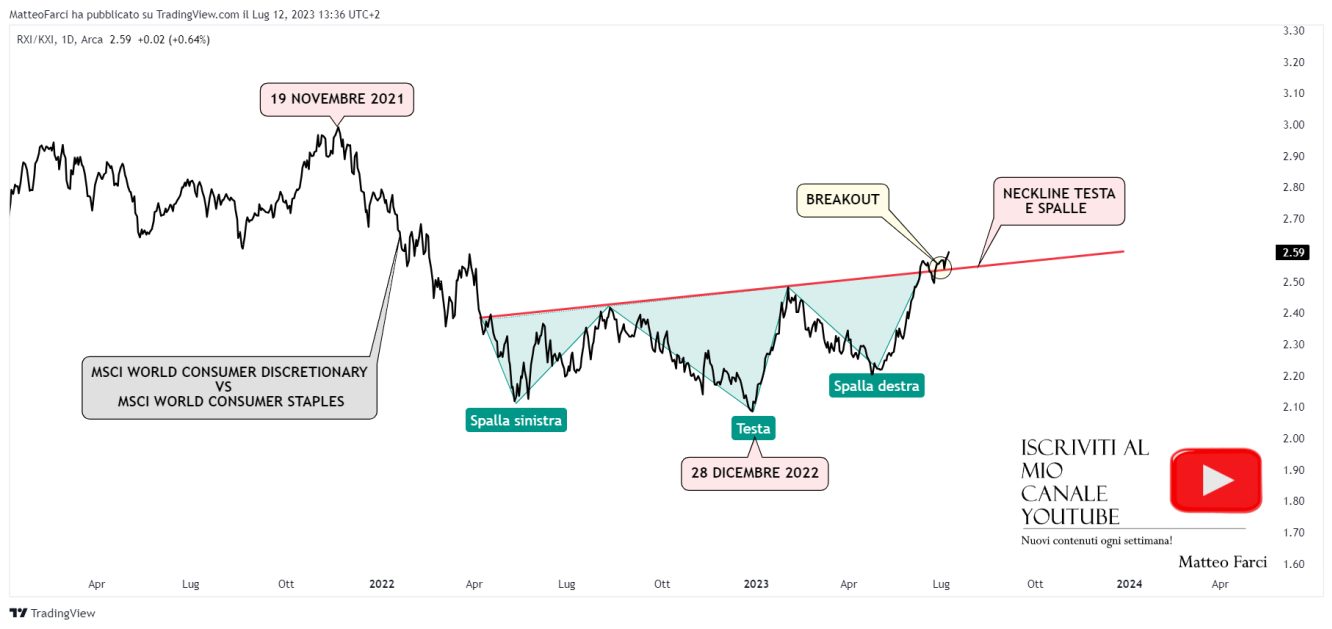

Analizziamo infine il rapporto tra RXI e KXI:

· Maggior forza dei consumer staples nel bear market 19.11.2021-28.12.2022. La formazione di un testa e spalle ha dato il via alla possibilità di un inversione di tendenza, materializzatasi qualche settimana fa con il breakout rialzista della neckline dell’omonima figura tecnica.

I tre indici di forza hanno dunque palesato una maggior forza dell’MSCI World Consumer Discretionary.

4. I DIVERSI RISCHI DEI DUE ETF SETTORIALI

Vi chiederete:

“Quale dei due ETF presenta un rischio maggiore?”

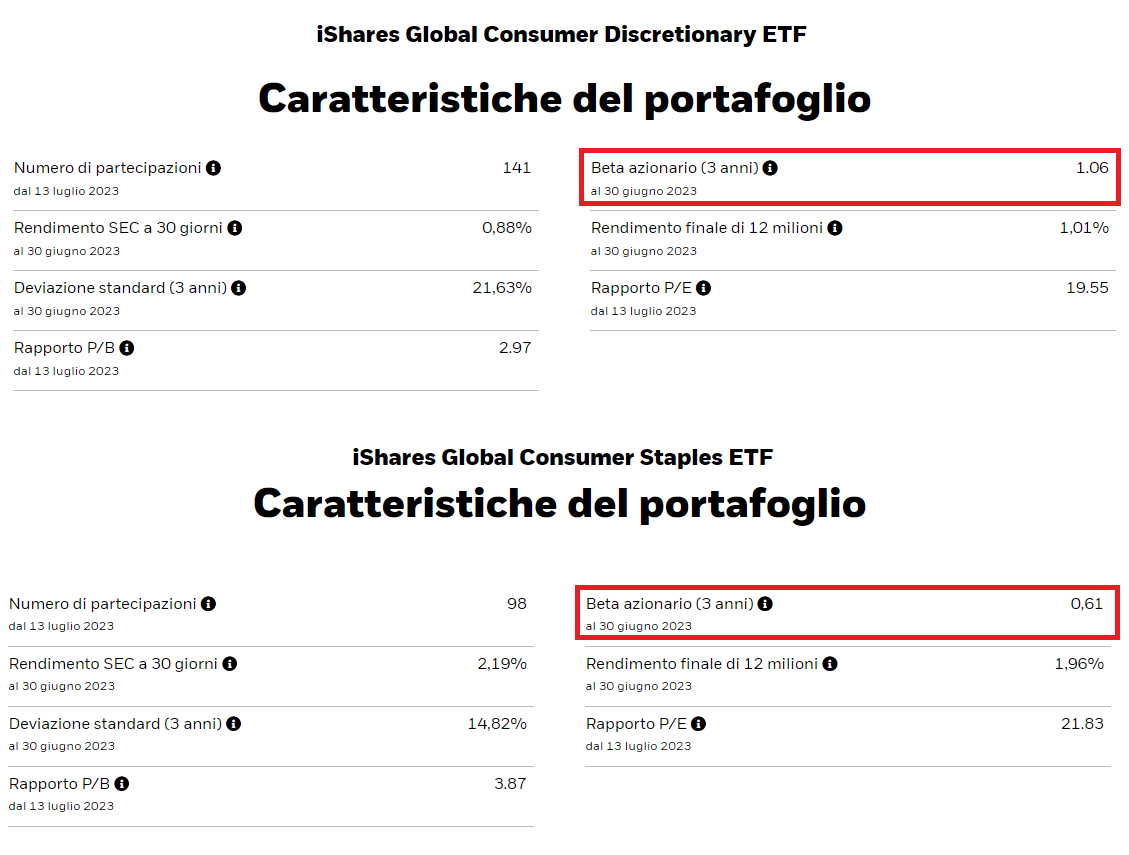

A tal proposito è necessario osservare i loro Beta, che forniscono una misura della loro volatilità rispetto all’S&P500:

I consumi discrezionali hanno un beta superiore ad 1 (1.06), mentre quelli di prima necessità inferiore (0.61). Questo significa che “RXI”, nell’arco di tempo considerato (3 anni), ha registrato dei movimenti di mercato poco più aggressivi rispetto all’S&P500, al contrario invece di “KXI”. Per fare un esempio numerico:

· Immaginiamo che un giorno X l’S&P500 registri una prestazione positiva del +1.5%: osservati i beta dei due ETF, RXI registrerà una prestazione dell’1.59% mentre KXI una del 0.91%. (Calcoli ottenuti dal prodotto tra l’ipotetica performance del benchmark e il beta degli ETF)

Maggiore sarà la volatilità di un titolo e maggiori saranno i potenziali guadagni o…le potenziali perdite. Questo significa che quanto più aumenterà la volatilità, tanto più aumenterà l’esposizione al rischio. Questo è il motivo per il quale il mercato delle Crypto, estremamente volatile, è sempre stato considerato il mercato “più pericoloso”.

Vi chiederete il motivo delle due diverse volatilità:

· Il settore dei beni discrezionali, ciclico, tende ad essere fortemente influenzato dall’andamento del ciclo economico; in condizioni economiche favorevoli le società tenderanno a registrare utili in aumento, al contrario in rallentamento o contrazione.

Considerando un arco temporale di medio periodo, gli investitori tenderanno ad acquistare le azioni di quelle società capaci di generare forti utili; basiamoci sul contesto attuale: una settimana si parla di recessione, nell’altra di espansione, nell’altra di soft landing e nell’altra ancora di una potenziale bolla: tutti scenari nei quali le società cicliche registrerebbero guadagni diversi.

Proprio da questo aspetto deriva l’elevata volatilità del settore.

· Il settore dei beni di prima necessità, al contrario, è definito “non ciclico” in quanto gli utili delle società appartenenti non sono influenzati dal ciclo economico: quelle aziende saranno capaci di generare dei guadagni anche in condizioni economiche avverse.

Essendo dunque “anticicliche”, tenderanno a registrare utili costanti nel tempo o, se preferite, utili “poco volatili”

(Questo paragrafo sarà meglio approfondito nel video, all’interno del quale fornirò diversi esempi).

5. RXI/KXI COME INDICE DELLE ASPETTATIVE SULL’INTENSITA’ ECONOMICA GLOBALE

È possibile utilizzare l’indice di forza tra beni discrezionali e beni di prima necessità come indice di sentiment sulle aspettative di crescita o decrescita economica globale? Si!

· Ad aspettative di crescita gli investitori concentreranno i loro acquisti sui beni discrezionali mentre ad aspettative di decrescita sui beni di prima necessità; nel primo caso, RXI sovraperformerà KXI (con l’indice rialzista), mentre nel secondo accadrà il contrario (con l’indice ribassista)

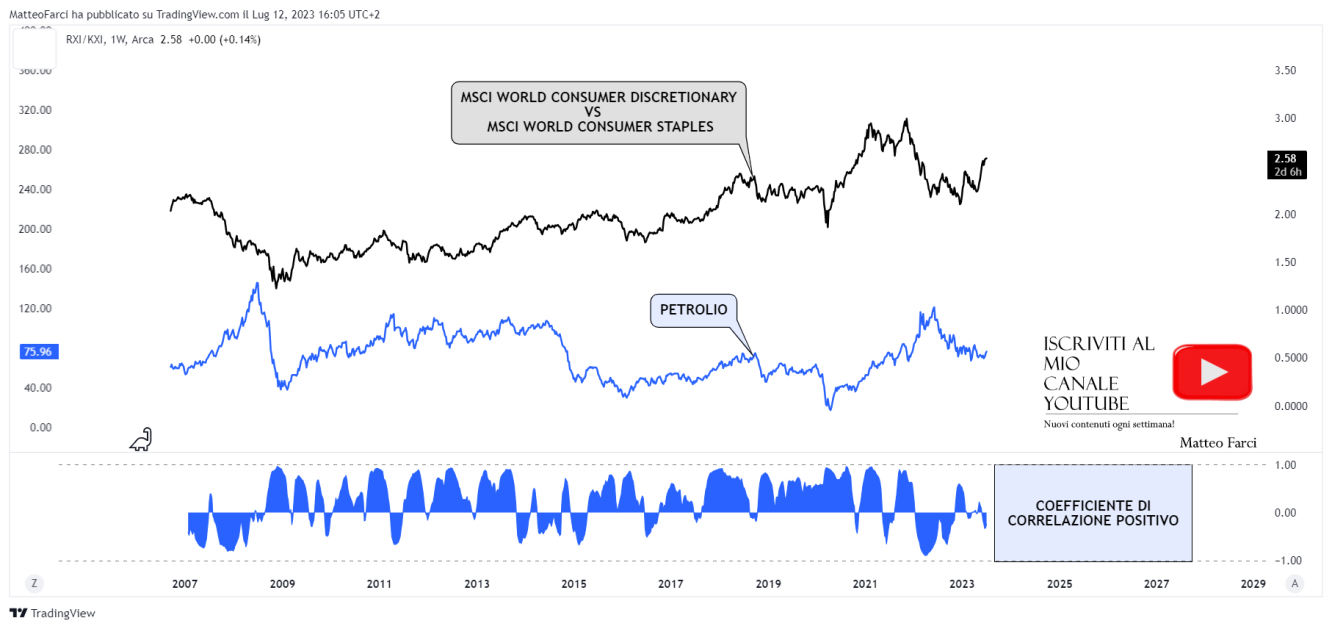

Questa idea è supportata da alcune correlazioni interessanti tra lo stesso indice e:

· Il petrolio, il cui prezzo è fortemente legato alla domanda globale che tende ad aumentare ad una crescita dell’attività economica:

Ricordate:

· Ad un aumento dell’intensità economica, aumenterà la domanda di petrolio da parte delle industrie essendo esso una delle principali fonti di energia

· Il rame, un metallo largamente utilizzato in campo industriale (nei settori elettronici, automobilistici, manifatturieri e in diversi altri) per le sue proprietà chimiche e fisiche:

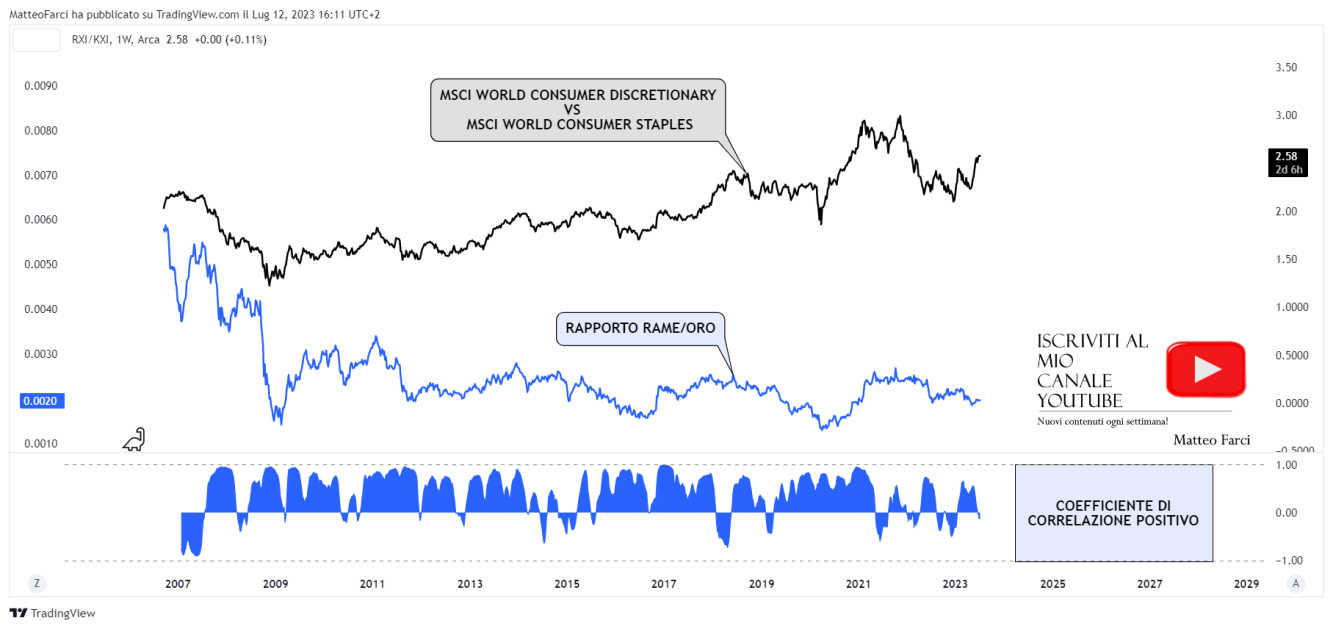

· Il rapporto Copper/Gold, largamente utilizzato dagli operatori come indice di sentiment economico globale:

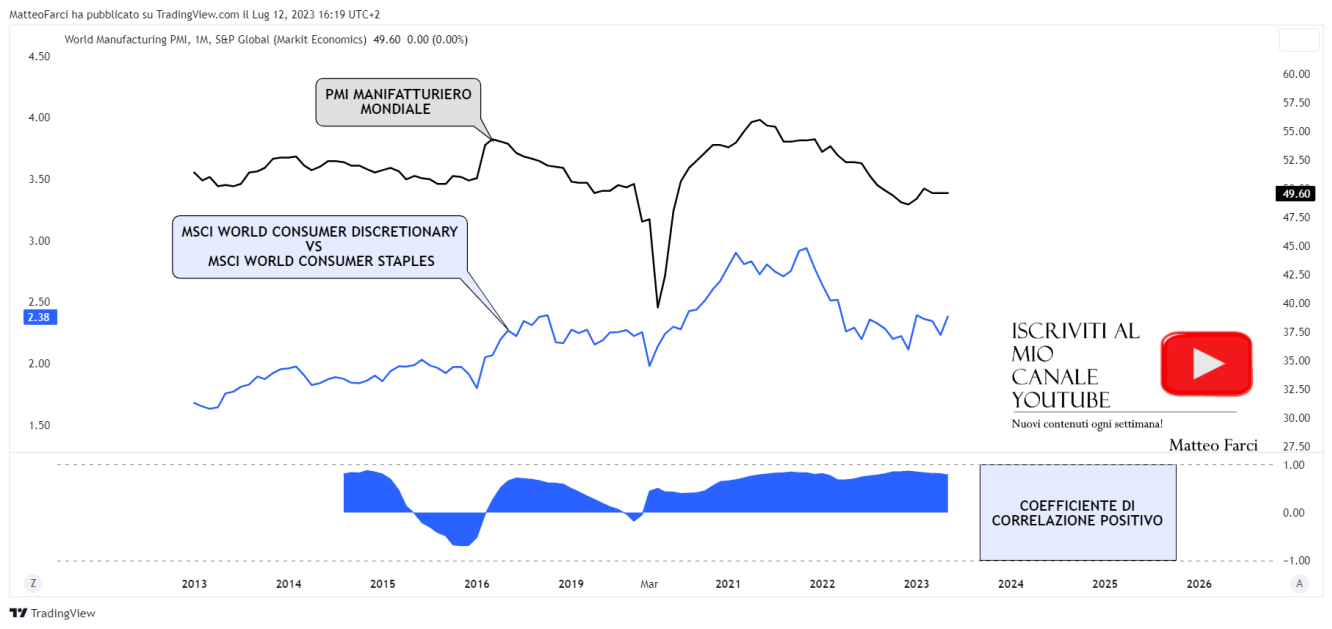

· Il PMI manifatturiero globale, uno tra i dati macroeconomici leading più legato al ciclo economico e che spesso funge da suo anticipatore:

(All’interno del video andrò a spiegare in maniera più dettagliata l’importanza di petrolio, rame, rame/oro e PMI manifatturiero).

L’analisi termina qui. KXI e RXI non sono gli unici indici settoriali globali: se desiderate un’analisi sugli altri indici (o per eventuali dubbi sull’analisi stessa, rilasciate un commento).

Alla prossima!