Nel nostro ultimo aggiornamento di inizio maggio abbiamo scritto che il Nasdaq 100 utilizzava principalmente il Principio dell’Onda di Elliott (EWP):

“L’attuale rally dal recente minimo è da considerarsi come un rally in controtendenza [verso l’ideale di $17900-18250] e, insieme alla stagionalità, suggerisce che la prossima fase di ribasso verso l’ideale di $15900+/-500 è in corso, a condizione che si mantenga al di sotto dei livelli di avvertimento per gli Orsi delineati in questo articolo”.

Ebbene, come si dice, “il 60% delle volte funziona sempre” [Anchor Man], e il mercato ha smesso di seguire il percorso stagionale medio. Inoltre, l’indice è ora scambiato a circa 18710 dollari. Rivediamo quindi come abbiamo previsto l’NDX nell’ultimo mese per capire meglio come funziona l’EWP, come funzionano le nostre previsioni e come applicarle.

Ad aprile abbiamo avuto tre onde (grigie a-b-c) dal minimo della W-a rossa al massimo della W-a verde (vedi grafico sotto). Poiché la W-a rossa è stata considerata come tre onde inferiori, sapevamo che “dopo tre onde inferiori, aspettatevi almeno tre onde di ritorno”, perché o la correzione è diventata prolungata/complessiva (triangolo o piatto) o si è conclusa con quelle tre onde inferiori (zigzag). Non possiamo sapere in anticipo quale sarà.

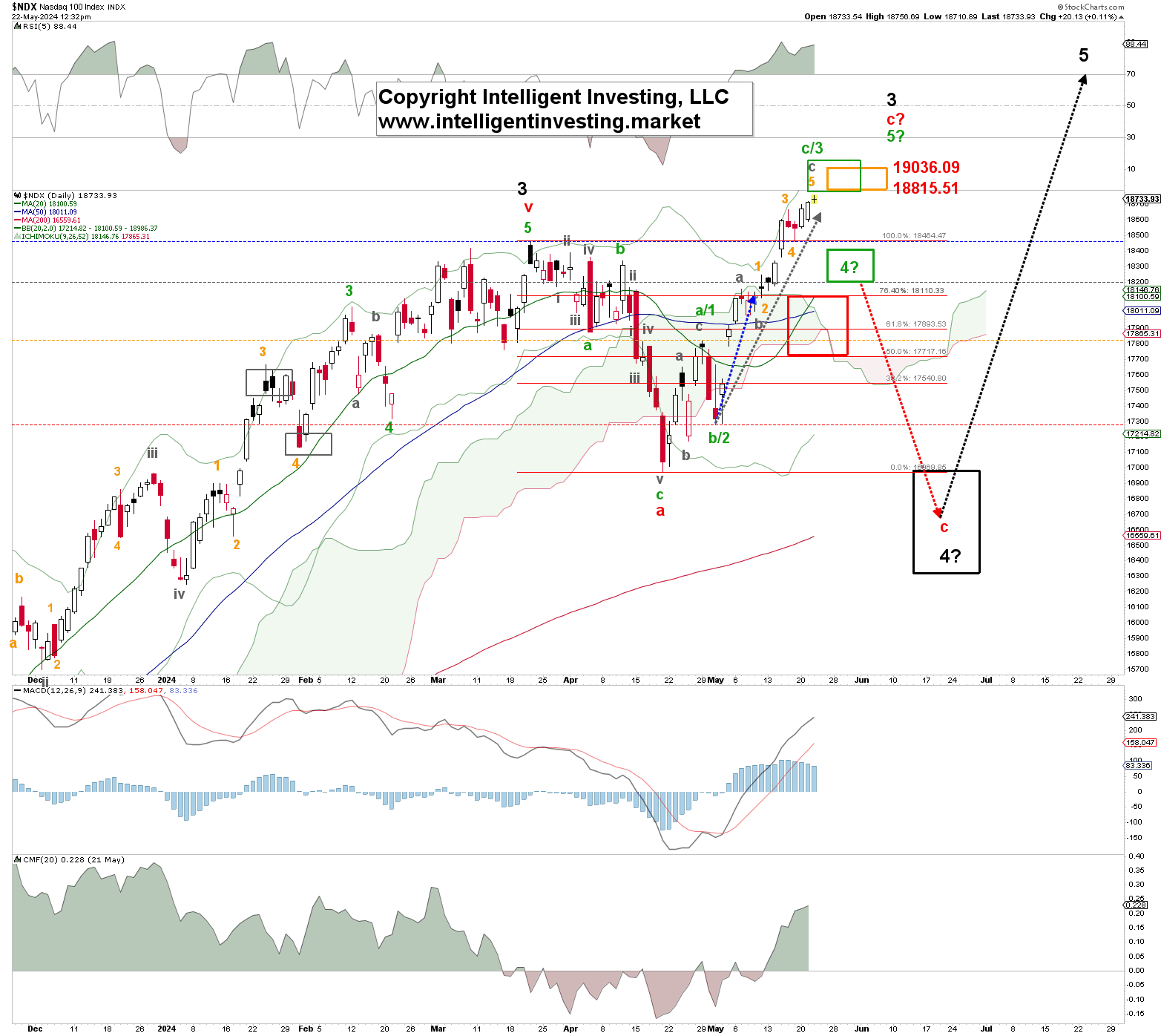

Figura 1. Grafico giornaliero NDX con conteggio EWP dettagliato e indicatori tecnici

Tuttavia, con le tre onde grigie iniziali che hanno raggiunto il massimo della W-a verde del 29 aprile, intorno al 50-62% di ritracciamento (vedi riquadro rosso), la fase “almeno tre onde di ritorno verso l’alto” è sembrata molto probabilmente completata. Inoltre, abbiamo avuto cinque onde di ribasso appena prima dell’annuncio della FED, come abbiamo avvertito i nostri membri premium intraday, suggerendo che la correzione sarebbe continuata dopo un rimbalzo. Pertanto, la strada più probabile è quella di un ribasso a medio termine, a condizione che si mantenga al di sotto del livello W-a verde. Inoltre, la stagionalità ha sostenuto questa tesi.

Il mercato ha risposto all’annuncio della FED con tre onde al rialzo - il rimbalzo previsto - e altre cinque onde al ribasso per completare la W-b verde come 5-3-5. In quella fase, quindi, ha continuato a seguire le nostre aspettative, come un setup 1, 2, i, ed è per questo che preferivamo prezzi più bassi, a condizione di rimanere almeno al di sotto del massimo del rimbalzo della FED. In quella fase vedevamo i “prezzi più alti” come un’alternativa, ma meno probabile non significa impossibile, e quindi siamo sempre consapevoli che il nostro POV è “condizionato al fatto che il mercato si mantenga, in questo caso, al di sotto di un certo livello di prezzo”.

Ebbene, il mercato ha avuto interventi diversi da quelli che preferivamo - niente di grave, come accade. Il mercato ha segnalato un percorso prolungato rompendo il massimo della W-a verde. Se si era short, ad esempio, questo era il segnale per incassare la perdita e passare a una posizione long. In questo caso, inizialmente cerchiamo la relazione comune c=a (freccia blu). L’estensione avrebbe quindi anche il 76,40% di ritracciamento della W-a rossa, un obiettivo comune sia alla W-b rossa che alla W-c verde.

Come in precedenza, non possiamo sapere in anticipo se la W-c verde si estenderà o meno, così come non possiamo sapere in anticipo se la W-b rossa sarà regolare (100%). Abbiamo bisogno di vedere delle rotture al di sotto dei livelli di allarme che illustriamo quotidianamente ai nostri membri premium per sapere se otterremo un’estensione o se c=a è tutto ciò che scriverà. Pertanto, in questo caso, non c’è motivo di shortare fino alla rottura dei livelli di allarme.

Ancora una volta, il mercato ha deciso di estendere, superando i prossimi obiettivi di estensione della Fib di 1,236, 1,382 (non mostrato) e persino 1,618x a (freccia grigia). Quest’ultimo è poco comune. Ma non comune non significa impossibile, e non comune è, ovviamente, anche meno probabile da conoscere in anticipo. Pertanto, inizialmente optiamo per il più comune c=a e per i ritracciamenti del 50-76,4%. Con il superamento dell’obiettivo rosso W-b = W-a, la prossima zona target è - proprio come per la W-c verde - l’estensione “da 1,236 a 1,382x a” (riquadro arancione). Se l’indice riuscirà a mantenersi almeno al di sopra del livello di allarme -1° blu, sarà in grado di raggiungerlo, e oggi ci stiamo avvicinando. Quindi, non c’era ancora motivo di shortare perché gli indici non hanno mai rotto al di sotto dei livelli di allarme. Inoltre, il mercato non ci ha detto di aver raggiunto il massimo, quindi può ancora salire.

Come potete vedere, una volta completata la W-a, sapevamo che avremmo avuto un rally in controtendenza. Partiamo da un comune ritracciamento 50-76,40%. Quando questa zona target viene raggiunta in un modo a tre onde, suggerisce che il rally controtendenza è già finito. Tuttavia, sappiamo che i rally in controtendenza possono sempre estendersi come qualsiasi altro movimento. Quando l’estensione si annuncia con una rottura al rialzo, cercheremo le prossime estensioni e confluenze logiche della Fib (100%, 123,6%, 138,2%, ecc.). Quando i mercati non riescono a rompere al di sotto dei livelli di avvertimento dopo aver raggiunto ciascuna estensione, ad esempio c=a, sappiamo che la prossima estensione è in arrivo. Rimaniamo comodamente lunghi alzando gli stop e preferibilmente prendendo profitti parziali finché non smette di funzionare. È così che anticipiamo i mercati, li prevediamo e li trattiamo utilizzando l’EWP e le nostre previsioni. Ci auguriamo che abbiate apprezzato questa spiegazione.