Tra i seguitissimi titoli FAANG mega-cap, Netflix (NASDAQ:NFLX) è stato il più colpito sull’anno in corso. La fortuna del colosso dello streaming si è invertita non appena il titolo ha toccato un massimo storico di quasi 692 dollari a metà novembre, quando è diventato chiaro che l’esplosiva crescita dell’era della pandemia registrata dalla società di Los Gatos, California, non sarebbe stata sostenibile.

Il gigante dell’intrattenimento ieri ha chiuso a 341,76 dollari ad azione, con un tonfo del 51% dal picco.

A scatenare il sell-off di Netflix è stato il suo ultimo report sugli utili: le azioni sono crollate del 20% in un giorno quando ha riportato previsioni di crescita peggiori del previsto. Ha contribuito anche l’esodo in massa degli investitori dai titoli tech orientati alla crescita, a causa dell’aumento dei tassi di interesse, alimentando l’incantesimo ribassista di NFLX nel periodo seguente.

Questo drastico tonfo fa sorgere però una domanda per gli investitori a lungo termine: il titolo è oversold?

Ancora squilibri per il COVID

Gli ultimi dati dalla società indicano che una crescita a breve termine è improbabile, con il macro-contesto sempre più complicato e la concorrenza in aumento. In una lettera agli azionisti, pubblicata dopo i risultati del Q4 e dell’intero anno fiscale, Netflix ha spiegato che i tassi di crescita degli abbonati “non sono ancora riaccelerati ai livelli pre-COVID”.

Tra le ragioni, ci sono il “persistere degli squilibri per il COVID” e le difficoltà economiche in varie parti del mondo, compresa l’America Latina, in cui le svalutazioni monetarie hanno reso i prezzi degli abbonamenti molto più alti in confronto.

A gennaio Netflix ha stimato un aumento di 2,5 milioni di abbonati nel trimestre in corso, rispetto ai quattro milioni di un anno fa. All’epoca aveva anche mancato la stima sulla crescita degli abbonati del Q4: ha aggiunto 8,3 milioni di abbonati anziché 8,5 milioni.

Oltre a questa difficoltà, i consumatori ora hanno più scelta, essendo scesi in campo alcuni dei colossi mondiali dell’intrattenimento.

Walt Disney Company (NYSE:DIS), il maggiore rivale di Netflix, la scorsa settimana ha annunciato che offrirà una versione a basso costo di Disney+ con annunci pubblicitari nel corso dell’anno. Il nuovo servizio inizierà negli USA a fine 2022 e si espanderà a livello internazionale il prossimo anno. La società darà i dettagli sul prezzo e sulle tempistiche più in là.

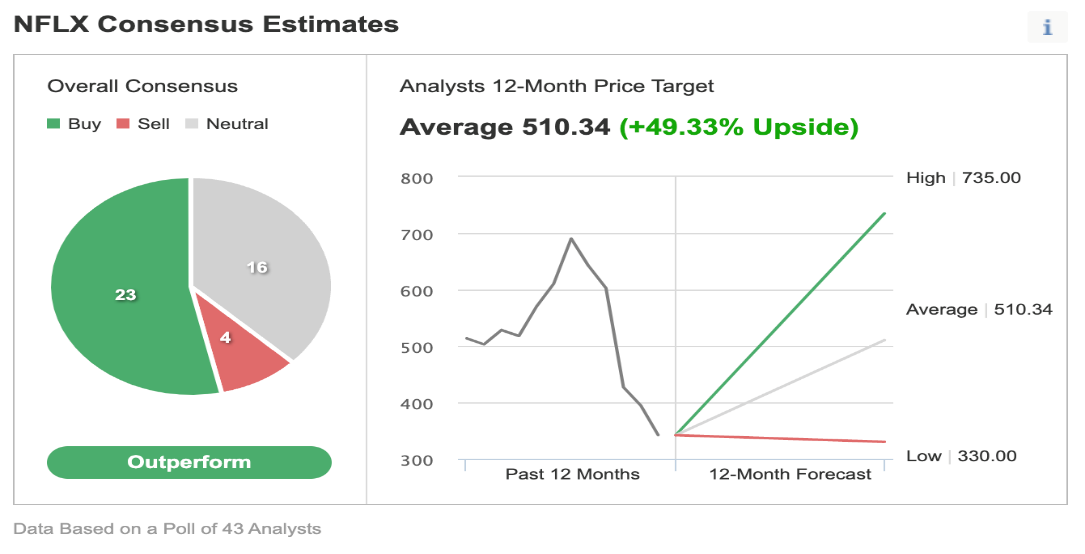

La debolezza post-pandemia e l’agguerrita concorrenza sono i due principali fattori che dividono gli analisti su Netflix nelle ultime settimane. In un sondaggio di Investing.com su 43 analisti, 20 hanno un rating sell o neutral sul titolo.

Fonte: Investing.com

Tuttavia, la stima sui prossimi12 mesi indica un obiettivo di rialzo del 49,33% per le azioni NFLX.

Ciononostante, l’intensificarsi della concorrenza sta diventando “un problema più grosso ora” per Netflix, spiega l’analista di Macquarie Tim (MI:TLIT) Nollen in un articolo di Bloomberg, abbassando il rating sul titolo ad un equivalente di sell. Secondo lui le prospettive sugli abbonati sono deludenti e contribuiscono a previsioni incerte.

Malgrado tutto, molti analisti sono ottimisti e vedono valore nel malconcio titolo Netflix. In una nota di questa settimana, Wells Fargo conferma il rating overweight, dicendo che gli investitori devono avere pazienza sull’aumento degli abbonati. E aggiunge:

“La sfida su NFLX è ancorare le aspettative di aggiunte nette. Un esame approfondito della connettività globale e della penetrazione degli abbonati suggerisce che le aggiunte nette saranno più probabilmente 20 milioni o più che 15 milioni o meno. Se corretto, le stime sugli EPS tenderanno al rialzo”.

Stifel, in una nota della scorsa settimana, conferma il rating buy sul colosso dello streaming e vede un allettante rapporto rischio/ricompensa. Nella nota si legge:

“Netflix ha oltre 200 milioni di abbonati totali in tutto il mondo; ci aspettiamo che aggiunga circa altri 100 milioni di utenti nei prossimi cinque anni e raggiunga quota 380 milioni di utenti paganti entro il 2030. L’aumento costante degli investimenti sui contenuti a fronte di una crescente base di abbonati dovrebbe continuare ad alimentare i progressi del margine operativo, nonostante i continui investimenti sui contenuti”.

Morale della favola

Netflix potrebbe vedere ulteriori ribassi nel contesto attuale di mercato, dove continuano ad esserci molti rischi. Ma, dopo questo massiccio sell-off, il titolo non ha più un prezzo eccessivo. Piuttosto, le azioni ora rispecchiano gli svantaggi di cui abbiamo parlato. Secondo noi, questo livello di NFLX rappresenta una buona opportunità per gli investitori a lungo termine.

Quali azioni da considerare per il tuo prossimo trade?

Poteri di calcolo dell’IA nel mercato azionario italiano. I ProPicks IA di Investing.com stanno vincendo i portafogli azionari scelti dall’IA per Italia, USA e altri entusiasmanti mercati in giro per il mondo. La nostra migliore strategia, Tech Titans, ha quasi doppiato l’S&P 500 nel 2024 - uno degli anni più rialzisti della storia. E Le Migliori Italiane, pensato per una grande esposizione, sta mostrando rialzi del +560% con 10 anni di performance back-tested. Quale azione in Italia sarà la prossima a schizzare?

Sblocca i ProPicks AI