Dal momento in cui abbiamo visto (in queste settimane) più titoli raggiungere nuovi "minimi" invece che nuovi "massimi" come nel settore delle comunicazioni e dei beni voluttuari che (insieme) sono in calo del 30% circa, nel settore tech e molte azioni del Nasdaq che hanno dimezzato il loro valore, e il nostro indice FTSEMIB che ha perso il 14% dai suoi massimi, c'è ancora gente che continua a "chiedersi" se ci troviamo in un mercato ribassista aspettando che l'S&P500 scenda definitivamente sotto il "20%".

Si potrebbe parlare di trend rialzista per l'S&P500 se si trovasse sopra il livello 4250 dollari, guarda il grafico.

Inoltre l'S&P500 Growth (SPYG), Russell 2000 Growth (IWO) e il Nasdaq Composite stanno confermando il loro "status" ribassista, senza prendere come livello di "non ritorno" il -20% ma i supporti che hanno alimentato, in passato come nel grafico precedente, i rialzi.

Storicamente per l'S&P500 c'è stato un mercato ribassista prolungato quando si sono "innescati" più minimi consecutivi con una discesa media del 35%. Negli ultimi sette Bear Market, dal 1973 al 2020 (senza contare il momento attuale), mediamente ci sono stati 5 ritraccimenti che hanno "illuso" l'investitore facendogli credere che "la ripresa fosse vicina".

Attualmente sono stati 4 i ritracciamenti più importanti (da inizio 2022) ma ricordo che nel 1973-1974 (anno in cui c'è stata la stagflazione), con l'aumento dell'inflazione e il calo della crescita economica, ce ne sono stati 9 con una perdita dai massimi del 50%.

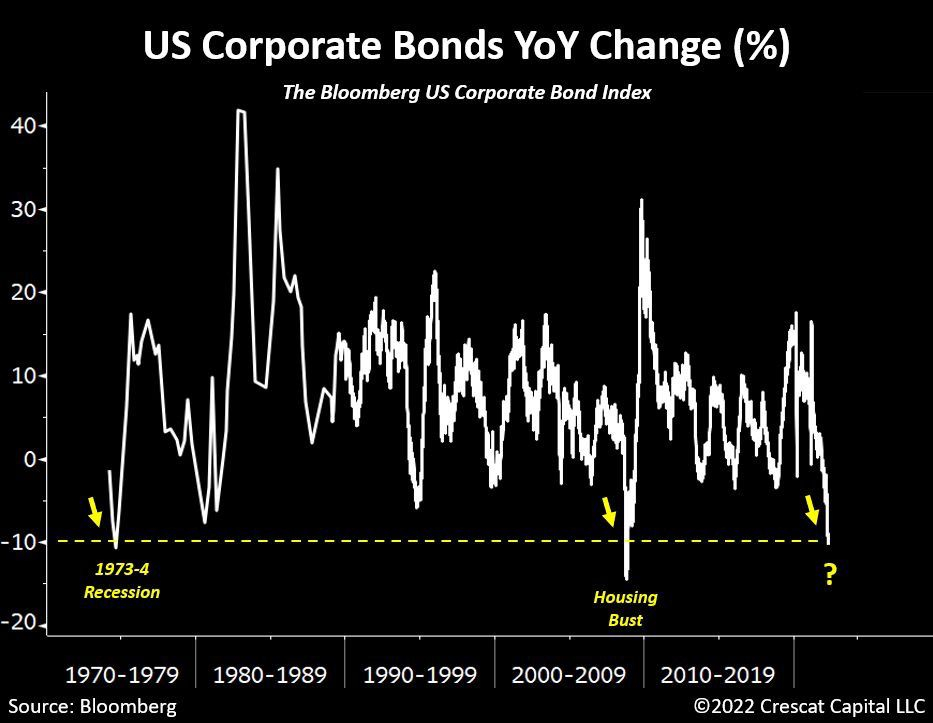

Intanto la "direzione del vento" sta cambiando, le obbligazioni societarie sono diminuite molto su base annua riportandoci, anche in questo caso, alla recessione del 1973-1974

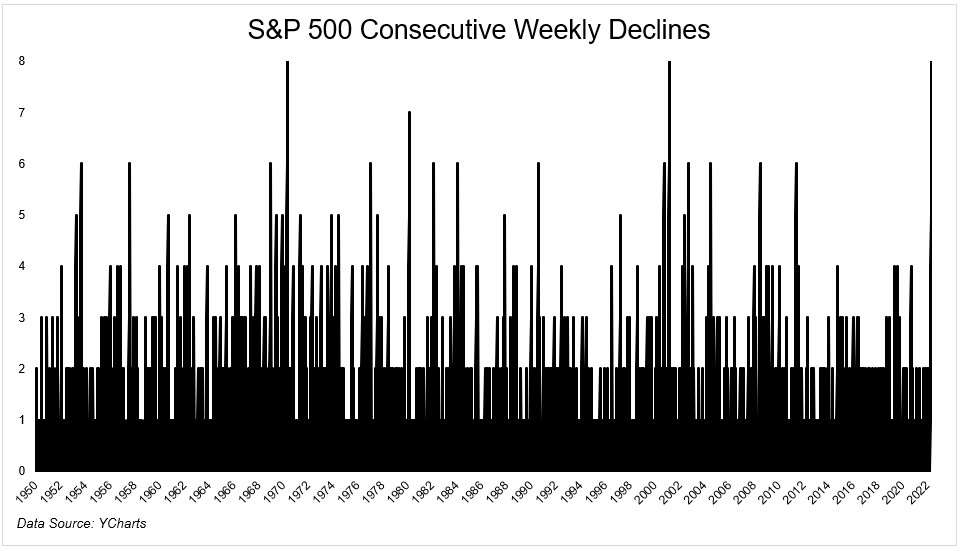

La forza del sell-off azionario sta proseguendo, il DJ ha chiuso una serie negativa di 8 cali settimanali consecutivi (dal 1923) mentre l'S&P500 per il momento 7, aspettando che finisca questa settimana. Sarebbe solo la terza volta dal 1950 se accadesse (le altre due volte è stato nel 1970 e nel 2001).

Infatti l'attuale "correzione" del -16% è in realtà la sesta più grande (tra quelle non in recessione) finora del secondo dopoguerra.

Anche il Bloomberg Global stock Market Cap è in discesa libera

Negli ultimi 6 mesi ha perso circa la metà del suo valore che corrisponde a 21,4 trilioni di dollari di Market Cap "evaporati".

Nel corso di quest'ultimo mese i settori che hanno performato maggiormente sono stati l'Energy, Utilities e health Care mentre nell'ultima settimana si sono aggiunti il Real Estate, il Financial e i Consumer Staples.

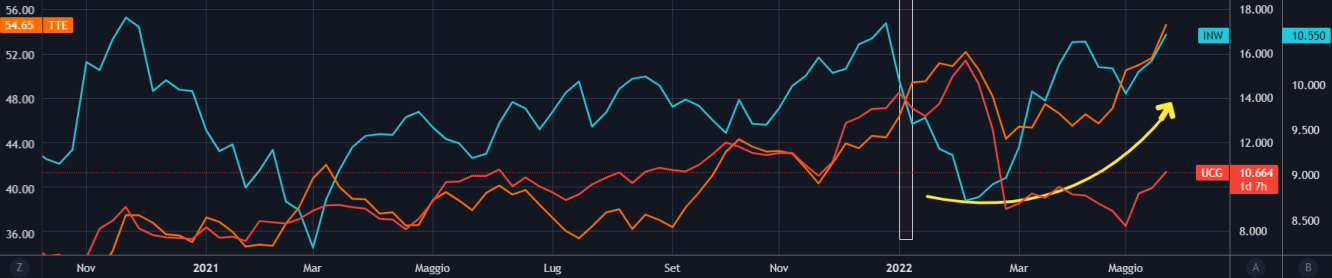

In eurozona i titoli più interessanti e con performance positive sono Actividades de Construcción y Servicios (BME:ACS) (ACS) che da marzo 2022 (usando il supporto a 20 euro) sta facendo il 22% e si avvicina ai massimi di maggio 2021, Grifols (BME:GRLS) (GRF) che da febbraio 2022 sta facendo il 35% dando una svolta al suo trend ribassista (stava all'interno di un canale di prezzo discendente) che durava da febbraio 2020, UniCredit (BIT:CRDI) invece ha formato un doppio massimo e sta andando in direzione degli 11 euro e verso la media 200 periodi.

TotalEnergies (EPA:TTEF) (TTE) è vicina ad eguagliare i massimi di settembre 2018 con una performance del 155% da marzo 2020, Umicore (LON:0RUY) (UMI) da febbraio 2022 ha fatto il 30% ed il 15% anno/anno dirigendosi verso i 45 euro, Deutsche Telekom (DTE) da inizio anno ha il +17% circa ed ha formato un testa e spalle rialzista muovendosi verso i 20 euro, Omv (VIE:OMVV) è in un trend rialzista dai minimi di novembre 2020 ed è a -10% circa dal suo nuovo massimo storico.

Tenaris (BIT:TENR) (TEN) nell'ultimo mese ha avuto una performance positiva del 14% assottigliando ulteriormente il gap dai valori pre-Covid (-10%) e allungando il trend che lo vede dirigersi tra i 17 euro e i 18,5 euro, Inwit (BIT:INWT) (INW) negli ultimi 2 anni ha lateralizzato e da febbraio 2022 ha fatto un +21% circa pronto a confermare il testa e spalle con target 13 euro, Eni (BIT:ENI) è tornata in area 14 euro e a -6% dai 15 euro.

Spostandoci negli USA i titoli più interessanti e con performance positive nell'ultimo periodo sono Electronic Arts (EA) che da inizio maggio ha fatto un +25% circa rimanendo all'interno del canale laterale creatosi dai minimi di aprile 2020 e i massimi di agosto 2020, si trova a -8% da un nuovo massimo storico. Exxon Mobil Corporation (NYSE:XOM) ha avuto peformanca "stratosferiche" che lo stanno riportando sui massimi assoluti, a 104 dollari (2014). Poi Amgen (AMGN) sta performando bene da inizio 2022 all'interno di un canale rialzista, Corteva che in questi primi mesi del nuovo anno ha stabilito diverse volte nuovi massimi storici.

American Tower (NYSE:AMT) (AMT) ha formato nell'ultimo periodo un doppio minimo che se confermato darà la possibilità di ulteriori rialzi in area 310 dollari, Northrop Grumman Corporation (NYSE:NOC) ha formato una "figura di continuazione" (pennants pattern) del trend rialzista poiettandosi in area 500 dollari. Infine Analog Devices (NASDAQ:ADI) ha avuto un trend negativo perdendo il 25% del suo valore fino a marzo 2022 e successivamente il prezzo non è riuscito a superare la media 50 periodi riportandosi a 163 dollari, livello cruciale da mantenere per un cambio di trend al rialzo.

La presenza di titoli che stanno facendo nuovi massimi o recupendando le perdite non sta a significare che ci sarà una ripresa a "V" e "veloce", come quella post-Covid nella seconda metà del 2020, ma ci fa capire che nei momenti "ribassisti" non per forza "tutto" scende (e le aziende che sono in forte perdita possono essere delle buone opportunita di investimento graduale), inoltre la Fed con molta probabilità non allenterà la presa (al FOMC si segnalano due aumenti da 50 punti base a giungo e a luglio), almeno fino a quando non vedremo 2 o 3 letture "migliorative" sull'inflazione come conseguenza (positiva) dell'attenuarsi dei problemi sulla catena di approvvigionamento e non solo.

La realtà è che "tutti" i mercati ribassisti sono pericolosi per chi non ha una solida strategia e a volte è meglio star fermi, guardare e analizzare il momento e poi agire.

Se dovreste sceglierne uno (di Bear Market), quale sarebbe?

Negli ultimi anni abbiamo visto mercati ribassisti durare 5 mesi o meno, dai loro massimi ai loro minimi. Molti hanno registrato "rapidi" recuperi e nuovi massimi storici entro il primo anno. Guardiamo il grafico

Ma con ribassi più "forti" (profondi) arrivano tempi di recupero molto più lunghi. Guardiamo il grafico

Il Bear Market del 1980-1982 (nel grafico sopra) possiamo notare come sia stato caratterizzato da un calo "costante" durato circa 625 giorni e da una ripresa di circa 3 mesi (dal bottom) che ha poi visto un nuovi massimi.

Insieme alla Grande Depressione (nel 1929-1932), questi mercati ribassisti hanno avuto più volte ritracciamenti del 15% fino al 45%. Ciò pertanto ci ricollega al discorso iniziale, all'illusione che il "peggio" sia alla spalle per poi tornare "inesorabilmente" indietro segnando nuovi minimi.

Attualmente non possiamo ancora "classificare" questo periodo ribassista. E tra chi afferma come Bill Ackman che la Fed non sarà in grado di gestire l'inflazione e quindi i mercati imploderanno e chi come Soros evoca la terza guerra mondiale e la caduta della civiltà, alla fine sapete chi avrà ragione? chi ogni giorno (da mesi) continua a dire che il mercato riiparte (nonostante i forti ribassi subiti), perchè è quella la sua direzione "naturale".

Come la teoria "dell'orologio rotto" che almeno 2 volte al giorno segna l'ora esatta. Quindi prima o poi il mercato gli darà ragione e quest'ultimo lo farà notare a tutti con un "ve l'avevo detto!"

Ditemi la vostra.

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di asset, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".