Da oggi inizieremo ad analizzare la trimestrale Dicembre in quanto sulla scadenza Settembre i giochi sono ormai fatti e gli operatori, a parte qualche operazione di rifinitura, hanno già spostato gran parte del proprio rischio portafoglio.

Tutti gli indici hanno chiuso la settimana in territorio negativo e con sostanziali aumenti di volatilità implicita.

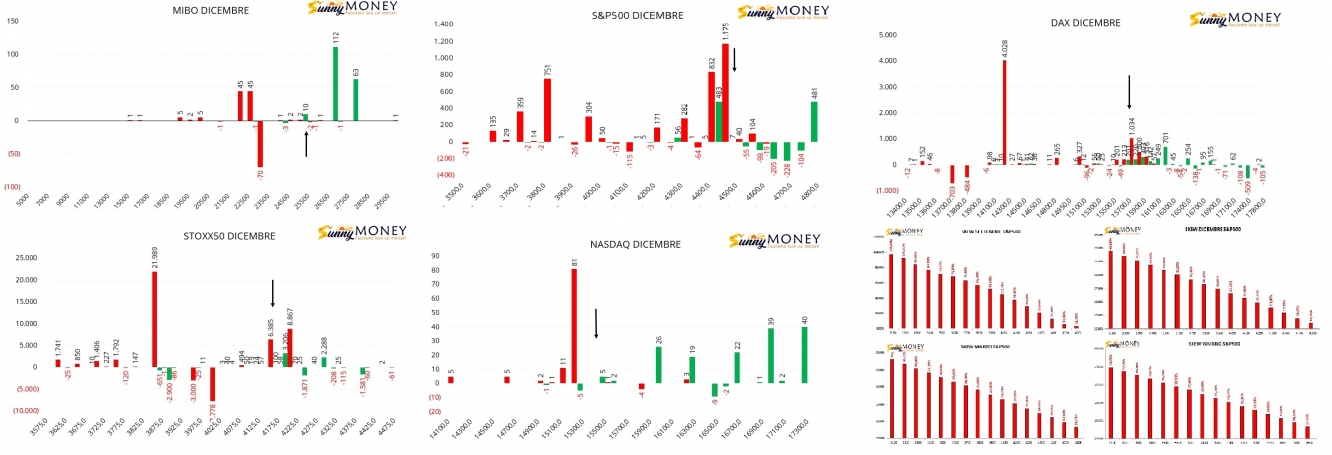

Sul Ftsemib chiusura di put a strike 23000 e riaperture sugli strike inferiori. Sul lato call nuove aperture a strike 27000. Di fatto il mercato italiano ha lasciato ampio spazio di manovra ai prezzi.

Anche sul Dax sono evidenti zone di ricopertura a strike 15800 e 15900, nuovi ingressi di call a strike 16200 e imponente aumento di put a strike otm 14200.

Stessa cosa su Eurostoxx50 dove sono evidenti le due aree di ricopertura a strike 4150 e 4200, la chiusura di posizioni put a strike 4000 e l'aumento di contratti a strike 3850. Timidi ingressi di call a 4300.

Su S&P500, arrivato a toccare aree di eccesso della ripartizione, gli operatori hanno lavorato put su tutti gli strike con aumenti di contratti a partire da strike 4400 ed area di parziale ricopertura a strike 4450. Da segnalare la chiusura di call su strike sopra il prezzo e la riapertura di posizioni sul lontano strike 4800.

Anche il Nasdaq vede un aumento di put su strike supportivi a 15200 e l'apertura di posizioni call da strike 16000 a 17300.

Infine il rilevamento delle volatilità implicite di apertura ci riporta una situazione alquanto particolare. Nonostante il ribasso dei prezzi, le volatilità implicite delle opzioni su tutte le prossime quattro trimestrali è in evidente calo il che evidenzia la sostanziale tranquillità del mercato.