Il recente tono più "falco" espresso da Jerome Powell a Jackson Hole sembra aver avuto un impatto positivo sui mercati finanziari. I titoli azionari hanno registrato tre sedute consecutive in territorio positivo, riflettendo un sentimento ottimista degli investitori. Dopo un solido guadagno all'inizio della settimana, i mercati azionari hanno continuato a salire martedì, trainati anche da una nuova lettura positiva sul mercato del lavoro statunitense. Questi fattori hanno contribuito a generare ottimismo sulla possibilità di un minore intervento della Fed. Tra il rinnovato entusiasmo cinese e il rallentamento americano (sebbene quest’ultimo non sembri essere una notizia positiva) i rendimenti più elevati dei Treasury decennali improvvisamente non sembrano più una preoccupazione così grande.

Per tutta la seduta di ieri i principali listini globali sono stati scambiati in territorio positivo, i prezzi del greggio e dell’oro sono saliti, così come le obbligazioni, le criptovalute sono volate e la leadership settoriale è stata in gran parte trainata dai settori ciclici, riflettendo un tono più ottimistico in un regime di "bad news is good news".

L'ultimo impulso positivo sui mercati azionari è stato innescato dalla nuova valutazione delle aperture lavorative statunitensi (JOLTS), diventando così l'ultima fonte di ottimismo mentre si attendono le maggiori letture sul mondo del lavoro previste per questo venerdì. Nello specifico, le nuove opportunità di lavoro si sono attestate a 8,8 milioni, segnando il livello più basso dal marzo 2021. Questo calo rappresenta in modo eloquente il segnale che la domanda di lavoro sta entrando in una fase di stabilizzazione, portando con sé un allentamento delle pressioni nella crescita salariale. A tal riguardo anche il tasso di dimissioni è sceso ai livelli del 2010, il che è positivo per attenuare la crescita dei salari (che è ancora elevata, pari al 4% su base annua). Un punto di particolare interesse è l'impatto di queste dinamiche sul radar della Federal Reserve. I dati suggeriscono che le misure di restrizione monetaria attuate stanno ora permeando il mercato del lavoro, un risultato che dovrebbe indubbiamente riscuotere l'approvazione della stessa Federal Reserve. Attualmente, si registra un saldo di quasi 2,986 milioni di posti vacanti rispetto al numero di individui disoccupati. In altre parole, vi sono 1,51 opportunità lavorative disponibili per ogni individuo senza impiego, una statistica che Jerome Powell ha diligentemente enfatizzato in vari discorsi ufficiali. Questo quadro sottolinea ulteriormente il progressivo ripristino dell'equilibrio nel mercato del lavoro e fornisce un indicatore tangibile della trasformazione in corso.

Inoltre, il sondaggio del Conference Board sui consumi di agosto, pubblicato sempre ieri, ha mostrato i primi segnali di indebolimento del sentimento dei consumatori statunitensi. Le aspettative dei consumatori sono diminuite dopo un miglioramento durante l'estate. Per quanto riguarda gli indici di fiducia dei consumatori, sono emersi segnali di debolezza sia nella valutazione della situazione attuale che nella componente delle aspettative future, analogamente ai segnali precedenti dell'Università del Michigan e dei PMI.

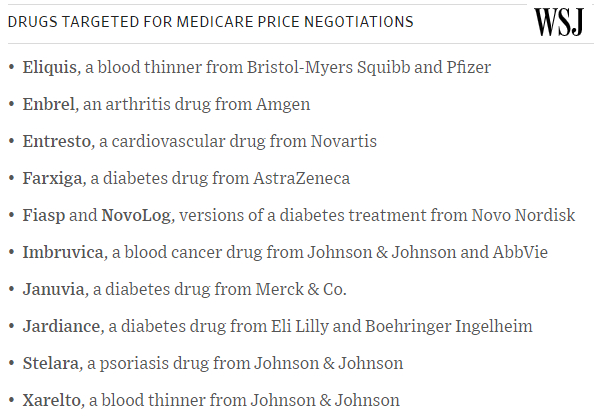

Chiusura in positivo anche sul mercato Health Care, nonostante ieri il governo americano abbia nominato 10 farmaci i cui prezzi saranno rivisti a negoziazioni. Gli Stati Uniti si trovano ad affrontare i prezzi dei farmaci più elevati al mondo, ma martedì hanno segnato un passo epocale verso il loro abbassamento. Le grandi aziende farmaceutiche, tra cui Johnson & Johnson, Bristol-Myers Squibb, Eli Lilly, Pfizer (NYSE:PFE), Amgen, Novartis (SIX:NOVN), AstraZeneca, Novo Nordisk, Merck e AbbVie sono ora i bersagli iniziali dell'ambiziosa iniziativa della Casa Bianca che punta a impiegare un nuovo strumento per regolare l'industria: il potere contrattuale di Medicare, la rete di assistenza sanitaria per circa 65 milioni di anziani. Per anni, il governo è stato privato della facoltà di negoziare i costi dei farmaci, mentre gli utili del settore aumentavano in modo smisurato. Tuttavia, l'ampio Inflation Reduction Act dell'amministrazione del presidente Joe Biden ha imposto alle case farmaceutiche di prendere parte ai negoziati (sebbene l'industria farmaceutica abbia ovviamente intrapreso azioni legali per bloccare la legge). È previsto che la nuova legge negli Stati Uniti comporterà una riduzione del 50% nei costi dei farmaci, con i primi tagli che verranno implementati a partire dal 2026, sempre a condizione che la legge superi le sfide legali.

Oggi sono attesi i primi dati sull’inflazione al consumo di agosto per la Germania e Spagna in attese delle pubblicazioni di domani per l’area euro. Negli Stati Uniti è previsto il dato sull'occupazione ADP di agosto.

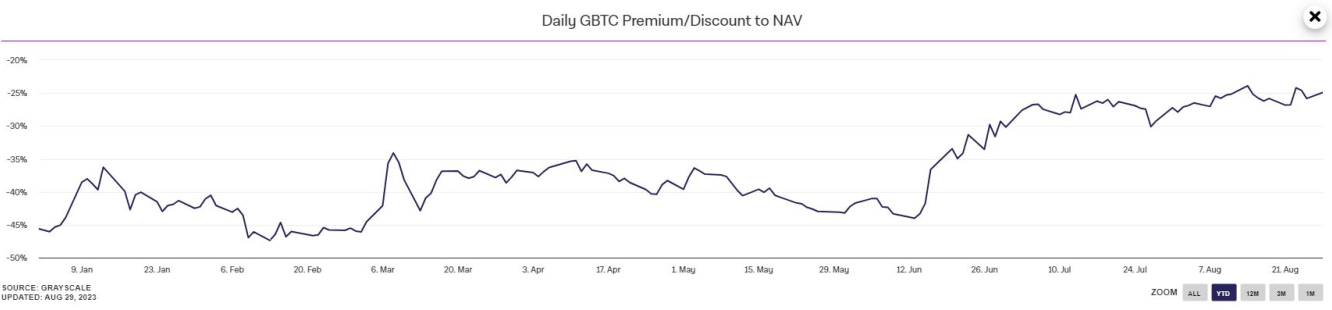

Nel panorama delle criptovalute, sono emerse importanti novità nella serata di ieri. Grayscale ha registrato una significativa vittoria nella causa contro la SEC, istruita in seguito al rifiuto della richiesta di conversione di GBTC (il Grayscale Bitcoin Trust) in un ETF basato su Bitcoin (focalizzato sui prezzi spot anziché derivati). Pur non rappresentando un via libera automatico per la conversione di GBTC, questa pietra miliare segna sicuramente un notevole progresso. Anche se la SEC ha la possibilità di appellarsi a questa decisione, al momento ciò comporta che l'ente dovrà rivalutare la proposta di ETF Bitcoin spot di Grayscale, trattandola in maniera simile agli ETF Bitcoin futures già approvati, oppure spiegare le ragioni di un trattamento differente. Con la sentenza resa pubblica, si innalza una certa pressione sulla SEC. Gli ETF basati su Bitcoin potrebbero, inoltre, aprire un nuovo capitolo per la domanda di Bitcoin stesso (e di strumenti finanziari correlati). Quali sono ora le prossime tappe? Questo impatto non riguarda solo Grayscale: sette proposte di ETF basati su Bitcoin sono attualmente in sospeso, in attesa di una decisione da parte della SEC. Tra queste spiccano proposte di entità di spicco come Blackrock, Fidelity e WisdomTree. Questa sentenza potrebbe indurre a una valutazione diversificata per tali proposte. Al momento, l'andamento dei prezzi delle criptovalute potrebbe essere maggiormente influenzato da variabili macroeconomiche, come i tassi di interesse e la salute dell'economia, piuttosto che dagli sviluppi interni del settore. I cambiamenti in questo ambito richiedono tempo per sedimentarsi.

Parallelamente, l'abbassamento dello sconto di mercato rispetto al valore patrimoniale netto (NAV) del Grayscale Bitcoin Trust agisce come un indicatore della probabilità di approvazione di un ETF Bitcoin spot. Un calo di tale sconto suggerisce una maggiore fiducia degli investitori nell'approvazione di un ETF Bitcoin spot. Attualmente, questa metrica ha toccato il minimo del 2023, attestandosi al 24.89%.

Gabriel Debach

eToro Italian Market Analyst

Seguimi anche su:

LinkedIn

Twitter

Faceboo.k

Instagram

eToro

Disclaimer: Il contenuto di questa newsletter è di natura informativa ed educativa e non può essere considerata come attività di consulenza finanziaria né come raccomandazione all’investimento.

Performance passate non sono indicative di performance future. Il trading è rischioso e si raccomanda di rischiare solo il capitale che si è disposti a perdere.

Dovresti chiedere consiglio a un consulente finanziario indipendente e debitamente autorizzato e assicurarti di avere la propensione al rischio, l'esperienza e la conoscenza opportune prima di decidere di investire. In nessuna circostanza eToro si assumerà alcuna responsabilità nei confronti di persone fisiche o giuridiche per (a) qualsiasi perdita o danno, interamente o parzialmente causati da, dovuti a, o relativi a qualsiasi transazione legata ai CFD o (b) qualsiasi danno diretto, indiretto, speciale, consequenziale o incidentale.

I mercati delle criptovalute sono servizi non regolamentati e non sono controllati da nessun quadro normativo specifico europeo (incluso il MiFID) o nelle Seychelles. Pertanto, quando utilizzi il nostro Servizio di Trading di Criptovalute non potrai beneficiare delle protezioni disponibili per i clienti che ricevono servizi di investimento regolamentati (a seconda dei casi) dal MiFID, come l'accesso al Cyprus Investor Compensation Fund (ICF)/al Financial Services Compensation Scheme (FSCS) e al Financial Ombudsman Service per la risoluzione delle controversie, né delle protezioni disponibili ai sensi del quadro normativo delle Seychelles.