La risposta, ovviamente, dipende da quanto presto l’inflazione mostrerà segni convincenti di comportamento. Ci sono segnali che indicano che siamo nella fase iniziale dell’inflazione post-picco. L’aggiornamento odierno sull’inflazione dei prezzi al consumo per il mese di novembre sarà una verifica della realtà, che a sua volta influirà sulla decisione di politica monetaria della Federal Reserve in occasione dell’annuncio della riunione del FOMC di domani. Nel frattempo, i mercati sono cautamente ottimisti sul fatto che l’inflazione abbia raggiunto il suo picco, ma le prospettive al di là di questa visione binaria rimangono a dir poco oscure.

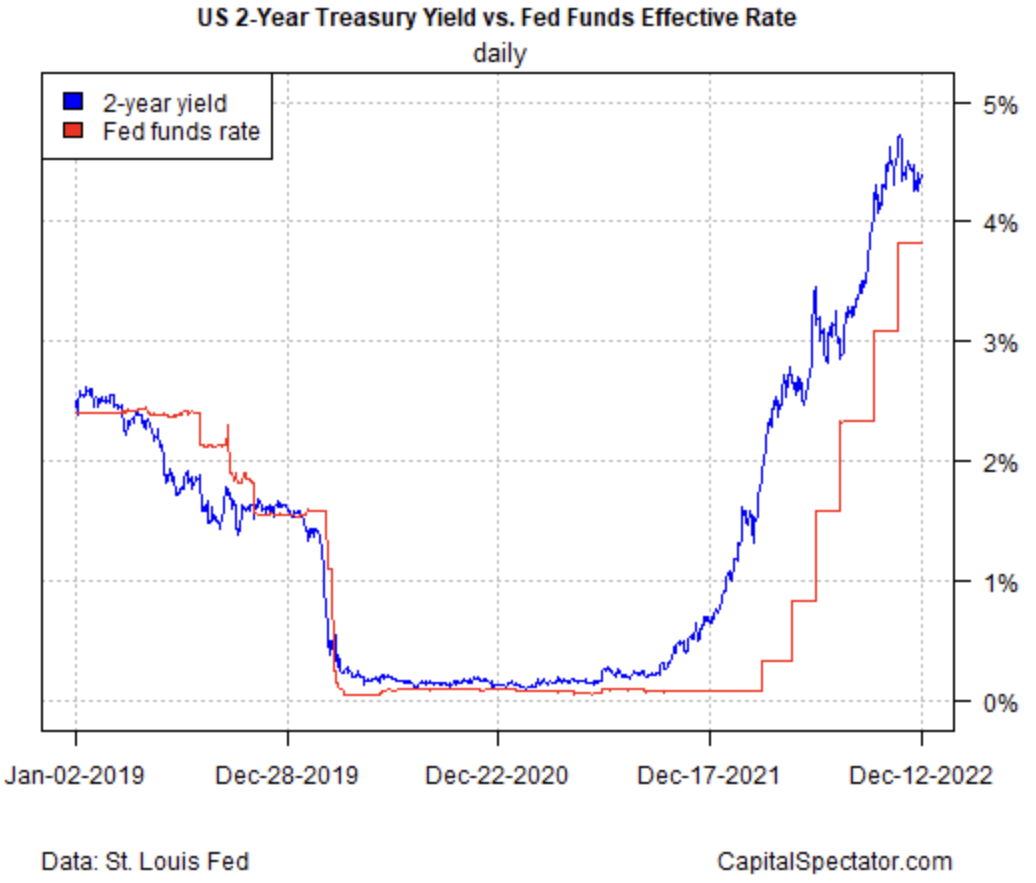

Il tasso sensibile alle politiche dei Treasury a due anni, ampiamente utilizzato come proxy per le prospettive del tasso target dei Fed funds, continua a rimanere in una fascia di negoziazione compresa tra il 4,0% e il 4,5% circa. Questo sembra essere l’intervallo di picco del ciclo ed è ragionevole supporre che solo una serie sorprendente di dati sull’inflazione nei prossimi mesi spingerà questo rendimento verso nuovi massimi.

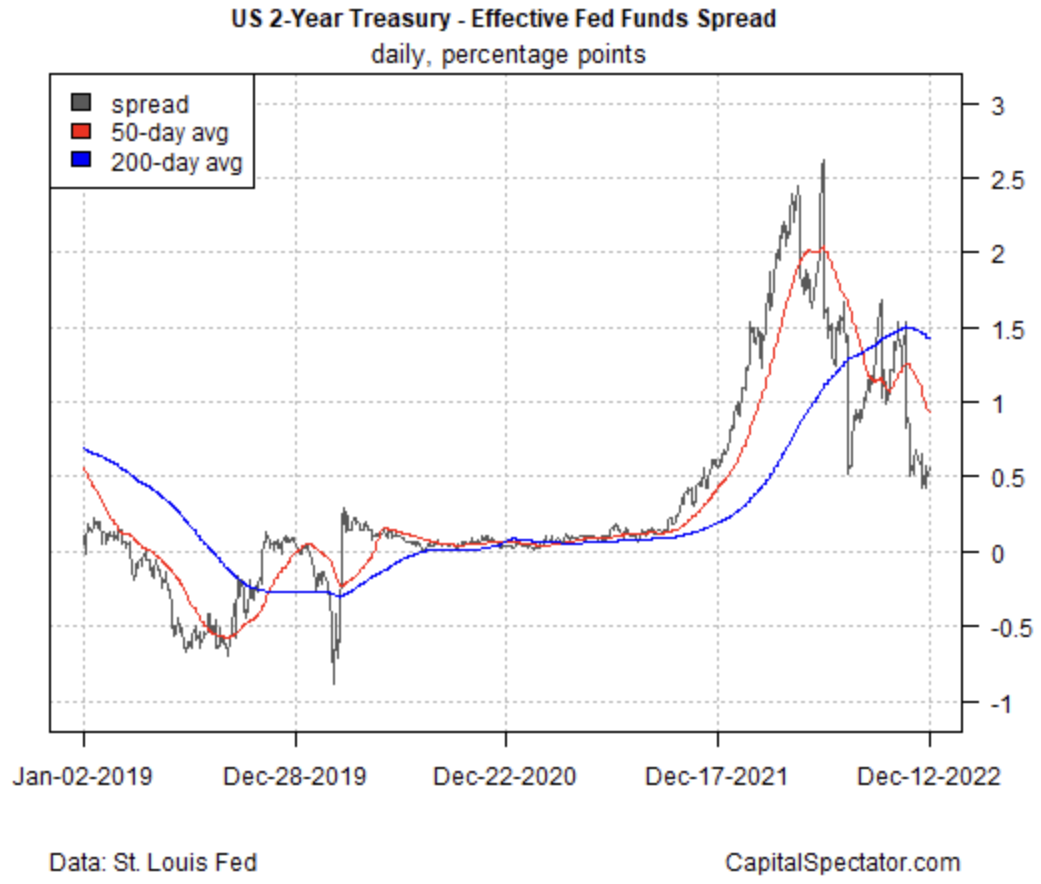

Nel frattempo, il differenziale tra i tassi a 2 anni e il tasso obiettivo dei fondi Fed rimane vicino al livello più basso dell’anno. Come suggerisce il grafico sottostante, il mercato continua a prezzare elevate probabilità che il ciclo di rialzo dei tassi si sia trasformato/si stia trasformando, nel senso che abbiamo assistito ai maggiori rialzi dei tassi e la banca centrale sta ora rallentando la politica di restringimento.

I future Fed funds sono d’accordo. L’annuncio di domani prevede una probabilità superiore al 70% di un rialzo dei tassi di 50 punti base, il primo aumento più soft da quando la banca centrale ha iniziato una serie di rialzi di 75 punti base a marzo.

Il dibattito si concentra ora sul modo in cui la Fed dovrebbe rallentare e poi sospendere i rialzi dei tassi. “Il sollevamento facile è finito”, afferma Vincent Reinhart, capo economista di Dreyfus e Mellon ed ex economista senior della Fed.

La decisione di alzare i tassi quest’anno è stata finora un no-brainer monetario. Quando la Fed ha iniziato ad alzare i tassi a marzo, il suo obiettivo di politica monetaria era tra lo 0% e lo 0,25% e l’inflazione PCE di base, la misura preferita dalla Fed per misurare la pressione sui prezzi, stava aumentando di oltre il 5% su base annua, un divario enorme. Supponendo che domani la Fed aumenti il suo tasso obiettivo di 50 punti base, portandolo a un intervallo del 4,25%-4,50%, questo sarà modestamente inferiore all’aumento annuale del core-PCE di novembre, pari al 5,0% fino a ottobre.

In una parola, un progresso. Ma la strada da percorrere è meno chiara da qui in avanti. Molto dipende da come la Fed definirà i chiari segnali che l’inflazione ha raggiunto il suo picco e, cosa ancora più importante, sta mostrando segni di allentamento. La sfida è che non sono disponibili indicazioni chiare su tali numeri e la banca centrale probabilmente le sta inventando man mano.

Callie Cox, analista d’investimento statunitense presso la società d’investimento eToro, osserva:

“Bisogna comunque procedere con cautela. Powell ha detto chiaramente che i tassi potrebbero rimanere alti per un po’ di tempo. Inoltre, sebbene la flessibilità della Fed sia incoraggiante, un contesto di tassi elevati non è il più facile in cui investire. Potremmo quindi trovarci di fronte a un percorso più difficile fino a quando l’inflazione non scenderà in modo significativo, e una recessione non è da escludere”.

Le variabili chiave che determineranno i prossimi sviluppi sono ovvie: l’inflazione, l’attività economica e la valutazione dei tassi di interesse da parte del mercato. L’incertezza sta nel modo in cui si evolve il ciclo di feedback di queste variabili.

La migliore ipotesi è che abbiamo visto i massimi dell’inflazione, i rialzi dei tassi rallenteranno e poi si fermeranno, e la crescita economica rallenterà, forse fino a una lieve e breve recessione, ma niente di più profondo. Le sorprese su uno qualsiasi di questi fronti potrebbero cambiare il calcolo, forse in modo drammatico, e quindi la folla aspetta di vedere se e quando la farfalla batterà le ali.