Rendimenti di mercato composti: durante i mercati rialzisti si ripropone inevitabilmente questo mito, creato per sottrarre capitale agli investitori retail e metterlo nelle mani di Wall Street.

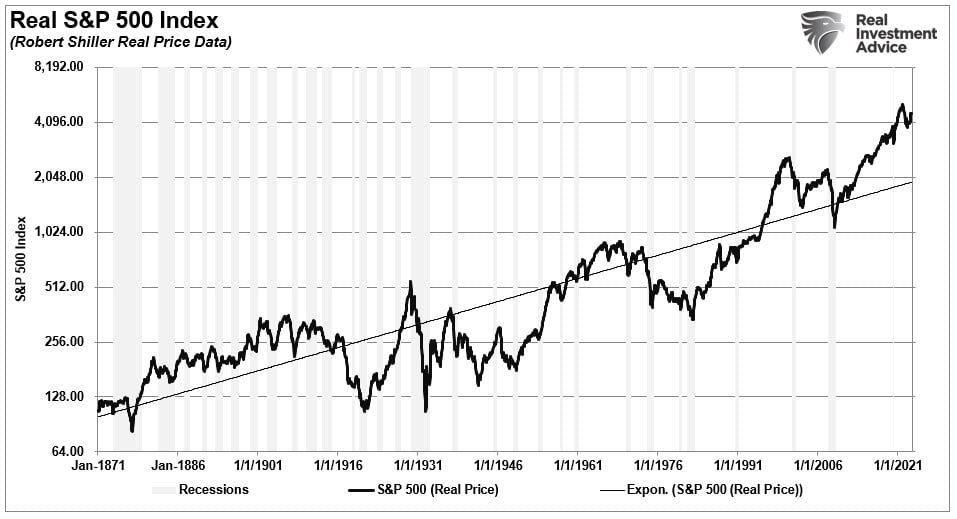

Tuttavia, il mito dei rendimenti composti del mercato è stato creato partendo dal mito che “i mercati salgono sempre”, quindi è SEMPRE un buon momento per investire. Quante volte avete visto il seguente grafico S&P 500 presentato da un consulente che suggerisce che se aveste investito 120 anni fa, avreste ottenuto un rendimento annualizzato del 10%?

È vero che nel lunghissimo periodo le azioni hanno reso circa il 6% dalla rivalutazione del capitale e il 4% dai dividendi su base nominale. Tuttavia, poiché nello stesso periodo l’inflazione ha registrato una media del 2,3% circa, i rendimenti reali sono stati pari a circa l’8% annuo.

Il problema ovvio di questa affermazione è che non avete 123 anni per investire, a meno che non abbiate scoperto il segreto della vita eterna o siate un vampiro.

Per il resto di noi, poveri mortali, il tempo conta.

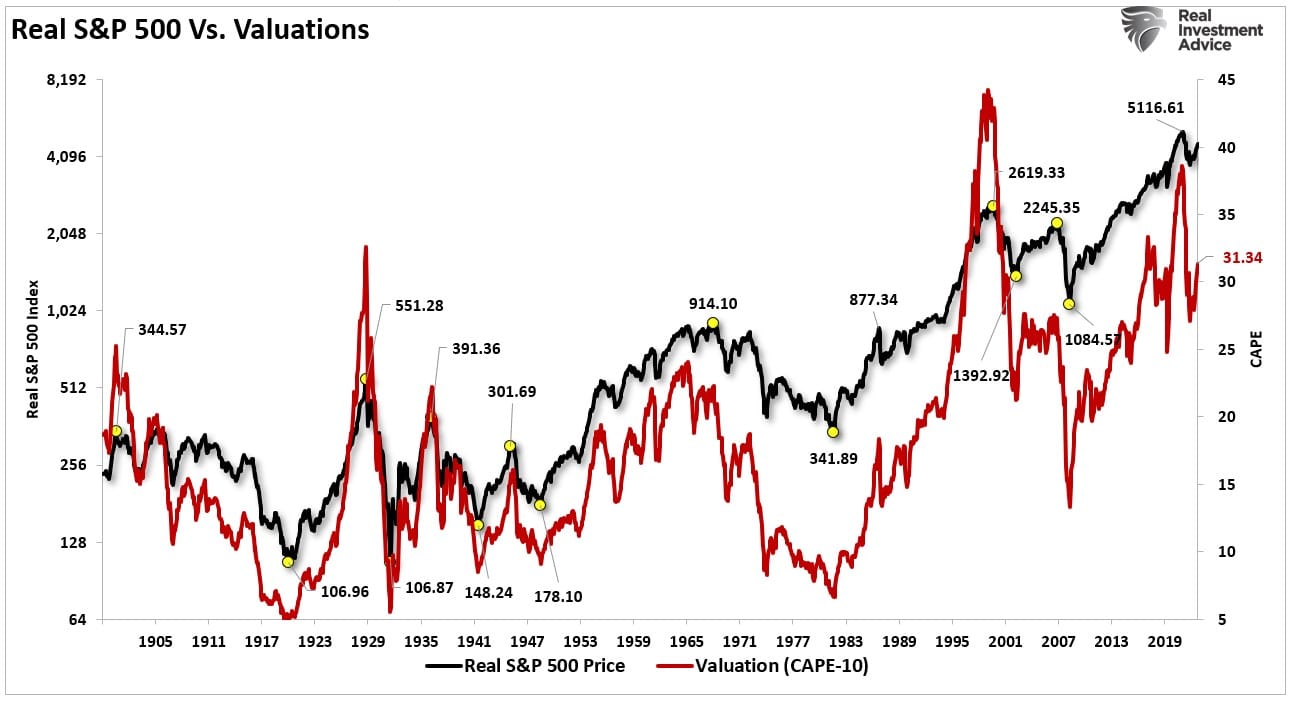

Rivediamo il grafico precedente, aggiungiamo le valutazioni ed esaminiamo i vari periodi del “ciclo di vita” del mercato. Come si può notare, quando le valutazioni erano precedentemente elevate, l’azione futura dei prezzi dei mercati era negativa fino a quando la sopravvalutazione non è stata invertita.

Sfortunatamente, le persone hanno un orizzonte temporale di investimento limitato fino alla pensione. Pertanto, contrariamente agli studi che parlano di “investimenti a lungo termine” senza definire cosa sia effettivamente il “lungo termine”, è sul “TEMPO” che dovremmo concentrarci.

Quando tengo conferenze e seminari, faccio sempre lo stesso sondaggio:

“Quanto tempo ti manca per andare in pensione?”

I risultati sono sempre gli stessi. La maggior parte dei partecipanti risponde che mancano circa 15 anni alla pensione. Cosa è successo ai 30 o 40 anni di cui parlano sempre i consulenti?

Soffermiamoci un attimo. La maggior parte degli investitori non inizia a risparmiare seriamente per la pensione prima dei 40 anni. Questo perché quando ci si laurea, si trova un lavoro, ci si sposa, si hanno dei figli e li si manda all’università, è difficile dare una vera spinta al risparmio per la pensione, dato che i redditi non hanno ancora raggiunto il loro picco. Ciò lascia alla maggior parte delle persone 20-25 anni di lavoro produttivo prima dell’età della pensione per raggiungere gli obiettivi di investimento.

Esaminiamo il grafico precedente relativo alle valutazioni di partenza. Come illustrato di seguito, i rendimenti di mercato si sono avvicinati allo zero in alcuni periodi della storia del mercato. Questi periodi sono stati il risultato della reversione di una precedente sopravvalutazione.

Ciò che dovrebbe essere evidente è che “QUANDO” si inizia il proprio percorso di investimento è incredibilmente importante per i risultati futuri.

Questa analisi ci porta al secondo mito del mercato, il “Compound Market Returns”.

L’ottava meraviglia del mondo

Albert Einstein ha affermato che:

“L’interesse composto è l’ottava meraviglia del mondo. Chi lo capisce lo guadagna, chi non lo capisce lo paga”.

Da notare che Einstein ha parlato di “interessi”, non di “rendimenti del mercato azionario”.

I consulenti finanziari e i media hanno preso spunto da questa citazione per promuovere l’idea del dollar-cost averaging nel mercato azionario. Naturalmente, ciò è positivo per coloro che applicano una commissione sulle attività che detengono per voi. Ecco un buon esempio.

“Supponiamo di investire 500 dollari al mese in un conto di intermediazione per un periodo di 20 anni. In totale, state investendo 120.000 dollari nel vostro conto, che è un sacco di soldi. Ma se i vostri investimenti in questo periodo generano un rendimento medio annuo dell’8%, che è inferiore alla media del mercato azionario, vi ritroverete con circa 275.000 dollari. In totale, si tratta di un guadagno di 155.000 dollari. E la capitalizzazione è ciò che rende possibile tutto questo”. - Motley Fool

Ecco il problema. L’interesse composto e il rendimento composto del mercato sono due cose diverse.

Einstein aveva ragione. Se acquisto un investimento, come un’obbligazione o un CD, che paga un INTERESSE, il mio denaro cresce nel tempo. Questo perché il pagamento degli interessi è fisso e il capitale viene restituito alla scadenza.

Tuttavia, come mostrato sopra, il mercato azionario NON fornisce un tasso di rendimento annuo fisso nel tempo. È variabile e questa variabilità influisce sul rendimento finale dell’investimento nel tempo.

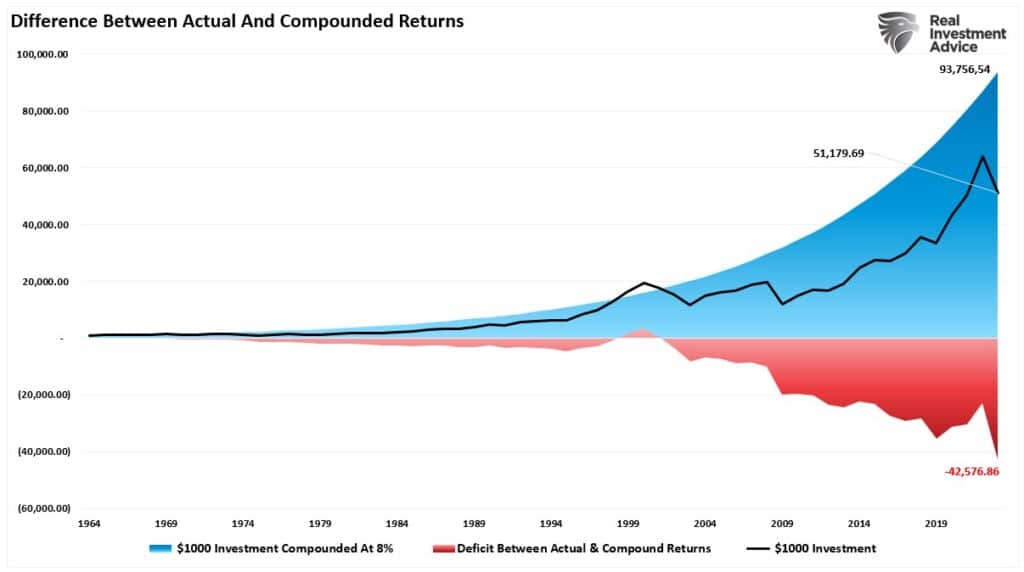

Il grafico seguente mostra un investimento nel mercato azionario nel tempo rispetto a un tasso di rendimento di mercato composto dell’8%, come suggerito da Motley Fool.

Come si può notare, c’è una grande differenza tra un rendimento effettivo nel tempo e un rendimento medio o composto del mercato.

La differenza ha a che fare con la matematica.

I rendimenti di mercato composti non esistono

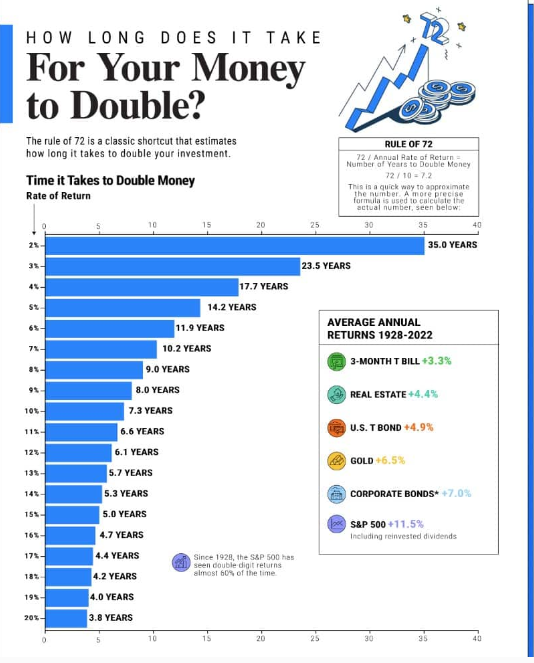

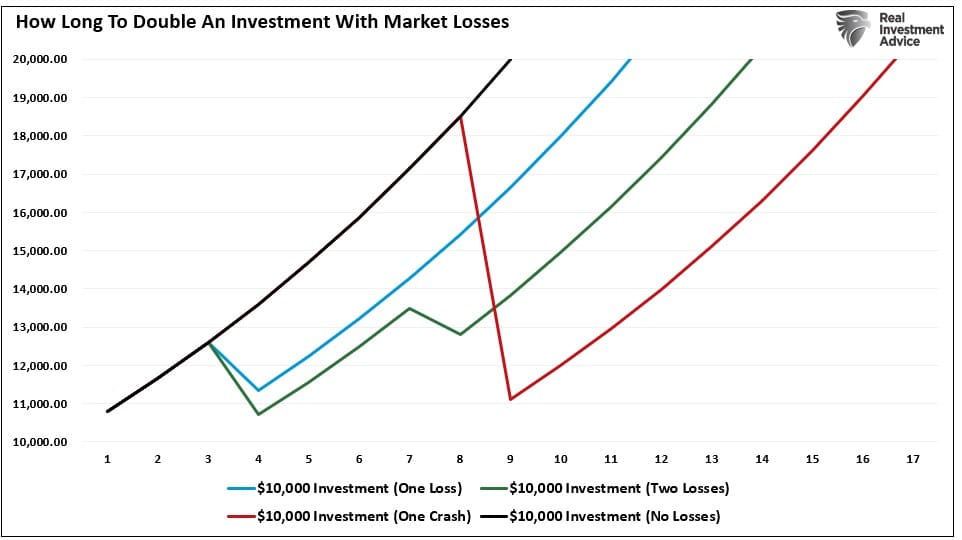

La settimana scorsa, Visual Capitalist ha prodotto un grafico sulla “Regola del 72”. Come si legge, la regola del 72 è una classica scorciatoia che stima il tempo necessario per raddoppiare l’investimento. Il calcolo è semplice. Prendete il tasso di rendimento che desiderate, ad esempio l’8%, e dividetelo per 72, il che significa che il vostro denaro raddoppierà in 9 anni.

Si tratta di un’affermazione vera, come mostrato di seguito. Se investiamo 10.000 dollari in un investimento che rende l’8% annuo, il valore del mio investimento raddoppierà in 9 anni.

Tuttavia, la matematica cambia drasticamente quando si introducono anni di rendimento negativo. Il grafico seguente mostra l’impatto di una singola perdita, di due perdite e di un singolo crollo del mercato (come il crollo di Dot.com o la crisi finanziaria) sul tempo necessario per raddoppiare il rendimento.

La promozione delle strategie “buy and hold” da parte della comunità degli investitori è comprensibile. È facile. Si guadagna con le commissioni applicate e, dato che i mercati salgono più spesso di quanto scendano, è una storia facile da vendere.

Tuttavia, dovrebbe essere chiaro che i rendimenti di mercato composti non esistono.

I danni reali che i ribassi del mercato infliggono agli investitori che sperano di ottenere rendimenti annualizzati dell’8% per compensare la mancanza di risparmi sono fin troppo reali e praticamente impossibili da recuperare.

Quando gli investitori perdono denaro sul mercato, è possibile recuperare il capitale perduto con il tempo necessario. Tuttavia, la cosa più importante è che ciò che non potrà mai essere recuperato è il “tempo” perso tra oggi e la pensione. Il “tempo” è eccezionalmente limitato ed è il bene più prezioso che gli investitori hanno.

With valuations currently elevated along with high interest rates, the risk of another market and economic downturn is too real. As such, investors should consider what that means to future market returns and the time horizon required to meet financial goals.

Con le valutazioni attualmente elevate e i tassi d’interesse elevati, il rischio di un’altra crisi economica e di mercato è troppo reale. Per questo motivo, gli investitori devono considerare cosa significa per i futuri rendimenti di mercato e l’orizzonte temporale necessario per raggiungere gli obiettivi finanziari.

Ma una cosa è sicura.

L’ipotesi che il mercato salga ogni anno dell’8% non è, e non è mai stata, una tesi d’investimento affidabile.

Se così fosse, tutti coloro che hanno investito nei mercati non sarebbero ricchissimi?

In conclusione

Per gli investitori, la comprensione dei rendimenti potenziali a partire da un determinato punto di valutazione è fondamentale quando si tratta di mettere a rischio i propri “risparmi”. Il rischio è un concetto importante in quanto è una funzione della “perdita”.

Maggiore è il rischio che un investitore si assume all’interno di un portafoglio, maggiore sarà la distruzione del capitale in caso di inversione.

L’analisi di cui sopra rivela i punti importanti che le persone DI OGNI ETÀ dovrebbero considerare:

- Gli investitori dovrebbero rivedere al ribasso le aspettative sui rendimenti futuri e sui tassi di prelievo a causa degli attuali livelli di valutazione.

- Il potenziale di rendimenti anticipati in futuro è improbabile.

- L’aspettativa di vita gioca un ruolo fondamentale nei risultati futuri.

- Gli investitori devono considerare l’impatto della tassazione.

- Le allocazioni degli investimenti devono considerare attentamente le aspettative di inflazione futura.

- I prelievi dai portafogli nei periodi di ribasso dei mercati accelerano la perdita di capitale. Durante gli anni di rialzo è necessario pianificare l’accumulo di capitale per ridurre i prelievi dal portafoglio in caso di condizioni di mercato sfavorevoli.

- Gli investitori DEVONO abbandonare le aspettative di tassi di rendimento annui composti invece di tassi di rendimento variabili basati sui livelli di valutazione attuali.

Negli ultimi vent’anni, due forti mercati orso hanno lasciato molte persone più lontane dalla pensione di quanto avessero mai immaginato.

Il mito dei “rendimenti composti del mercato” è pericoloso per chi cerca di risparmiare e investire per arrivare alla pensione.

I mercati orso sono importanti, e lo sono molto più di quanto si pensi.