La scorsa settimana, ho ricordato ai lettori che i contesti di inflazione alta sono associati a multipli azionari più bassi, a parità di condizioni, e che questo è vero da oltre 100 anni. Ovviamente, il mercato ha reagito facendo schizzare i titoli azionari, ma è così che funziona.

Questa settimana vorrei parlare di un altro fenomeno forse meno noto: il fatto che la correlazione tra titoli azionari e bond è molto diversa quando l’inflazione è alta, rispetto a quando è bassa. La fortuita coincidenza dell’ultimo quarto di secolo che titoli azionari e bond fossero correlati inversamente ha contribuito alla popolarità del portafoglio “60-40”, basato sull’idea che titoli e bond reagiscono diversamente a crescita e recessione. 60-40 è una diversificazione con riduzione del rischio che ha un piccolo costo di performance. O almeno così si dice.

Ma questo è vero quando il fattore predominante di cui gli investitori si preoccupano è la crescita. I bond rispondono debolmente alla crescita, mentre l’azionario risponde bene alla crescita; in una recessione è vero l’opposto. Quindi, quando il fattore crescita è il primario, i ritorni di azionario e bond tendono ad essere inversamente correlati.

Invece, quando predomina il fattore inflazione, queste due classi di asset diventano correlate. Come abbiamo detto la scorsa settimana, l’azionario risponde male all’inflazione, così come i bond. Il motivo per cui azionario e bond sono inversamente correlati è l’inflazione bassa dell’ultimo quarto di secolo, che ha eliminato il rischio di inflazione dalle menti degli investitori.

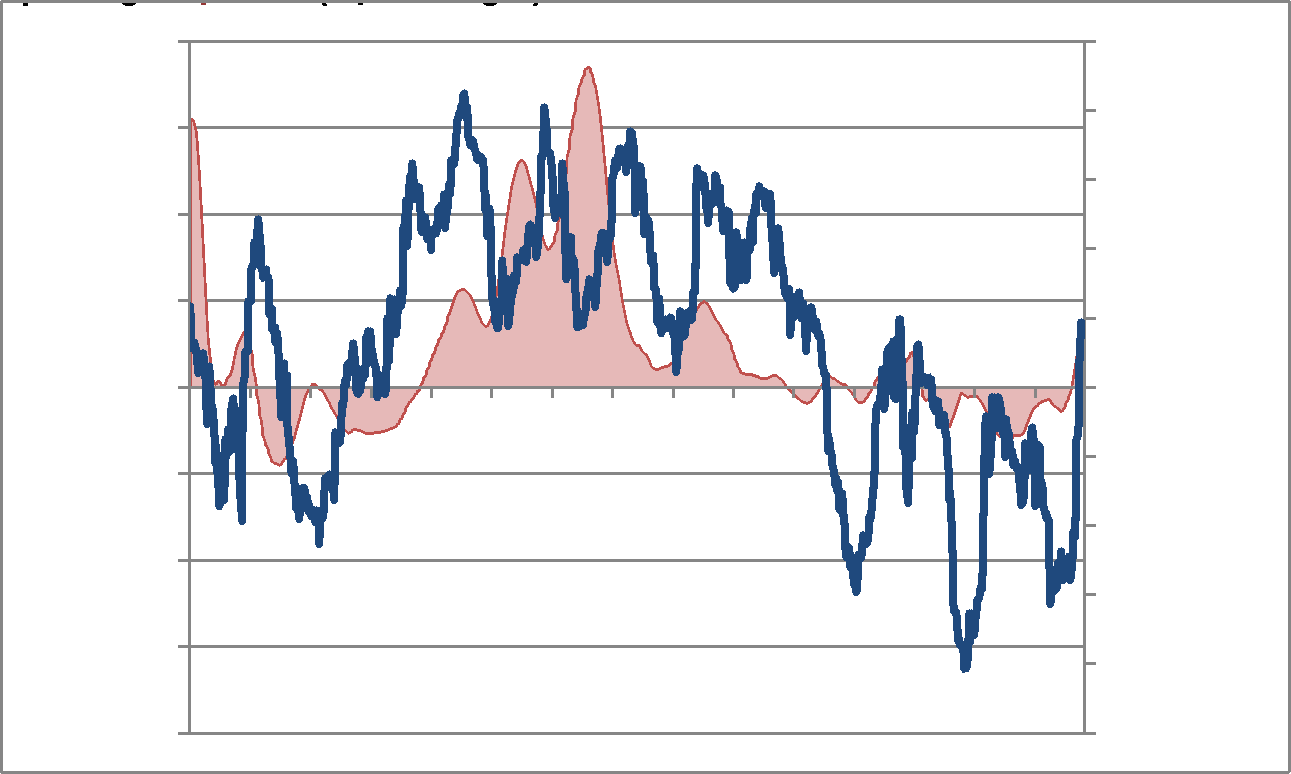

Il grafico sotto mostra una correlazione di 3 anni in blu. Quando è sopra zero, azionario e bond sono correlati e quindi il metodo 60/40 non riduce molto il rischio. Quando è sotto zero, il 60/40 ha qualità diverse. L’area rossa mostra di quanto l’inflazione media su 3 anni è sopra o sotto il 2,5%. Notiamo che il periodo di correlazione positiva coincide con il periodo di inflazione sopra il 2,5%.

Interessante che il punto di inflessione sia intorno al 2,5% per l’IPC, simile all’obiettivo del 2% della Fed. Immagino che quando l’inflazione si trova persistentemente sopra l’obiettivo, gli investitori cominciano a temere che la Fed non ce l’abbia davvero sotto controllo, e il fattore inflazione comincia ad essere rilevante. Quando è persistentemente sotto l’obiettivo, gli investitori ritengono che la Fed abbia il controllo e possono ignorare l’inflazione e concentrarsi sul fattore crescita.

Ma il grafico mostra anche un altro elemento chiave: le delusioni sulla parte alta sono peggiori rispetto alla parte bassa. Ciò suggerisce che essere long sui pareggi può aiutare la performance di un portafoglio 60/40 esposto sia al prezzo che alla correlazione all’inflazione in aumento. Quando l’inflazione sale in modo persistente, la posizione di pareggio sarà inversamente correlata al portafoglio 60/40. Meglio ancora le opzioni di inflazione.

Facciamo un passo indietro …

La scorsa settimana, avevo notato che la debolezza dei mercati avrebbe potuto convincere la Fed quanto meno a smorzare i toni e magari abbassare la traiettoria degli aumenti dei tassi. E i capi della Fed hanno fatto proprio questo. La Presidente della Fed di San Francisco Daly ha ammesso che il calo delle posizioni lavorative aperte suggerisce che le pressioni sui compensi potrebbero ridursi presto. E i mercati, come prevedibile, hanno reagito favorevolmente.

Tuttavia, questa settimana ci sarà un altro report sull’indice IPC e l’indice IPC core riaccelererà e potrebbe segnare un nuovo massimo per questo ciclo. I lettori ricorderanno che l’indice IPC medio sta ancora salendo e il mese scorso ha segnato un nuovo massimo m/m, segnale che le pressioni sono ancora in aumento. Ma sembra che gli affitti stiano rallentando e potremmo vedere presto un picco a breve termine. Se dovesse succedere questa settimana, i mercati festeggeranno. Il mese scorso, però, è sembrato che i servizi core affitti esclusi abbiano preso le redini. E quindi seguirei attentamente questo dato dell’indice IPC.

Perché sul breve periodo la Fed può dare una spintarella ai mercati con le parole. Ma sul lungo periodo c’è bisogno di fatti. Finora, la Federal Reserve si è focalizzata su azioni sui tassi, e non sul denaro, e di conseguenza qualunque vantaggio sull’inflazione sarà lento, tardivo e deludente.

Nota: La mia società e/o i fondi e i conti che gestiamo hanno posizioni su bond indicizzati sull’inflazione e varie materie prime e future finanziari, nonché ETF, che potrebbero essere citati nei miei articoli.