- I rendimenti a 10 anni si assesteranno tra il 3,5% e il 4,5%

- Cina ed Europa si stabilizzeranno e mostreranno segni di ripresa

- L’inflazione rimarrà persistente, ma non esagerata

- La tecnologia industriale potrebbe guidare la prossima ondata tecnologica

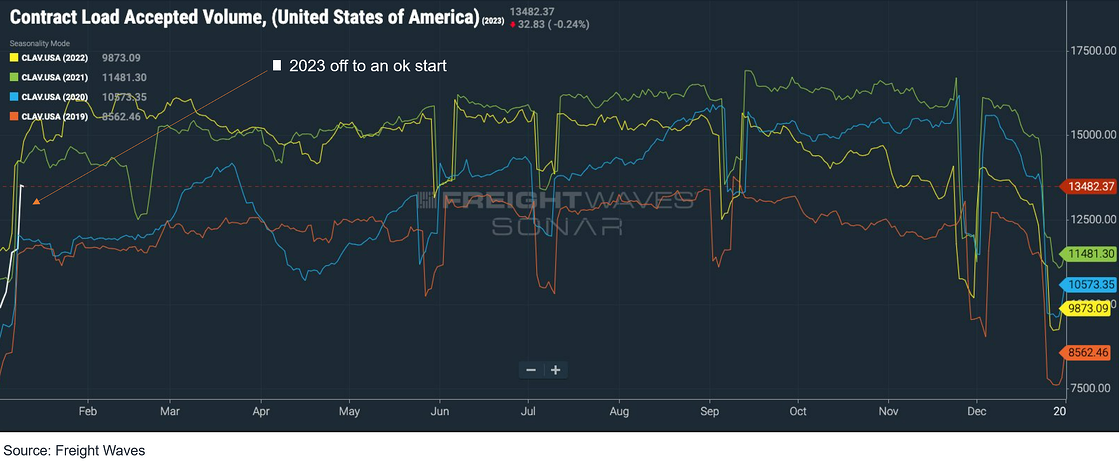

- Semilavorati e vendita al dettaglio tra i primi a uscire; i dati diventano positivi

- Le materie prime beneficeranno della riapertura della Cina

- Cosa stiamo evitando?

- Auto: si prevede un anno difficile per i veicoli elettrici (EV)

Cosa ci piace?

Temi d’investimento per il 2023

I ribassi sono causati dagli shock ai mercati e nel primo semestre 2022 si sono verificati due shock significativi. L’inflazione elevata ha compresso i bilanci dei consumatori, seguita da un’aggressiva stretta della Fed che ha rallentato l’economia. La preoccupazione si è spostata da inflazione a recessione nel corso dell’anno.

Dal punto di vista dei fondamentali, i settori che hanno subito per primi il rallentamento sono stati quelli con scorte elevate, come i semilavorati, le materie prime e i beni di consumo discrezionali. Di solito questi settori sono i primi a entrare in una fase di contrazione e sono i primi a uscirne. Nel corso dell’anno, la debolezza si è estesa verso tutti i sottosettori e ha spinto le imprese a tagliare i costi la forza lavoro.

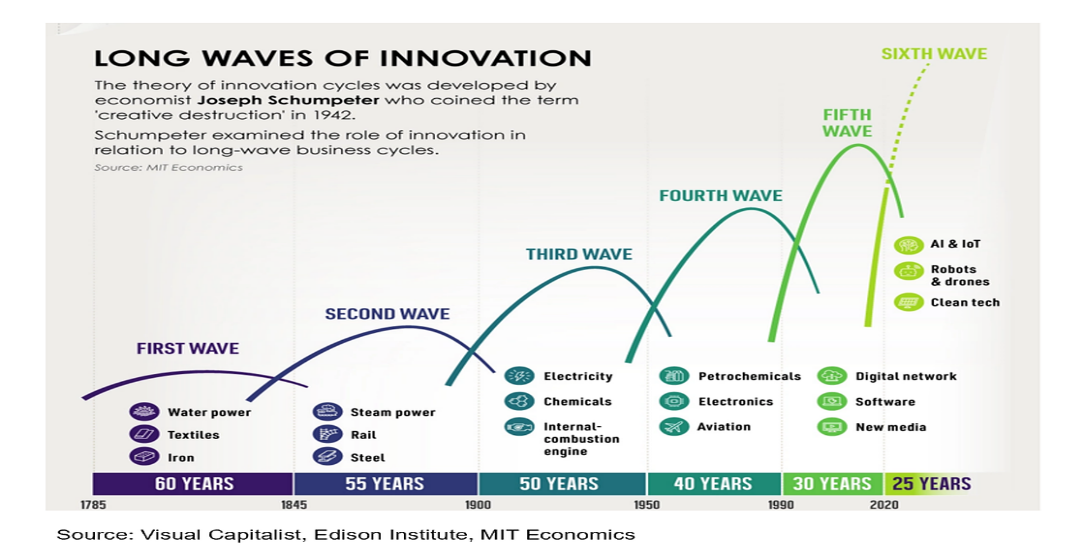

Il settore tecnologico è stato il più colpito, per due motivi: il primo è l’impatto dei tassi d’interesse sulle valutazioni nella prima metà dell’anno e il secondo è il ridimensionamento degli utili nella seconda metà. È interessante notare che questo sell-off ha coinciso con quella che riteniamo essere una nuova ondata tecnologica, ovvero la tecnologia che sta trasformando la maggior parte dei settori tradizionali, rendendo il momento interessante per acquisire i prossimi vincitori tecnologici a quelli che riteniamo essere prezzi interessanti.

La prossima ondata

Il precedente ciclo tecnologico è stato guidato dalle tecnologie di consumo. Internet è passato da meno di 200 siti web negli anni ‘90 ai 2 miliardi di oggi. I motori di ricerca, i social media e lo streaming sono stati i settori chiave dell’innovazione. Prevediamo che il prossimo ciclo sarà guidato dalle tecnologie industriali/B2B, con la tecnologia che trasformerà molti settori tradizionali, come la vendita al dettaglio, la logistica, l’automotive, il food & beverage, le scienze della vita, la sanità, l’energia, le materie prime ecc.

L’intelligenza artificiale (AI), a nostro avviso, sarà il tema più importante dei prossimi 10 anni. Tuttavia, i vincitori più importanti potrebbero non essere le aziende che costruiscono soluzioni di IA, ma quelle che rendono possibile l’IA (sia hardware che software). Attenzione alle cosiddette value traps.

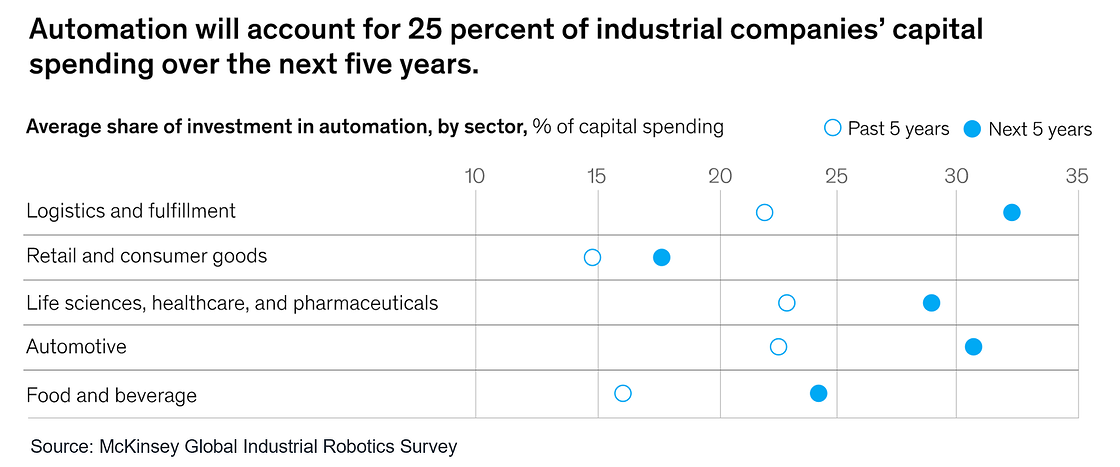

Prevediamo che l’IA giocherà un ruolo chiave nella robotica e nell’automazione e supererà molte delle limitazioni che questi settori devono affrontare oggi. Secondo un recente rapporto e sondaggio McKinsey, si prevede che l’automazione rappresenterà il 25% della spesa in conto capitale delle aziende industriali nei prossimi cinque anni, un dato significativamente più alto rispetto ai cinque anni precedenti. Ma molte di esse si trovano ad affrontare problemi di implementazione.

I primi a uscire dalla crisi: commercio al dettaglio, semilavorati, materie prime

Aspettiamoci che i settori che sono entrati per primi nella crisi siano i primi a uscirne.

La spesa al consumo è stata duramente colpita nel primo semestre del 2022, ma si sta stabilizzando perché i consumatori si stanno adattando alla nuova realtà dei tassi di interesse. Sebbene ci aspettiamo che gli articoli di grande valore che richiedono un finanziamento rimangano in difficoltà fino a quando i tassi di interesse rimarranno elevati, alcuni settori della vendita al dettaglio hanno iniziato a riprendersi.

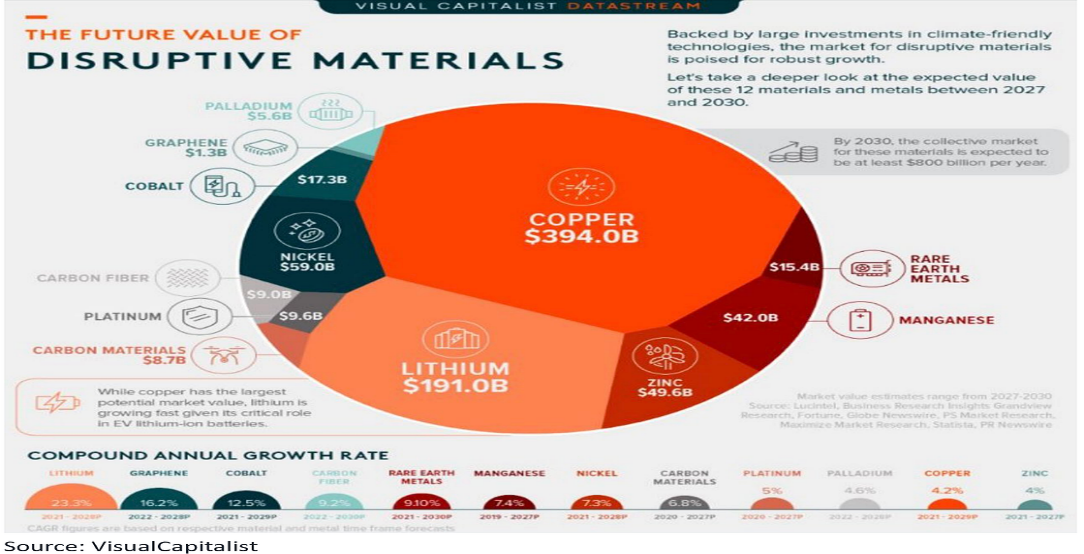

Le materie prime sono state un altro settore duramente colpito a maggio/giugno dello scorso anno e riteniamo che ora siano pronte a riprendersi. Anche un piccolo miglioramento della domanda (ad esempio, la ripresa della Cina) potrebbe sostenere la ripresa.

Infine, i semiconduttori hanno dovuto affrontare enormi problemi di scorte oltre al rallentamento della domanda nella prima metà dello scorso anno. Sebbene non si registri ancora una ripresa della domanda, le scorte si stanno normalizzando. La riapertura della Cina potrebbe portare un significativo rialzo della domanda. Nel settore dei semiconduttori, ci concentriamo in particolare sulla capitalizzazione del trend pluriennale dell’intelligenza artificiale e segnaliamo Nvidia (NASDAQ:NVDA) come leader nei processori AI.

Evitare le auto, in particolare i veicoli elettrici

Se per la maggior parte del 2022 siamo stati cauti nei confronti del settore auto, ora riteniamo che i veicoli elettrici (EV), nello specifico, potrebbero affrontare un anno molto impegnativo.

Sebbene la tendenza a lungo termine dei veicoli elettrici rimanga intatta, per i produttori di veicoli elettrici potrebbero prospettarsi anni difficili. Di conseguenza, evitiamo i produttori OEM di veicoli elettrici fino a quando le stime non si abbasseranno.

Riteniamo che un modo più interessante per ottenere un’esposizione al tema dell’elettrificazione sia investire nelle materie prime sottostanti necessarie per l’elettrificazione. Tra le materie prime prodotte su scala, la domanda/offerta di rame appare particolarmente favorevole.

Nota: Le opinioni espresse nel presente articolo hanno uno scopo puramente informativo e NON costituiscono raccomandazioni di investimento.