Il mercato azionario statunitense ha subito di recente delle rotazioni interne. Abbiamo anticipato le potenziali rotazioni verso le aree più cicliche come l'energia e i materiali, in contrapposizione alle aree Tech/Growth che Goldilocks ha favorito per la maggior parte dell'ultimo anno (come anticipato anche un anno fa).

Tuttavia, nel suo complesso il mercato azionario è ad alto rischio, come ripetiamo ogni settimana. Questa è la natura di una fase rialzista maniacale. Rialzo con aumento del rischio. Ma a causa di queste rotazioni interne è meglio schierarsi contro i settori che si ritiene possano perdere il loro favore piuttosto che contro l'S&P 500. Il motivo? La sua stessa ampiezza. La sua composizione diversificata, nell'ipotesi che le rotazioni interne continuino.

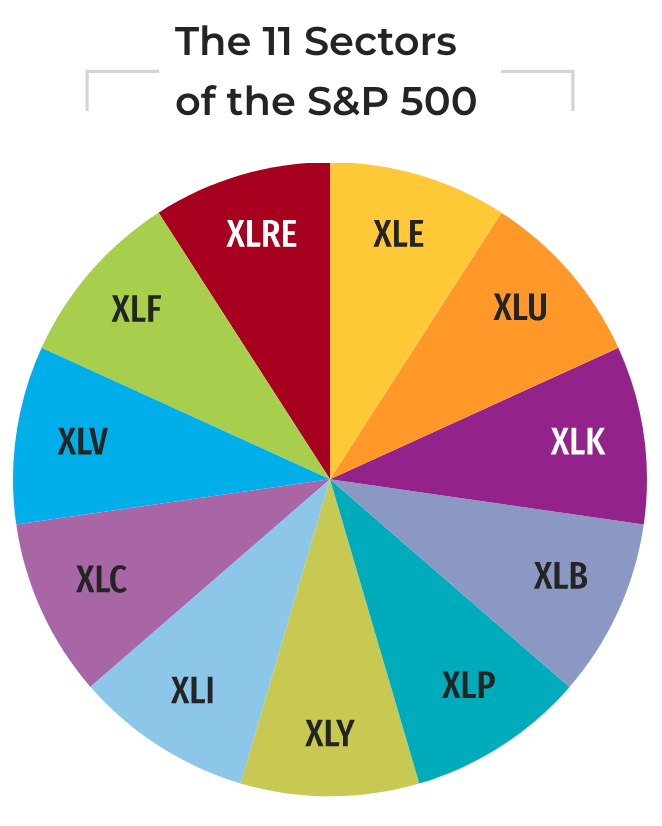

Ecco la ripartizione settoriale dell'S&P 500 secondo gli SPDR, che consentono una selezione settoriale divisa per “taglie” anziché con una “taglia unica”.

SPRDs

SPRDs

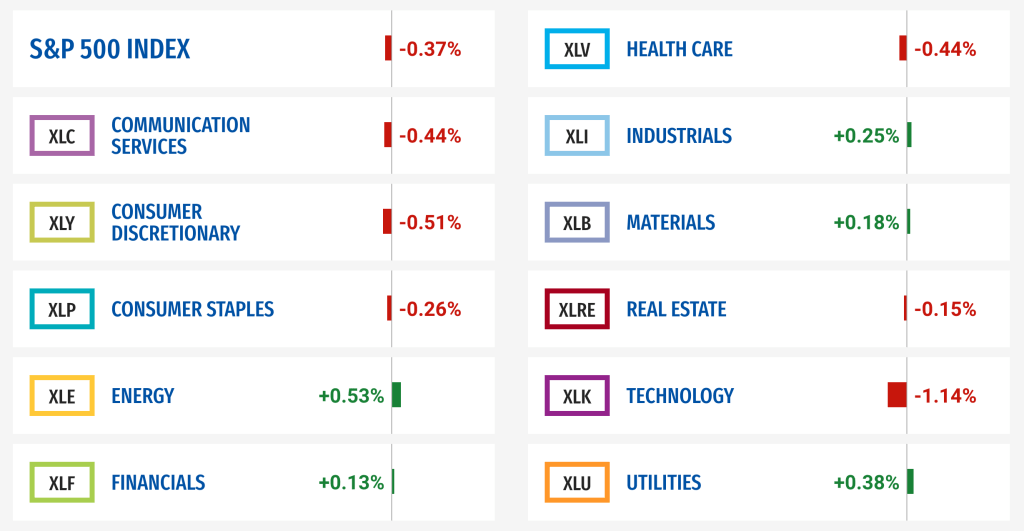

Ecco un'occhiata ai settori inclusi e alla performance odierna (irrilevante per questo articolo, ma interessante per il tema dell'articolo su una visione micro di un giorno).

SPRDs

SPRDs

Sono short su uno dei settori di mercato indicati sopra, come da Trade Log NFTRH di ieri. Il settore in questione è quello della tecnologia, la cui leadership si è affievolita secondo questo post pubblico. Ma come già detto, sono anche long su Energia e Materiali (anche se in un mercato ad alto rischio non sono sposato con nulla).

Il problema è se il governo in carica riuscirà a tenere insieme questo pasticcio fino alle elezioni presidenziali. Di solito non introduco la politica nelle mie analisi, ma ultimamente l'ho fatto abbastanza a causa del lavoro presentato in NFTRH, che mostra la Fed falco (ma non proprio) e l'amministrazione Biden che tiene le sue carte nascoste con l'ex capo della Fed Janet Yellen nel vagone laterale.

Il collegamento con la Yellen fa pensare soprattutto a un coordinamento con la Fed. La cosa si può riassumere in questo modo: La Fed rimane rigida sul tasso dei fondi, ma sta monetizzando le obbligazioni dalla porta di servizio. Non vorremmo essere troppo rigidi in un anno di elezioni, no? Nel frattempo, l'amministrazione continua a tenere in tasca carte stimolanti come il CHIPS Act sui semiconduttori e qualsiasi iniziativa verde che possa perseguire.

Mentre il settore dei semiconduttori è un jolly (su cui sono da tempo rialzista), settori come l'energia, i materiali e gli industriali sono considerati altamente ciclici e reattivi agli stimoli fiscali e ai segnali inflazionistici del mercato (quando i partecipanti al mercato non si rannicchiano davanti alla grande e potente Fed di Oz).

In conclusione

Prevedo una correzione del mercato di un certo rilievo prima di una spinta finale e potenzialmente rialzista verso il quarto trimestre e le elezioni. Tuttavia, questo maiale potrebbe anche continuare a ruotare fino a novembre. Se si intende essere attivamente ribassisti, è meglio dare un'occhiata seria alla situazione macro in ogni momento e decidere quali settori devono essere eliminati e quali invece devono essere inseriti.