Cos’è il rapporto PUT/CALL ratio? Cosa misura e a cosa serve? Può essere utilizzato per creare strategie di trading? Buongiorno a tutti.

L’obiettivo dell’analisi di oggi è presentarvi uno dei rapporti più noti nel mondo della finanza, il PUT/CALL ratio, con la speranza di fornirvi un’analisi il più pratica e operativa possibile.

Gli argomenti dell’analisi:

· Il PUT/CALL ratio

· Il PUT/CALL ratio sugli indici, anticipatore del clima di risk off

· Il PUT/CALL ratio sulle azioni, anticipatore dei minimi di mercato

· Come approfittare del put/call ratio sulle azioni per creare strategie di trading

Ho realizzato un video sullo stesso argomento che troverete alla fine di questa pagina; se desiderate approfondire, vi consiglio di guardarlo. Detto questo, buona lettura.

1. IL PUT/CALL RATIO

Il PUT/CALL ratio è un indicatore che calcola il rapporto tra il volume delle opzioni PUT e CALL scambiate nei mercati. Questo rapporto si esprime come segue:

PUT/CALL RATIO: VOLUME OPZIONI PUT/ VOLUME OPZIONI CALL

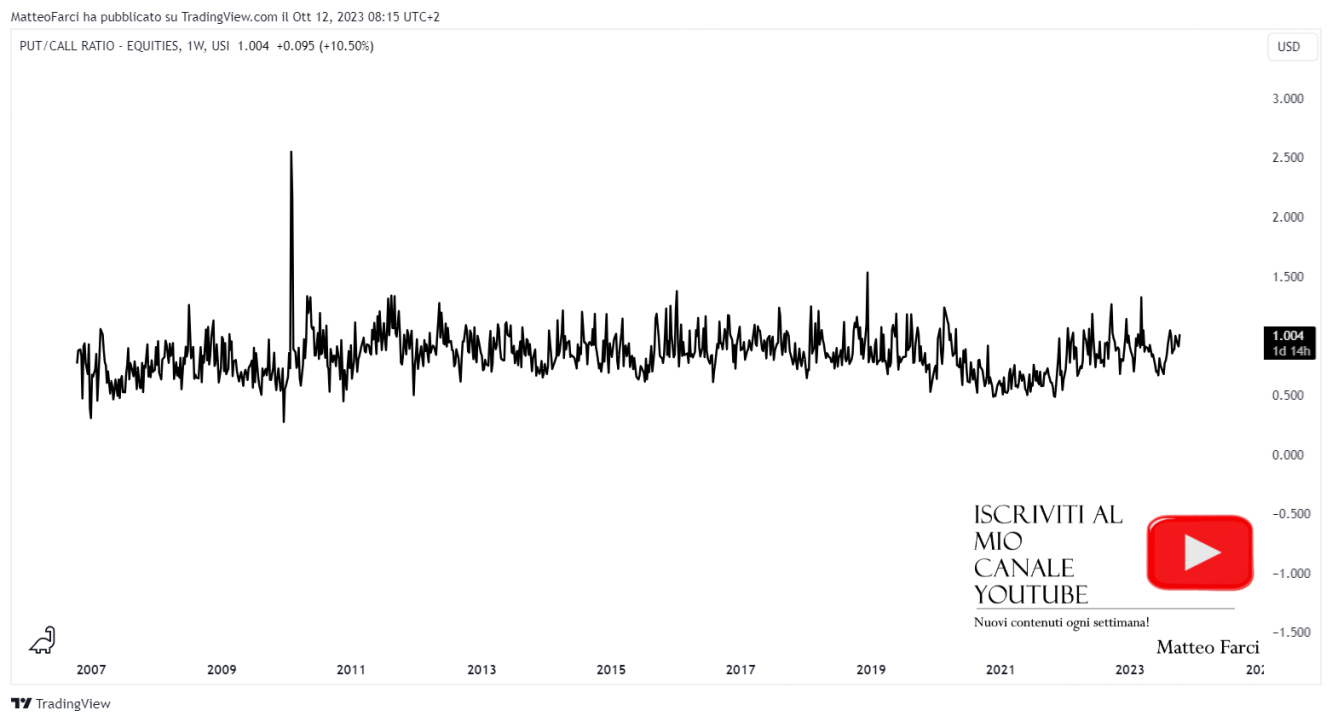

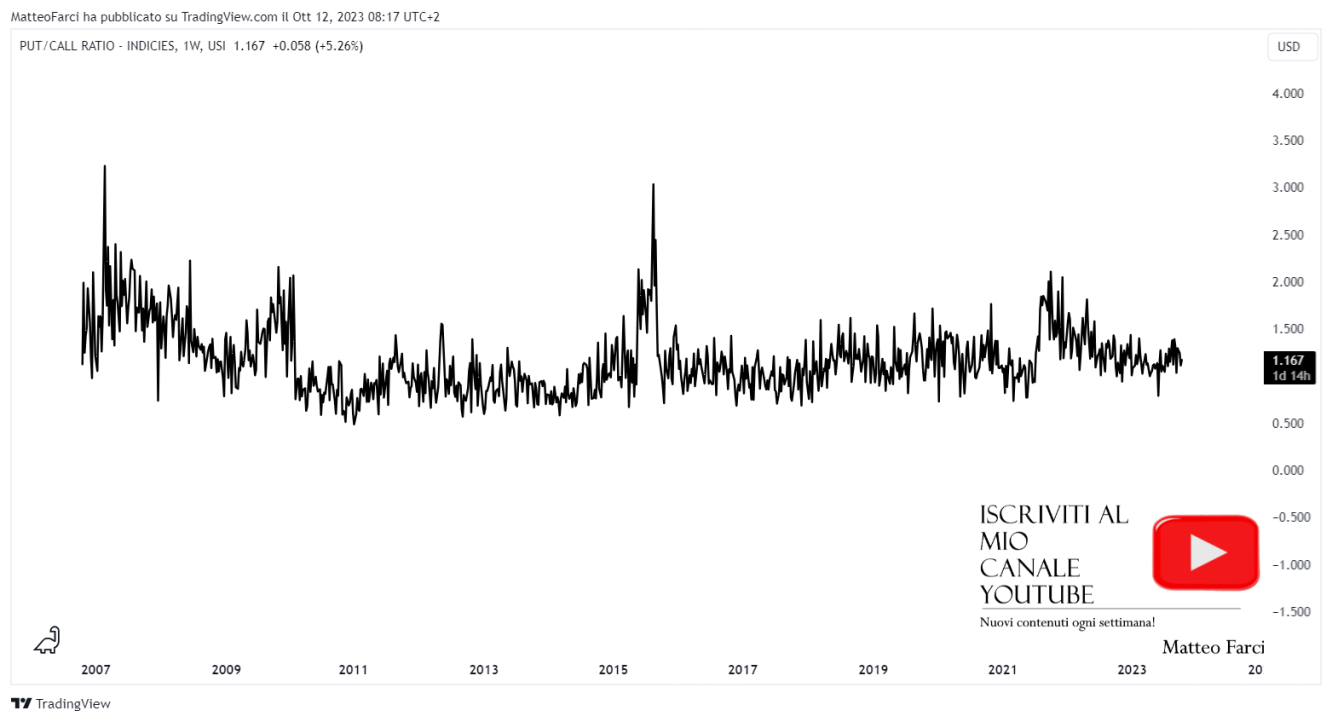

L’acquisto di un’opzione call indica un’aspettativa rialzista del mercato, mentre l’acquisto di un’opzione put suggerisce un’aspettativa ribassista. Il PUT/CALL ratio, come mostrano le due immagini successive, può essere applicato sia alle azioni che agli indici.

È interessante notare come questo rapporto, per entrambe le categorie, tenda a oscillare attorno al valore di “1”.

· Un rapporto pari a 1 denota un volume uguale di opzioni “ribassiste” e “rialziste” scambiate nei mercati

· Se il rapporto è inferiore a 1, significa che c’è un volume maggiore di opzioni call

· Al contrario, se il rapporto è superiore a 1, indica un volume maggiore di opzioni put

Questo rapporto è particolarmente utile per valutare il sentiment del mercato:

· se l’indice sale, il mercato viene considerato più pessimista

· se l’indice scende, il mercato viene visto come più ottimista

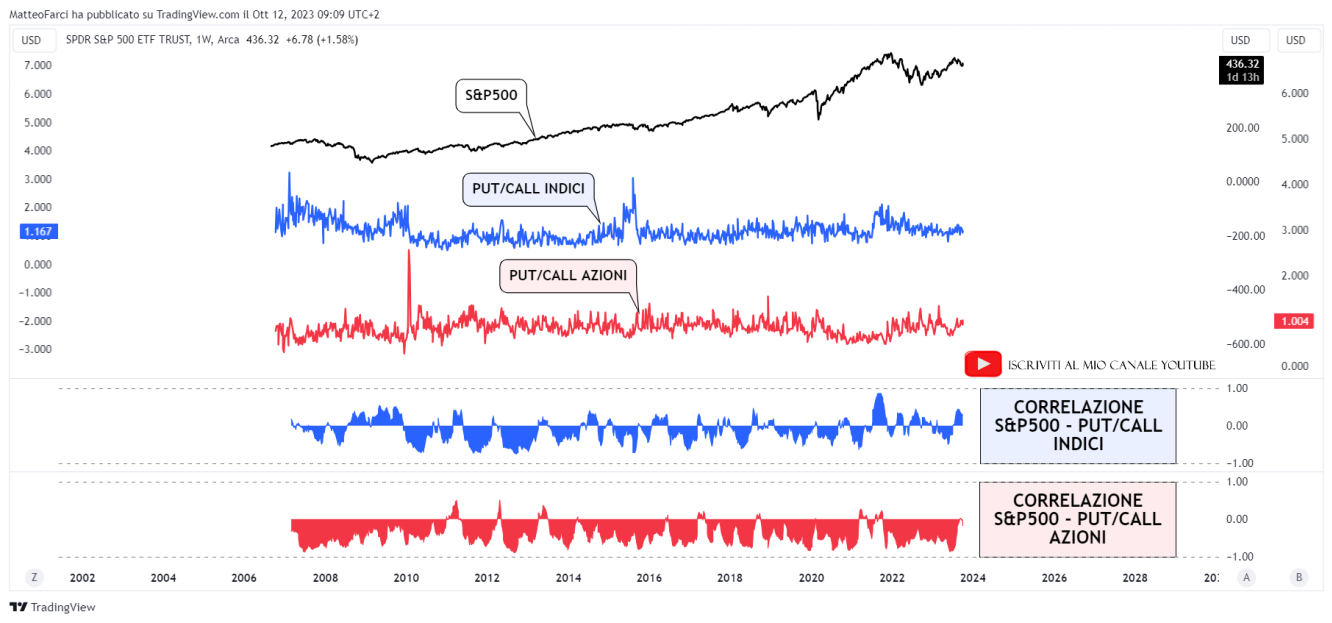

Nella prossima immagine, correleremo i due indicatori con l’S&P500 per illustrare quanto appena discusso.

Le correlazioni risultano essere negative. Tuttavia, emerge un dettaglio piuttosto interessante:

· L’S&P500 mostra una correlazione più negativa con il PUT/CALL ratio delle azioni rispetto alla correlazione che presenta con il PUT/CALL ratio degli indici

Come mai?

Tipicamente le opzioni sulle azioni sono utilizzate per scopi speculativi, mentre quelle sugli indici sono utilizzate per la copertura (o hedging). Questo implica che:

· Le opzioni sulle azioni mirano a capitalizzare sui movimenti di mercato a breve termine; pertanto, il PUT/CALL ratio delle azioni tende ad allinearsi con i movimenti dell’S&P500

· Le opzioni sugli indici, invece, cercano di trarre vantaggio dai movimenti di mercato a lungo termine, e quindi il PUT/CALL ratio sugli indici tende a muoversi in modo più disallineato rispetto allo stesso benchmark

Questo spiega le due diverse correlazioni osservate nella figura precedente.

2. IL PUT/CALL RATIO SUGLI INDICI, ANTICIPATORE DEL CLIMA DI RISK OFF

Per spiegare il termine “a più lungo termine del mercato”, immaginiamo che l’investitore X abbia un portafoglio di titoli e che il mercato azionario sia in una tendenza rialzista. Nonostante il sentiment generale positivo, l’investitore X acquista opzioni PUT sull’indice per “proteggersi” da un possibile crollo o ribasso del mercato.

Potreste chiedervi se un’opzione PUT possa essere considerata come una sorta di assicurazione. In questo contesto, la risposta è sì! L’opzione PUT agisce come una polizza assicurativa, proteggendo l’investitore da eventuali perdite significative.

Interpretando correttamente l’ultima frase, si può dedurre che l’aumento del PUT/CALL ratio sugli indici funge da indicatore anticipatore (leading indicator) di potenziali ribassi o crolli di mercato. Questa affermazione trova conferma nelle grafiche che ora andremo a esaminare.

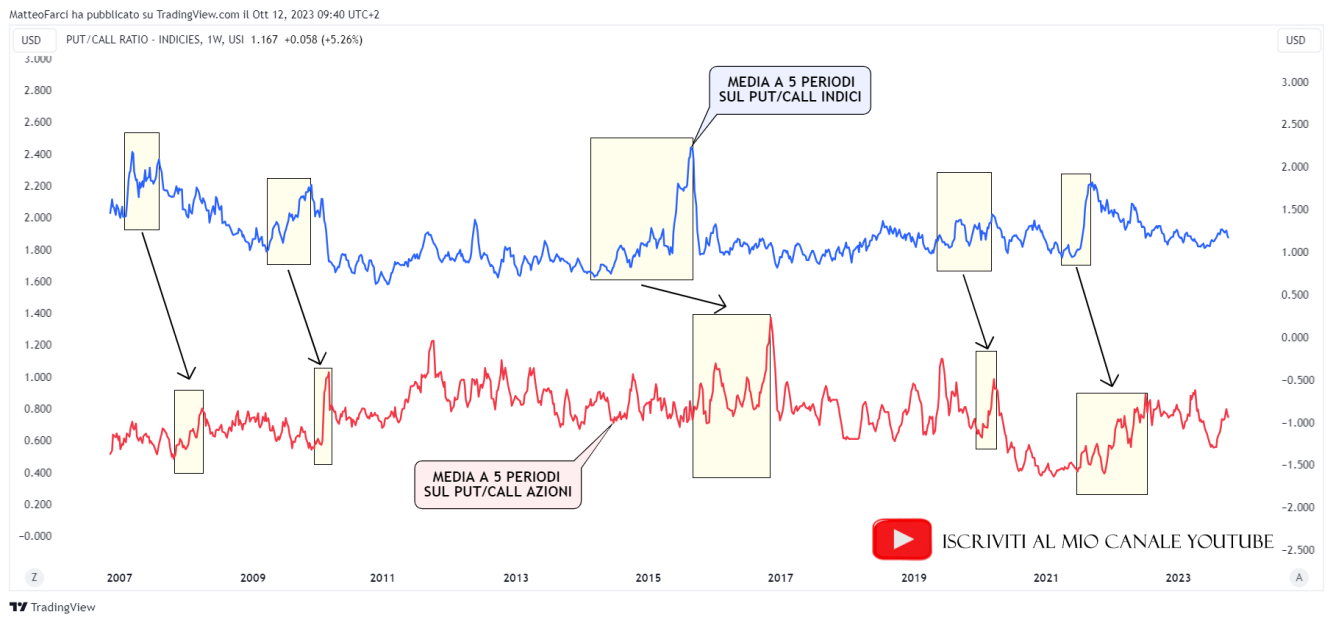

Al “PUT/CALL ratio indicies” è stata applicata una media mobile a 5 periodi per filtrare meglio il suo movimento, ottenendo così un andamento meno frastagliato. Detto questo, si è osservato che un aumento del volume di opzioni PUT, anche durante un trend rialzista del mercato, ha spesso anticipato un periodo di risk-off sull’S&P500.”

Dato che in precedenza abbiamo sottolineato come il ratio sulle azioni tende a muoversi più in “tempo reale”, possiamo affermare che questo viene anticipato dal ratio sugli indici.

3. IL PUT/CALL RATIO SULLE AZIONI, ANTICIPATORE DEI MINIMI DI MERCATO

Abbiamo esaminato l’importante funzione del precedente ratio, ma cosa possiamo dire del ratio sulle azioni? Su un timeframe settimanale, esso tende ad anticipare i minimi di mercato, in particolare quando il rapporto raggiunge valori di 1.25. Osserviamo le prossime grafiche per un’analisi più dettagliata.

Dal 2008 ad oggi, ogni volta che il ratio ha raggiunto i valori indicati dalla linea rossa, il mercato ha toccato dei minimi, per poi registrare rialzi di varia intensità a seconda delle circostanze. Un rapporto di 1.25 indica un volume di opzioni ribassiste notevolmente superiore rispetto a quello delle opzioni rialziste. Perché, a questi livelli, il mercato ha poi registrato dei successivi rialzi?

· I livelli a 1.25 rappresentavano e rappresenteranno delle zone di ipervenduto. Dopo che il mercato arriva nella zona di ipervenduto, tipicamente riparte al rialzo. Questo può essere dovuto al fatto che molti venditori allo scoperto chiuderanno le loro posizioni ribassiste generando dei guadagni, influenzando così positivamente il prezzo (si vende a un certo valore e prezzo e si acquista ad un prezzo più basso). Inoltre, i prezzi più bassi diventeranno attraenti per altri investitori che approfitteranno della situazione per acquistare (fornendo così un ulteriore supporto rialzista al prezzo). Non bisogna dimenticare anche alcune strategie di trading in acquisto, basate proprio sul contesto dell’ipervenduto.

4. COME APPROFITTARE DEL PUT/CALL RATIO SULLE AZIONI PER CREARE STRATEGIE DI TRADING

Per sfruttare un PUT/CALL ratio sulle azioni a 1.25, si potrebbe:

· Aspettare che l’evento si verifichi su un timeframe giornaliero (quando il ratio raggiunge la soglia dell’1.25)

· Attendere la formazione di una figura tecnica che indichi un’inversione di tendenza

· Entrare a mercato con un profilo di rischio/rendimento adeguato

Alcuni esempi nelle prossime tre figure:

Concludiamo affermando che entrambi i ratio, se utilizzati in modo intelligente, possono fornire una moltitudine di informazioni, tra cui il clima di mercato e numerose opportunità, come quelle di trading. A mio parere, tuttavia, sono strumenti eccellenti per la gestione di un portafoglio di investimenti, non solo di azioni, ma anche di obbligazioni. Questo è un argomento che ho trattato all’interno del mio libro Investire in obbligazioni for dummies (Hoepli, 2023). Magari ne parlerò più dettagliatamente la prossima settimana. Un saluto, a presto!

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

PUT/CALL ratio: l'anticipatore dei crolli e dei minimi del mercato azionario

Pubblicato 13.10.2023, 08:36

PUT/CALL ratio: l'anticipatore dei crolli e dei minimi del mercato azionario

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.