I problemi del settore bancario e i timori per i venti contrari all’economia fanno sperare che l’aumento dei tassi di interesse da parte della Federal Reserve sia giunto al termine, o che ci sia vicino. A sua volta, questa prospettiva ha innescato un rally nel mercato obbligazionario statunitense.

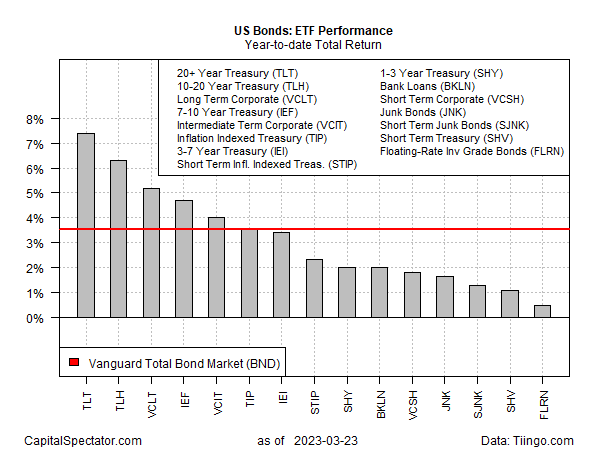

Ad oggi, fino alla chiusura di giovedì, tutti i principali componenti del reddito fisso statunitense stanno registrando guadagni sulla base di una serie di ETF. Il rally del 2023 è guidato dai Treasury a lunga scadenza: iShares 20+ Year Treasury Bond (NASDAQ:TLT) è in rialzo del 7,4% quest’anno. La maggior parte del guadagno è avvenuta nelle ultime due settimane, quando le notizie sulle turbolenze bancarie hanno aumentato la domanda di beni rifugio.

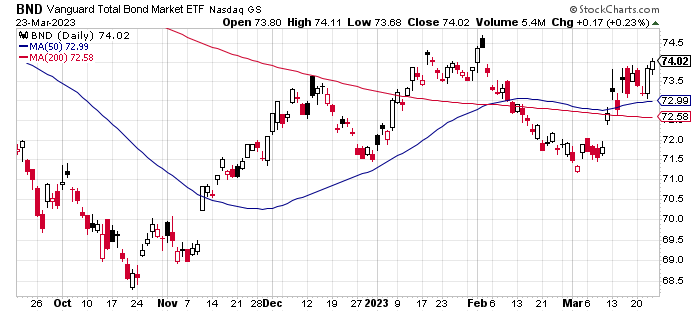

Gli investimenti fixed income in generale sta registrando un aumento dei prezzi ultimamente, sulla base di un’ampia misura di obbligazioni investment grade statunitensi. Il Vanguard Total Bond Market ETF (NASDAQ:BND) è in rialzo del 3,5% nel 2023.

All’inizio della settimana Bloomberg ha segnalato che la misura preferita dal presidente della Federal Reserve Jerome Powell per il rischio di recessione negli Stati Uniti sta lanciando un allarme. Nel marzo 2022, ha citato il differenziale tra il rendimento attuale dei buoni del Tesoro USA a 3 mesi e il loro rendimento previsto a 18 mesi, un differenziale che ora segnala chiaramente una recessione a breve termine.

La combinazione di una crisi bancaria (anche se per ora contenuta) e le aspettative di maggiori problemi economici, se non di una recessione, stanno ispirando una revisione delle previsioni per le decisioni di politica monetaria. Dopo che mercoledì scorso la Federal Reserve ha alzato di ¼ di punto il suo tasso d’interesse obiettivo, portandolo a un intervallo del 4,75%-5,0%, analisti e investitori si sono chiesti se questo aumento sarebbe stato l’ultimo, almeno per adesso. Il cambiamento di sentimento ha alimentato la domanda per la relativa sicurezza delle obbligazioni nella seconda metà di marzo.

Il mercato dei future dei Fed fund sta attualmente valutando probabilità moderatamente alte, circa il 70% nei primi scambi di oggi, che la Fed lasci i tassi invariati nel prossimo vertice riunione del FOMC del 3 maggio.

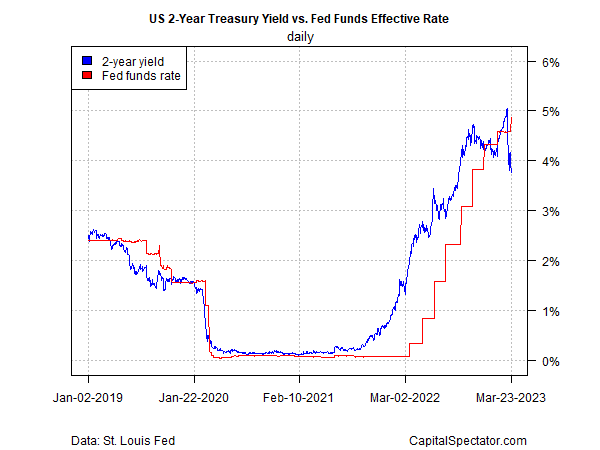

Il rendimento dei Treasury a 2 anni ci indica che il tasso obiettivo della Fed ha raggiunto il massimo. Questo rendimento, considerato la scadenza più sensibile alle aspettative sui tassi, ieri (23 marzo) è sceso al 3,76%, il minimo da settembre.

L’aspetto più importante: l’ampio gap tra il tasso minore a 2 anni e l’intervallo 4,75%-5,0% dei Fed fund riflette un sentimento di mercato che prevede una pausa e forse un taglio della politica monetaria della banca centrale.

Bisogna tenere a mente che le elevate preoccupazioni legate alle turbolenze bancarie e ai venti contrari all’economia stanno facendo salire i prezzi delle obbligazioni e abbassare i rendimenti. Michael Gapen, economista di Bank of America) Securities, ha osservato che,

“Se le tensioni nel sistema finanziario dovessero ridursi in breve tempo, non possiamo escludere che dati macro più solidi inducano la Fed a introdurre ulteriori rialzi dei tassi oltre maggio. Ma per ora pensiamo che i rischi vadano nella direzione di una fine anticipata del ciclo di inasprimento”.

Timothy Duy, capo economista statunitense di SGH Macro Advisors, ritiene che “il gioco sia cambiato”. In una nota inviata giovedì a un cliente, spiega che,

“Le perturbazioni del settore bancario hanno scosso molto la Fed. La Fed ha perso la fiducia di poter continuare ad aumentare i tassi senza compromettere gravemente il settore bancario. Finché non riacquisterà fiducia, la Fed si muoverà con maggiore cautela. Fate attenzione che la Fed non etichetti i dati sulla crescita forte e sull’inflazione come se fossero retrospettivi, come ha fatto Powell nella conferenza stampa di mercoledì”.