La squadra dell’atterraggio morbido sta prendendo sempre più il sopravvento. Lo scenario di base del mercato obbligazionario non è una recessione, ma una disinflazione immacolata. Indovinare questo scenario è fondamentale per la performance del vostro portafoglio nel 2023.

In questo articolo

- Esamineremo diversi aspetti dei mercati obbligazionari e azionari per valutare quali sono le probabilità implicite nel mercato di una recessione o di un atterraggio morbido;

- Discuteremo su come affrontare gli investimenti macro in un ambiente così binario.

Il mercato dei bond

‘‘Il mercato obbligazionario prezza 200 punti base di tagli = il mercato obbligazionario dice recessione - 100%!

No, non proprio.

Lo scenario di base del mercato obbligazionario è disinflazione pura, e vi spiego perché. La maggior parte della confusione deriva da un approccio troppo semplicistico.

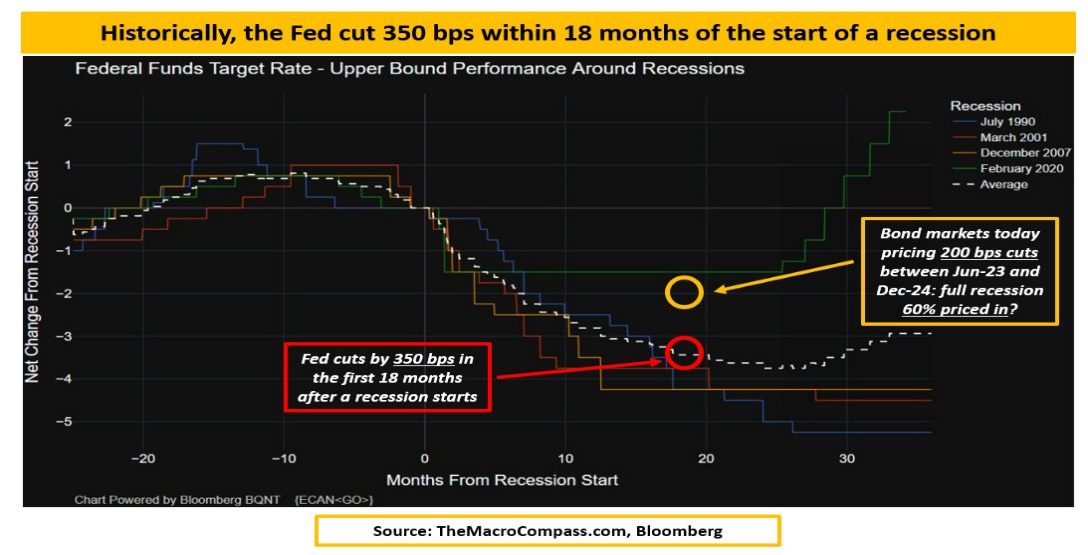

Nella recessione media degli ultimi 30 anni, la Fed ha tagliato di 350 punti base in 18 mesi.

Il mercato obbligazionario prevede tagli di 200 punti base tra giugno-2023 e dicembre-2024, il che significa che lo scenario di base del mercato obbligazionario (60%) è una recessione.

Questa analisi semplicistica è fuorviante perché non tiene conto dei fattori seguenti:

- Il punto di approdo finale dei Fed Funds e dei rendimenti reali

- Il mercato del credito

- Le code

Partiamo con un grafico chiaro.

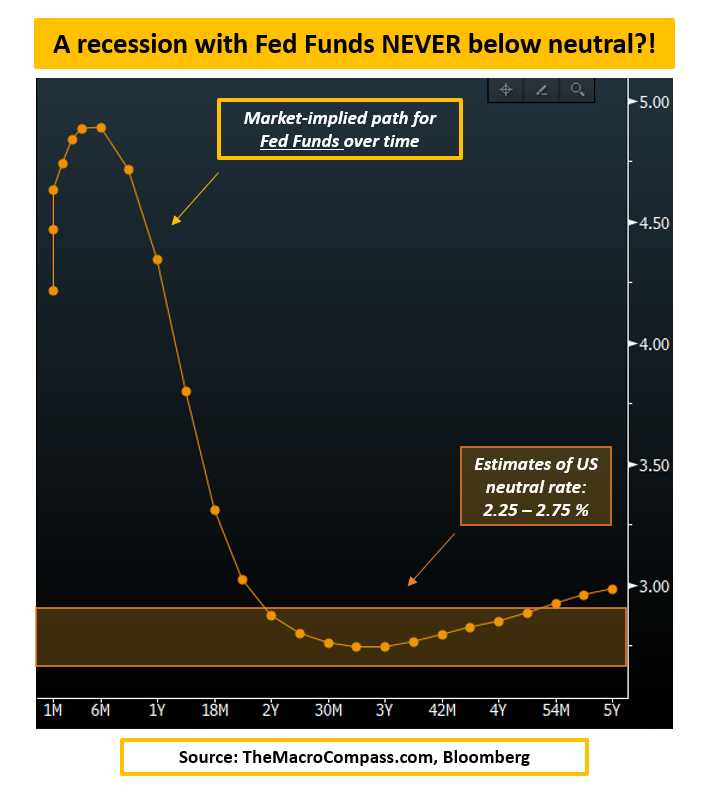

Per Fed Funds si prevede il raggiungimento del picco di circa il 5% in estate, dopodiché sono previsti tagli di 200 punti base. Tuttavia, i Fed Funds non sono mai previsti al di sotto di stime ragionevoli di un tasso neutrale (2,25-2,75% in termini nominali) per i prossimi 2-5 anni.

Si tratterebbe della prima volta in cui gli Stati Uniti sono in recessione e la Fed non taglia i tassi al di sotto del livello neutrale. Non ha senso, vero?

In effetti, lo scenario di base del mercato obbligazionario non è una recessione: è una pura disinflazione.

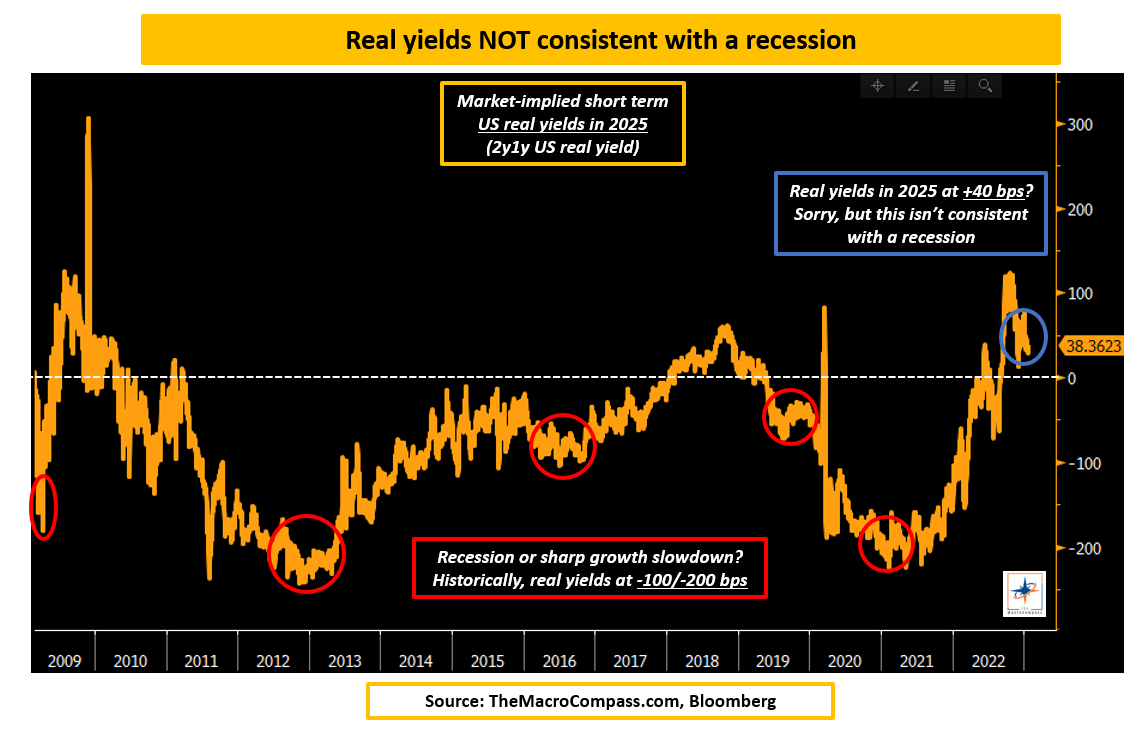

Ciò si evince anche nel percorso previsto per i rendimenti reali, che confronta le aspettative sui Fed Funds (vedi sopra) con le aspettative di inflazione.

In tutti gli episodi di recessione o di rallentamento della crescita degli ultimi 15 anni, i Fed Funds reali a 2 anni sono prezzati tra -100 e -200 punti base.

Per dirla in altri termini, il mercato obbligazionario chiedeva alla Fed di essere molto accomodante a causa della scarsa crescita. Questa volta, i rendimenti reali USA nel 2025, secondo le previsioni del mercato, saranno positivi!

Ancora una volta, non c’entra proprio con il mantra “il mercato obbligazionario sta prezzando una recessione”.

L’inflazione che rallenta velocemente al 2,5% e la Fed che taglia i tassi verso la neutralità (e mail al di sotto) non è prezzare una recessione.

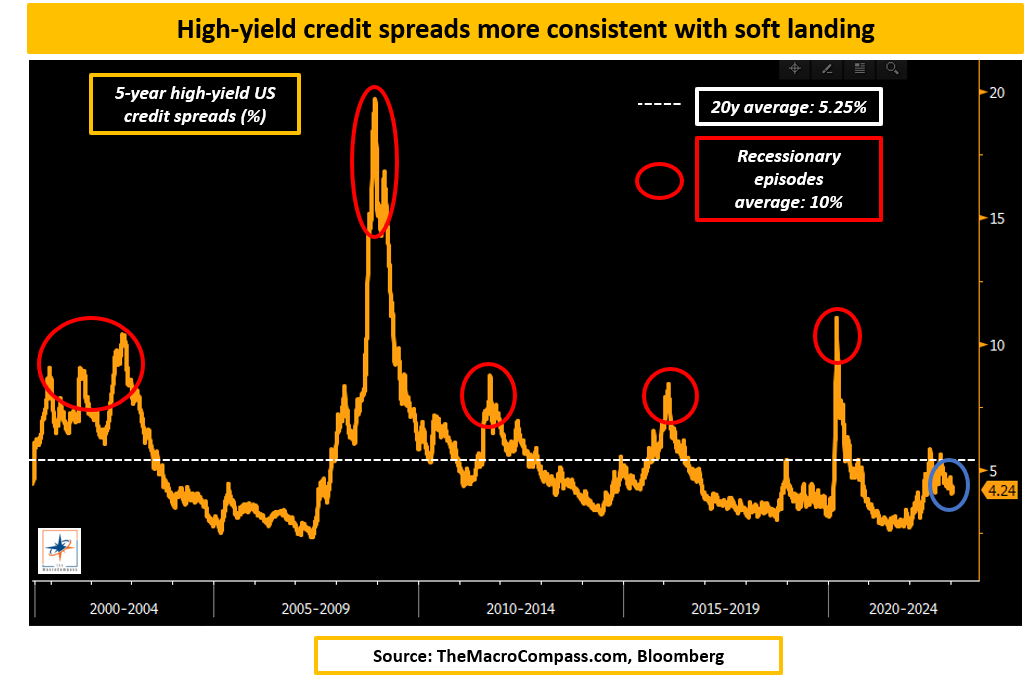

È aspettarsi una pura disinflazione immacolato. Il mercato del credito è pienamente d’accordo: una recessione non è lo scenario di base.

Gli spread del credito USA ad alto rendimento sono appena sopra i 400 punti base, al di sotto della media ventennale e ben lontani dalla media degli episodi di recessione (1000 punti base).

Inoltre, il ciclo di default è valutato come molto mite e la protezione dai ribassi nel mercato del credito non è così costosa come lo sarebbe se una recessione fosse lo scenario di base.

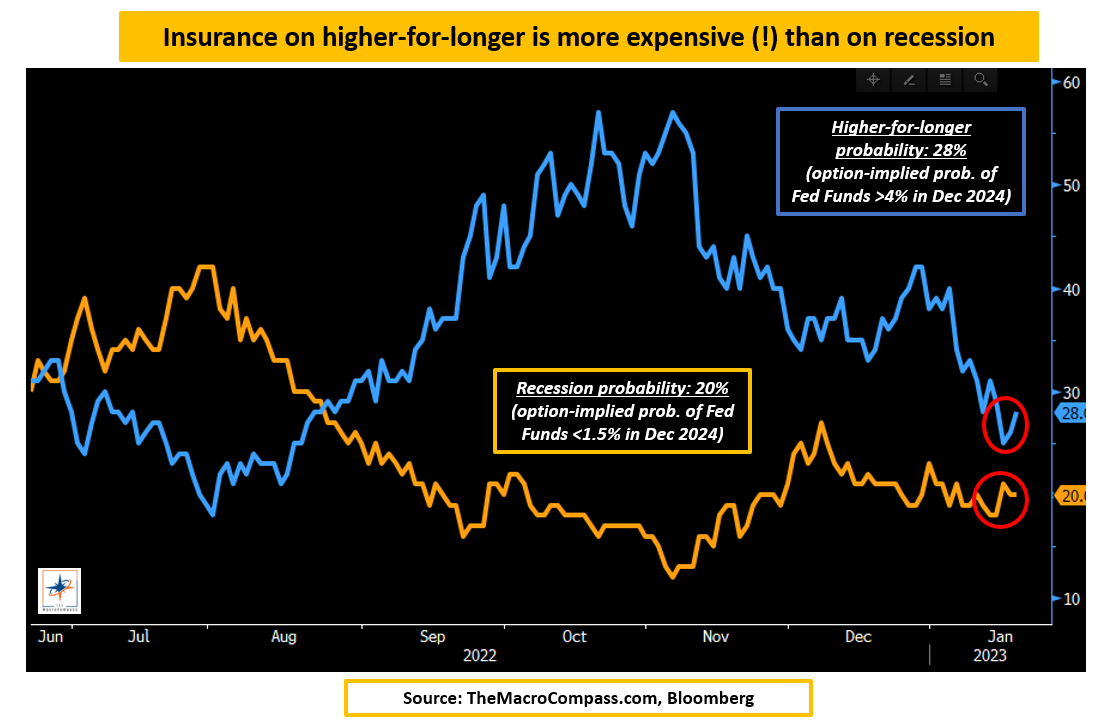

Infine, le code. L’assicurazione costa davvero tanto se la casa è già in fiamme. Quindi, contro quali rischi di coda i mercati stanno cercando di assicurarsi entro il dicembre 2024?

Una recessione con un taglio dei tassi da parte della Fed al di sotto della soglia di neutralità (ad esempio, all’1,5% - linea arancione) o un rialzo prolungato (ad esempio, Fed Funds superiori al 4% - linea blu)?

Con un orizzonte temporale di 2 anni e le probabilità implicite nelle opzioni, l’assicurazione sul fatto che la Fed mantenga i tassi più alti per un periodo più lungo è più costosa dell’assicurazione sul fatto che la Fed tagli i tassi in una misura coerente con una recessione.

Lo scenario base del mercato obbligazionario è disinflazione pura, non una recessione.

In questa direzione puntano un mercato del credito rilassato, l’inflazione in rapida discesa al 2%, il taglio dei tassi da parte della Fed di nuovo neutrale, i tassi reali a termine ancora previsti in territorio positivo e la mancanza di un’offerta assicurativa aggressiva per tagli recessivi.

- Recessione: probabilità del 20-25%

- Disinflazione pura: probabilità del 45-50%

- Regime di crescita/più alto per più tempo: probabilità del 30%

Mercato azionario - Atterraggio morbido

Lo scenario di base del mercato azionario si è rapidamente spostato verso un atterraggio morbido. Sono tre gli aspetti principali da considerare:

- Previsioni degli utili

- L’interno del mercato azionario

- Le code

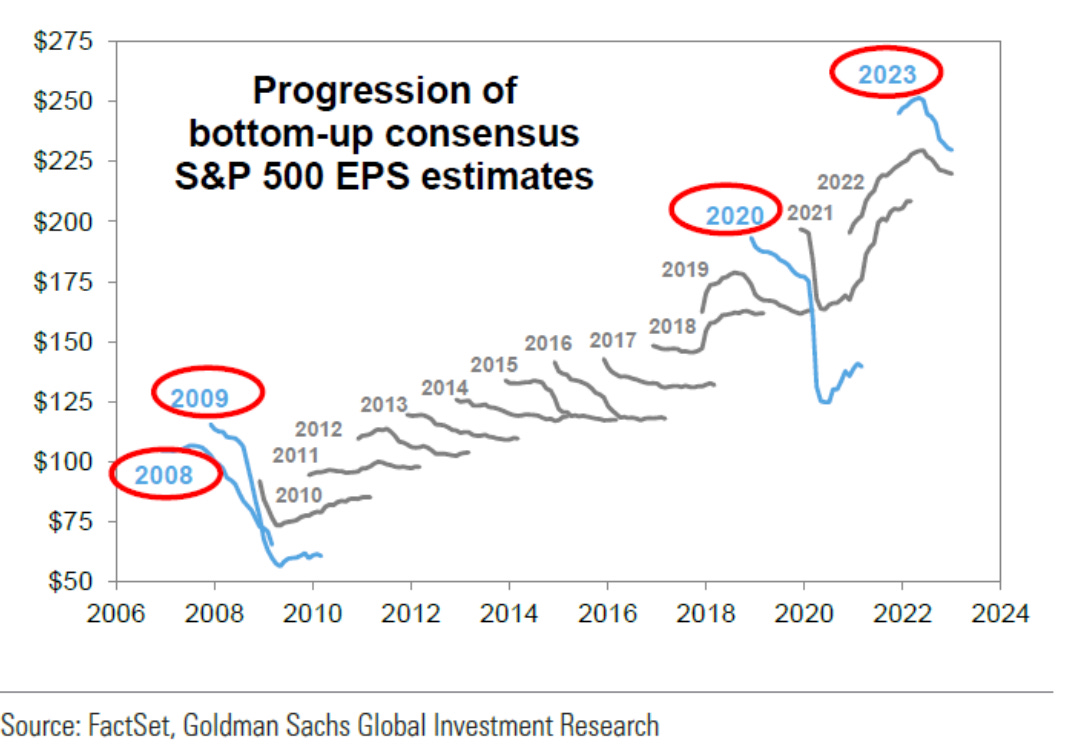

Prima di tutto, le vibrazioni più recessive. Gli analisti si stanno rendendo conto che le loro stime sugli utili per azione relativi al 2023 potrebbero essere state troppo ottimistiche.

Il passo e l’ampiezza delle revisioni negative sono in linea con altri episodi di recessione.

Inoltre, settori altamente ciclici come quello dei semiconduttori stanno subendo tagli agli utili per azioni del 30%, quasi coerenti con una recessione.

Tuttavia, le stime per gli utili per il 2023, pari a 225 dollari, implica una crescita degli utili del 4% circa quest’anno.

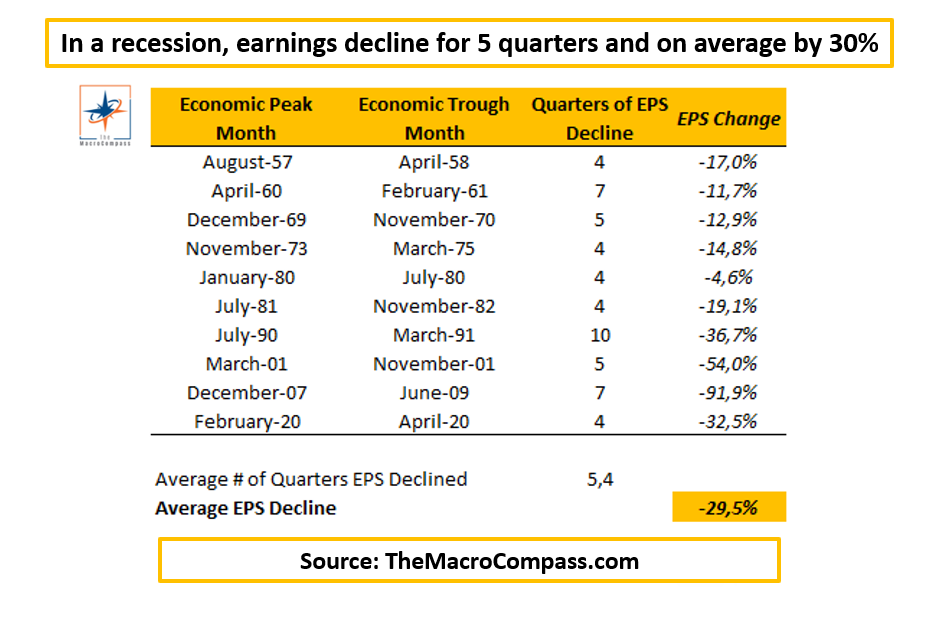

Negli episodi di recessione, il calo medio degli utili per azione è invece del -30%.

La riapertura della Cina sta ovviamente contribuendo a rafforzare le aspettative di crescita ciclica globale.

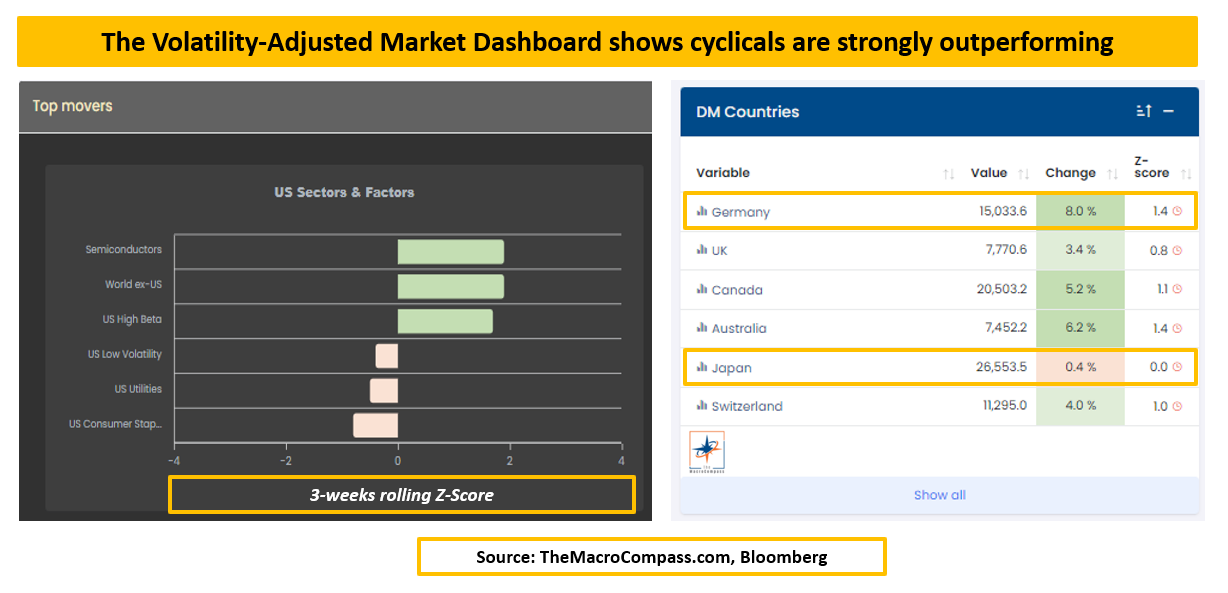

I Paesi con strette relazioni commerciali con la Cina, come la Germania o l’Australia, hanno registrato una performance superiore a quella del rischio.

All’interno dei settori, i semiconduttori e gli high-beta USA sono stati i cocchi del mercato, mentre i settori difensivi come i beni di prima necessità e le utility hanno fatto da fanalini di coda.

E le code?

Se i mercati fossero davvero preoccupati di una recessione degli utili e di una Fed ostinatamente al rialzo, ci si aspetterebbe un’offerta di opzioni put out-of-the-money.

Ma data l’assenza di rischi di salto nel 2022, la forte memoria muscolare delle ‘‘Fed put’’ e le aspettative di guadagni deboli ma non in territorio recessivo, la protezione al ribasso in S&P 500 è ai livelli più bassi degli ultimi 2 anni.

La volatilità implicita delle put SPX out-of-the-money al 20% con scadenza a 3 mesi è al 15esimo percentile più basso su uno storico di 2 anni (grafico sotto) e al 40esimo percentile più basso su uno storico di 5 anni.

L’ipotesi di base del mercato azionario è che si eviterà un’ampia recessione, poiché la flessione della crescita sta toccando il fondo (anche grazie alla Cina) e che abbiamo superato il picco di rigidità della Fed.

Sono in corso le revisioni al ribasso degli utili, ma si prevede una crescita degli utili per azione e cio non è compatibile con una recessione.

L’impulso alla crescita ciclica è sempre più scontato e i settori e i Paesi ciclici stanno superando quelli difensivi.

Infine, il mercato delle opzioni mostra che gli investitori sono poco o per nulla propensi ad acquistare una forte protezione al ribasso.

- Recessione: probabilità del 15-20%

- Atterraggio morbido: probabilità del 60-70%

- Regime di crescita: probabilità del 15-20%

Conclusioni

Né i mercati obbligazionari né quelli azionari stanno valutando una recessione come uno scenario ad altissima probabilità.

Il caso base è invece un episodio di pura disinflazione immacolata che porta a un periodo di crescita inferiore al trend.

Come possono gli investitori orientarsi in questa prospettiva macro piuttosto binaria, con una forza di attrazione gravitazionale (il rallentamento della crescita nominale) contrastata da una forza di spinta ciclica (la riapertura della Cina che aumenta le aspettative di crescita)?

Le tre migliori pratiche sono:

- Affidarsi a un processo macro guidato dai dati e non rimanere bloccati in una narrazione se i dati non la convalidano;

- Sfruttare gli episodi di estrema convinzione del mercato, in cui prevale la dinamica pull o push, per trarre vantaggio dalle opportunità macro;

- Cercare allocazioni verso investimenti con un valore atteso positivo in entrambi gli esiti o per esporsi a classi di asset idiosincratiche il cui profilo di rendimento non dipende esclusivamente dall’individuare questo esito macro binario.