Diverse volte abbiamo indicato come la normalizzazione della politica monetaria e il permanere di tassi di interesse reali negativi (e ad oggi nonostante gli aumenti dei tassi nominali, quelli reali sono ancora negativi) avrebbero favorito le azioni piuttosto che le obbligazioni.

E diverse volte abbiamo indicato come tra le azioni fosse in atto uno spostamento tra i titoli growth (quelli con tassi di crescita più elevati e con rapporto P/E e P/BV altrettanto elevati e che incorporano prospettive di crescita brillanti) e che hanno trainato la crescita dei listini per quasi un decennio, ai titoli value (quelli con tassi di crescita più contenuti rispetto ai titoli growth, ma il cui trend di crescita si presenta più stabile).

La ragione è che il valore complessivo dell’attualizzazione dei flussi di cassa dei titoli growth in presenza di tassi più elevati, si riduce di più rispetto a quello dei titoli value a parità di tutte le altre condizioni. Chiaramente che gioca molto sul valore è la componente legata al terminal value. I maggiori multipli (P/E e P/BV) dei titoli growth sono quindi destinati a ridursi, a parità di utile atteso, i prezzi a scendere. Stiamo parlando tuttavia di valore (tralasciando le sue diverse configurazioni) e non di prezzo. Il gap tra valore e prezzo è attribuibile a diverse ragioni (i tassi sono una), non ultima la percezione del rischio (del tutto soggettiva) del contesto macro-economico nonché del rischio specifico del titolo oggetto di valutazione.

Qui, secondo noi, sta il cuore del problema: il rischio / rendimento. Normalmente si ritiene che un titolo poco liquido (in termini di volumi scambiati) sia più rischioso di un titolo in cui gli scambi siano maggiori (per intenderci i titoli del FTSE MIB sarebbero meno rischiosi di quelli dell’Euronext Growth Milano - EGM, ex AIM). Nel breve periodo questo è senz’altro vero. Nel medio e lungo periodo, viceversa, il rendimento complessivo è legato alla bontà della società acquistata, piuttosto che al mercato in cui questa viene scambiata. Che poi, guardare al medio e lungo periodo è una delle regole di investimento di Buffett.

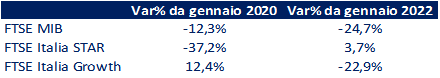

Per poter affermare questo, abbiamo verificato le performance dell’indice FTSE Italia Growth (ex AIM), quello del FTSE MIB e FTSE Italia Star dall’inizio dell’anno a ieri (breve periodo) e dall’1 gennaio 2020 a ieri (medio e lungo periodo). Dal gennaio 2022 a ieri, il FTSE Italia Growth è sceso del 22,9% contro il FTSE MIB che è sceso del 24,7%. Da gennaio 2020 a ieri il FTSE Growth Italia Growth è cresciuto del 12,4% contro una flessione del 12,3% del FTSE MIB e addirittura del 37,2% del FTSE Italia Star.

Come volevamo dimostrare, la performance sta nel medio lungo periodo. Nel breve periodo l’indice dei titoli meno liquidi, pur risultando negativo, ha comunque sovra performato quelle generale. Nel lungo periodo spicca invece la sovra performance relativa - pari al 25% circa – delle small caps. Questo, tra l’altro al netto dell’imposizione fiscale del 26% qualora si fosse optato per un fondo PIR.

Di seguito riportiamo i rendimenti dell’indice FTSE MIB (big caps), Star e FTSE Italia Growth (ex AIM):

Fonte: Bloomberg e Borsa Italiana

E questo è perfettamente coerente con il profilo del mercato EGM: mercato destinato alle PMI che vogliono crescere. La maggiore crescita degli utili e della cassa, è infatti catturata dalla maggiore crescita dei prezzi dei titoli rispetto all’indice generale (FTSE MIB appunto), ovviamente visibile poi come migliore performance media dell’indice. E’ noto infatti che nel medio e lungo periodo esiste una correlazione positiva tra la crescita degli utili e quella dei prezzi. Correlazione che diventa erratica nel breve periodo.

Fonte: Bloomberg

Perché guardiamo al lungo periodo: perché occorre ovviamente dare modo e tempo alle società di poter dispiegare appieno i benefici dei programmi di investimento. Ma non basta. C’è un altro importante risultato a cui siamo pervenuti abbastanza sorprendente. Nonostante il maggiore rendimento, il rischio misurato dal Beta (che ricordo essere il rapporto tra la covarianza e la varianza in questo caso dei due indici e che misura la rischiosità), è minore di 1 e precisamente 0,90. Nel breve periodo invece, il Beta risulta dell’1,10.

In altre parole, si può affermare che nel medio e lungo periodo (18 mesi circa) il complesso dei titoli a più bassa capitalizzazione e liquidità (quelli dell’EGM), ha decisamente sovra performato quello dei titoli a larga capitalizzazione (come abbiamo visto +25% di sovra performance relativa), con un rischio minore. Mentre nel breve periodo i titoli dell’EGM mostrano livelli di rischiosità maggiori, rispetto a quelli del FTSE MIB, con una performance di prezzo peggiore di quelli a maggiore capitalizzazione. In linea quindi con quello che abbiamo sostenuto all’inizio.

Detto questo, non stiamo ovviamente dicendo di investire il 100% del portafoglio nei titoli dell’EGM, anche perché andremmo contro ad un'altra importante regola non scritta che dovrebbe guidare un investimento, ovvero la diversificazione e perché il maggiore rendimento passato non è di per se una garanzia che possa ripetersi anche in futuro.

Stiamo dicendo che sul mercato EGM è possibile, al pari o addirittura meglio rispetto al mercato maggiore, effettuare investimenti il cui rischio / rendimento sia a vantaggio dell’azionista, magari scegliendo opportunamente un profilo aggressivo o difensivo a seconda della propria avversione al rischio.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Small meglio di large caps nel lungo periodo. Anche in recessione

Pubblicato 12.10.2022, 06:24

Aggiornato 09.07.2023, 12:32

Small meglio di large caps nel lungo periodo. Anche in recessione

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2025 - Fusion Media Limited. tutti i Diritti Riservati.