Il mercato azionario ha registrato nuovi massimi di recente, continuando a salire alimentato da ottime trimestrali. Ottobre 2022 è stato di fatto non solo il minimo del bear market, ma anche l’inizio di un nuovo bull market durato fino ad oggi.

Come sempre, i mercati hanno una loro ciclicità, e ci sono momenti come il 2022 dove i più coraggiosi possono ottenere diverse soddisfazioni andando contro corrente. Se riguardate le mie analisi, sia nel 2023 (in quel caso ho ricevuto diverse critiche ma fa parte del gioco) sia nel 2024 (qui meno perché il trend era già più assodato) ho parlato d annate positive, questa in particolare essendo l’ultimo anno del ciclo presidenziale.

Tutto questo ovviamente passando per naturali e fisiologiche correzioni (nell’ordine del 5-10% avvengono una volta l’anno).

Il bravo investitore, tuttavia, deve anche essere in grado di gestire non solo la parte dei rendimenti, ma soprattutto quella del rischio. E come sempre il rischio è che questo rialzo azionario, stante anche le valutazioni storicamente elevate soprattutto in zona USA, possa prima o poi finire, causando diversi danni nei portafogli degli investitori.

C’è infatti molta euforia in giro, dopo il fenomeno dell’AI, il rialzo (di nuovo) delle meme stocks (dovuto ad un ritorno di Roaring Kitty), vedi caso GameStop Corp (NYSE:GME).

Quando accade ciò, è sintomo che i mercati sono su di giri, e come spesso accade, correzioni o ripartenze avvengono quando gli investitori se lo aspettano meno.

Perciò il mercato, da qui ai prossimi mesi, va sicuramente cavalcato (come sempre) ma induce ad aumentare fortemente la cautela.

Ecco quindi che per la prima volta dopo tanti anni, la parte obbligazionaria può venirci in aiuto.

++++ Identifica i prossimi titoli caldi con il Fair Value o affidati alle scelte azionarie della nostra AI ProPicks (e goditi molti altri vantaggi) con InvestingPro!

⚠️Identifica e costruisci portafogli con performance migliori con InvestingPro, a soli 8,1 euro al mese grazie alla nostra offerta di abbonamento limitato a un anno! ⚠️

La parte breve della curva in particolare, offre alternative decisamente interessanti. E’ possibile infatti oggi andare su duration 1-3 anni con rendimenti a scadenza non solo positivi, ma in molti casi superiori a quanto possa offrire il mercato azionario in prospettiva.

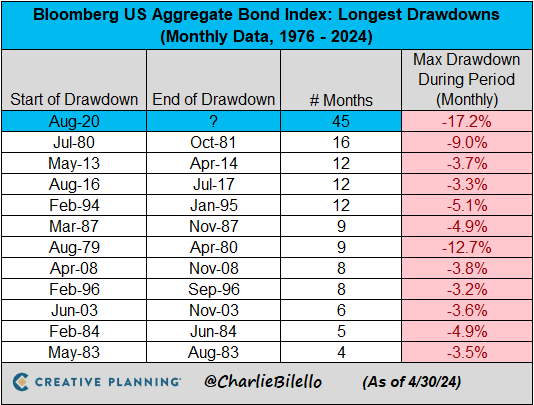

Questo ovviamente è possibile dopo che il mercato obbligazionario ha subìto il bear market più profondo della sua storia.

E come sempre:

- Nessuno parla più di obbligazioni

- Le obbligazioni sono considerate asset di serie B

- Le azioni e le criptovalute sono le uniche opzioni dei portafogli

Ecco, in questi casi di solito è il momento migliore per entrare in un’asset class.

Oggi infatti, prendendo solo i titoli di stato, possiamo tranquillamente spuntare rendimenti (lordi) superiori al 5% sia in zona USA che in zona Europea, su duration appunto da 1 a 3 anni.

Questo in chiave tattica, permetterebbe di ridurre l’esposizione azionaria, senza rinunciare ad un rendimento positivo ed ottimale (anche in termini reali).

E magari, da qui a 3 anni, se il mercato (ciclicamente) dovesse nuovamente restituire un bear market oppure una correzione consistente, saremmo pronti una volta giunti a scadenza a rientrare con la liquidità incassata dalle vendite sui bond.

Certo, il mercato azionario potrebbe correre ancora, quindi esiste (per la parte di portafoglio in cui si va ad effettuare questa scelta) un costo-opportunità, ma di questi tempi e con queste valutazioni, forse vale la pena prenderlo.

Vi ricordo che potete iscrivervi al mio prossimo webinar su “Le azioni di qualità maggio 2024” a questo link