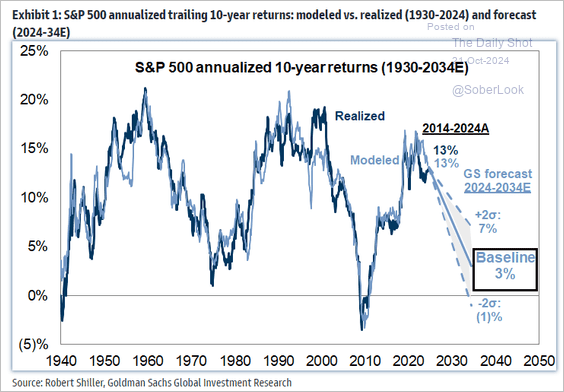

Mi sono arrivate diverse e-mail in merito a un recente articolo di Morningstar in cui J.P. Morgan avvertiva che i rendimenti prospettici di S&P 500 sarebbero stati inferiori nel prossimo decennio. A questo sono seguite numerose e-mail riguardanti i recenti avvertimenti di Goldman Sachs (NYSE:GS) sui rendimenti annualizzati del 3% nel prossimo decennio.

Anche se abbiamo già trattato molti dei punti di questi articoli, è necessaria un'analisi completa. Partiamo dalla conclusione generale dell'articolo di JP Morgan (NYSE:JPM):

"I modelli della banca d'investimento mostrano che il rendimento medio dell'anno solare dell'S&P 500 potrebbe ridursi al 5,7%, circa la metà del livello registrato dalla Seconda Guerra Mondiale. I Millennial e la Generazione Z potrebbero non godere dei solidi rendimenti delle azioni statunitensi che hanno contribuito a gonfiare i conti pensionistici dei loro genitori e nonni".

Sebbene una simile affermazione possa sembrare ovvia a chi studia i mercati da molto tempo, i rendimenti straordinari dell'ultimo decennio hanno indotto molti a chiedersi se "questa volta è diverso". Come abbiamo discusso in "Le aspettative di rendimento del portafoglio sono troppo elevate", per esempio:

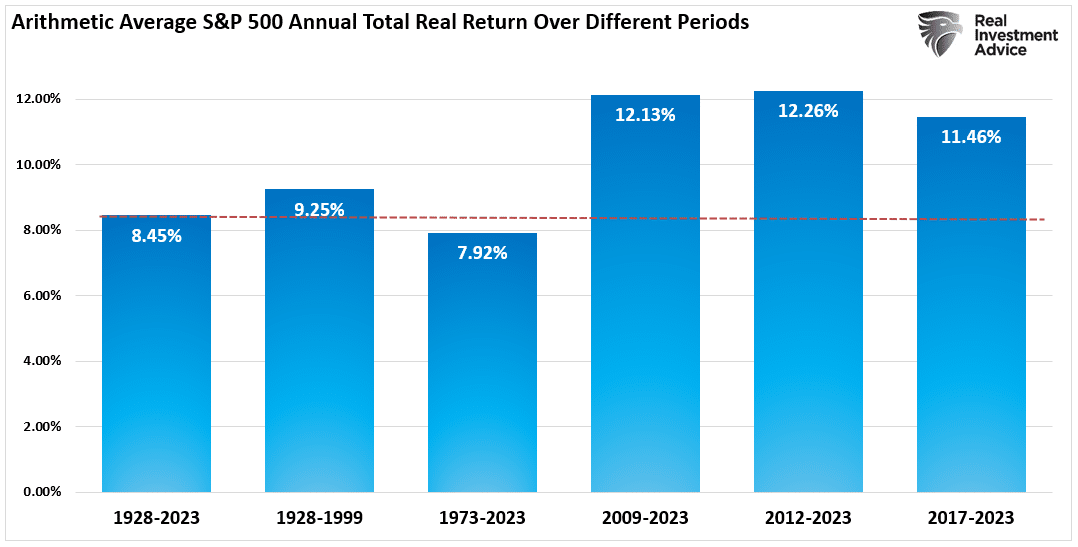

"Il grafico mostra i rendimenti totali medi annui corretti per l'inflazione (dividendi inclusi) dal 1928. Ho utilizzato i dati sul rendimento totale di Aswath Damodaran, professore della Stern School of Business della New York University. Il grafico mostra che dal 1928 al 2023 il mercato ha reso l'8,45% al netto dell'inflazione. Tuttavia, dopo la crisi finanziaria del 2008, i rendimenti sono balzati di quasi quattro punti percentuali nei vari periodi. Dopo oltre un decennio, molti investitori sono diventati compiacenti nell'aspettarsi rendimenti di portafoglio elevati dai mercati finanziari. Tuttavia, tali aspettative potranno essere soddisfatte anche in futuro?".

Dopo oltre un decennio, molti investitori si sono compiaciuti e ora pensano che questi elevati tassi di rendimento siano "normali". Tuttavia, la realtà potrebbe essere ben diversa.

Il mercato azionario è un ecosistema complesso con diversi fattori che influenzano i risultati. Tali fattori includono le valutazioni, l'inflazione, la politica monetaria e le normative politiche. Gli investitori dovrebbero considerare l'impatto sui futuri rendimenti del mercato azionario, dato che stiamo entrando in un periodo di inflazione media potenzialmente più elevata (rispetto all'ultimo decennio), di minore accomodamento monetario da parte delle banche centrali e di crescente incertezza politica.

Valutazioni del mercato azionario: Siamo in zona bolla?

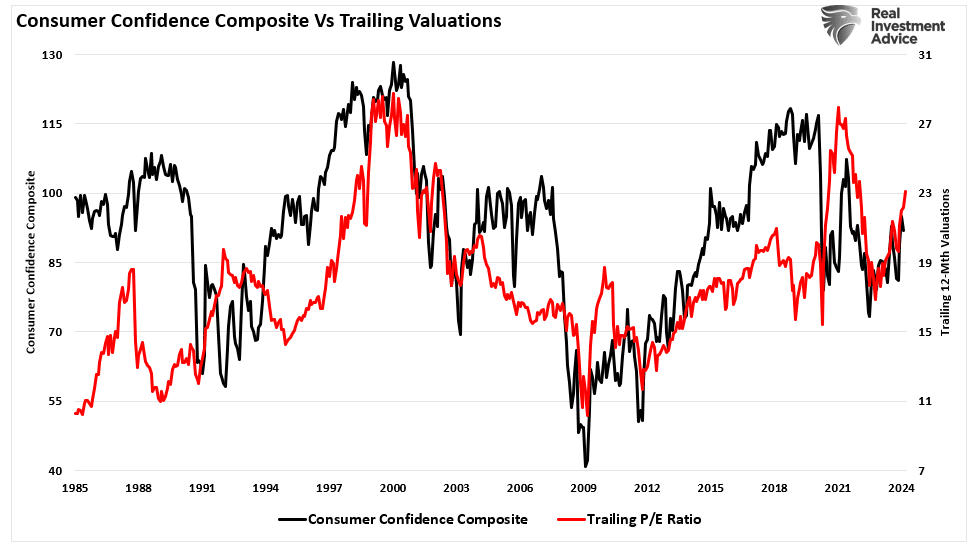

Le valutazioni sono uno dei fattori più critici nel determinare i rendimenti futuri del mercato azionario. Tuttavia, le valutazioni sono un pessimo strumento di market timing. Le valutazioni misurano solo quando i prezzi si muovono più velocemente o più lentamente degli utili. Nel breve termine, le valutazioni sono una misura della psicologia e la manifestazione della teoria del "greater fool". Come dimostrato, esiste un'elevata correlazione tra il nostro indice composito di fiducia dei consumatori e le valutazioni S&P 500 a un anno.

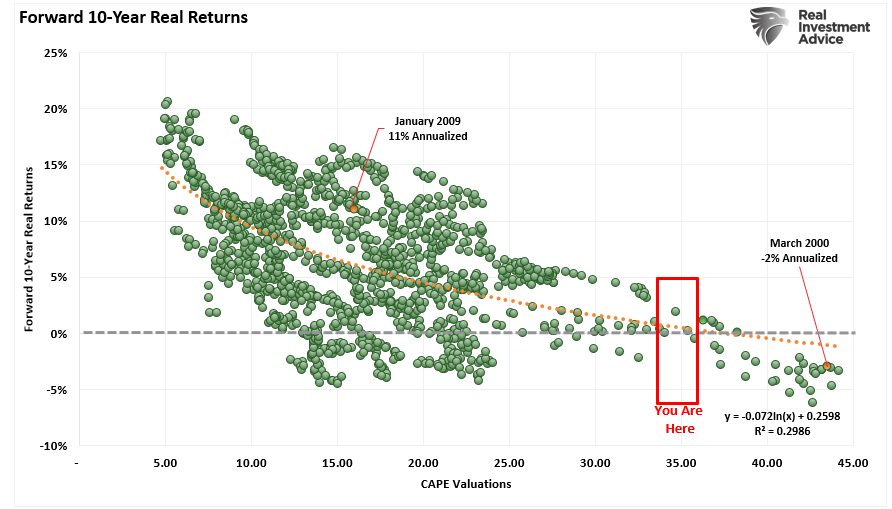

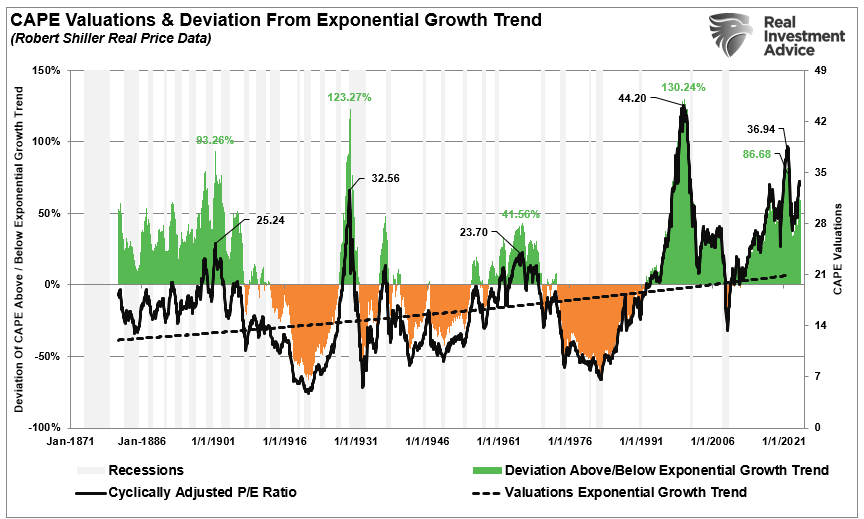

Tuttavia, le valutazioni sono importanti nel lungo periodo. Storicamente, nell'arco di un decennio o più, i rendimenti futuri tendono ad essere più bassi quando i prezzi delle azioni sono elevati rispetto agli utili. Metriche come il rapporto prezzo/utili o P/E spesso misurano questo aspetto. Al contrario, quando le valutazioni sono basse, i rendimenti futuri tendono a essere più elevati. Il grafico seguente mette a confronto le valutazioni e i rendimenti su un periodo di 10 anni.

Non c'è dubbio che le valutazioni del mercato azionario statunitense siano elevate rispetto alle medie storiche. Il rapporto prezzo-utili corretto per il ciclo (CAPE) dell'S&P 500 rimane ben al di sopra del suo trend di crescita esponenziale a lungo termine. Le valutazioni elevate riflettono ottimismo, ma possono anche segnalare cautela. Se il mercato sta valutando la perfezione, qualsiasi delusione può portare a correzioni significative.

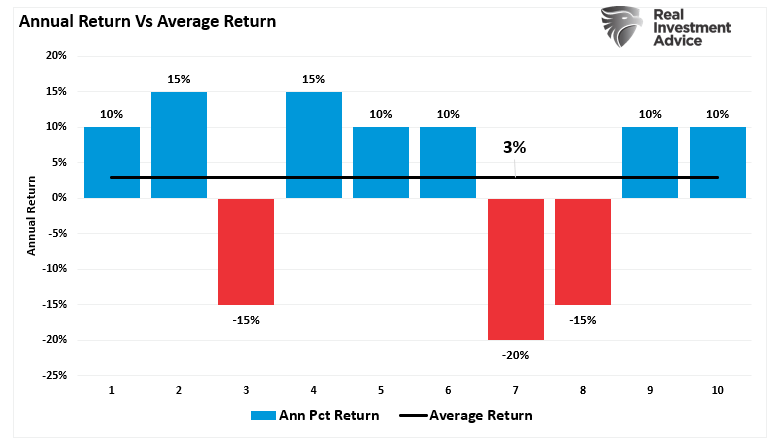

Tuttavia, ecco il punto cruciale. Le valutazioni elevate NON significano che ogni anno del prossimo decennio avrà un rendimento basso. Significa che il rendimento "medio" nel prossimo decennio sarà basso.

Il grafico seguente mostra gli ipotetici rendimenti annuali del mercato con una media decennale di appena il 3%. Si noti che mentre il 70% degli anni ha fornito un rendimento del 10% o più, il 30% degli anni con rendimenti negativi ha trascinato la media sostanzialmente al di sotto. Questo è il problema dei cali di mercato e del tempo.

L'inflazione rappresenta un'altra sfida per i rendimenti futuri.

Meno accomodamento monetario: La fine del denaro facile?

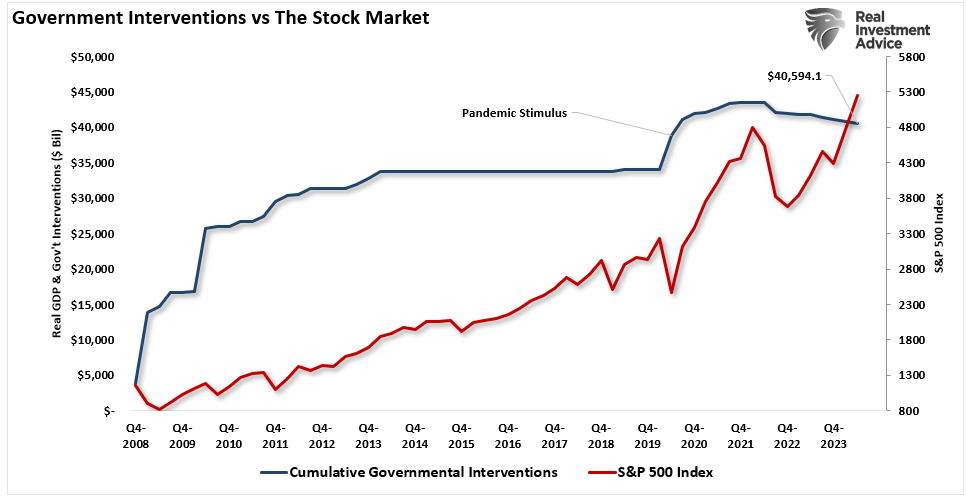

La Federal Reserve e altre banche centrali di tutto il mondo hanno trascorso l'ultimo decennio impegnandosi in politiche monetarie altamente accomodanti. I tassi di interesse prossimi allo zero e i massicci acquisti di asset (noti come quantitative easing) hanno favorito i rendimenti dei mercati azionari riducendo il costo dei prestiti e incoraggiando l'assunzione di rischi.

Tuttavia, se inflazione si stabilizzerà a un livello pari o superiore al tasso obiettivo del 2% fissato dalla Fed, le banche centrali potrebbero essere costrette a ridurre queste politiche. Mentre la Federal Reserve ha ridotto il proprio bilancio, la spesa pubblica (Inflation Reduction and CHIPs Act) ha continuato a sostenere la crescita economica e gli utili.

Sebbene il sito Riserva Federale abbia iniziato a ridurre i tassi di interesse, ha dichiarato di non prevedere un ritorno a zero del tasso sui Fed Funds. Pertanto, se le banche centrali mantengono un contesto di tassi d'interesse più elevati e continuano a ridurre i loro bilanci, l'inversione delle condizioni di "denaro facile" potrebbe pesare sui rendimenti futuri.

Cambiamenti politici e normativi

L'incertezza politica è un altro fattore che potrebbe influire sui rendimenti del mercato azionario. In prospettiva, diversi potenziali cambiamenti normativi potrebbero influenzare i mercati. Ad esempio, l'aumento della tassazione, l'inasprimento delle norme ambientali e le modifiche alle leggi sul lavoro potrebbero creare dei venti contrari agli utili aziendali.

Un'area chiave di preoccupazione è il potenziale aumento delle imposte sulle società. Sebbene l'attuale amministrazione statunitense abbia discusso di aumentare le imposte sulle società e sugli individui con un elevato patrimonio netto, non è ancora chiaro se tali misure passeranno al Congresso. Se le aliquote fiscali sulle società dovessero aumentare, le aziende potrebbero veder diminuire i loro utili al netto delle imposte, il che potrebbe esercitare una pressione al ribasso sui prezzi delle azioni.

Un'altra area da tenere d'occhio è la regolamentazione del settore tecnologico. Le principali aziende tecnologiche sono state sottoposte a un crescente controllo da parte delle autorità di regolamentazione di tutto il mondo per questioni che vanno dai problemi di privacy alle pratiche monopolistiche. Eventuali nuove normative volte a limitare il potere delle big tech potrebbero avere implicazioni significative per l'andamento del mercato azionario, dato il ruolo spropositato che le società tecnologiche rivestono nel mercato odierno.

Questa volta non è probabilmente diverso

Come detto all'inizio, le valutazioni sono una pessima metrica di market timing. Tuttavia, ci dicono molto sulle bolle degli asset, sulla psicologia degli investitori e sui rendimenti futuri.

Indipendentemente dalle misure di valutazione utilizzate, il messaggio rimane lo stesso: a partire dagli attuali livelli di valutazione, il tasso di rendimento atteso dagli investitori nel prossimo decennio sarà probabilmente inferiore.

Esiste un'ampia comunità di persone che sostiene il contrario e che argomenta che questo "mercato toro" può continuare ancora per anni. Purtroppo, nessuna misura di valutazione supporta questa affermazione.

Ma voglio essere chiaro: non sto nemmeno suggerendo che la prossima "crisi finanziaria" sia alle porte. Sto suggerendo che, sulla base di varie misure, i rendimenti futuri saranno relativamente bassi rispetto a quanto abbiamo visto negli ultimi otto anni. Questo vale in particolare per il momento in cui la Fed e le banche centrali a livello globale iniziano a uscire dal ciclo di interventi.

Questa affermazione non significa che i mercati produrranno ogni anno tassi di rendimento a una cifra per il prossimo decennio. In quel periodo ci saranno anni fantastici per investire. Sfortunatamente, la maggior parte di quegli anni sarà spesa per recuperare le perdite della prossima recessione e correzione del mercato.

Conclusione

Questa è la natura degli investimenti sui mercati. Ci saranno fantastici cicli di mercato rialzista, come abbiamo visto nell'ultimo decennio, ma per vivere i rialzi dovrete affrontare anche i ribassi. Questo fa parte dei cicli di mercato completi che compongono ogni ciclo economico e aziendale.

Nonostante le speranze di molti, nessuno può annullare i cicli del mercato e dell'economia. Anche se gli interventi artificiali possono ritardare e prolungare i cicli, alla fine la reversione arriverà.

Questa volta non è diverso" e alla fine molti investitori si ricorderanno ancora una volta di questo semplice fatto:

"Il prezzo che si paga oggi per un investimento determina il valore che si riceverà domani".

Sfortunatamente, questi promemoria tendono ad arrivare nel modo più brutale.