- La stagione delle trimestrali del Q1 a Wall Street volge al termine questa settimana e i risultati sono stati perlopiù migliori del previsto.

- Ho usato lo screener delle azioni di InvestingPro per identificare i principali vincitori e vinti della stagione.

- Ecco una lista di cinque vincitori e cinque vinti.

Malgrado le preoccupazioni per un possibile rallentamento economico o una recessione, la stagione delle trimestrali del primo trimestre a Wall Street ha offerto un po’ di sollievo, in quanto i risultati non sono stati tanto brutti come si temeva inizialmente.

Con oltre il 95% delle compagnie S&P 500 che hanno pubblicato i report fino a questa mattina, i dati raccontano una storia di resilienza. Ben il 78% di queste compagnie ha battuto le attese sugli EPS, mentre il 76% ha superato le aspettative sui ricavi.

Questa forte performance ha ridotto il calo su base annua degli utili del Q1 ad appena -2,2%, rispetto a -6,7% stimato il 31 marzo.

Vediamo quali compagnie sono riuscite ad affrontare la tempesta e quali invece sono in difficoltà.

Usando lo screener delle azioni di InvestingPro, ho esaminato anche il potenziale rialzo e ribasso per ciascuna in base ai modelli ‘Fair Value’ di Investing Pro.

Top 5 dei vincitori del primo trimestre:

1. Meta Platforms

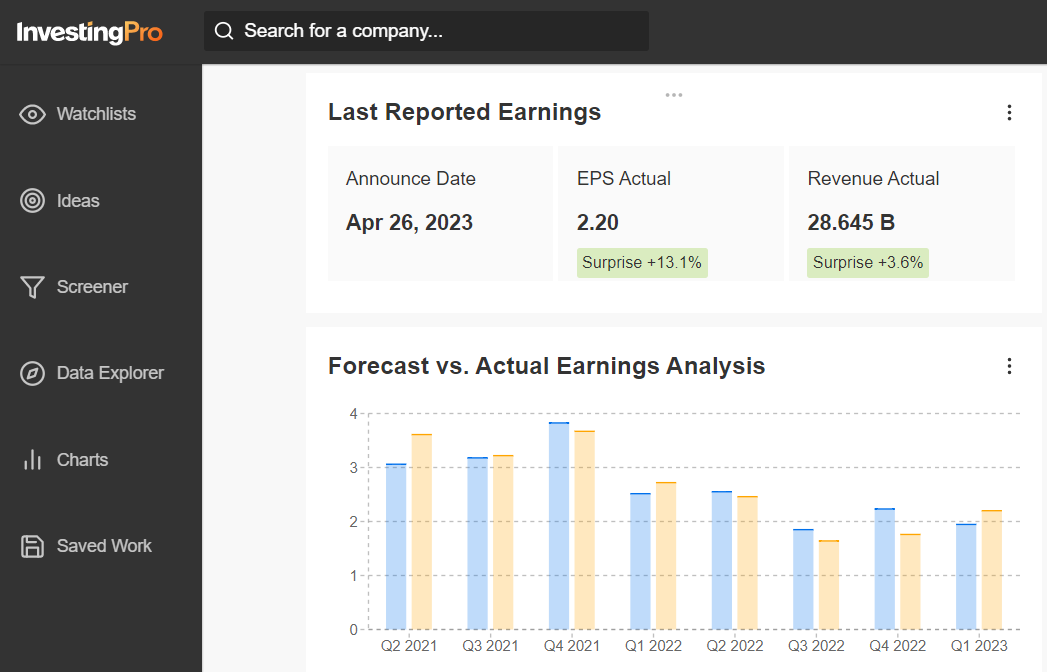

Meta Platforms (NASDAQ:META) ha riportato utili del primo trimestre sorprendentemente forti il 26 aprile, con un inatteso aumento dei ricavi dopo tre cali trimestrali consecutivi. Anche le previsioni sul secondo trimestre della compagnia madre di Facebook hanno superato le attese.

Fonte: InvestingPro

Le azioni sono schizzate insieme al Nasdaq e registrano ben +105% sull’anno in corso, rendendo META uno dei titoli con la performance migliore dell’anno.

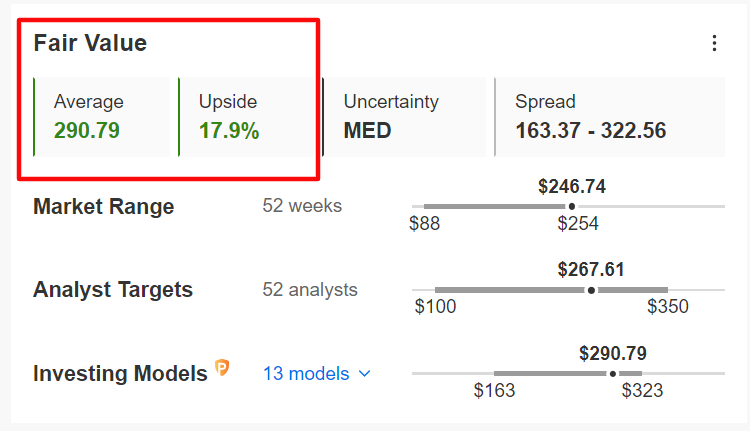

Nonostante le azioni siano più che raddoppiate dall’inizio dell’anno, META resta estremamente sottovalutato secondo i modelli quantitativi di InvestingPro, e potrebbe vedere un rialzo del 17,9% dal prezzo di chiusura di ieri di 246,74 dollari.

Fonte: InvestingPro

2. Palantir

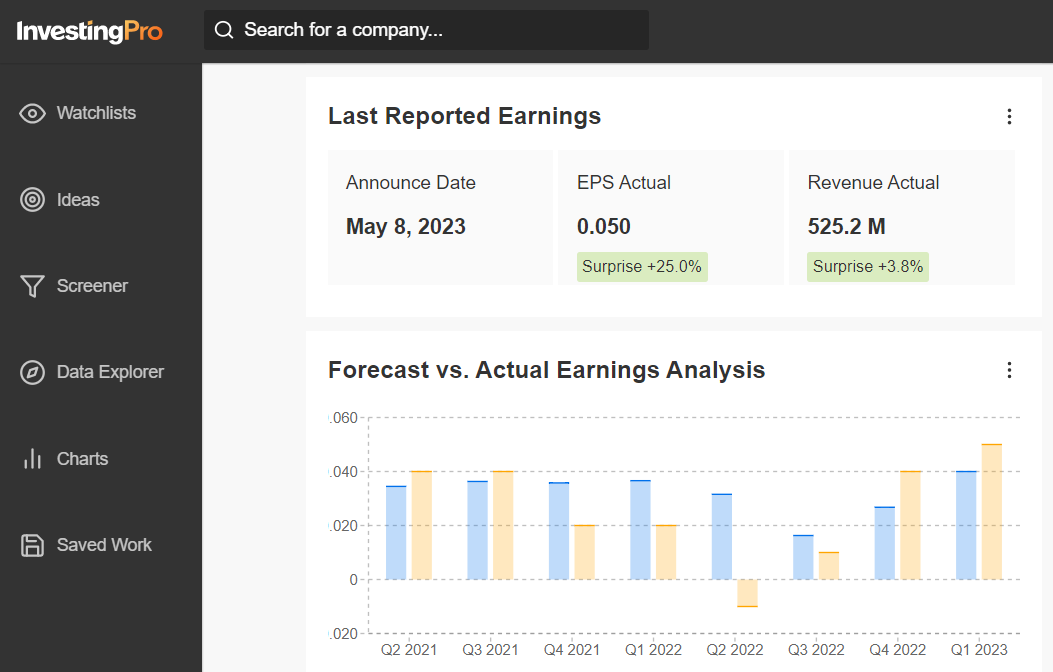

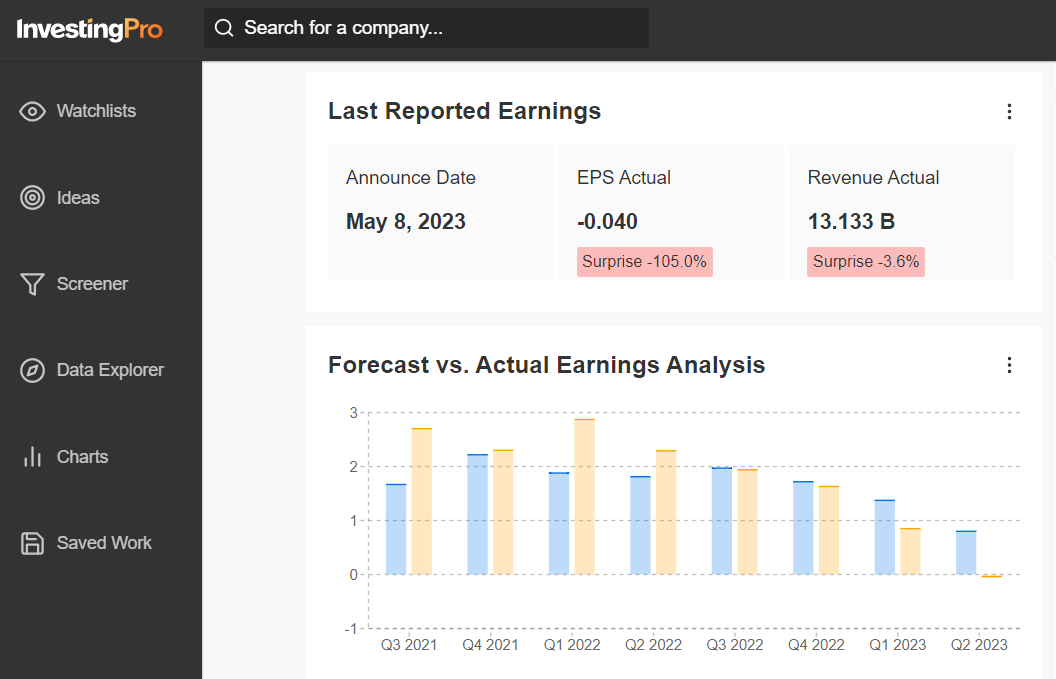

Palantir (NYSE:PLTR) ha pubblicato risultati del primo trimestre che hanno battuto le stime degli analisti l’8 maggio. Il CEO Alex Karp si aspetta che la compagnia resti redditizia “ogni trimestre fino alla fine dell’anno”.

Fonte: InvestingPro

Le azioni sono rimbalzate quest’anno e segnano +96,9% finora nel 2023. Ma il titolo resta circa il 70% al di sotto del massimo storico del gennaio 2021 di 45 dollari.

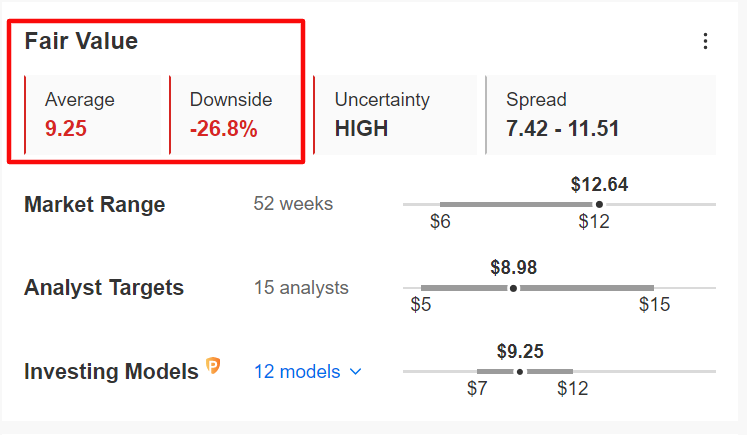

Il titolo Palantir sembra sopravvalutato in base ai modelli di valutazione su InvestingPro. Al momento della scrittura, il ‘Fair Value’ medio per PLTR è pari a 9,25 dollari, con un potenziale ribasso di quasi il 27% rispetto al prezzo di chiusura di ieri di 12,64 dollari.

Fonte: InvestingPro

3. Uber Technologies

Uber Technologies (NYSE:UBER) ha riportato i risultati del primo trimestre il 2 maggio e hanno facilmente battuto le aspettative degli analisti su utili e ricavi, con le vendite rimbalzate del 29% su base annua. Il CEO Dara Khosrowshahi ha dichiarato che Uber ha iniziato l’anno “in modo forte”.

Fonte: InvestingPro

Le azioni sono schizzate di circa il 56% finora nel 2023.

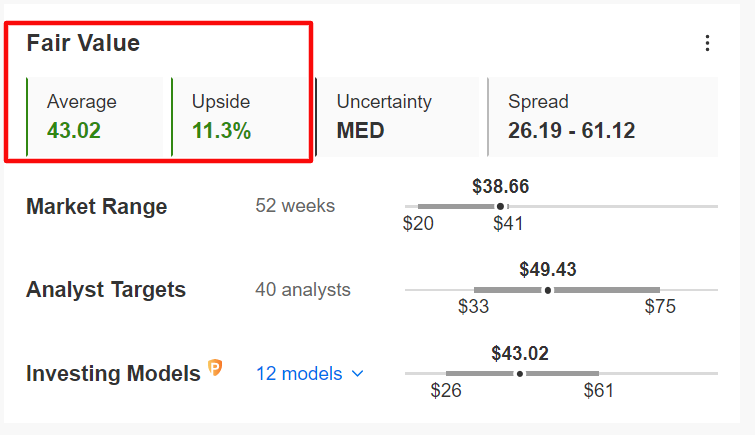

Nonostante il recente rialzo, il titolo UBER potrebbe salire dell’11,3%, secondo InvestingPro, avvicinandosi al suo ‘Fair Value’ di 43,02 dollari per azione.

Fonte: InvestingPro

4. DraftKings

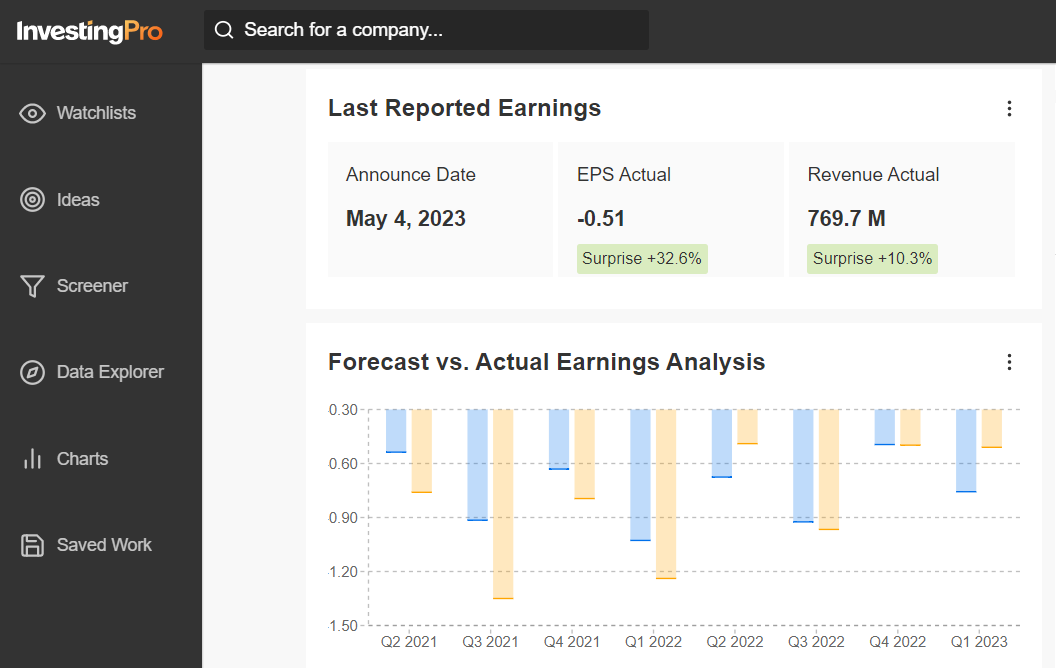

DraftKings (NASDAQ:DKNG) ha riportato utili e ricavi del primo trimestre superiori alle previsioni degli analisti il 4 maggio. Il fatturato è schizzato dell’84% dall’anno scorso a 769,7 milioni di dollari.

Fonte: InvestingPro

Le azioni di DKNG registrano un’impennata del 113% sull’anno in corso.

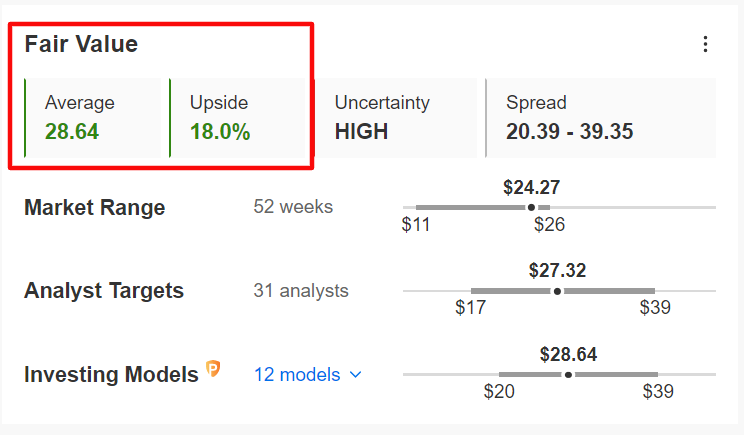

Il ‘Fair Value’ medio per il titolo DraftKing su InvestingPro è pari a 28,64 dollari, con un potenziale rialzo del 18% rispetto all’attuale valore di mercato.

Fonte: InvestingPro

5. Chipotle Mexican Grill

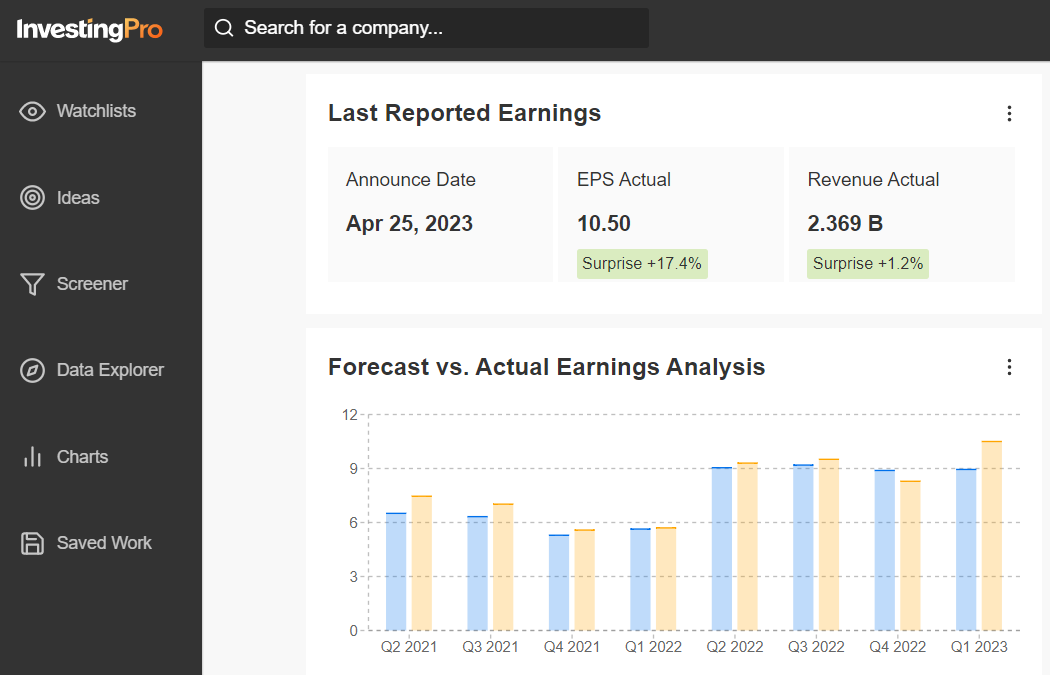

Chipotle Mexican Grill (NYSE:CMG) ha pubblicato utili e ricavi migliori delle attese il 15 aprile. Le vendite su base comparabile sono aumentate del 10,9%. Chipotle si aspetta una crescita delle vendite su base comparabile a cifra singola medio-alta per il resto dell’anno.

Fonte: InvestingPro

Sull’anno in corso, le azioni sono balzate del 47,5%, battendo facilmente il +8% circa dell’S&P 500.

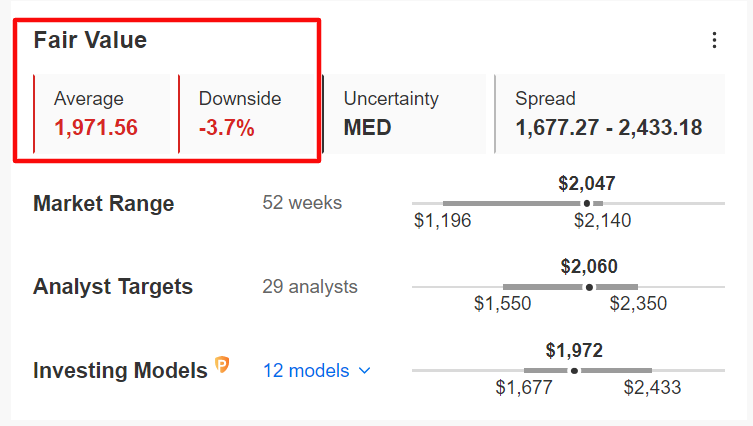

Con un ‘Fair Value’ di 1.971,56 dollari in base ai modelli quantitativi di InvestingPro, CMG sembra leggermente sopravvalutato ai livelli attuali, con un possibile ribasso di circa il 4%.

Fonte: InvestingPro

State cercando ulteriori idee di trading per affrontare l’attuale volatilità del mercato? Lo strumento di InvestingPro vi consente di identificare i titoli vincenti in qualsiasi momento.

Iniziate ora la prova gratuita di 7 giorni per avere altri dettagli e dati!

Top 5 dei vinti del primo trimestre:

1. Tesla

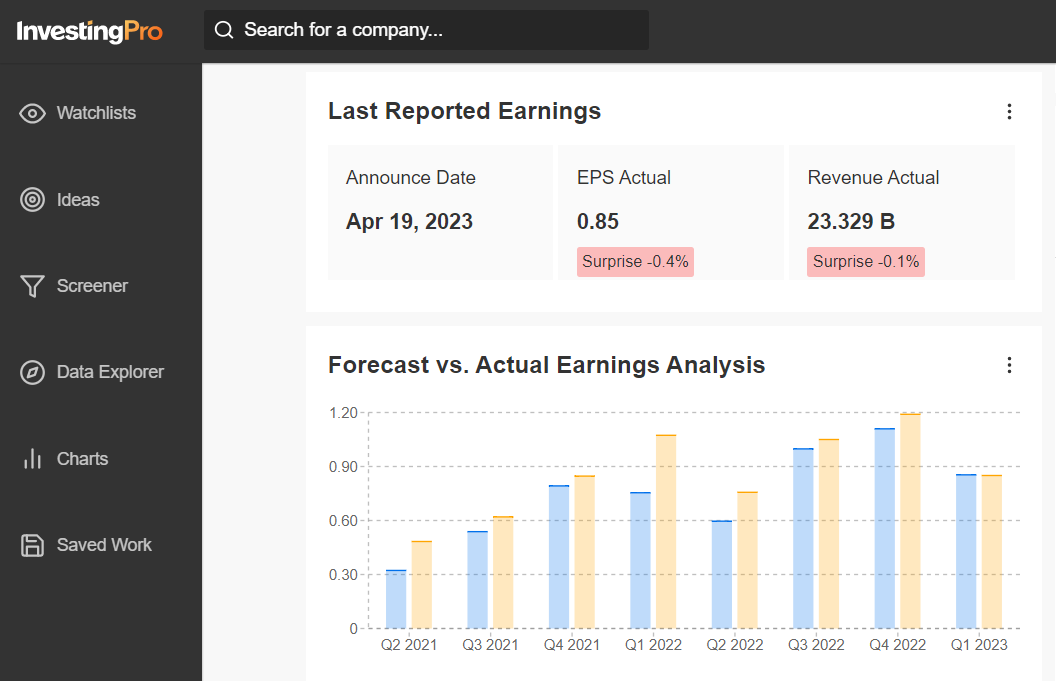

Tesla (NASDAQ:TSLA) ha riportato risultati deludenti per il primo trimestre il 19 aprile.

Il pioniere degli EV di Elon Musk ha dichiarato che le entrate nette sono crollate del 24% a 2,51 miliardi di dollari, o 0,85 dollari per azione, rispetto ad un anno fa. Nella call, Musk ha parlato di un contesto macroeconomico “incerto”.

Fonte: InvestingPro

Il titolo è schizzato del 50,8% sull’anno in corso. Nonostante la recente inversione di rotta, il titolo resta ben al di sotto del massimo storico del novembre 2021 di 414,50 dollari.

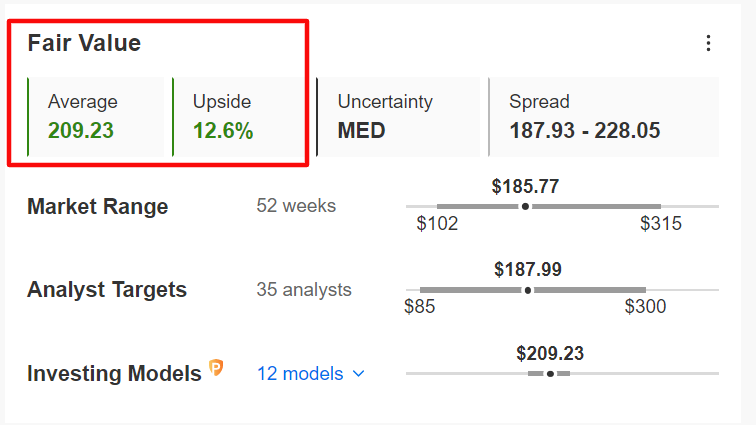

Malgrado i numerosi venti contrari nel breve periodo, InvestingPro al momento ha un price target di ‘Fair Value’ di circa 209 dollari per TSLA, con un potenziale di rialzo del 12,6%.

Fonte: InvestingPro

2. Snap

Snap (NYSE:SNAP) ha riportato risultati del primo trimestre il 27 aprile che hanno nettamente deluso le aspettative degli analisti. Sebbene non abbia dato previsioni ufficiali sul secondo trimestre, ha avvertito che una “previsione interna” sul fatturato sarebbe di 1,04 miliardi di dollari, con un calo del 6% su base annua.

Fonte: InvestingPro

Come prevedibile, SNAP resta indietro in termini di performance sull’anno in corso rispetto ai rivali, con +9,5% finora nel 2023.

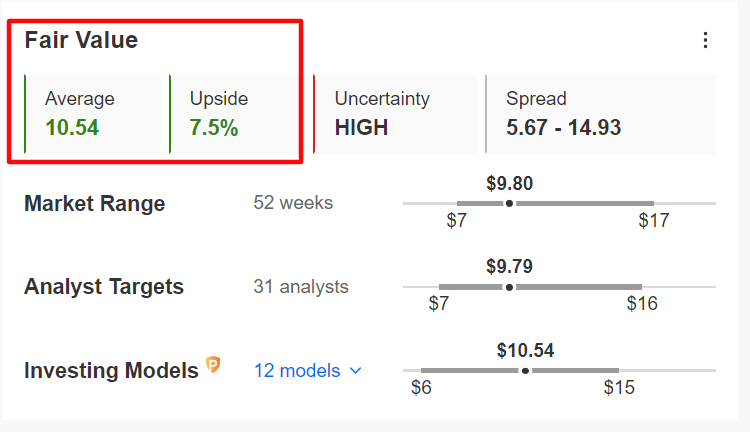

Guardando al futuro, il ‘Fair Value’ medio per il titolo secondo InvestingPro è di 10,54 dollari, con un potenziale rialzo del 7,5% rispetto al prezzo di chiusura di ieri di 9,80 dollari.

Fonte: InvestingPro

3. Disney

Walt Disney (NYSE:DIS) ha visto un profitto più debole del previsto nel suo secondo trimestre fiscale il 10 maggio, ed ha riportato un calo shock di 4 milioni di abbonati al suo servizio streaming Disney+.

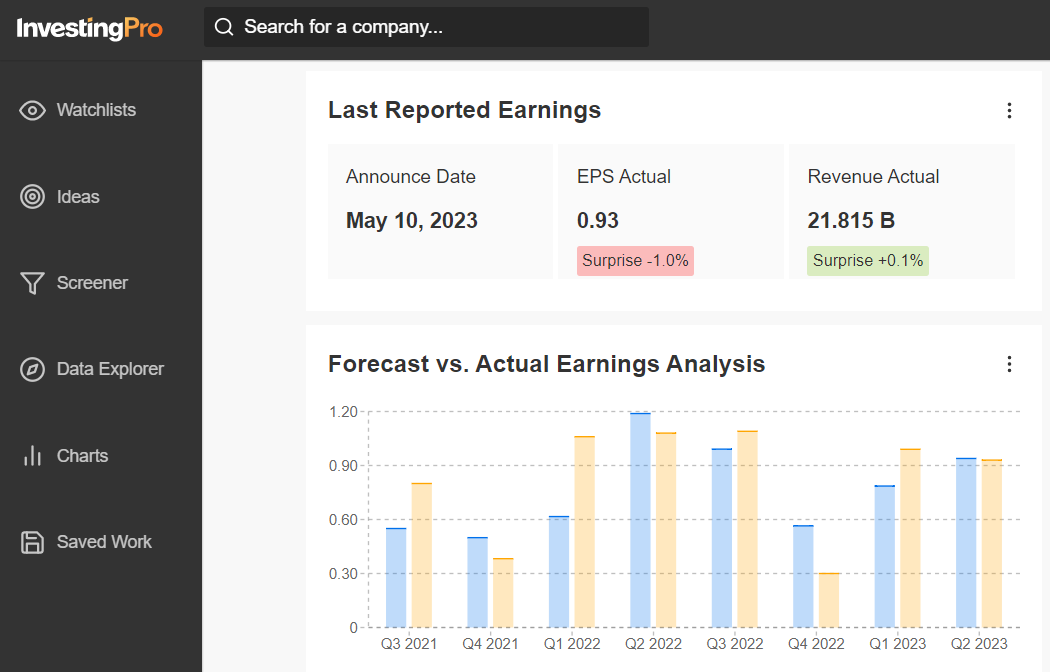

Fonte: InvestingPro

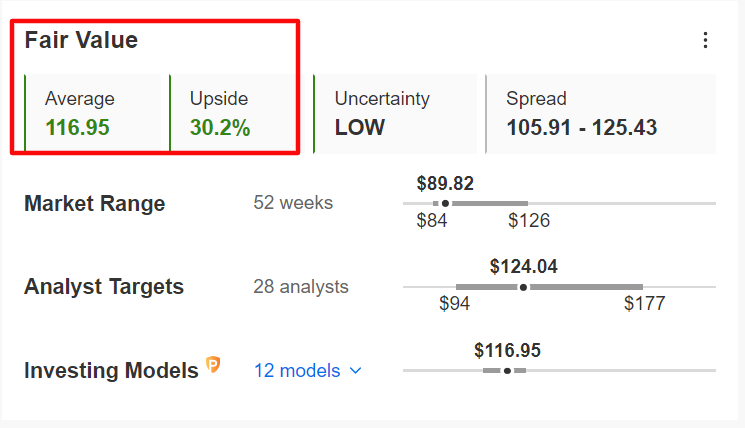

Il titolo del colosso dell’intrattenimento ha registrato una performance inferiore al mercato di un ampio margine finora nel 2023, con le azioni salite di appena il 3,4% sull’anno in corso.

Secondo il modello di Investing Pro, il titolo è ancora relativamente sottovalutato e potrebbe salire del 30,2% dai livelli attuali, arrivando vicino al suo fair value di 116,95 dollari ad azione.

Fonte: InvestingPro

4. AT&T

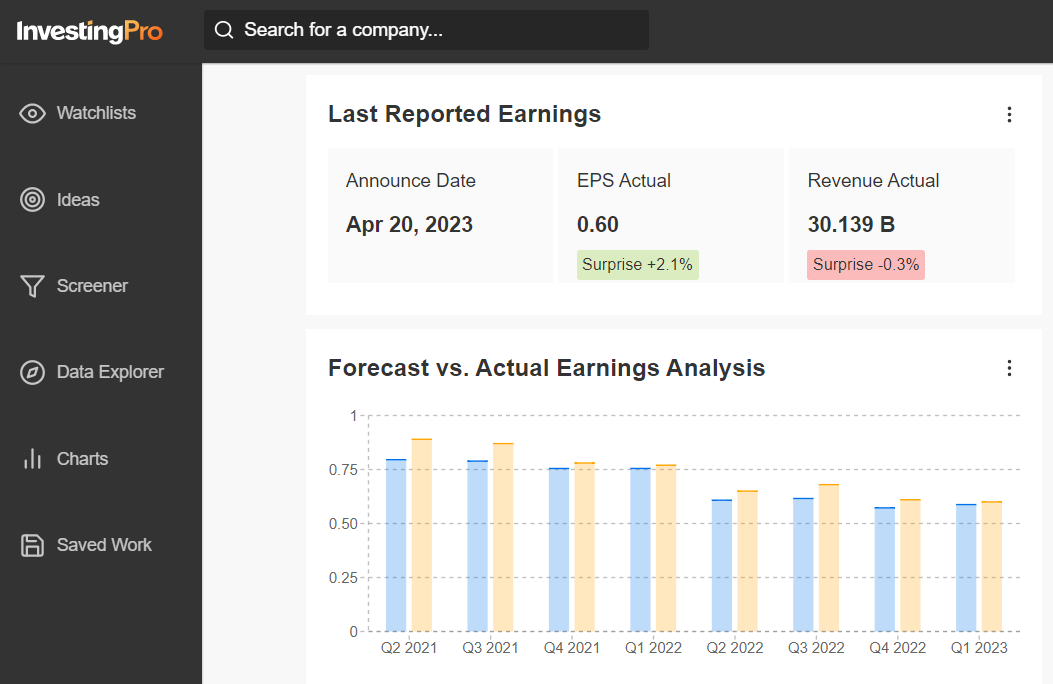

AT&T (NYSE:T) ha pubblicato risultati finanziari deludenti il 20 aprile, rivelando un brusco rallentamento della crescita di profitti e vendite, in questo contesto economico incerto. Il colosso delle telecomunicazioni ha inoltre visto un inatteso calo della crescita degli abbonati ai suoi piani telefonici post-pagati.

Fonte: InvestingPro

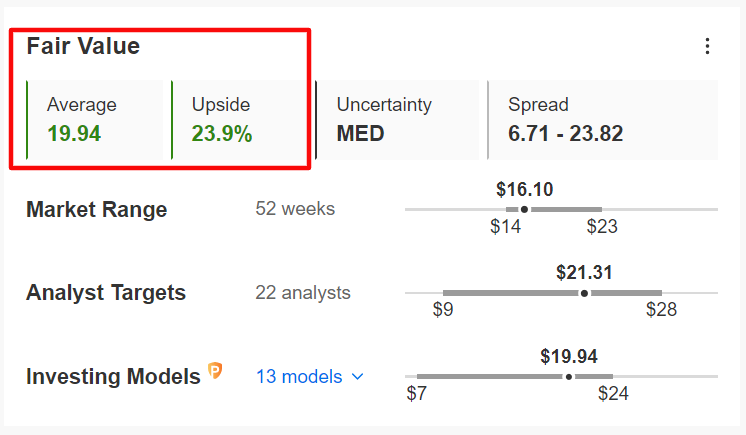

Sull’anno in corso, T segna -12,5%. Le azioni sono andate in sell-off nelle ultime settimane, arrivando vicino ai minimi dall’ottobre 2022.

Al prezzo attuale di circa 16 dollari per azione, T risulta sostanzialmente scontato in base ai modelli quantitativi di InvestingPro, che indicano un rialzo al ‘Fair Value’ del 23,9% nei prossimi 12 mesi.

Fonte: InvestingPro

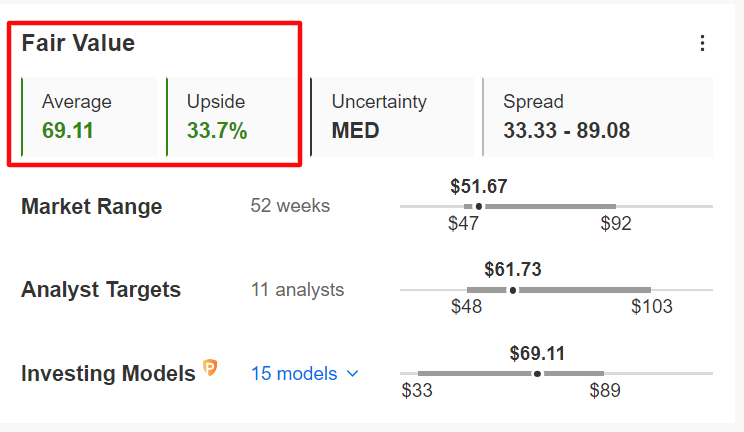

5. Tyson Foods

Tyson Foods (NYSE:TSN) ha registrato un’inattesa perdita nel suo secondo trimestre fiscale l’8 maggio, e anche il fatturato ha deluso le previsioni. I risultati deludenti hanno spinto la compagnia a tagliare le previsioni sul fatturato per l’intero anno fiscale, mentre rallenta la domanda dei consumatori.

Fonte: InvestingPro

Le azioni sono crollate del 17% finora quest’anno, con il titolo TSN che di recente ha toccato un minimo di 3 anni.

Nonostante il trend in discesa, il ‘Fair Value’ medio per il titolo TSN su InvestingPro implica un rialzo di quasi il 34% dall’attuale valore di mercato nei prossimi 12 mesi.

Fonte: InvestingPro

***

Nota: Al momento della scrittura, sono short su S&P 500 e Nasdaq 100 tramite il ProShares Short S&P 500 ETF (SH) ed il ProShares Short QQQ ETF (PSQ). Ribilancio regolarmente il mio portafoglio di singoli titoli ed ETF in base alla valutazione del rischio attuale sia del contesto macroeconomico che dei dati finanziari delle compagnie.

Le opinioni presentate in questo articolo sono unicamente l’idea dell’autore e non devono essere considerate un consiglio di investimento.