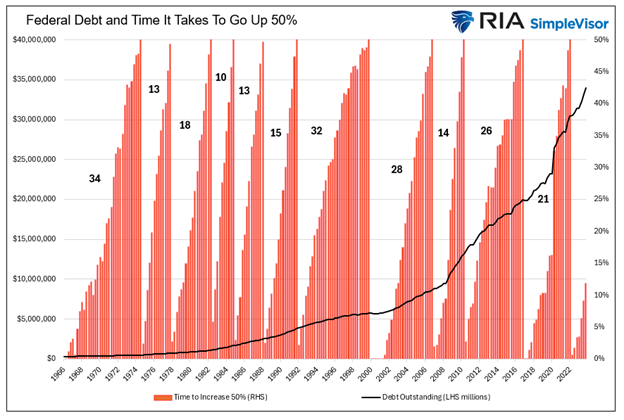

Dal bazooka di stimoli fiscali legati alla pandemia, il debito Federale è aumentato considerevolmente.

Ci sono in particolare due modi in cui il nostro crescente carico di debito impatta sulla crescita economica.

#1 I tassi di interesse manipolati paralizzano il capitalismo

Un debito che cresce più delle entrate è uno schema Ponzi.

La Federal Reserve consente al governo di perpetuare il suo schema Ponzi. La Fed mantiene i costi di prestito più bassi di quanto dovrebbero tramite tassi di interesse inferiori al mercato e acquisti di asset.

Non solo il crescente tasso debito/entrate è problematico, ma è anche un sicuro segnale del fatto che il debito viene usato per scopi non produttivi. In altre parole, il debito costa più dei benefici finanziari che offre.

Nel lungo periodo, un debito improduttivo riduce la produttività di una nazione, cioè il suo potenziale economico.

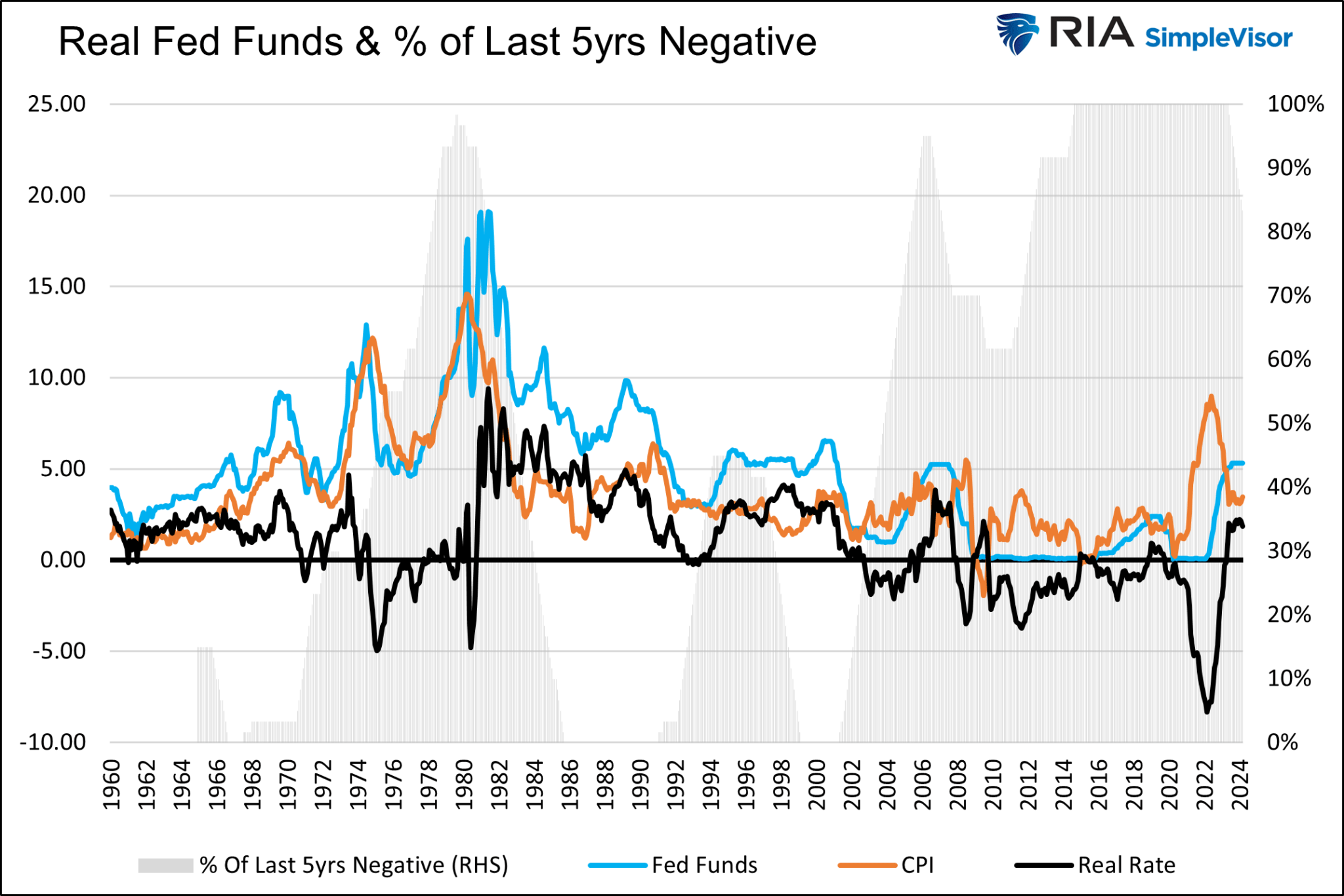

Tassi reali negativi e QE

Un finanziatore o investitore non dovrebbe mai accettare un rendimento inferiore al tasso di inflazione. Se lo facesse, il prestito o l’investimento ridurrebbe il suo potere d’acquisto.

A prescindere dalle lezioni di economia, la Fed ha forzato un regime di tassi reali negativi su finanziatori e investitori per gran parte degli ultimi 20 anni o più. I Fondi Fed reali negativi sono diventati la regola, non l’eccezione.

A partire dal 2008, con il QE, la Fed ha iniziato a usare il suo bilancio per manipolare ulteriormente i tassi di interesse.

Riducendo la fornitura di bond sul mercato, di fatto ha abbassato i tassi di interesse al di sotto di dove li avrebbe prezzati il mercato libero. Ciò rende lo stimolo fiscale più allettante per i politici e, automaticamente, incoraggia un carico di debito federale ancora maggiore.

Come la politica dei tassi di interesse reali negativi della Fed, anche il QE abbassa i tassi di interesse, consentendo un debito federale e del settore privato più improduttivo.

#2 Moltiplicatore negativo

Gli economisti definiscono l’effetto moltiplicatore come la variazione delle entrate diviso la variazione delle spese. Su un periodo esteso, se il cambiamento della spesa è più significativo di quello delle entrate, l’effetto di tale spesa è negativo. Sostituiamo le entrate con il PIL e le spese con il debito governativo per calcolare il moltiplicatore di spesa del governo.

Moltiplicatore = Variazione entrate / Variazione spesa

Moltiplicatore governativo = Variazione PIL / Variazione debito in essere

Per capire meglio il moltiplicatore negativo, consideriamo due round di assegni di stimolo inviati al pubblico durante la pandemia. Consumatori e aziende hanno speso una grossa percentuale dei fondi per beni o servizi che non danno più un beneficio economico. Il risultato iniziale dello stimolo diretto è stata un’enorme spinta all’attività economica. Tre/quattro anni dopo, la fase di crescita economica è terminata, e il debito e i suoi costi di interesse annuali restano. L’interesse sul debito è un capitale che non verrà utilizzato a fini produttivi.

Il vento di coda di ieri sta lentamente diventando il problema di domani.

Ci sono anche altre considerazioni economiche da fare.

Equivalenza ricardiana

Questa teoria economica afferma che, quando le persone anticipano gli aumenti delle tasse per finanziare spese governative presenti e future, aumentano i loro risparmi per compensare il previsto carico fiscale. Pertanto, ogni aumento delle spese governative finanziato dal debito potrebbe non stimolare i consumi e gli investimenti, risultando potenzialmente in un effetto moltiplicatore negativo.

Sfollamento

Livelli elevati di prestiti governativi possono portare a uno sfollamento dagli investimenti privati. Ciò avviene quando i prestiti governativi forzano tassi di interesse più alti, rendendo più costoso ad aziende e privati chiedere prestiti per investire. Inoltre, poiché alle banche viene chiesto di detenere più debito pubblico, hanno una minore capacità di concedere prestiti al settore privato. Di conseguenza, gli investimenti privati, che probabilmente sono più produttivi delle spese del governo, possono ridursi.

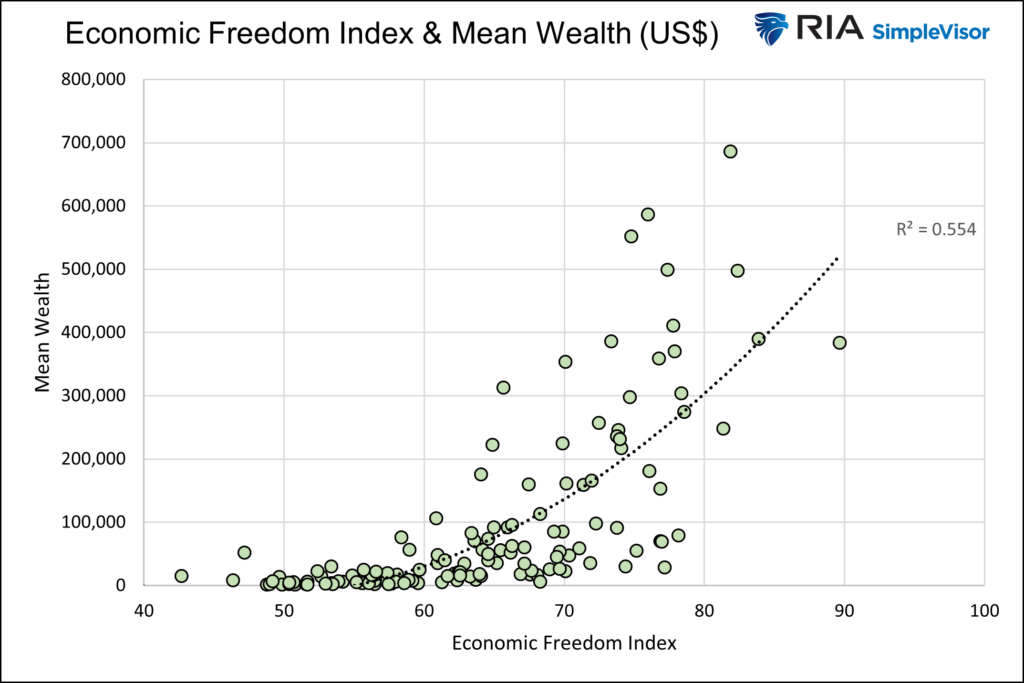

Il capitalismo si sta erodendo

Il grafico sotto mostra perché il capitalismo è importante. Confronta l’indice di libertà economica della Heritage Foundation, una misura del capitalismo, con la ricchezza media delle famiglie di 137 Paesi. Come notiamo, libertà economica e ricchezza hanno una forte correlazione positiva.

Tenendo a mente questa correlazione, le spese governative sono una componente chiave dell’indice di libertà economica. Enormi spese di stimolo del governo riducono il punteggio dell’indice. Inoltre, pur non essendo parte del punteggio, la manipolazione dei tassi di interesse del mercato libero riduce i vantaggi del capitalismo. Man mano che scende il punteggio dell’indice, che denota l’erosione del capitalismo, scende anche la ricchezza.

Sintesi

Niente è gratis, è solo questione di come viene pagato. Mentre il governo spende come se non ci fosse un domani e la Fed fa tutto ciò che è in suo potere per aiutarlo, dobbiamo capire che le conseguenze a lungo termine delle loro azioni sono una crescita economica più debole e una crescente disparità di ricchezza, come abbiamo visto qui.

Dovremmo prenderla sul personale perché, come abbiamo visto, c’è una forte correlazione tra i prestiti governativi e la nostra prosperità. Sebbene il costo dei deficit non sia rappresentato da tasse più alte, si manifesta invisibilmente in salari e ricchezza inferiori a quelli che potremmo ottenere altrimenti. E ci chiediamo perché i millennial saranno la prima generazione a non riuscire a superare il reddito dei loro genitori?