Italian Sea Group (BIT:TISGR) [TISGR.MI] archivia la quarta settimana di rialzo, dopo vari trimestri di calo: ora +1,5% a 5,3 euro.

I dati dei primi nove mesi di The Italian Sea Group mostrano una crescita a doppia cifra dei principali indicatori. In dettaglio, il fatturato è stato pari a 210,3 milioni di Euro, +64,6% su base annua. I ricavi operativi (al lordo delle Provvigioni) ammontano a 212,3 milioni, +76,4%. La divisione Shipbuilding ha raggiunto 185,7 milioni (+67,7% rispetto al terzo trimestre 2021), grazie alle commesse dei motoryacht a motore e a vela ed allo sviluppo del progetto Tecnomar for Lamborghini 63. La divisione Refit ha totalizzato 26,6 milioni (+176%) grazie alle attività svolte su yacht oltre i 60 metri. L'EBITDA è pari a 33 milioni, +89,7%, con un'incidenza sui ricavi del 15,7% rispetto al 13,6% dei primi nove mesi del 2021. Il risultato, afferma la società, è dovuto al mix ottimale tra le attività di Shipbuilding e quelle di Refit, e al rigoroso controllo dei costi. Il consolidamento dei brand ha inoltre permesso un progressivo aumento dei prezzi di vendita. Il Gross Backlog (Order Book) al 30 settembre 2022 è pari a 983 milioni, mentre il Net backlog ammonta a 566 milioni. Sono attualmente in produzione 35 yacht, di cui 19 commesse relative a mega e giga yacht e 16 Tecnomar for Lamborghini 63.

Nel corso dei primi nove mesi, la società ha effettuato investimenti pari a 11 milioni, che riflettono il progress dei piani "TISG 4.0" e "TISG 4.1" e la messa a punto dei due siti produttivi di Viareggio e La Spezia.

La Posizione Finanziaria Netta al 30 settembre 2022 è negativa per 46 milioni, rispetto a una Posizione Finanziaria Netta positiva di 41 milioni al 31 dicembre 2021. La variazione di 87 milioni riflette l'uscita sostenuta per l'acquisizione di Perini Navi e gli altri investimenti del periodo.

TISG conferma la Guidance 2022, che prevede per l'esercizio ricavi totali compresi tra 280 e 295 milioni e un EBITDA Margin del 15,5%, posizionandosi nella parte più alta della forchetta di valori.

Le vendite e la profittabilità sono risultate sopra le attese rispettivamente del 3% e del 14% sul terzo trimestre.

Net Backlog e Order book sostanzialmente allineati alle attese, con Order Book molto vicino alla soglia del miliardo.

Il consenso raccolto da Bloomberg vede 3 case d'investimento che seguono il titolo, una di queste è Websim-Intermonte [INTM.IT] con raccomandazione MOLTO INTERESSANTE (Buy) e target price 8,5 euro. Anche le altre 2 hanno la stessa raccomandazione con target rispettivi a 10 euro e 10,60 euro.

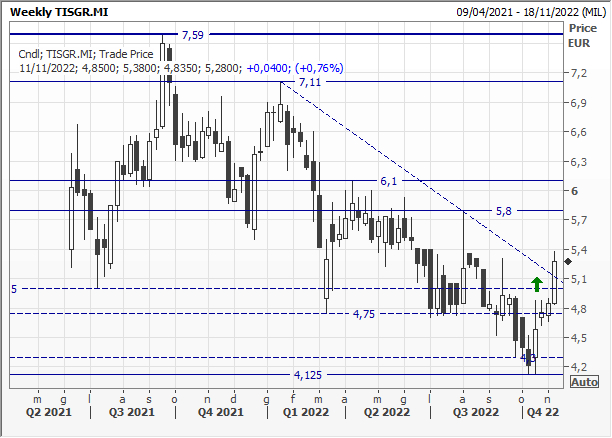

QUADRO GRAFICO

Premettiamo che la serie storica parte dal 2021 (anno della quotazione e prezzo di collocamento a 4,9 euro) e questo limita le potenzialità previsive dell'analisi Tecnica sugli scenari futuri di medio-lungo termine.

In questi mesi, possiamo individuare una banda di oscillazione tra i top assoluti in zona 7,59 euro, toccati pochi mesi dopo l'Ipo, alla fascia dei minimi 4,7-4,2 euro. Il movimento ascendente delle ultime settimane si sta rafforzando: il recupero di area 5 euro e il breakout della trendline discendente indicata nel grafico depongono a favore del proseguento del rialzo. Per rivedere i top assoluti dovrà oltrepassare la fascia resistenziale in area 6 euro.

Operativà multiday. L'analisi Tecnica di Websim è LONG da 5 euro: l'upside giustifica acquisti anche a questi prezzi, avendo cura di incrementare in caso di ritracciamenti verso il nostro livello d'ingresso. Dettagli operativi nella scheda di analisi tecnica su websim.it

THE ITALIAN SEA GROUP

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

THE ITALIAN SEA GROUP: Il trend di breve inverte al rialzo

Pubblicato 11.11.2022, 12:26

THE ITALIAN SEA GROUP: Il trend di breve inverte al rialzo

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2024 - Fusion Media Limited. tutti i Diritti Riservati.