La giornata di ieri si è svolta in un clima di attesa, senza grandi dati macroeconomici che potessero fornire una direzione ai mercati. Gli investitori si preparano per la storica decisione della Fed, attesa mercoledì, e nel frattempo i mercati si sono mossi senza una chiara tendenza. Il sentiment è stato ulteriormente frenato dalle deludenti notizie arrivate dalla Cina, che hanno smorzato gli entusiasmi di chi sperava in un proseguimento del trend positivo della scorsa settimana, la migliore dell’anno finora. L’assenza di eventi significativi, in una settimana già delicata e storicamente poco redditizia (come segnalato anche ieri queste due settimane tendono a essere le meno fruttuose dell'anno), non ha certo spinto gli investitori a prendere più rischi.

Debolezza del settore tecnologico, ma mercati resilienti

Il settore tecnologico, che aveva trainato i mercati recentemente – la scorsa settimana è stata la migliore dell’anno – ha subito una battuta d’arresto. Nonostante questo, però, il quadro generale non è stato del tutto negativo con la partecipazione più ampia del mercato che è stata positiva: ben 388 titoli dell’S&P 500 hanno chiuso in rialzo, con Intel (NASDAQ:INTC) in primo piano. D’altro canto, Apple (NASDAQ:AAPL) e Nvidia, due dei pesi massimi, hanno registrato flessioni, contribuendo da sole a sottrarre 31 punti base alla performance complessiva dell’indice. È interessante notare che, nonostante queste pressioni, sia il Dow Jones che l’S&P 500 equiponderato hanno toccato nuovi massimi storici.

Rotazione settoriale in corso

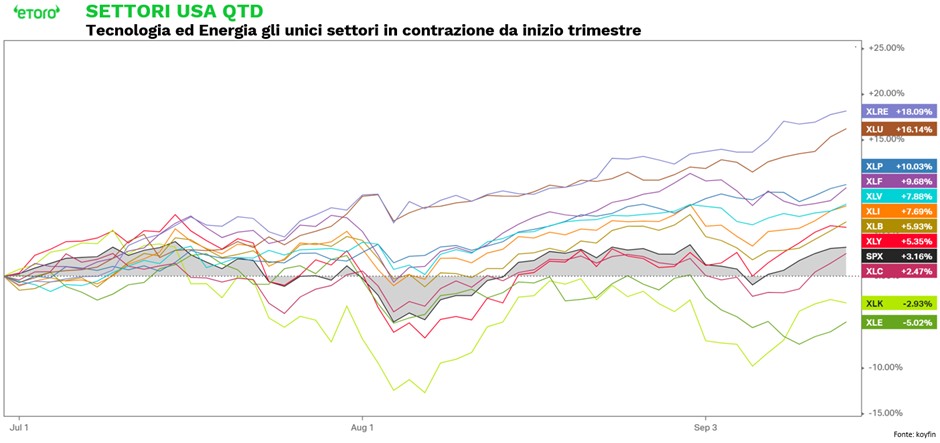

Guardando al terzo trimestre, l’S&P 500 ha guadagnato circa il 3% (precisamente 3,16%), ma la vera storia si nasconde sotto la superficie, dove è in corso una rotazione settoriale piuttosto significativa. I settori che hanno registrato i maggiori guadagni sono quelli più sensibili ai tassi di interesse, come il settore immobiliare (+18%), i servizi di pubblica utilità (+16%) e la finanza (+9,6%), insieme ai settori difensivi come i beni di consumo di base (+10%) e l’assistenza sanitaria (+8%). Al contrario, la tecnologia e l’energia hanno registrato performance negative. Questo mentre la Fed si prepara a ridurre i tassi di interesse e la crescita degli utili continua a espandersi.

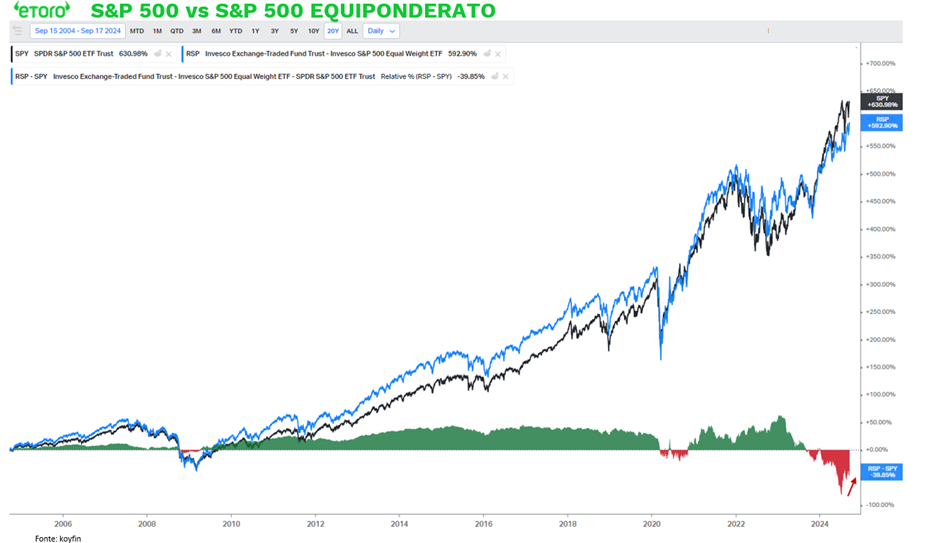

Un aspetto intrigante da monitorare per il prossimo anno è l'evolversi della leadership di mercato. Negli ultimi vent'anni, l'S&P 500 equiponderato ha spesso superato l'S&P 500 tradizionale, che è ponderato in base alla capitalizzazione di mercato. Tuttavia, recentemente questa tendenza si è rovesciata a causa dell'impennata dei titoli tecnologici, soprattutto quelli legati all'intelligenza artificiale. Questi titoli hanno contribuito a un notevole allargamento dello spread tra i due indici. Consideriamo questo: il 10 luglio scorso, l'S&P 500 equiponderato era sceso di un allarmante 81% rispetto al tradizionale S&P 500, se avessimo investito 1 dollaro in ciascuno dei due indici 20 anni fa, mantenendo la posizione iniziale senza ribilanciamenti. Tale spread si è rilevato come una chiara indicazione della divergenza di performance tra i due indici. Oggi, questo divario si è ridotto, attestandosi a un comunque significativo -39%.

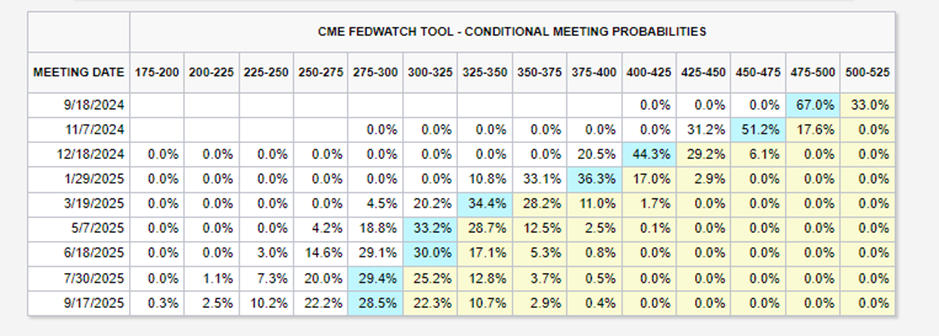

Le azioni sono sostenute dal rally dei tassi d'interesse, mentre il mercato continua a puntare su un taglio di 50 punti base come l'opzione più probabile. Tuttavia, la questione più rilevante è il previsto taglio complessivo di circa 250 punti base nel corso del prossimo anno. Gli investitori sono ormai focalizzati sui segnali che arriveranno dalla Fed. L'attenzione è rivolta alle proiezioni economiche, note come "dot plot", che mostrano le aspettative delle banche centrali sui tassi di interesse per i prossimi anni. A marzo, la Fed aveva previsto tre tagli da un quarto di punto entro la fine dell'anno, ma a giugno queste previsioni sono state riviste al ribasso, prospettando un singolo taglio da un quarto di punto entro fine anno. Ora, però, questi dati appaiono superati. I mercati scommettono su un totale di 125 punti base di riduzione, con un primo taglio di 50 punti a settembre, uno da 25 a novembre e un altro da 50 a dicembre. Anche se questo potrebbe sembrare eccessivo, non ha ancora spaventato gli investitori, che sembrano vedere il possibile stimolo monetario come un sostegno piuttosto che un motivo di preoccupazione, almeno per ora.

Vendite al dettaglio e protagonisti del mercato

Oggi il focus del mercato sarà sul rapporto delle vendite al dettaglio di agosto negli Stati Uniti, un indicatore chiave per valutare la solidità della spesa dei consumatori. Le aspettative prevedono un lieve calo dello 0,2% su base mensile, un dato che potrebbe influenzare l’umore degli investitori.

Ieri è stata Intel a rubare la scena, con un impressionante aumento del 6,4%. La spinta è arrivata dopo che un rapporto di Bloomberg ha rivelato che l’azienda ha ottenuto sovvenzioni federali fino a 3,5 miliardi di dollari per sostenere la produzione di chip avanzati destinati al Pentagono nelle sue fabbriche statunitensi. Come se non bastasse, Intel ha anche annunciato una partnership strategica con Amazon (NASDAQ:AMZN) per la produzione di chip di intelligenza artificiale personalizzati. Questo accordo, pluriennale e multimiliardario, rafforzerà ulteriormente la loro già solida collaborazione. Intel produrrà chip AI su misura, utilizzando la tecnologia di processo 18A e chip Xeon 6 personalizzati per Amazon Web Services. Queste notizie hanno reso Intel il titolo migliore del Dow Jones lunedì.

All’altro estremo dello spettro, invece, troviamo Apple (-2,8%), che ha chiuso la giornata come peggior titolo del Dow Jones. A pesare sulla performance è stata la notizia dei deludenti pre-ordini per il nuovo iPhone 16. Secondo TF International, la domanda per l'iPhone 16 Pro è risultata debole, con pre-ordini nel primo weekend di circa 37 milioni di unità, un calo del 12,7% rispetto allo stesso periodo l'anno scorso per la serie iPhone 15. Questo ha avuto un impatto negativo non solo su Apple, ma anche sui suoi fornitori: Qorvo ha registrato un calo di oltre il 6%, risultando il peggior titolo dell’S&P 500, mentre Skyworks Solutions ha chiuso con un ribasso di oltre il 5%.

Infine, in casa Amazon, c'è aria di cambiamento. Il CEO Andy Jassy ha annunciato misure per razionalizzare la struttura dell'azienda, riducendo i livelli di gestione e ordinando ai dipendenti di tornare in ufficio cinque giorni alla settimana a partire da gennaio. Questa mossa segna la fine del lavoro da remoto per Amazon, con l’obiettivo di aumentare l’efficienza della più grande azienda di retail online e cloud computing al mondo.

Il caffè si fa più amaro

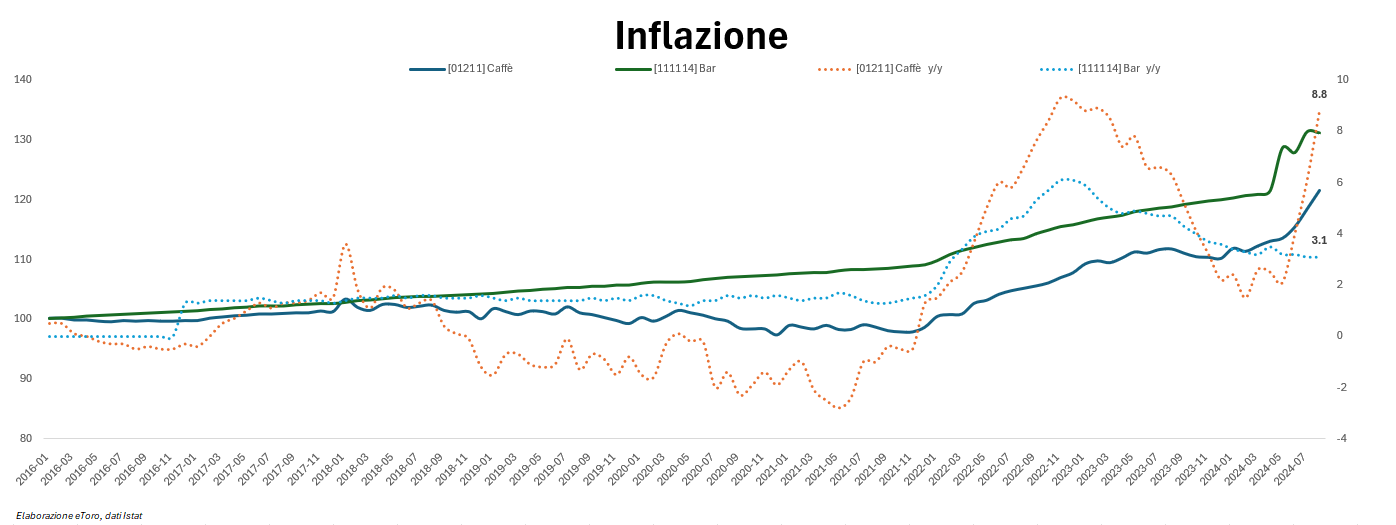

Cambiando argomento, dopo il cioccolato, anche il caffè si prepara a diventare più amaro per i consumatori. I prezzi del caffè robusta, utilizzato per preparare caffè istantanei e espressi più intensi, hanno toccato nuovi massimi storici, segnando un aumento impressionante del 90% dall'inizio dell'anno, raggiungendo quota 5,246 dollari. Persino i chicchi di arabica di altissima qualità, solitamente destinati a torrefattori negli Stati Uniti e in Europa, non sono rimasti immuni da questi aumenti. Le principali catene di caffetterie, come Starbucks, utilizzano prevalentemente arabica, ma anche la più economica robusta ha visto i suoi prezzi impennarsi. Tutto questo a causa delle interruzioni della fornitura da due dei principali produttori mondiali: Vietnam e Brasile. Lungo la filiera del caffè, i venditori hanno iniziato a incrementare i prezzi e a eliminare gli sconti per proteggere i propri margini, avvertendo che potrebbero esserci ulteriori aumenti all’orizzonte. Ad esempio, JM Smucker Co., il colosso dietro marchi come Folgers e Café Bustelo, ha già ritoccato i prezzi questa estate. Pret A Manger, nel Regno Unito, ha deciso di interrompere il suo popolare abbonamento che permetteva ai clienti di consumare fino a cinque bevande al giorno. A New York City, Variety Coffee Roasters ha alzato i prezzi al dettaglio del 5%, segnando il primo aumento in cinque anni. E altri caffè locali non escludono di dover fare lo stesso a breve. Una parte di questa impennata dei prezzi è legata alle condizioni meteorologiche avverse. In Vietnam, la siccità ha colpito duramente la produzione di robusta, mettendo il mercato globale sulla strada per il quarto anno consecutivo di deficit. In Brasile, invece, il clima secco ha ridotto la dimensione del raccolto di arabica, con alberi che producono chicchi più piccoli del normale. Questo ha fatto sì che il divario tra i prezzi delle due varietà fosse tra i più stretti di sempre, spingendo molte aziende a ripiegare su chicchi di arabica di qualità inferiore, per mantenere sotto controllo i costi. Ma il clima non è l’unico fattore in gioco: la crescente domanda da parte di mercati emergenti come la Cina sta ulteriormente limitando le scorte disponibili. Anche in Italia, l’aumento dei prezzi del caffè è tangibile. Secondo i dati di agosto pubblicati ieri dall’ISTAT, i prezzi al consumo del caffè sono aumentati del 9% dall'inizio dell'anno, con un incremento medio del 2,3% negli ultimi tre mesi. Lo stesso vale per rialzi al bar, dove il costo è aumentato del 9% dall’inizio del 2024.

Gabriel Debach

eToro Italian Market Analyst

Disclaimer: Questa comunicazione è solo a scopo informativo ed educativo e non deve essere considerata come consulenza di investimento, raccomandazione personale o offerta, né sollecitazione all'acquisto o alla vendita di strumenti finanziari. Questo materiale è stato preparato senza tenere conto degli obiettivi di investimento o della situazione finanziaria di un particolare destinatario e non è stato redatto in conformità ai requisiti legali e normativi per promuovere una ricerca indipendente. Qualsiasi riferimento alla performance passata o futura di uno strumento finanziario, indice o prodotto di investimento confezionato non è, e non deve essere considerato, un indicatore affidabile dei risultati futuri. eToro non rilascia alcuna dichiarazione e non assume alcuna responsabilità in merito all'accuratezza o completezza del contenuto di questa pubblicazione.

Debolezza del settore tecnologico, ma mercati resilienti

Il settore tecnologico, che aveva trainato i mercati recentemente – la scorsa settimana è stata la migliore dell’anno – ha subito una battuta d’arresto. Nonostante questo, però, il quadro generale non è stato del tutto negativo con la partecipazione più ampia del mercato che è stata positiva: ben 388 titoli dell’S&P 500 hanno chiuso in rialzo, con Intel (NASDAQ:INTC) in primo piano. D’altro canto, Apple (NASDAQ:AAPL) e Nvidia, due dei pesi massimi, hanno registrato flessioni, contribuendo da sole a sottrarre 31 punti base alla performance complessiva dell’indice. È interessante notare che, nonostante queste pressioni, sia il Dow Jones che l’S&P 500 equiponderato hanno toccato nuovi massimi storici.

Rotazione settoriale in corso

Guardando al terzo trimestre, l’S&P 500 ha guadagnato circa il 3% (precisamente 3,16%), ma la vera storia si nasconde sotto la superficie, dove è in corso una rotazione settoriale piuttosto significativa. I settori che hanno registrato i maggiori guadagni sono quelli più sensibili ai tassi di interesse, come il settore immobiliare (+18%), i servizi di pubblica utilità (+16%) e la finanza (+9,6%), insieme ai settori difensivi come i beni di consumo di base (+10%) e l’assistenza sanitaria (+8%). Al contrario, la tecnologia e l’energia hanno registrato performance negative. Questo mentre la Fed si prepara a ridurre i tassi di interesse e la crescita degli utili continua a espandersi.

Un aspetto intrigante da monitorare per il prossimo anno è l'evolversi della leadership di mercato. Negli ultimi vent'anni, l'S&P 500 equiponderato ha spesso superato l'S&P 500 tradizionale, che è ponderato in base alla capitalizzazione di mercato. Tuttavia, recentemente questa tendenza si è rovesciata a causa dell'impennata dei titoli tecnologici, soprattutto quelli legati all'intelligenza artificiale. Questi titoli hanno contribuito a un notevole allargamento dello spread tra i due indici. Consideriamo questo: il 10 luglio scorso, l'S&P 500 equiponderato era sceso di un allarmante 81% rispetto al tradizionale S&P 500, se avessimo investito 1 dollaro in ciascuno dei due indici 20 anni fa, mantenendo la posizione iniziale senza ribilanciamenti. Tale spread si è rilevato come una chiara indicazione della divergenza di performance tra i due indici. Oggi, questo divario si è ridotto, attestandosi a un comunque significativo -39%.

Le azioni sono sostenute dal rally dei tassi d'interesse, mentre il mercato continua a puntare su un taglio di 50 punti base come l'opzione più probabile. Tuttavia, la questione più rilevante è il previsto taglio complessivo di circa 250 punti base nel corso del prossimo anno. Gli investitori sono ormai focalizzati sui segnali che arriveranno dalla Fed. L'attenzione è rivolta alle proiezioni economiche, note come "dot plot", che mostrano le aspettative delle banche centrali sui tassi di interesse per i prossimi anni. A marzo, la Fed aveva previsto tre tagli da un quarto di punto entro la fine dell'anno, ma a giugno queste previsioni sono state riviste al ribasso, prospettando un singolo taglio da un quarto di punto entro fine anno. Ora, però, questi dati appaiono superati. I mercati scommettono su un totale di 125 punti base di riduzione, con un primo taglio di 50 punti a settembre, uno da 25 a novembre e un altro da 50 a dicembre. Anche se questo potrebbe sembrare eccessivo, non ha ancora spaventato gli investitori, che sembrano vedere il possibile stimolo monetario come un sostegno piuttosto che un motivo di preoccupazione, almeno per ora.

Vendite al dettaglio e protagonisti del mercato

Oggi il focus del mercato sarà sul rapporto delle vendite al dettaglio di agosto negli Stati Uniti, un indicatore chiave per valutare la solidità della spesa dei consumatori. Le aspettative prevedono un lieve calo dello 0,2% su base mensile, un dato che potrebbe influenzare l’umore degli investitori.

Ieri è stata Intel a rubare la scena, con un impressionante aumento del 6,4%. La spinta è arrivata dopo che un rapporto di Bloomberg ha rivelato che l’azienda ha ottenuto sovvenzioni federali fino a 3,5 miliardi di dollari per sostenere la produzione di chip avanzati destinati al Pentagono nelle sue fabbriche statunitensi. Come se non bastasse, Intel ha anche annunciato una partnership strategica con Amazon (NASDAQ:AMZN) per la produzione di chip di intelligenza artificiale personalizzati. Questo accordo, pluriennale e multimiliardario, rafforzerà ulteriormente la loro già solida collaborazione. Intel produrrà chip AI su misura, utilizzando la tecnologia di processo 18A e chip Xeon 6 personalizzati per Amazon Web Services. Queste notizie hanno reso Intel il titolo migliore del Dow Jones lunedì.

All’altro estremo dello spettro, invece, troviamo Apple (-2,8%), che ha chiuso la giornata come peggior titolo del Dow Jones. A pesare sulla performance è stata la notizia dei deludenti pre-ordini per il nuovo iPhone 16. Secondo TF International, la domanda per l'iPhone 16 Pro è risultata debole, con pre-ordini nel primo weekend di circa 37 milioni di unità, un calo del 12,7% rispetto allo stesso periodo l'anno scorso per la serie iPhone 15. Questo ha avuto un impatto negativo non solo su Apple, ma anche sui suoi fornitori: Qorvo ha registrato un calo di oltre il 6%, risultando il peggior titolo dell’S&P 500, mentre Skyworks Solutions ha chiuso con un ribasso di oltre il 5%.

Infine, in casa Amazon, c'è aria di cambiamento. Il CEO Andy Jassy ha annunciato misure per razionalizzare la struttura dell'azienda, riducendo i livelli di gestione e ordinando ai dipendenti di tornare in ufficio cinque giorni alla settimana a partire da gennaio. Questa mossa segna la fine del lavoro da remoto per Amazon, con l’obiettivo di aumentare l’efficienza della più grande azienda di retail online e cloud computing al mondo.

Il caffè si fa più amaro

Cambiando argomento, dopo il cioccolato, anche il caffè si prepara a diventare più amaro per i consumatori. I prezzi del caffè robusta, utilizzato per preparare caffè istantanei e espressi più intensi, hanno toccato nuovi massimi storici, segnando un aumento impressionante del 90% dall'inizio dell'anno, raggiungendo quota 5,246 dollari. Persino i chicchi di arabica di altissima qualità, solitamente destinati a torrefattori negli Stati Uniti e in Europa, non sono rimasti immuni da questi aumenti. Le principali catene di caffetterie, come Starbucks, utilizzano prevalentemente arabica, ma anche la più economica robusta ha visto i suoi prezzi impennarsi. Tutto questo a causa delle interruzioni della fornitura da due dei principali produttori mondiali: Vietnam e Brasile. Lungo la filiera del caffè, i venditori hanno iniziato a incrementare i prezzi e a eliminare gli sconti per proteggere i propri margini, avvertendo che potrebbero esserci ulteriori aumenti all’orizzonte. Ad esempio, JM Smucker Co., il colosso dietro marchi come Folgers e Café Bustelo, ha già ritoccato i prezzi questa estate. Pret A Manger, nel Regno Unito, ha deciso di interrompere il suo popolare abbonamento che permetteva ai clienti di consumare fino a cinque bevande al giorno. A New York City, Variety Coffee Roasters ha alzato i prezzi al dettaglio del 5%, segnando il primo aumento in cinque anni. E altri caffè locali non escludono di dover fare lo stesso a breve. Una parte di questa impennata dei prezzi è legata alle condizioni meteorologiche avverse. In Vietnam, la siccità ha colpito duramente la produzione di robusta, mettendo il mercato globale sulla strada per il quarto anno consecutivo di deficit. In Brasile, invece, il clima secco ha ridotto la dimensione del raccolto di arabica, con alberi che producono chicchi più piccoli del normale. Questo ha fatto sì che il divario tra i prezzi delle due varietà fosse tra i più stretti di sempre, spingendo molte aziende a ripiegare su chicchi di arabica di qualità inferiore, per mantenere sotto controllo i costi. Ma il clima non è l’unico fattore in gioco: la crescente domanda da parte di mercati emergenti come la Cina sta ulteriormente limitando le scorte disponibili. Anche in Italia, l’aumento dei prezzi del caffè è tangibile. Secondo i dati di agosto pubblicati ieri dall’ISTAT, i prezzi al consumo del caffè sono aumentati del 9% dall'inizio dell'anno, con un incremento medio del 2,3% negli ultimi tre mesi. Lo stesso vale per rialzi al bar, dove il costo è aumentato del 9% dall’inizio del 2024.

Gabriel Debach

eToro Italian Market Analyst

Disclaimer: Questa comunicazione è solo a scopo informativo ed educativo e non deve essere considerata come consulenza di investimento, raccomandazione personale o offerta, né sollecitazione all'acquisto o alla vendita di strumenti finanziari. Questo materiale è stato preparato senza tenere conto degli obiettivi di investimento o della situazione finanziaria di un particolare destinatario e non è stato redatto in conformità ai requisiti legali e normativi per promuovere una ricerca indipendente. Qualsiasi riferimento alla performance passata o futura di uno strumento finanziario, indice o prodotto di investimento confezionato non è, e non deve essere considerato, un indicatore affidabile dei risultati futuri. eToro non rilascia alcuna dichiarazione e non assume alcuna responsabilità in merito all'accuratezza o completezza del contenuto di questa pubblicazione.