- Inflazione IPC, vendite al dettaglio, prezzi alla produzione e trimestrali dei distributori sotto i riflettori.

- Walmart è un buy, attesi utili forti e previsioni positive.

- Deere è un sell: si prevedono crescita dei profitti e stime deludenti.

- Cercate altre idee di trading? Provate InvestingPro per meno di 8 dollari al mese.

Indipendentemente dalla direzione che prenderà il mercato, qui di seguito evidenzio un titolo che probabilmente sarà richiesto e un altro che potrebbe subire un nuovo ribasso. Ricordate però che il mio orizzonte temporale è solo per questa settimana, da lunedì 12 a venerdì 16 agosto.

Titolo da comprare: Walmart

Mi aspetto una forte performance da parte di Walmart questa settimana, con le azioni che probabilmente segneranno un nuovo record: il distributore probabilmente riporterà un altro trimestre di solida crescita dei risultati e darà stime positive, grazie ai trend favorevoli della domanda dei consumatori.

La compagnia di Bentonville, Arkansas, pubblicherà i risultati del secondo trimestre prima dell’apertura dei mercati statunitensi giovedì.

I partecipanti dei mercati si aspettano una forte oscillazione delle azioni WMT dopo il dato, secondo il mercato delle opzioni, con una possibile mossa implicita di circa il 5% in qualunque direzione.

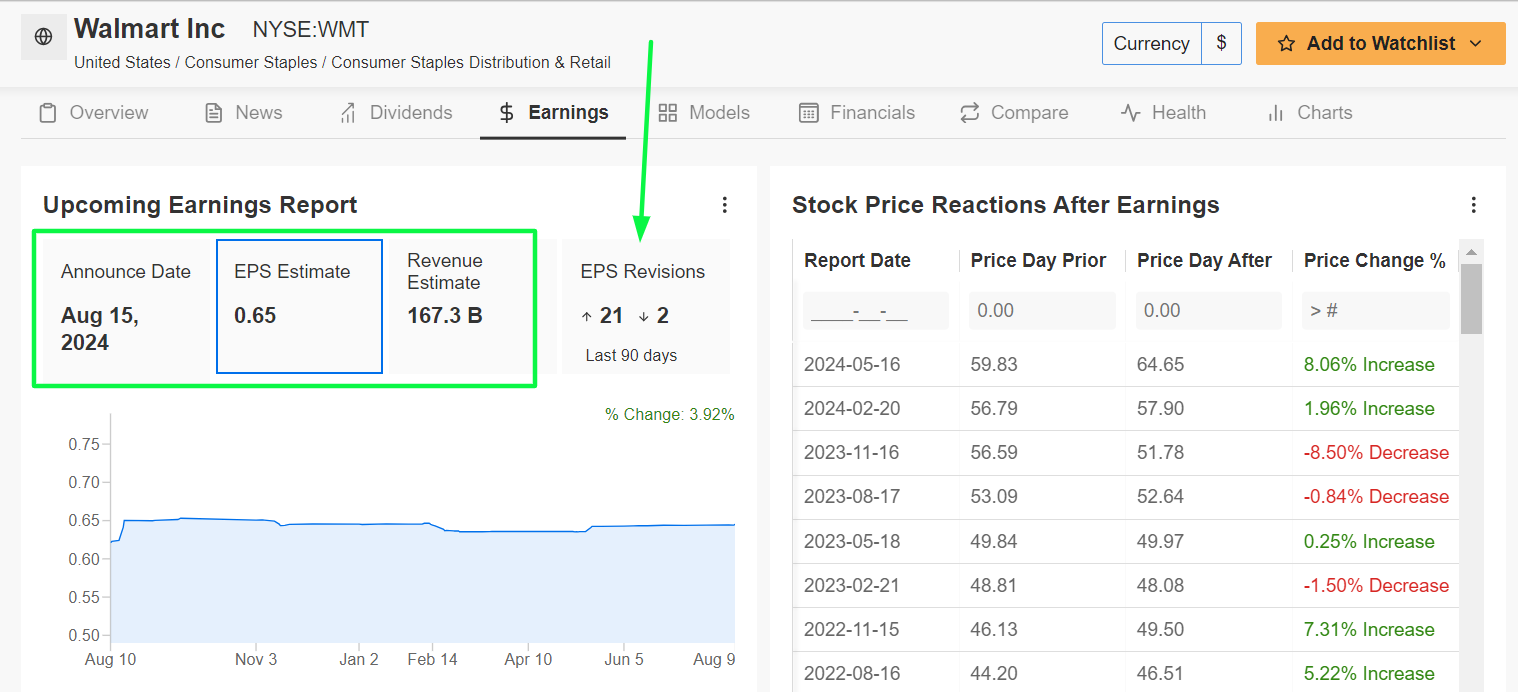

In un segnale di crescente ottimismo, gli analisti hanno rivisto al rialzo le previsioni degli EPS nelle settimane prima del report.

Fonte: InvestingPro

Le previsioni sono di EPS di 0,65 dollari, in salita del 6,5% dagli 0,61 dollari ad azione di un anno fa. Intanto, il fatturato dovrebbe salire del 3,5% all’anno a 167,3 miliardi di dollari, rispecchiando forti vendite alimentari e con sempre più clienti che si iscrivono al suo programma Walmart+.

Da notare che Walmart batte le previsioni sulle vendite di Wall Street da 16 trimestri di fila, a dimostrazione della forza e della resilienza del suo business.

Guardando al futuro, sono dell’idea che il CEO Doug McMillion darà stime solide sul secondo semestre, con il distributore che continua a guadagnare partecipazione di mercato nel business alimentare, un settore che resta robusto persino nei contesti economici difficili.

Il titolo WMT ha chiuso la seduta di venerdì a 67,95 dollari, vicino al massimo storico di 71,33 dollari del 19 luglio. Con una market cap di 546 miliardi di dollari, Walmart è il distributore fisico con più valore al mondo e la 12esima compagnia più grande scambiata sulla piazza statunitense.

Fonte: Investing.com

Walmart si distingue dagli altri distributori, con le azioni balzate del 29,3% sull’anno in corso. E questo rispetto al +1,5% dell’SPDR® S&P Retail ETF (NYSE:XRT).

Come indica InvestingPro, Walmart gode di ottima salute finanziaria, grazie alle forti prospettive di crescita degli utili e del fatturato, nonché alla sua valutazione allettante e al bilancio immacolato. Inoltre, la compagnia alza il payout del dividendo da 29 anni di fila.

Per essere sempre aggiornati sulle ultime tendenze del mercato e sulle sue conseguenze per le vostre decisioni di trading, consultate InvestingPro. Abbonatevi ora a InvestingPro con uno SCONTO del 50% e posizionate il vostro portafoglio un passo avanti a tutti!

Titolo da vendere: Deere

Mi aspetto invece una settimana deludente per Deere, con un potenziale calo a nuovi minimi all’orizzonte: i risultati e le stime del produttore di attrezzature agricole deluderanno gli investitori tra l’indebolimento dei trend della domanda del settore e prospettive fondamentali incerte.

Il report del terzo trimestre fiscale di Deere sarà pubblicato prima dell’apertura di giovedì e i risultati probabilmente risentiranno del rallentamento della domanda di macchine agricole in scia al calo dei prezzi delle colture.

In base ai movimenti sul mercato delle opzioni, i trader mettono in conto una possibile mossa implicita del 6,5% in qualsiasi direzione per le azioni di Deere dopo l’aggiornamento.

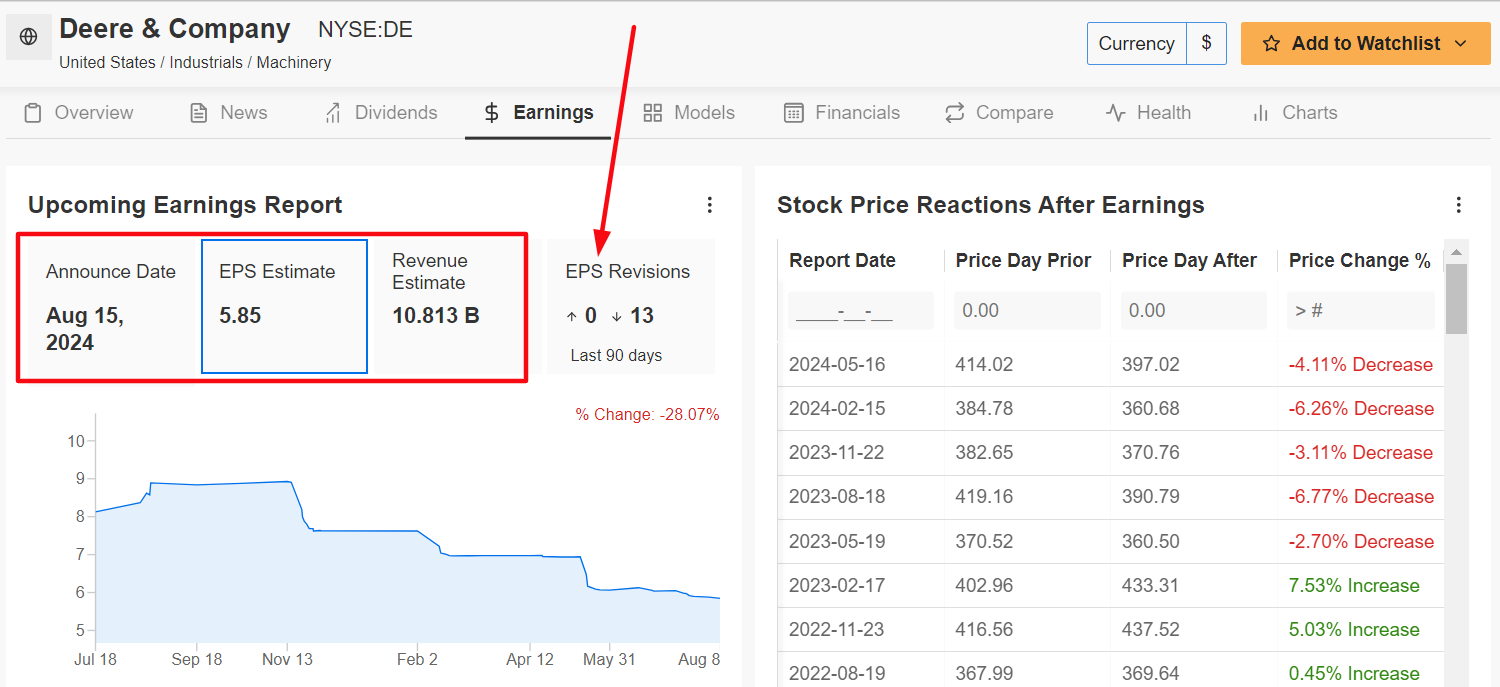

A sottolineare i numerosi problemi per Deere, un sondaggio di InvestingPro rivela che le revisioni sugli utili degli analisti indicano un crescente pessimismo in vista del dato del FQ3, con tutti e 13 gli analisti che hanno abbassato le stime sugli EPS negli ultimi 90 giorni.

Fonte: InvestingPro

Deere dovrebbe guadagnare 5,85 dollari ad azione, con un crollo del 42,6% dagli EPS di 10,20 dollari dello stesso periodo di un anno fa. A peggiorare le cose, il fatturato dovrebbe vedere un tonfo del 31,6% all’anno a 10,8 miliardi di dollari.

Se confermato, sarebbe il quarto trimestre di fila di calo delle vendite e il quadro peggiorerà nel 2025.

Pertanto, ritengo che Deere deluderà gli investitori con le sue previsioni e adotterà un tono cauto date le prospettive incerte per le vendite di macchine agricole e da estrazione mineraria, a causa del contesto operativo difficile.

Il titolo DE ha chiuso a 346,03 dollari venerdì, non lontano dal minimo dal settembre 2022. Il produttore di attrezzature agricole con sede a Moline, Illinois, ha una market cap di 95,3 miliardi di dollari.

Fonte: Investing.com

Le azioni sono rimaste di gran lunga indietro rispetto alla performance del mercato generale finora nel 2024, scendendo del 13,5% rispetto al +12% dell’S&P 500.

Da notare che InvestingPro riporta un quadro piuttosto negativo per il titolo Deere, citando i timori per il calo delle prospettive di crescita dei profitti e delle vendite. Inoltre, la compagnia si ritrova ad affrontare i problemi derivanti dall’aumento dei costi di produzione e dagli sconvolgimenti della filiera, che probabilmente peseranno ulteriormente sui margini.

Per essere sempre aggiornati sulle ultime tendenze del mercato e sulle sue conseguenze per le vostre decisioni di trading, consultate InvestingPro.

Quest’estate, approfittate di sconti esclusivi sui nostri abbonamenti, compresi i piani annuali a meno di 8 dollari al mese!

Abbonatevi per avere accesso a:

- ProPicks: Titoli di successo selezionati dall’intelligenza artificiale con uno storico comprovato.

- Stock Screener: Cercate i titoli migliori in base a centinaia di filtri e criteri selezionati.

- Fair Value: Scoprite immediatamente se un titolo è sottovalutato o sopravvalutato.

- Migliori idee: Scoprite quali titoli stanno comprando investitori miliardari come Warren Buffett, Michael Burry e George Soros.

Non perdete questa offerta limitata nel tempo.

Nota dell’autore: Al momento della scrittura, sono long sull’S&P 500 e sul Nasdaq 100 tramite lo SPDR® S&P 500 ETF (NYSE:SPY) e l’Invesco QQQ Trust ETF (NASDAQ:QQQ). Sono anche long sul Technology Select Sector SPDR ETF (NYSE:XLK).

Ribilancio regolarmente il mio portafoglio di singoli titoli ed ETF sulla base di una costante valutazione del rischio sia del contesto macroeconomico che dei risultati finanziari delle società.

Le opinioni espresse in questo articolo sono esclusivamente quelle dell’autore e non devono essere considerate come consigli di investimento.

Seguite Jesse Cohen su X/Twitter @JesseCohenInv per altri approfondimenti e analisi di mercato.