Seconda lettura dell’inflazione MoM dell’Europa di ottobre in uscita oggi alle 11:00 (stima +0.3% contro -0.1% di settembre), che dovrebbe lasciare il tendenziale annuo al +2% (dal +1.7% di settembre).

L'inflazione non se ne va mai in silenzio. L'indice dei prezzi al consumo degli Stati Uniti è aumentato dello 0,24% a ottobre, il più grande rialzo mensile non arrotondato da aprile. Questo rialzo ha portato il tasso a 12 mesi al 2,6%, la prima accelerazione annuale dopo la serie positiva dell'inflazione nel primo trimestre. Forse la cosa più scoraggiante è la rigidità nei servizi di base. I prezzi dei servizi, esclusa l'energia, hanno registrato guadagni mensili tra lo 0,3% e lo 0,4% in ciascuno degli ultimi quattro mesi. L'inflazione degli alloggi è aumentata a ottobre, guidata dagli aumenti sia dell'affitto che dell'affitto equivalente dei proprietari. Al di fuori degli alloggi, i prezzi sono aumentati a un ritmo costante per i biglietti aerei, i servizi ricreativi e la manutenzione e riparazione dei veicoli a motore, che è stato parzialmente compensato dai costi inferiori per l'assicurazione dei veicoli a motore.

L'ultimo miglio sembra sempre quindi più difficile da raggiungere. Innanzitutto, il settore dei beni non è più la forza deflazionistica che era una volta. Nonostante siano rimasti sostanzialmente invariati ad ottobre, i prezzi dei beni di base sono aumentati su base non arrotondata per il secondo mese consecutivo (+0,05%), spinti da un balzo del 2,7% nei prezzi dei veicoli usati.

In secondo luogo, sebbene i prezzi degli alloggi si stiano calmando su base annua, la disinflazione prevista negli alloggi rimane dolorosamente lenta. Gli elevati prezzi alla produzione complicano ulteriormente il percorso di ritorno al 2%. L'indice dei prezzi alla produzione (PPI) è aumentato in linea con le aspettative del consenso, ma va registrata una solida crescita dei prezzi nelle sottocomponenti PPI come la gestione del portafoglio e i servizi ai passeggeri delle compagnie aeree, che presentano un certo rischio al rialzo per l'indicatore di inflazione preferito dalla Fed.

Guardando al futuro, una crescita salariale più lenta, una crescita della produttività più elevata e consumatori più sensibili ai prezzi dovrebbero continuare a ridurre gradualmente le pressioni sui prezzi. Detto questo, un progresso più lento sull'inflazione negli ultimi mesi potrebbe spingere la Fed a rivalutare il suo ritmo di allentamento in futuro. Aggiungete a ciò le prospettive di un rimbalzo inflazionistico guidato dai dazi ed è facile intuire che la Fed probabilmente eserciterà maggiore cautela nelle sue decisioni di politica monetaria il prossimo anno.

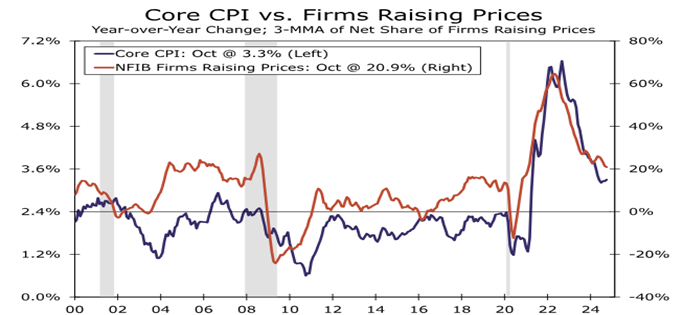

Fonte: NFIB, Dipartimento del Lavoro degli Stati Uniti

Il primo taglio dei tassi della Fed a settembre sembra comunque aver già migliorato le condizioni di prestito per le piccole imprese. L'indice NFIB Small Business Optimism Index è salito di 2,2 punti a ottobre insieme a un calo del tasso di interesse regolare pagato dai mutuatari. Il sondaggio ha rivelato un notevole miglioramento nelle aspettative economiche, con la quota netta di aziende che si aspettano un miglioramento dell'economia nei prossimi sei mesi che ha raggiunto il livello più alto in quasi quattro anni.

Ma guardando oltre l'ottimismo dei titoli, le attuali condizioni delle piccole imprese sembrano ancora instabili. La domanda del sondaggio che misura l'attività di vendita ad ottobre è precipitata alla sua lettura più debole da luglio 2020. Anche i piani di assunzione hanno continuato a bloccarsi, rimanendo sostanzialmente invariati da maggio. Le pressioni sui prezzi sono ancora una sfida in alcuni settori, come l'edilizia, che devono far fronte a costi elevati e a una minore offerta di manodopera.

È lecito inoltre aspettarsi che i tassi di interesse più bassi creeranno un ambiente più favorevole per la produzione statunitense. Complessivamente, quest’ultima è scesa dello 0,3% a ottobre dopo una flessione dello 0,5% rivista al ribasso a settembre. Uragani e scioperi dei lavoratori hanno esercitato un certo freno, ma la Fed stima che l'impatto sia stato minimo. In senso più ampio, la produzione industriale è in difficoltà da un po' di tempo ed è aumentata di meno del 3% dal 2017.

La realtà è ancora peggiore per i produttori. La produzione manifatturiera è rimasta a galla in un ambiente di tassi di interesse elevati. La produzione manifatturiera è diminuita in tre degli ultimi quattro mesi e si attesta dell'1,5% al di sotto del livello del 2017. Gli aspetti positivi del rapporto di ottobre, se ce ne sono, sono che il calo dell'IP è stato meno duro del previsto e che i servizi di pubblica utilità e l'attività mineraria sono riusciti a ottenere lievi guadagni.

Last but not least, il rapporto sulle vendite al dettaglio di ottobre ci ha dato un primo sguardo sullo stato mentale dei consumatori in vista delle festività. Le vendite al dettaglio complessive hanno superato le aspettative con un aumento dello 0,4% nel mese. Anche i dati di settembre sono stati rivisti per raddoppiare la loro forza originale, il che probabilmente indurrà revisioni al rialzo della crescita del PIL del terzo trimestre.

La resilienza fino ad oggi può essere spiegata dal robusto reddito dei consumatori, che a sua volta è stato rivisto in modo sostanzialmente più alto nelle revisioni annuali del NIPA di quest'anno. Con questo in mente, la flessione dello 0,1% nelle vendite del gruppo di controllo ad ottobre non è terribilmente preoccupante.

La forte conclusione del terzo trimestre mette i consumatori sulla buona strada per una spesa decente nel quarto trimestre, ma i giorni degli straordinari balzi sono probabilmente alle nostre spalle. Le stime degli analisti indicano un aumento delle vendite natalizie del 3,3% rispetto allo scorso anno, il che rappresenterebbe più o meno un ritorno alla media.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

USA: economia sempre forte, ma aumentano i rischi per i mercati

Pubblicato 19.11.2024, 08:59

USA: economia sempre forte, ma aumentano i rischi per i mercati

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2024 - Fusion Media Limited. tutti i Diritti Riservati.