Wall Street è stata colpita da una serie di problemi macroeconomici nei primi due mesi del 2022, che hanno portato ad una elevata volatilità. Gli investitori stanno seguendo con attenzione l’indice CBOE Volatility Index (VIX), noto anche come “indice della paura.”

Introdotto nel 1993, l’indice VIX è stato gradualmente accettato come indicatore di volatilità nel mercato azionario statunitense. Sale quando aumenta la volatilità e quando scende l’S&P 500.

L’indice VIX attualmente è a 33, in salita di oltre il 10% dall’inizio del 2022. Viste le attuali tensioni geopolitiche, i livelli continueranno a salire nelle prossime settimane.

Navigare i mercati in periodi di volatilità elevata può essere snervante per alcuni investitori. Tuttavia, la diversificazione del portafoglio può offrire una strategia efficiente di investimento per mitigare i rischi quando sale la volatilità. Inoltre, i prodotti ETP possono essere d’aiuto per prendere parte ai movimenti nel breve termine e per costruire dei portafogli a lungo termine.

Oggi parleremo di un exchange-traded note (ETN) che potrebbe andar bene soprattutto per i trader esperti nel breve termine. Poi parleremo di un exchange-traded fund (ETF) che potrebbe interessare molti investitori retail. Seguitemi.

1. iPath S&P 500 VIX Short-Term Futures ETN

- Prezzo attuale: 25,70 dollari

- Range su 52 settimane: 17,30 – 69,16 dollari

- Percentuale di spesa: 0,89% annuo

iPath® Series B S&P 500® VIX Short-Term Futures™ ETN (NYSE:VXX) è un’obbligazione di debito non assicurata emessa da Barclays. Questo ETN vuole raggiungere un ritorno giornaliero con mosse giornaliere nei contratti future del breve termine che seguono l’indice VIX.

VXX è stato lanciato a inizio 2018 con una scadenza a gennaio 2048. Segue l’indice S&P 500 VIX Short-Term Futures Total Return Index.

La metodologia dell’indice è legata al prezzo spot dell’indice VIX. Siccome la price action del VXX ha subito di recente un rallentamento, sale di valore quando le azioni scendono durante la giornata di scambi.

Dunque questo ETN potrebbe essere uno strumento per i trader per coprire i loro portafogli azionari contro un calo del mercato a breve termine. In altre parole, quando i mercati azionari sono stabili o salgono, il VXX generalmente scende.

Dobbiamo ricordare ai lettori che se un ETN basato sulla volatilità viene tenuto per più di un giorno, i rendimenti (sia positivi che negativi) diventano compositi. Pertanto, VXX non è un’aggiunta a lungo termine appropriata a un portafoglio retail.

Dall’inizio dell’anno VXX è in salita del 35,5%. I trader azionari ribassisti che prevedono un ulteriore aumento della volatilità del mercato dovrebbero considerare l’utilizzo dell’indice VXX per brevi periodi sul mercato.

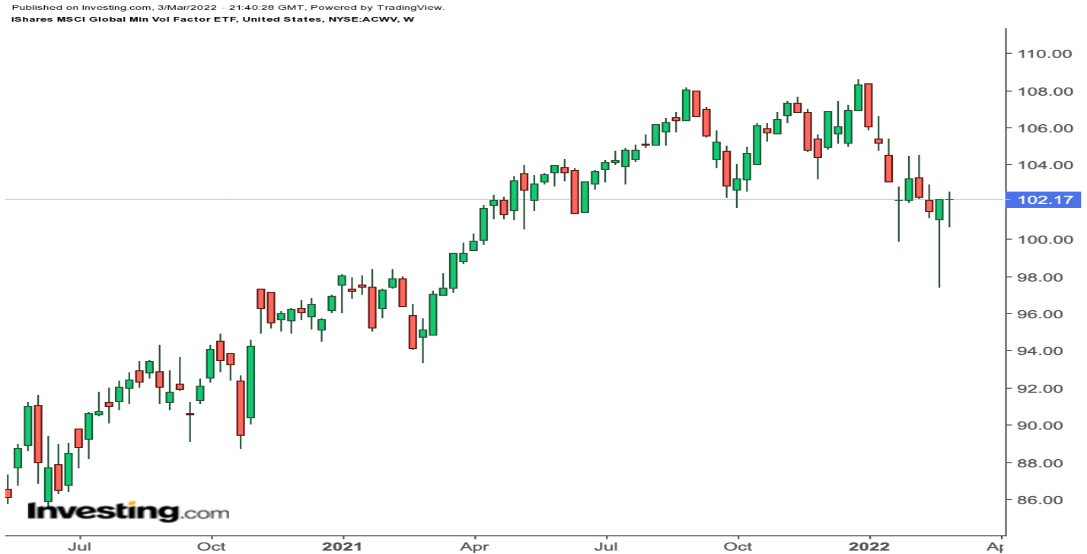

2. iShares MSCI Global Min Vol Factor ETF

- Prezzo attuale: 102,17 dollari

- Range su 52 settimane: 93,33 - 108,60 dollari

- Rendimento dividendo: 2,03%

- Percentuale di spesa: 0,20% annuo

Il nostro secondo fondo è l’iShares MSCI Global Min Vol Factor ETF (NYSE:ACWV). Investe su azioni globali a bassa volatilità. Il fondo ha cominciato gli scambi nell’ottobre 2011.

ACWV, che replica l’indice MSCI All Country World Minimum Volatility Index, al momento possiede le azioni di 399 aziende. I primi 10 nomi rappresentano circa il 13% degli asset netti di quasi 5,25 miliardi di dollari.

Più di metà delle società si trova negli USA; seguono Giappone (10,21%), Svizzera (5,94%), Taiwan (4,99%) e Cina (4,34%).

In termini di allocazione settoriale, troviamo, tra gli altri, IT (17,51%), sanitari (15,72%), comunicazione (14,36%), beni di consumo (12,10%) e finanziari (9,75%).

Tra i nomi principali nel portafoglio ci sono Verizon Communications (NYSE:VZ); il colosso sanitario elvetico Roche (OTC:RHHBY) e il gigante dei prodotti di consumo Nestlé (OTC:NSRGY); Waste Management (NYSE:WM) e Newmont Goldcorp (NYSE:NEM).

Nello scorso anno, l’ETF ha visto ritorni di oltre il 7,2% ed ha registrato un massimo storico a fine dicembre. Tuttavia, è sceso di quasi il 5,6% da gennaio. I rapporti P/E e P/B si attestano rispettivamente a 21,26x e 3,15x.

La diversificazione unica del fondo in termini di geografia e settori può aiutare i portafogli a lungo termine. Dunque merita attenzione. I potenziali investitori potrebbero considerare ulteriori cali come un’occasione per entrare su ACWV.

Nota dell’editore: Non tutti gli asset descritti sono necessariamente disponibili su tutti i mercati regionali. Consultate un broker accreditato o un consulente finanziario per trovare strumenti simili che possano essere adeguati alle vostre esigenze. Questo articolo è a solo scopo informativo. È opportuno condurre una due diligence prima di prendere qualsiasi decisione di investimento.