Il noto hedge fund manager, Bill Ackman, viene definito un investitore attivista. Nel 2003, ha fondato Pershing Square (NYSE:SQ) Capital, un consulente di investimento registrato presso la US Securities and Exchange Commission (SEC).

Pershing Square Holdings (LON:PSHP) (OTC:PSHZF) è un fondo chiuso gestito da Ackman. Il fondo:

“Effettua investimenti concentrati su società quotate in borsa, soprattutto con sede in Nord America. PSH è registrato in Guernsey…”

Nel dicembre 2020, il titolo PSHP si è unito al FTSE 100, il principale indice azionario britannico.

Come risulta dal report dell’anno fiscale 2021 della società, il ritorno annuo netto è stato del 26,9% rispetto al ritorno dell’S&P 500 del 28,7%.

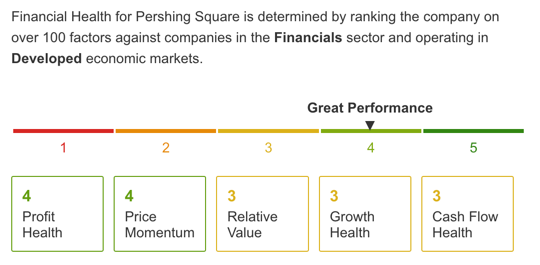

Nello scorso anno, il titolo è salito di circa l’1% ed offre un rendimento del dividendo di quasi l’1,5%. In base ai dati di InvestingPro, lo stato di salute finanziaria del titolo PSHP ha un rating di 4 su 5 rispetto ai rivali nel settore finanziario.

Fonte: InvestingPro

Chi è interessato a partecipare alla potenziale crescita offerta da Pershing Square Holdings potrebbe semplicemente comprare il titolo PSHP. Altri potrebbero voler diversificare tramite exchange-traded fund (ETF) che danno accesso ai titoli posseduti da Pershing Square Capital Management.

Anche il sito InvestingPro offre accesso a questi nomi. I lettori possono inoltre consultare le documentazioni 13F del gruppo sul sito della SEC.

Il portafoglio di Bill Ackman al momento comprende sei società. Cinque sono titoli del settore dei beni di consumo voluttuari, mentre il sesto appartiene al settore immobiliare. Vediamoli nel dettaglio.

I titoli di Ackman

Un quarto del portafoglio al momento è dedicato a Lowe’s Companies (NYSE:LOW), il distributore del fai-da-te. La società ha anche la market cap più alta tra le sei.

Da gennaio, il titolo LOW ha perso quasi il 20% ed il rendimento del dividendo è dell’1,59%. Due ETF che contengono LOW sono Invesco Dynamic Building & Construction ETF (NYSE:PKB) ed iShares US Home Construction ETF (NYSE:ITB).

Tra i sei nomi, due hanno peso e market cap simile, cioè Hilton (NYSE:HLT), il colosso globale degli alberghi, e Chipotle Mexican Grill (NYSE:CMG), la catena di ristoranti messicani. La loro allocazione è di circa il 18,5% e le market cap si aggirano intorno ai 41 miliardi.

Chi vuole investire sul titolo HLT, potrebbe considerare i fondi Kelly Hotel & Lodging Sector ETF (NYSE:HOTL) e Defiance Hotel, Airline and Cruise ETF (NYSE:CRUZ).

Per i potenziali investitori del titolo CMG, possono essere adatti Uncommon Portfolio Design Core Equity ETF (NYSE: UGCE) ed AdvisorShares Restaurant ETF (NYSE:EATZ).

Il restante 38% del portafoglio di Pershing è più o meno rappresentato da tre società: Restaurant Brands International (NYSE:QSR), Howard Hughes (NYSE:HHC) e Domino’s Pizza (NYSE:DPZ). HHC è una società immobiliare, mentre gli altri due appartengono al settore della ristorazione.

Tra questi tre, il canadese QSR è il campione dei dividendi, con un rendimento del 3,9%. È un affare anche in termini di fair value, in quanto potrebbe schizzare del 30%. Invesco International Dividend Achievers ETF (NASDAQ:PID) potrebbe essere un ETF da considerare se interessati a QSR.

La crescita dei ricavi è un dato importante per gli investitori a lungo termine. A tal proposito, HHC non va perso di vista, in quanto la sua crescita è di oltre il 100% su base annua. Altri due ETF che vale la pena menzionare sono Genuine Investors ETF (NYSE: GCIG) ed iShares US Real Estate ETF (NYSE:IYR), che investono su HHC. Il titolo DPZ si trova anche nel fondo EATZ.

I lettori che si chiedono come gli analisti di Wall Street valutino questi sei titoli vorranno sapere che tutti offrono potenziale di rialzo dai livelli attuali. Ad esempio, LOW potrebbe balzare di oltre il 40%. Seguono CMG (31,5%), HHC (27,6%), QSR (19,7%), DPZ (16,3%) e HLT (4,1%).

Morale della favola

Infine, un’alternativa per gli investitori retail è comprare un ETF che contenga una combinazione di queste azioni. E quindi vale la pena approfondire l’Invesco S&P 500 Equal Weight Consumer Discretionary ETF (NYSE:RCD).

Questo ETF contiene LOW, HLT, CMG e DPZ. Il fondo ha perso il 15,1% sull’anno in corso, offrendo un migliore valore agli investitori a lungo termine.

Il mercato attuale rende più difficile che mai prendere la giusta decisione. Pensiamo alle sfide:

- Inflazione

- Trambusti geopolitici

- Tecnologie rivoluzionarie

- Aumenti dei tassi di interesse

Per gestire tutti questi fattori, sono necessari dati buoni, strumenti efficaci per valutarli e dettagli su quello che implicano. Bisogna eliminare l’emozione dall’investimento e focalizzarsi sui fondamentali.

Per farlo, c’è InvestingPro+, con tutti i dati e gli strumenti professionali necessari per prendere decisioni di investimento migliori. Scopri di più »

Nota dell’editore: Non tutti gli asset descritti sono necessariamente disponibili su tutti i mercati regionali. Consultate un broker accreditato o un consulente finanziario per trovare strumenti simili che possano essere adeguati alle vostre esigenze. Questo articolo è a solo scopo informativo. È opportuno condurre una due diligence prima di prendere qualsiasi decisione di investimento.