Un dollaro più forte, per le manovre della Fed e l’instabilità geopolitica, drena ingenti risorse dai mercati emergenti e favorisce il mercato obbligazionario statunitense.

La stabilità delle politiche monetarie dei paesi industrializzati ha creato le condizioni ideali per investire nel debito dei paesi emergenti. I tassi offerti da questa asset class hanno rappresentato, infatti, una ghiotta opportunità per gli investitori a caccia di rendimento. Ma il recente rafforzamento del dollaro americano e le incertezze geopolitiche internazionali, alimentate ad arte dall’amministrazione Trump hanno scompaginato questo quadro favorevole ai mercati emergenti.

TREND RIALZISTA PER IL BIGLIETTO VERDE

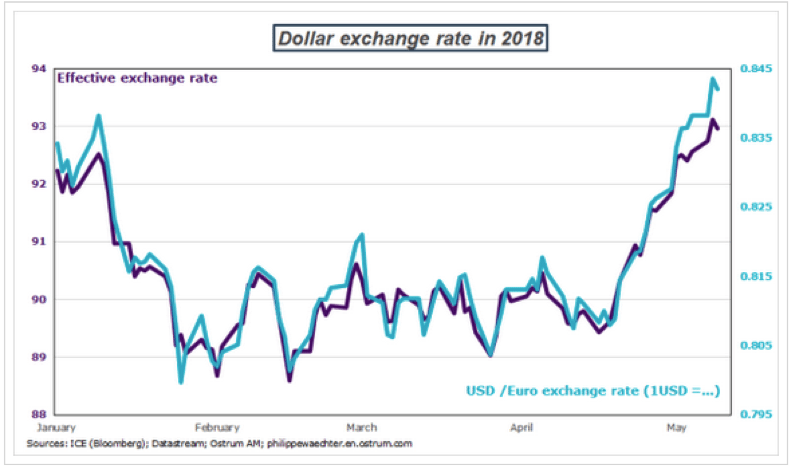

“Il biglietto verde, che era considerato debole da molti investitori, ora sta seguendo un trend rialzista. Da metà aprile il tasso di cambio effettivo si è apprezzato più del 4%, una vera e propria impennata rispetto all’euro” spiega Philippe Waechter, Chief Economist di Ostrum Asset Management.

DIVERGENZA TRA LE BANCHE CENTRALI

Un apprezzamento, quello del dollaro, che trova una prima importante spiegazione nelle divergenza circa le aspettative delle future decisioni della Fed e delle altre banche centrali dei mercati sviluppati. Infatti, la banca centrale degli Stati Uniti dovrà aumentare i tassi d’interesse (almeno 4 ritocchi nel corso di quest’anno) per scongiurare i forti squilibri che deriveranno dalla politica fiscale della Casa Bianca e per contrastare gli effetti derivanti dalla piena occupazione e dai potenziali rialzi dell’inflazione.

APPROFONDIMENTO

Bottillo: “La volatilità è una buona notizia per i gestori attivi”

DEFLUSSI DAI MERCATI EMERGENTI

Mentre la Fed è chiamata ad inasprire le condizioni monetarie dell’area dollaro, le altre banche centrali (dalle BCE alla Banca del Giappone fino alla Banca d’Inghilterra) si mostrano molto più restie ad agire sui tassi d’interesse. “In passato, una politica monetaria più restrittiva ha causato deflussi di capitali dai paesi emergenti (il cosiddetto ‘blocco improvviso’). Visto che i tassi americani a breve sono attesi al rialzo, gli investitori torneranno a guardare con interesse all’obbligazionario statunitense dal momento che sarà possibile avere dei rendimenti più elevati senza correre rischi eccessivi. Ciò implica un dollaro più forte” puntualizza Philippe Waechter.

APPROFONDIMENTO

BTP Italia, scommessa sull’inflazione con qualche rischio

INCERTEZZE GEOPOLITICHE

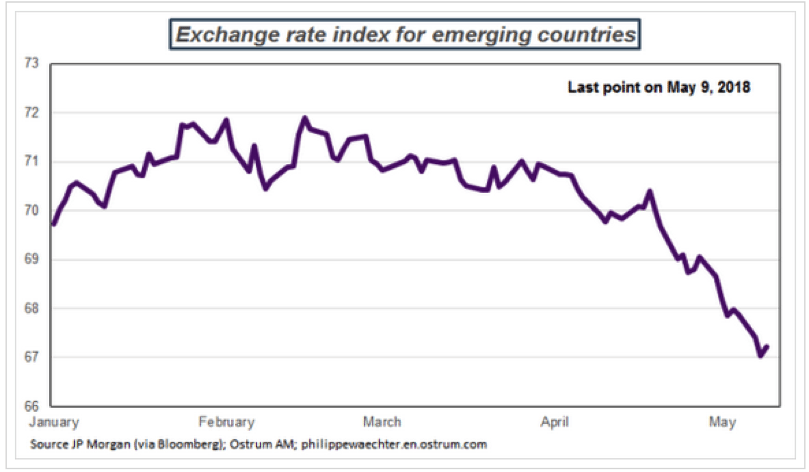

Inoltre, un’altra fonte di apprezzamento del biglietto verde è l’incertezza creata dalle nuove tensioni tra Stati Uniti e Iran, capaci di destabilizzare il delicato equilibrio politico in Medio Oriente. Il tutto senza trascurare i dazi commerciali dell’amministrazione Trump. Insomma, un quadro molto più incerto che accelererà l’afflusso di capitali negli Stati Uniti e il rafforzamento del dollaro. “Tutto ciò si riflette sulle valute dei paesi emergenti che si stanno deprezzando. L’indice valutario JP Morgan EM segue infatti un trend negativo da metà aprile” argomenta Philippe Waechter.

E, se le valuta locale perde di valore risultano meno attraenti per gli investitori internazionali che, di conseguenza, sono meno disposti a fare investimenti nei mercati emergenti almeno fino a quando i cambi non si stabilizzano.

TASSI DEI PAESI EMERGENTI IN SALITA

In pratica, dal momento che non è possibile preveder fino a che punto il biglietto verde continuerà ad apprezzarsi, i paesi emergenti nel breve periodo tenderanno a indebolirsi. “Per controbilanciare questo movimento è possibile aspettarsi tassi in crescita in alcuni paesi. Ma il fattore discriminante per gli investitori sarà la credibilità delle banche centrali e dei singoli paesi e questo potrebbe essere disastroso, come si è visto di recente con l’Argentina” specifica Philippe Waechter. Sullo sfondo si delinea quindi una criticità: la necessità di una stabilizzazione delle valute dei paesi in via di sviluppo per scongiurare un drastico incremento del costo del loro debito dal momento che l’indebitamento estero per le società non finanziarie è principalmente in dollari.

** Il presente articolo è stato redatto da FinanciaLounge. Una parte di contenuti e dati gentilmente concessi da Natixis