La settimana del 13 febbraio è ricca di eventi, tra gli indici IPC e IPP, le vendite al dettaglio, una raffica di interventi dei membri della Fed, l’asta dei bond a 20 anni e l’asta dei TIPS a 30 anni. La scorsa settimana, i tassi hanno visto un breakout quando l’asta dei bond a 30 anni non è andata molto bene. I risultati dell’asta hanno finito per far schizzare i tassi sulla curva, insieme alle parole del Presidente della Fed Jay Powell secondo cui la banca ha ancora molto lavoro da fare e i tassi dovranno restare più alti più a lungo. A seconda dei dati, ha sottolineato che la Fed potrebbe doverli alzare anche più di quanto stimato al vertice di dicembre.

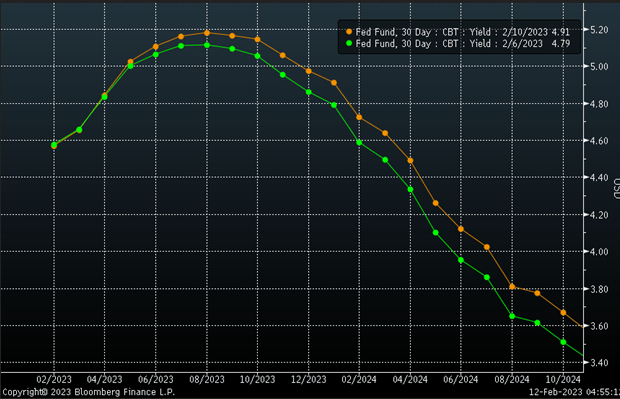

Tutto ciò ha causato un drastico rialzo dei future dei fondi Fed, con il contratto di agosto che ha raggiunto il picco al 5,18%. Ben oltre il tasso terminale del 5,1% previsto a dicembre. Il contratto di dicembre intanto è scambiato al 4,98%.

1. Future SOFR

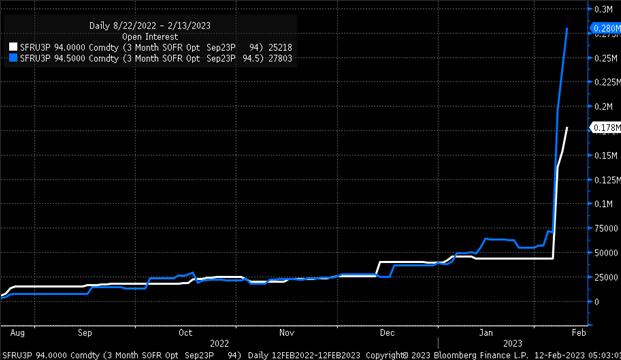

Come ho evidenziato nel video di questa settimana, alcuni trader si aspettano un picco del tasso terminale al 6%, in base alle Put 94 SOFR di settembre, che hanno visto le posizioni esplodere negli ultimi giorni.

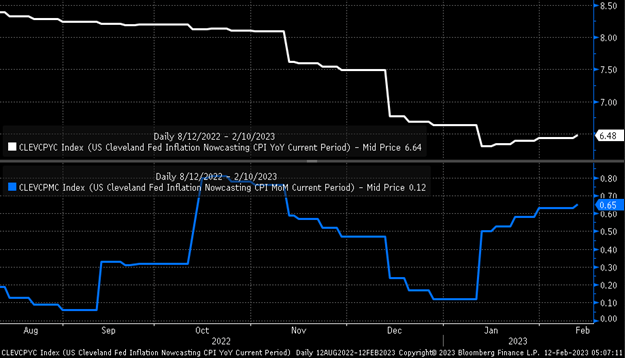

2. IPC

Il report IPC di questa settimana sarà cruciale e, mentre gli analisti si aspettano che salga dello 0,5% m/m e del 6,2% y/y, la Fed di Cleveland si aspetta un +6,5% y/y e un +0,65% m/m. Se avremo numeri vicini a quelli della Fed di Cleveland, sarà un duro colpo per le speranze di molti di un raffreddamento dell’inflazione, perché il tasso del 6,5% su base annua sarebbe in linea con quello di dicembre.

3. Tassi a 30 anni

L’asta dei trentennali giovedì ha fatto schizzare il tasso, che ha superato almeno una linea di trend in discesa, preparandosi ad una battaglia con una seconda linea di trend in discesa al 3,9%. La rottura del secondo downtrend pone i trentennali a sfidare la barriera del 4%.

4. Tassi a 10 anni

Per quanto riguarda i decennali, sembrano aver già infranto entrambe le linee di downtrend, avviandosi a sfidare il livello del 3,9%.

5. Obbligazioni societarie - LQD

Inoltre, LQD ha visto una rottura al ribasso e sembra diretto verso 105,30.

6. Alto rendimento – HYG

HYG non ha ancora rotto un trend in salita, ma ha infranto il supporto a 75,75 dollari e sembra diretto verso la linea di trend in salita per testare se possa tenere o no intorno ai 74 dollari.

7. S&P 500 – SPX

L’S&P 500 è sceso sotto un trend in salita a breve termine e sotto la sua media mobile esponenziale su 10 giorni. Quando l’indice tende a salire o scendere sotto la sua EMA su 10 giorni, si ha un cambiamento del trend. In questo caso, è sceso sotto la media solo per due giorni, non abbastanza da verificare un cambio di direzione. Ma se l’indice sarà scambiato sotto la EMA su 10 giorni alla chiusura di domani, penso che confermerà che il trend è diventato bearish.

8. NASDAQ 100 – QQQ

Il QQQ ETF ha rotto un trend in salita che risale all’inizio di gennaio ed è scambiato sotto la EMA su 10 giorni. Quindi, come l’S&P 500, il QQQ rischia un ulteriore calo, soprattutto se il report IPC dovesse risultare più forte del previsto.

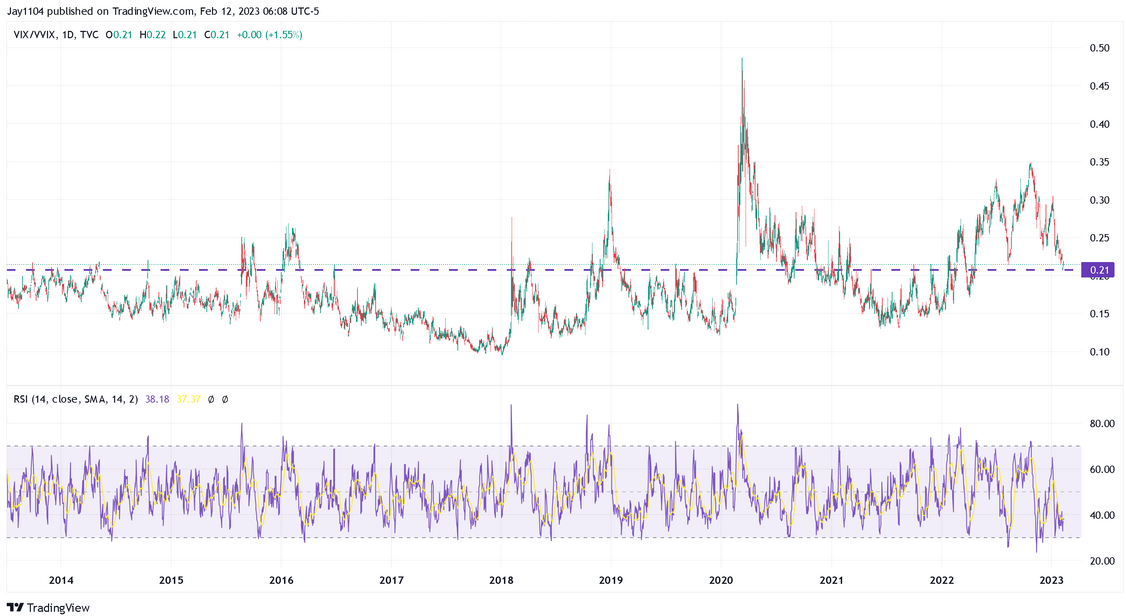

9. Volatilità – VIX, VVIX

In una nota serale per gli abbonati alla mia newsletter, RTM Lite, ho notato che il VIX ha visto un breakout, insieme al VVIX. Il breakout ha fatto scendere significativamente il rapporto VIX/VVIX, facendolo tornare ad un range che rientra nella norma storica. Come ho evidenziato: “Il rapporto è ora a livelli non solitamente associati a stress del mercato. Tuttavia, non sono sicuro che il rapporto debba scendere ai minimi, in quanto implicherebbe uno stato di tranquillità, e non credo che ci troviamo in un periodo tranquillo”.

Da allora, abbiamo visto il rapporto del VIX infrangere il suo downtrend, il che potrebbe segnare un importante cambiamento del trend ora che la volatilità sembra essersi resettata.

10. Dollaro – DXY

Anche l’indice del dollaro ha infranto un trend in discesa e sta ora testando la sua media mobile su 50 giorni e un trend in discesa secondario. Un rally oltre la media mobile e il downtrend porterebbe il dollaro più in alto, verso 108 dollari.

11. Condizioni finanziarie

Ad ogni modo, rendimenti in salita, dollaro forte, aumento della volatilità e calo dell’azionario non stanno avvenendo tutti insieme solo per puro caso. No, sono tutti interconnessi, con le condizioni finanziarie che cominciano ad allentarsi, come mostra l’indice sulle condizioni finanziarie di Goldman Sachs.

Buona settimana!