- Si prevede che settembre sarà un altro mese volatile a Wall Street, con un trio di eventi importanti per il mercato.

- Tutti gli occhi saranno puntati sull'imminente rapporto sui posti di lavoro negli Stati Uniti, sui dati dell'inflazione CPI e sulla decisione della Fed in materia di tassi.

- Per questo motivo, gli investitori devono aspettarsi oscillazioni più violente e movimenti bruschi nelle prossime settimane.

- Volete un aiuto sul mercato? I membri di Investing Pro hanno a disposizione idee e indicazioni esclusive per affrontare qualsiasi situazione. Per saperne di più "

- A mio avviso, il rapporto sull'occupazione di agosto sottolineerà la notevole tenuta del mercato del lavoro e sosterrà la tesi che saranno necessari ulteriori rialzi dei tassi per raffreddare l'economia.

- Ritengo che il rapporto CPI sottolineerà il rischio concreto di un nuovo aumento dell'inflazione, che sta già correndo molto più rapidamente di quanto la Fed consideri coerente con il suo obiettivo del 2%.

- Pertanto, ritengo che l'attuale contesto non sia indicativo di una Fed che dovrà cambiare politica e che ci sia ancora molta strada da fare prima che i responsabili politici siano pronti a dichiarare una missione compiuta sul fronte dell'inflazione.

- Anche se l'inflazione rimane ostinatamente alta e l'economia regge meglio del previsto, al momento credo che la Fed deciderà di non aumentare i tassi nella riunione di settembre. Ciò lascerebbe il tasso di riferimento nell'attuale intervallo 5,25%-5,50%.

- Detto questo, mi aspetto che la dichiarazione del FOMC ribadisca che la banca centrale rimane impegnata a raggiungere l'obiettivo del 2% di inflazione e che i responsabili politici prenderanno decisioni basate sui dati, riunione per riunione.

- Inoltre, credo che Powell manterrà la sua posizione da falco nella conferenza stampa post-riunione e ripeterà il suo messaggio di Jackson Hole, secondo cui la Fed deve ancora lavorare per raffreddare l'inflazione.

- Ciò lascerebbe aperta la porta a un altro rialzo dei tassi prima della fine del 2023, forse in occasione della riunione della Fed di novembre. In effetti, gli operatori vedono circa il 50% di possibilità che il tasso dei Fed funds finisca l'anno in una fascia compresa tra il 5,50% e il 5,75%. Allo stesso tempo, le speranze di vedere tagli dei tassi entro l'inizio del 2024 sono quasi del tutto svanite.

- La Fed rischia di commettere un grave errore politico se inizia ad allentare le condizioni monetarie troppo presto, con il rischio di una ripresa delle pressioni inflazionistiche. Semmai, la Fed ha più spazio per aumentare i tassi di interesse che per ridurli, presumendo che segua i numeri.

A soli due giorni dalla fine del mese di agosto, i tre principali indici di Wall Street sono sulla buona strada per chiudere il mese in perdita, a causa della nuova incertezza sui piani di rialzo della Federal Reserve che ha scosso gli investitori.

Alla chiusura di martedì, le blue-chip Dow Jones Industrial Average e il benchmark S&P 500 sono entrambi in ribasso di circa il 2%, mentre il tech-heavy Nasdaq Composite è in calo del 2,8% e dovrebbe registrare il peggior calo mensile dal dicembre 2022.

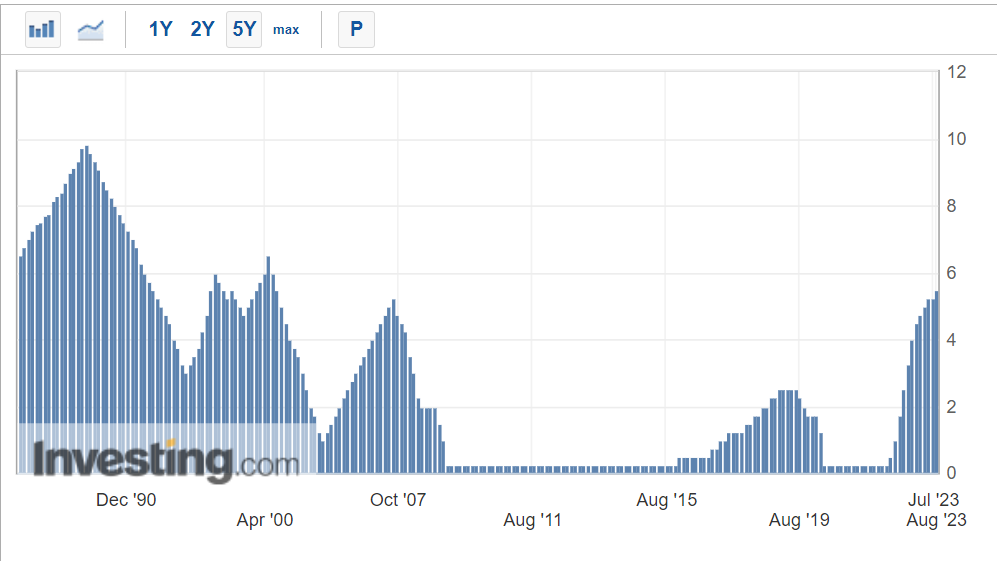

Mentre si conclude un agosto burrascoso, la storia dice che gli investitori dovrebbero prepararsi a nuove turbolenze a settembre, che in media è il mese peggiore dell'anno per il mercato azionario. Alcuni hanno soprannominato questo sell-off annuale come "effetto settembre".

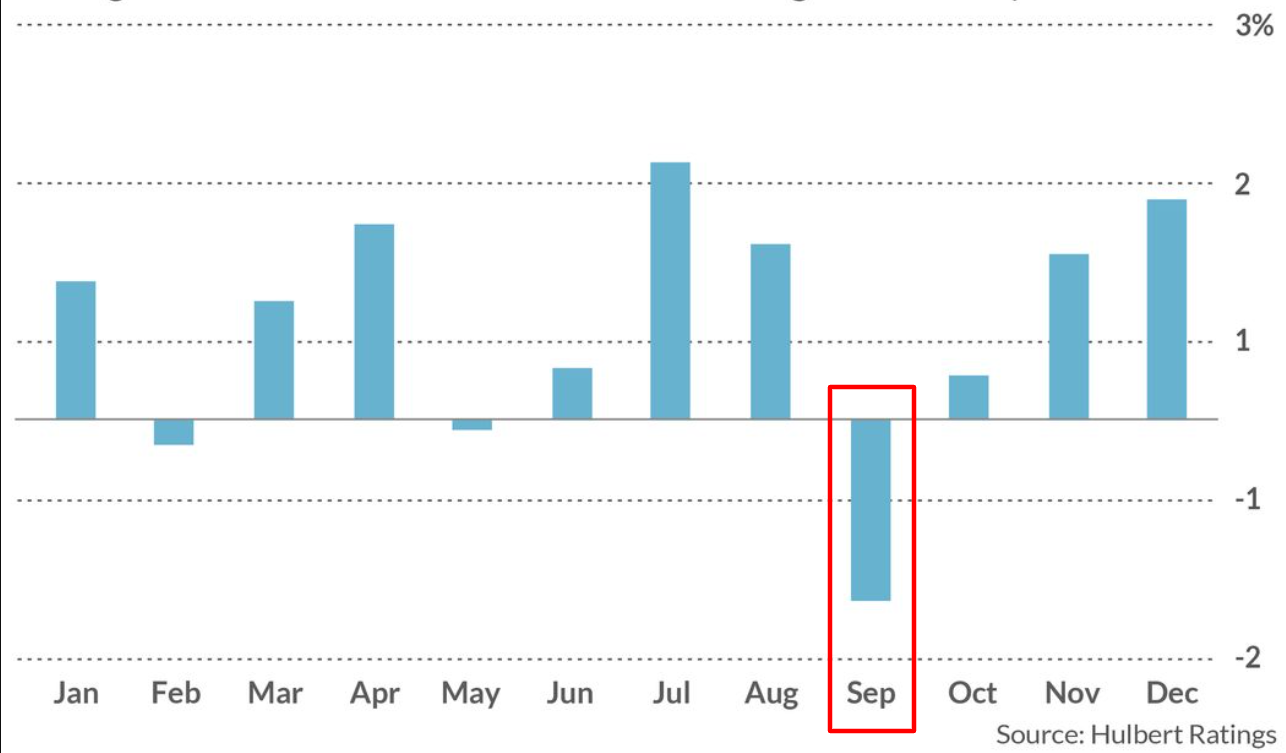

Dal 1897 - primo anno completo di esistenza del Dow Jones Industrial Average - l'indice delle blue-chip ha subito una perdita media di circa -1,2% a settembre. A fronte di un guadagno medio di circa +0,8% negli altri mesi del calendario.

Lo scorso settembre il Dow è crollato di quasi il 9% a causa delle preoccupazioni degli investitori per l'aggressivo piano di rialzo dei tassi della Federal Reserve, volto a contrastare l'impennata dell'inflazione.

Fonte: Hulbert Ratings

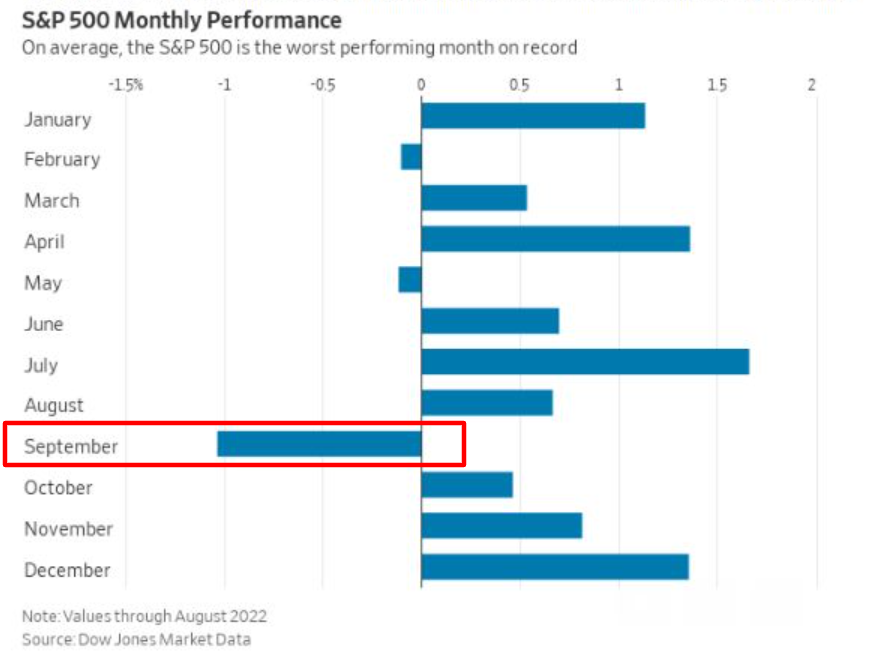

Nel frattempo, il rendimento medio del benchmark S&P 500 a settembre, a partire dal 1928, è negativo e pari a -1,1%, il peggiore di tutti i mesi dell'anno. Questo include un crollo del 9,3% nel settembre 2022.

Fonte: Dati di mercato Dow Jones

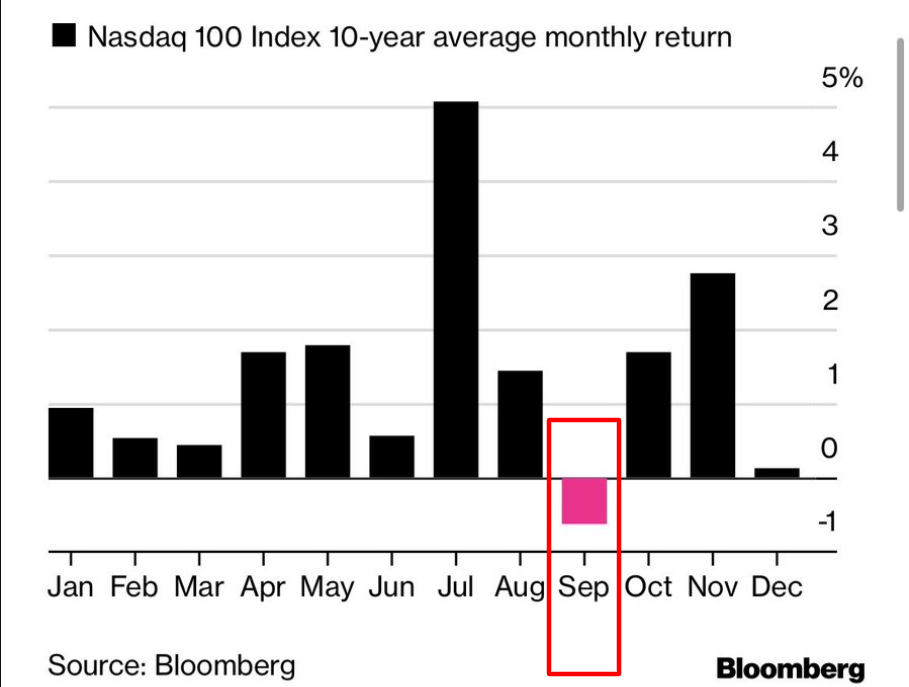

Lo stesso vale per l'indice Nasdaq 100 Index, che negli ultimi dieci anni ha registrato un calo medio del -0,8% a settembre, l'unico mese dell'anno con un rendimento negativo. L'indice tech-heavy è sceso del 10,6% a settembre dello scorso anno.

Fonte: Bloomberg: Bloomberg

Nelle prossime settimane gli investitori continueranno a valutare le prospettive dei tassi di interesse, dell'inflazione e dell'economia. Ecco quindi tre date chiave da tenere d'occhio quando il calendario si sposta a settembre:

1. Venerdì 1 settembre: Rapporto sul lavoro negli Stati Uniti

Il Dipartimento del Lavoro degli Stati Uniti pubblicherà il rapporto sui posti di lavoro di agosto alle 8:30 di venerdì 1 settembre e sarà fondamentale per determinare la prossima mossa della Federal Reserve.

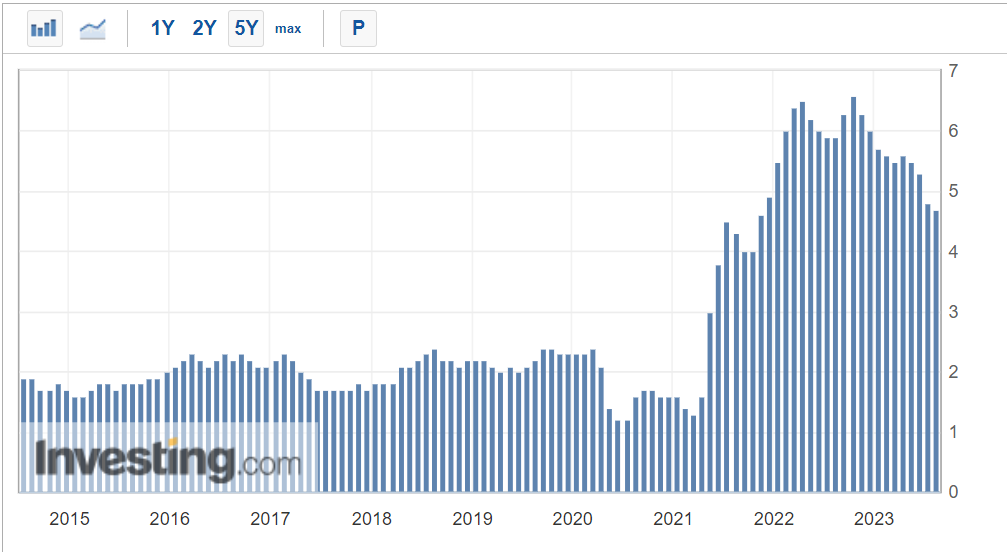

Secondo le stime di Investing.com, i dati mostreranno che l'economia statunitense ha aggiunto 170.000 posizioni, rallentando rispetto alla crescita di 187.000 posti di lavoro di luglio.

Il tasso di disoccupazione è visto fermo al 3,5%, un tick sopra il recente minimo di 53 anni del 3,4%, un livello che non si vedeva dal 1969. Vale la pena notare che il tasso di disoccupazione si è attestato al 3,7% proprio un anno fa, nell'agosto 2022.

Nel frattempo, la retribuzione oraria media dovrebbe aumentare dello 0,3% mese su mese, mentre il tasso anno su anno dovrebbe aumentare del 4,4%, un valore ancora troppo alto per la Fed.

Previsioni:

2. Mercoledì 13 settembre: dati sull'IPC statunitense

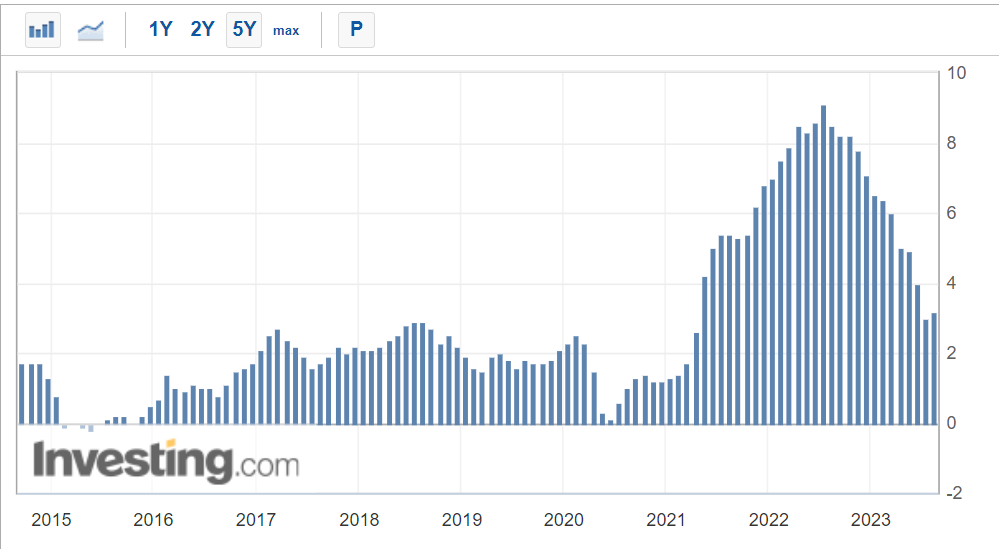

Il rapporto sull'IPC di agosto è atteso per mercoledì 13 settembre alle 8:30 AM ET e credo che potrebbe essere più caldo del 3,2% di luglio su base annua, mantenendo la pressione sulla Fed affinché continui a combattere l'inflazione.

Secondo Investing.com, si prevede che l'indice dei prezzi al consumo salirà dello 0,3% sul mese, dopo essere salito 0,2% a luglio. Il tasso d'inflazione annuo principale dovrebbe accelerare al 3,4% rispetto al mese precedente ( 3,2% di aumento ).

L'IPC ha raggiunto un massimo di 40 anni del 9,1% la scorsa estate e da allora è in costante discesa, tuttavia i prezzi continuano a crescere a un ritmo molto più rapido del tasso del 2% che la Fed considera salutare.

Nel frattempo, l'indice dei prezzi al consumo core - che non include i prezzi di cibo ed energia - dovrebbe aumentare dello 0,2% sul mese e del 4,6% rispetto a un anno fa.

Il dato core è tenuto sotto stretta osservazione dai funzionari della Fed che ritengono che fornisca una valutazione più accurata della direzione futura dell'inflazione.

Previsioni:

3. Mercoledì 20 settembre: decisione sui tassi della Fed

La Federal Reserve - che ha aumentato i tassi di interesse in 11 delle ultime 12 riunioni - ha in programma la sua decisione politica di settembre alle 14:00 ET di mercoledì 20 settembre.

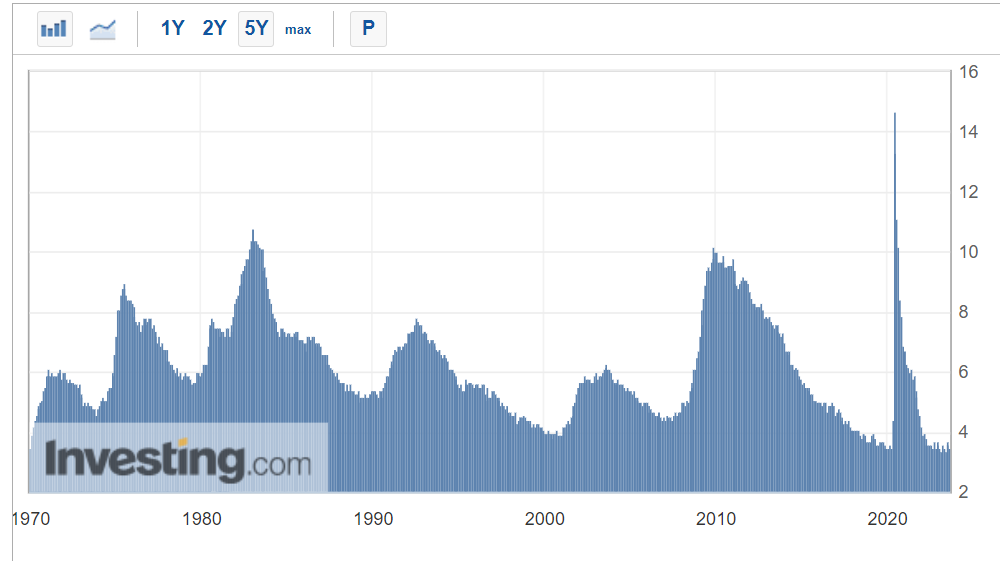

La banca centrale ha aumentato il tasso di riferimento sui Fed funds di un quarto di punto percentuale a luglio, portandolo a un intervallo compreso tra il 5,25% e il 5,50% (il livello più alto dal gennaio 2001), nell'ambito della sua costante battaglia per contenere l'inflazione.

Mercoledì mattina i mercati finanziari vedono l'86% di possibilità che la banca centrale mantenga i tassi ai livelli attuali e il 14% di possibilità di un aumento dei tassi di 25 punti base, secondo il sito Investing.com Strumento di monitoraggio dei tassi della Fed.

Il presidente della Fed Powell terrà una conferenza stampa molto seguita poco dopo la pubblicazione del comunicato della Fed, in quanto gli investitori sono alla ricerca di nuovi indizi sulla sua visione dell'andamento dell'inflazione e dell'economia e su come ciò influirà sul ritmo di inasprimento della politica monetaria.

Powell, in un discorso tenuto la scorsa settimana in occasione di un vertice economico a Jackson Hole, Wyoming, ha dichiarato che i responsabili politici "procederanno con cautela nel decidere se inasprire ulteriormente", ma ha anche chiarito che la banca centrale non è ancora giunta alla conclusione che il suo tasso di interesse di riferimento sia sufficientemente alto per essere certi che l'inflazione ritorni all'obiettivo del 2%.

Previsioni:

***

Divulgazione: Al momento della stesura del presente documento, sono lungo sul Dow Jones Industrial Average tramite lo SPDR Dow ETF (DIA). Ho anche una posizione lunga sull'Energy Select Sector SPDR ETF (NYSE:XLE) e sull'Health Care Select Sector SPDR ETF (NYSE:XLV). Inoltre, sono short sull'S&P 500, sul Nasdaq 100 e su Russell 2000 tramite i fondi ProShares Short S&P 500 ETF (SH), ProShares Short QQQ ETF (PSQ) e ProShares Short Russell 2000 ETF (RWM).

Ribilancio regolarmente il mio portafoglio di singoli titoli ed ETF sulla base di una valutazione continua del rischio sia del contesto macroeconomico sia dei dati finanziari delle società.

Le opinioni espresse in questo articolo sono esclusivamente quelle dell'autore e non devono essere considerate come consigli di investimento.