- In media, il mese di agosto è il peggiore per il mercato azionario USA

- Questo mese ci saranno degli eventi importanti, tra cui i dati IPC ed un vertice della Fed

- Considerate l’acquisto di Diamondback Energy, ZIM Integrated Shipping Services e Newmont Corporation

- Performance sull’anno in corso: +20,4%

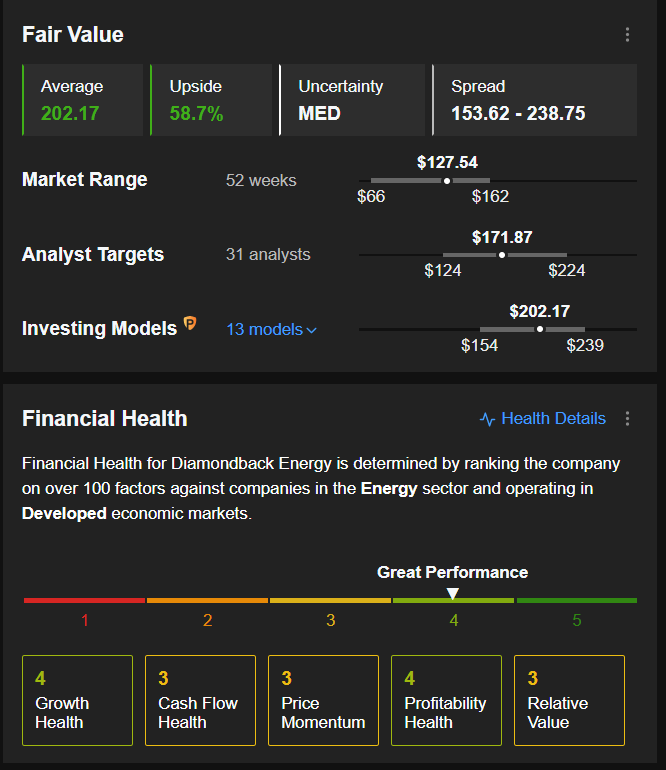

- Rialzo al Fair Value secondo Pro+: +58,7%

- Capitalizzazione di mercato: 22,2 miliardi di dollari

- Performance sull’anno in corso: -15%

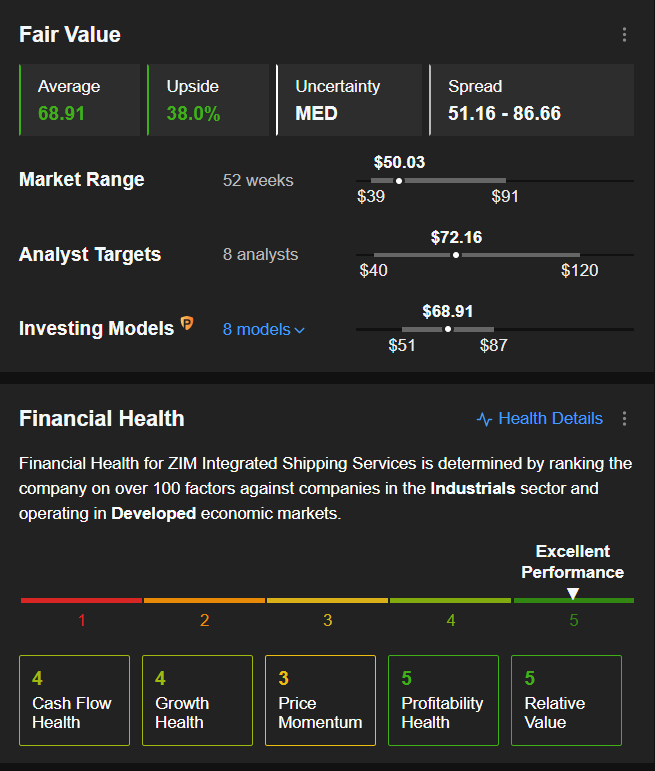

- Rialzo al Fair Value secondo Pro+: +38%

- Capitalizzazione di mercato: 6,0 miliardi di dollari

- Performance sull’anno in corso: -27,7%

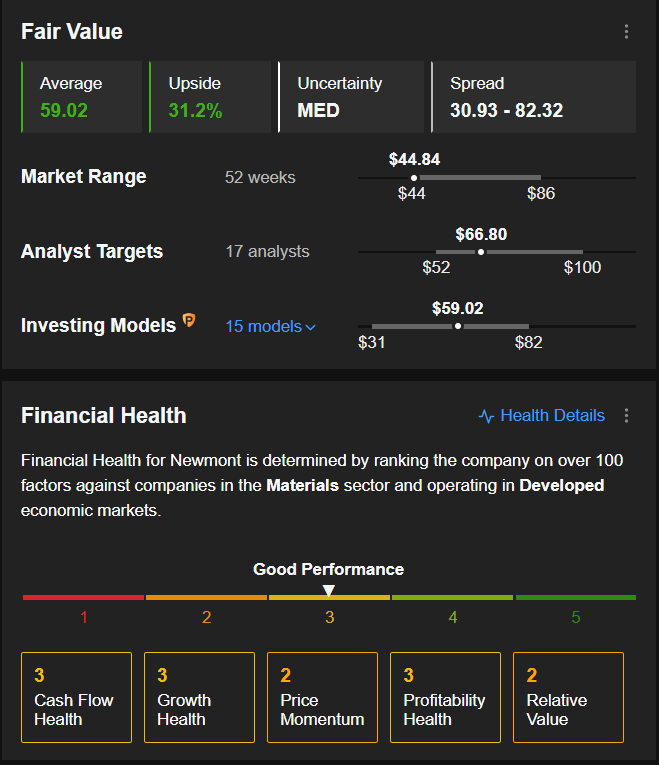

- Rialzo al Fair Value secondo Pro+: +31,2%

- Capitalizzazione di mercato: 35,6 miliardi di dollari

Dal 1986, agosto è il peggiore mese per i mercati. Il ritorno medio del {169|Dow Jones Industrial Average}} negli ultimi 35 anni è negativo dello 0,67%, contro il rialzo medio dell’1,05% per il resto dell’anno.

Considerando tutto ciò, ecco tre aziende destinate a far bene nelle prossime settimane.

Diamondback Energy

Diamondback Energy (NASDAQ:FANG) è uno dei maggiori produttori di greggio e gas naturale nel bacino Permiano. La regione, che va dal Texas occidentale al New Mexico sudorientale, rappresenta circa il 30% della produzione petrolifera nazionale.

Le azioni della società di Midland, Texas, hanno battuto i ritorni degli indici Dow e S&P sull’anno in corso, con +20,4%.

FANG ha toccato un massimo storico di 162,24 dollari l’8 giugno e registra +69% negli ultimi 12 mesi.

Con un P/E ratio relativamente basso, di 5,9, Diamondback risulta in sconto rispetto ad altri nomi di rilievo, come EOG Resources (NYSE:EOG), Pioneer Natural Resources (NYSE:PXD), Devon Energy (NYSE:DVN), e Continental Resources (NYSE:CLR).

Diamondback Energy resta uno dei migliori titoli per ripararsi da ulteriore incertezza, per via dei suoi continui sforzi per restituire denaro agli azionisti con dividendi più alti e riacquisti di azioni.

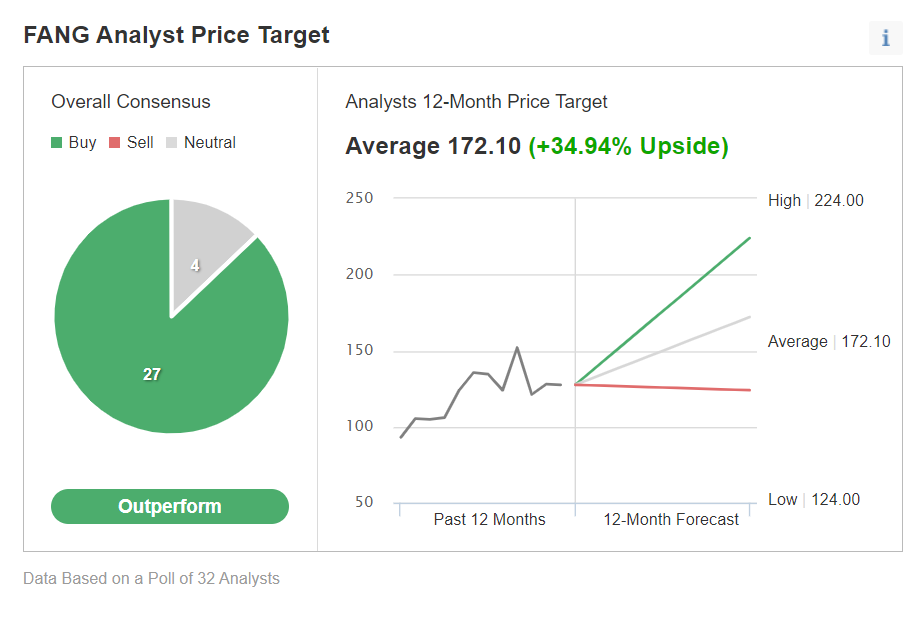

Secondo un sondaggio di Investing.com, gli analisti restano generalmente rialzisti sul titolo, con un price target medio di 172,10 dollari.

Allo stesso modo i modelli quantitativi di InvestingPro parlano di un rialzo del 59% dai livelli attuali, che avvicinerà le azioni al loro fair value di 202,17 dollari.

ZIM Integrated Shipping Services

ZIM Integrated Shipping Services (NYSE:ZIM) è una società globale di spedizioni che possiede e gestisce una flotta di 118 navi, comprese 110 navi container ed 8 navi per trasporto veicoli.

La società israeliana, che ha debuttato sulla borsa di New York nel gennaio 2021 a 15 dollari ad azione, è schizzata al picco record di 91,24 dollari il 17 marzo sull’aumento delle tariffe di trasporto grazie al contesto di domanda favorevole.

Il titolo ZIM da allora è sceso e segna -15% YTD, ma resta su di oltre il 30% negli ultimi 12 mesi.

La sua valutazione economica, insieme agli sforzi per restituire più capitale agli azionisti, la rende un’opzione allettante per gli investitori che cercano di ripararsi dall’ulteriore volatilità dei mercati delle prossime settimane.

ZIM è scambiato ad un P/E ratio di appena 1,1 che, secondo Investing Pro, è il 90% in meno della media di settore di 11,0.

Inoltre, la società al momento offre un dividendo annuo di 11,40 dollari, con un rendimento altissimo, di ben il 16,4%.

Secondo il modello di Investing Pro, il titolo ZIM è estremamente sottovalutato e potrebbe vedere un rialzo del 38% dai livelli attuali.

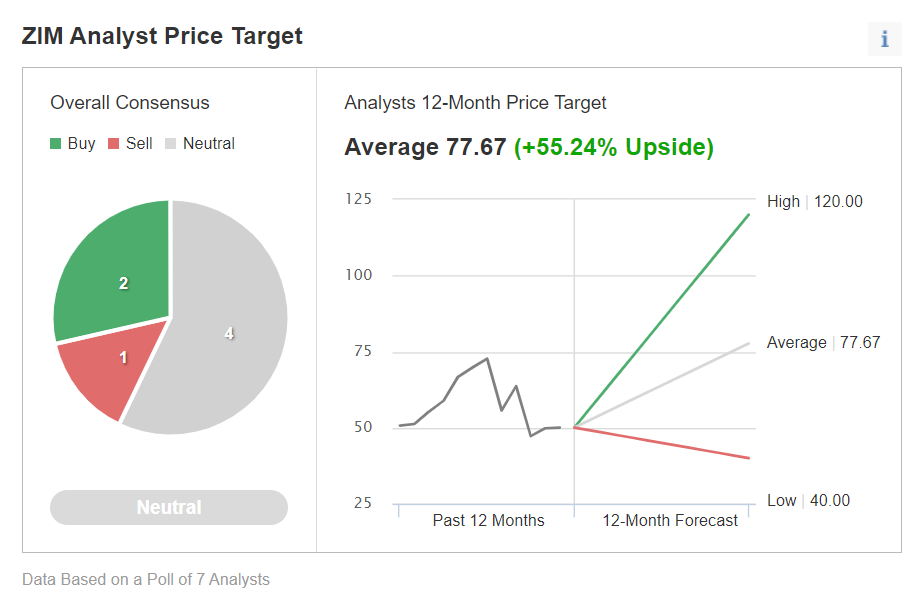

Gli analisti sono ottimisti per i forti fondamentali del mercato delle spedizioni.

In base ad un sondaggio di Investing.com, sei analisti su 7 lo considerano “outperform” o “hold”.

ZIM dovrebbe riportare una solida crescita di utili e ricavi quando pubblicherà gli ultimi risultati finanziari prima dell’apertura dei mercati mercoledì 17 agosto.

Le stime indicano utili per azione del secondo trimestre di 13,24 dollari, su del 79,1% su base annua (yoy). I ricavi dovrebbero schizzare del 56,3% yoy a 3,72 miliardi di dollari.

Newmont

Newmont Goldcorp (NYSE:NEM) è il maggior produttore al mondo di oro in termini di valore di mercato, produzione e riserve. La società si occupa anche di produzione ed esplorazione di rame, argento, zinco e piombo.

Dopo essere schizzato al massimo storico di 86,37 dollari il 18 aprile, il titolo NEM, giù del 27,7% ytd, è crollato al minimo di 44,00 dollari il 25 luglio. Le azioni hanno visto una modesta ripresa, ma restano circa il 48% al di sotto del loro picco storico.

Ci aspettiamo che il trend positivo di Newmont riprenda, con i prezzi dell’oro che tornano verso i recenti massimi.

Newmont ha riportato utili del Q2 che hanno deluso le attese ma i ricavi sono saliti più del previsto.

Newmont ha generato 514 milioni di dollari di flussi di cassa disponibili nel Q2, chiudendo il trimestre con circa 4,3 miliardi di dollari di liquidità.

Al momento offre un rendimento annuo del 4,90%, uno dei più alti del settore.

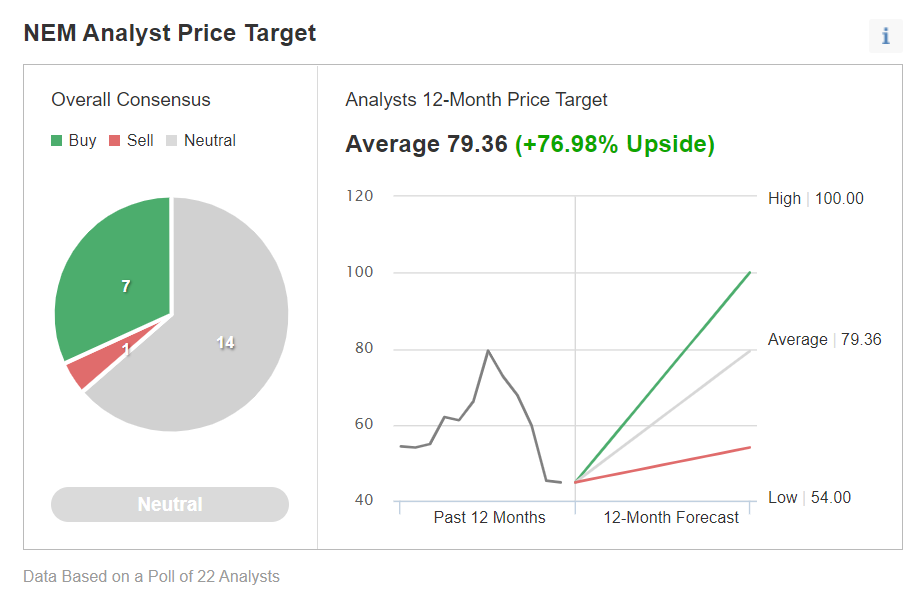

In base ad un sondaggio di Investing.com, sette analisti considerano NEM un “buy”, 14 “hold” e solo uno “sell”.

Il fair value medio per il titolo secondo InvestingPro è di 59,02 dollari, con un potenziale rialzo del 31,2%.

Nota: Al momento della scrittura, Jesse ha una posizione sul titolo FANG. Le opinioni presentate in questo articolo sono unicamente l’idea dell’autore e non devono essere considerate un consiglio di investimento.