Questo articolo è stato scritto in esclusiva per Investing.com

Il prezzo dei future del gas naturale sulla divisione NYMEX del CME è passato da minimo di un quarto di secolo del giugno 2020 al massimo dall’inizio del 2014 nell’ottobre 2021.

Tramite le sue sussidiarie, APA Corporation (NASDAQ:APA) esplora e produce petrolio e gas. La società ha operazioni negli USA, in Egitto e nel Regno Unito e gestisce attività di esplorazione al largo del Suriname.

Secondo noi, ci sono cinque motivi per cui APA è una società energetica da non perdere di vista nel 2022.

1. La politica energetica USA supporta i prezzi di greggio e gas

Il 21 gennaio 2021 il Presidente Joe Biden ha cancellato il progetto per l’oleodotto Keystone XL. A maggio, ha vietato il fracking e le trivellazioni di greggio e gas sui terreni federali in Alaska. Ha inasprito le regolamentazioni sulla produzione di combustibili fossili ed intende chiudere gli oleodotti che causano danni ambientali.

Negli ultimi mesi, con i prezzi della benzina saliti ai massimi dal 2014, il governo Biden ha chiesto due volte al cartello di aumentare la produzione.

L’OPEC+ ha rifiutato, dopo aver sopportato prezzi bassi per via dell’aumento della produzione di scisto USA negli ultimi anni. A novembre, il Presidente USA ha firmato l’ordine per rendere disponibili 50 milioni di barili delle riserve strategiche USA, per far scendere i prezzi.

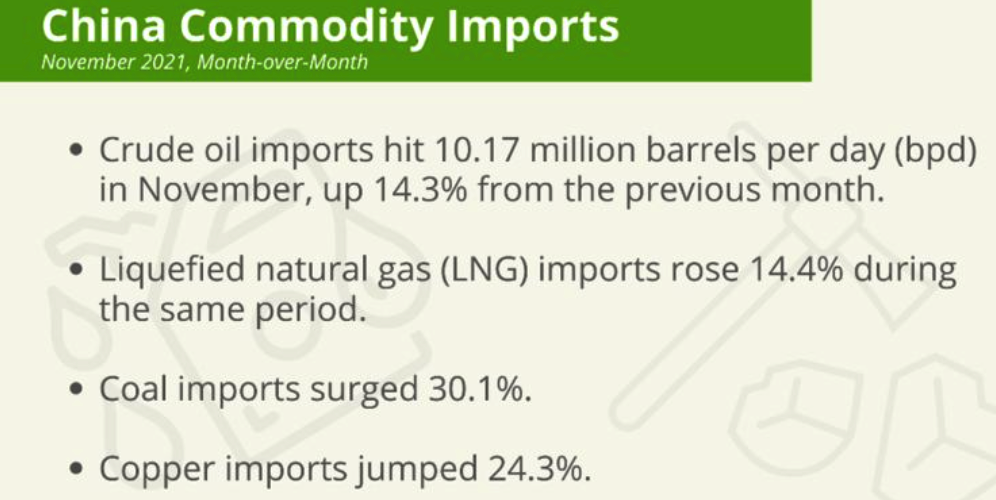

Tuttavia, si è trattato di un’azione simbolica, poiché la quantità equivale solo a 3 giorni di consumi USA. Mentre gli USA vendevano petrolio a novembre, le importazioni cinesi di idrocarburi sono schizzate.

Fonte: Reuters

La morale della favola è che la solida domanda di prodotti energetici tradizionali, con gli USA che percorrono un cammino più “verde”, ha abbassato le scorte globali nonostante la domanda stia salendo.

2. La domanda di gas naturale schizza in tutto il mondo

A novembre, le importazioni di GNL cinesi sono aumentate del 14,4%.

Le carenze in Asia ed Europa hanno fatto schizzare i prezzi mondiali del gas naturale, operando una pressione rialzista sui prezzi statunitensi.

Fonte: CQG

Il grafico mostra che i future del gas naturale NYMEX sono saliti al massimo di 6,466 dollari per MMBtu ad ottobre, il massimo dal febbraio 2014.

3. Il GNL ha internazionalizzato un mercato domestico

Grazie ai progressi tecnologici, il gas naturale è diventato una materia prima esportabile che non dipende più dagli gasdotti.

Le tensioni USA-Russia per l’Ucraina potrebbero comportare delle sanzioni sui gasdotti russi verso l’Europa Occidentale, spingendo la domanda di esportazione di gas naturale USA.

I produttori esistenti probabilmente ne trarranno vantaggio, dal momento che stanno nascendo meno compagnie nuove per via del contesto normativo.

4. APA: un produttore redditizio

Le operazioni di APA, a livello nazionale e globale, nonché nel Mare del Nord, generano alti tassi di flussi di cassa disponibili, con esposizione ai prezzi del Brent, bassi costi operativi e minimi requisiti di capitale.

APA possiede inoltre numerose opportunità di trivellazione nel Bacino Permiano, area ad alta crescita e basso costo. La collaborazione in Suriname con Total (NYSE:TTE) apre la strada ad uno sviluppo della produzione su larga scala.

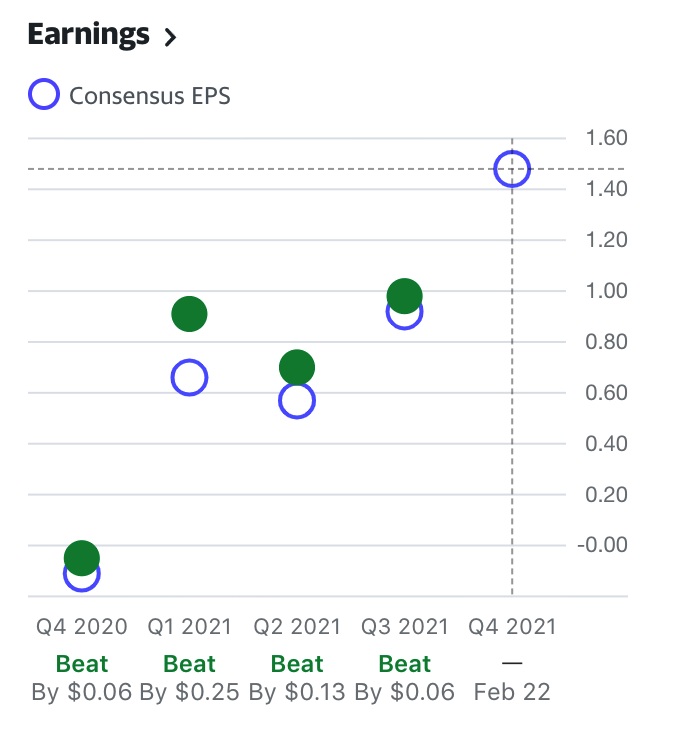

Negli ultimi trimestri, gli utili di APA sono stati straordinari.

Fonte: Yahoo (NASDAQ:AABA) Finance

Il grafico mostra che APA ha battuto le stime sugli utili degli analisti negli ultimi quattro trimestri. Le stime attuali per il Q4 2021 sono di 1,48 dollari ad azione.

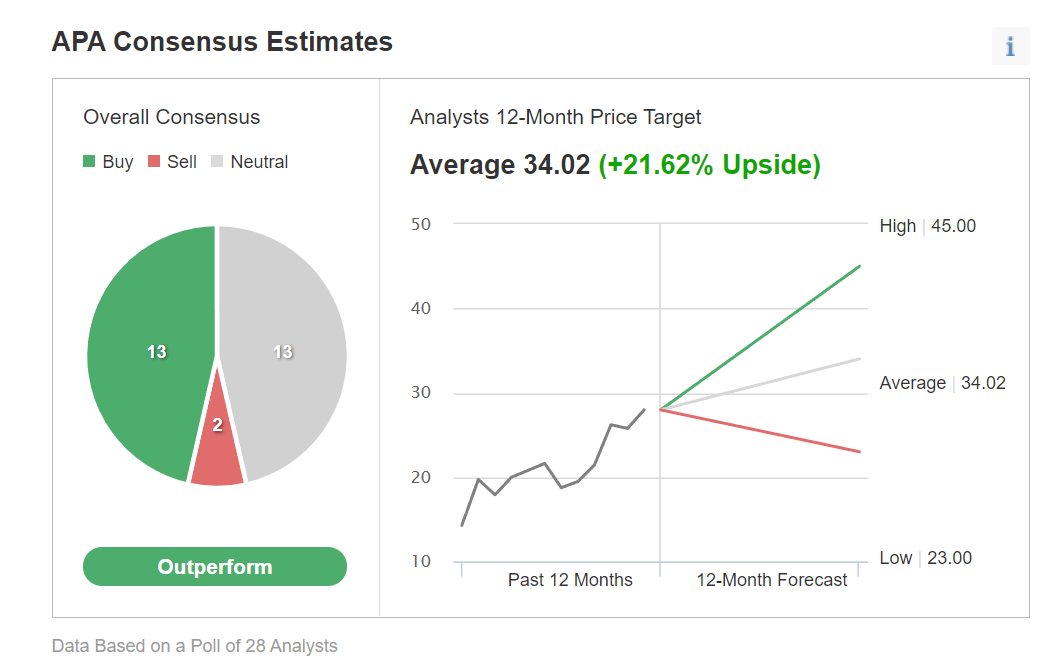

Un sondaggio condotto su 28 analisti da Investing.com mostra un prezzo obiettivo medio su 10 mesi di 34,02 dollari ad azione, con un rialzo di quasi il 22% quando il titolo era scambiato a meno di 28 dollari il 27 dicembre.

Grafico: Investing.com

Le previsioni vanno da 23 a 45 dollari ad azione e l’opinione generale sul titolo è “Outperform”.

5. Titolo poco costoso a fine 2021

All’apice della pandemia, nel 2020, il titolo di APA era crollato a 3,80 dollari ad azione.

Fonte: Barchart

Il grafico a lungo termine mostra che il primo livello di resistenza tecnica per le azioni si trova al massimo del gennaio 2020 di 33,77 dollari ad azione. APA tende al rialzo dal minimo del marzo 2020.

Insieme allo slancio rialzista del prezzo del titolo, gli azionisti di APA ricevono un dividendo annuale di 0,50 dollari ad azione, che si traduce in un rendimento dell’1,79% al prezzo di 27,97 dollari del 27 dicembre.

APA potrebbe essere un diamante grezzo nel settore energetico tradizionale nel 2022. Con molti analisti che vedono un prezzo di 100 dollari al barile per il greggio, e il gas naturale che segna minimi più alti, APA continuerà a registrare profitti.

Degli utili più alti potrebbero spingere il prezzo delle azioni. In un contesto in cui il mercato azionario si trova vicino ai massimi storici ed è difficile trovare valore, sono rialzista sulle prospettive per le azioni APA nel 2022.