- Apple, Microsoft, Alphabet, Amazon e Meta Platforms pubblicheranno gli utili la prossima settimana

- Gli aggiornamenti sulle previsioni probabilmente sosterranno o interromperanno il rally del mercato

- Data utili: martedì 26 luglio dopo la chiusura

- Stima crescita EPS: +5,5% su base annua

- Stima crescita ricavi: +13,5% su base annua

- Performance sull’anno in corso: -21,2%

- Capitalizzazione di mercato: 1,98 mila miliardi di dollari

- Data utili: martedì 26 luglio dopo la chiusura

- Stima crescita EPS: -4,4% su base annua

- Stima crescita ricavi: +13,3% su base annua

- Performance sull’anno in corso: -21,1%

- Capitalizzazione di mercato: 1,50 mila miliardi di dollari

- Data utili: mercoledì 27 luglio dopo la chiusura

- Stima crescita EPS: -28,5% su base annua

- Stime crescita ricavi: -0,2% su base annua

- Performance sull’anno in corso: -45,5%

- Capitalizzazione di mercato: 511,5 miliardi di dollari

- Data utili: giovedì 28 luglio dopo la chiusura

- Stima crescita EPS: -11,5% su base annua

- Stima crescita ricavi: +1,7% su base annua

- Performance sull’anno in corso: -12,5%

- Capitalizzazione di mercato: 2,51 mila miliardi di dollari

- Data utili: giovedì 28 luglio dopo la chiusura

- Stima crescita EPS: -78,6% su base annua

- Stima crescita ricavi: +5,7% su base annua

- Performance sull’anno in corso: -25,2%

- Capitalizzazione di mercato: 1,27 mila miliardi di dollari

- I dati finanziari di qualunque società relativi agli ultimi 10 anni

- Punteggi sulla salute finanziaria in termini di redditività, crescita ed altro

- Un fair value calcolato da decine di modelli finanziari

- Un rapido confronto con i rivali

- Grafici su fondamentali e performance

Con il NASDAQ Composite in territorio di mercato orso tra il generale selloff del tech, Wall Street entrerà a pieno ritmo nella stagione degli utili la prossima settimana.

1. Microsoft

Microsoft (NASDAQ:MSFT) ha battuto le attese sui risultati nel trimestre precedente dando previsioni positive.

Gli investitori si concentreranno sulla crescita del suo segmento Intelligent Cloud, che comprende Azure, GitHub, SQL Server, Windows Server ed altri servizi per le aziende.

Malgrado la recente volatilità, il titolo della società di Redmond, Washington, sembra ancora una buona scommessa, data la forte performance della sua divisione cloud commerciale.

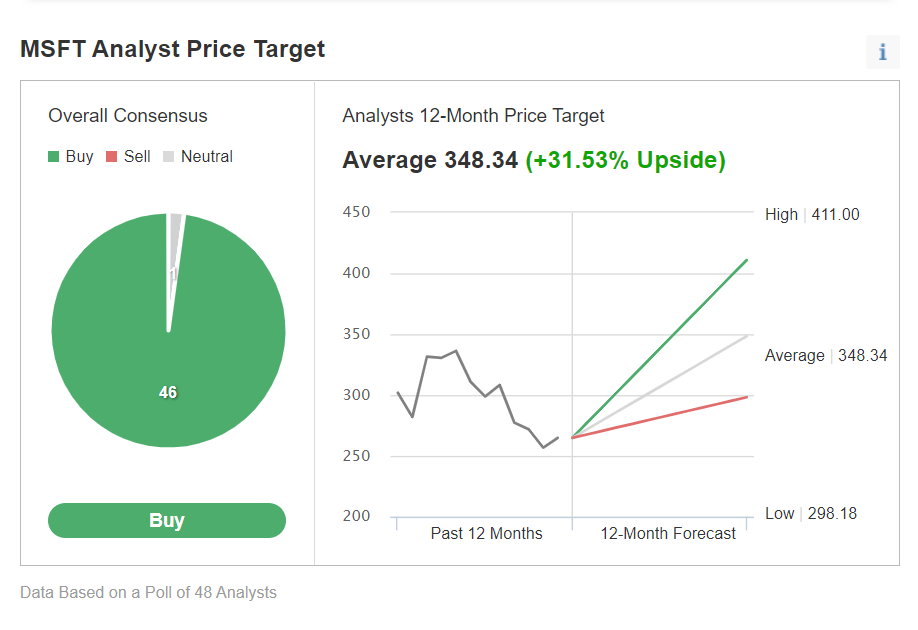

Fonte: Investing.com

46 analisti su 48 intervistati da Investing.com considerano il titolo Microsoft un “buy” con un price target medio di circa 348 dollari, che rappresenta un rialzo di quasi il 31,5%.

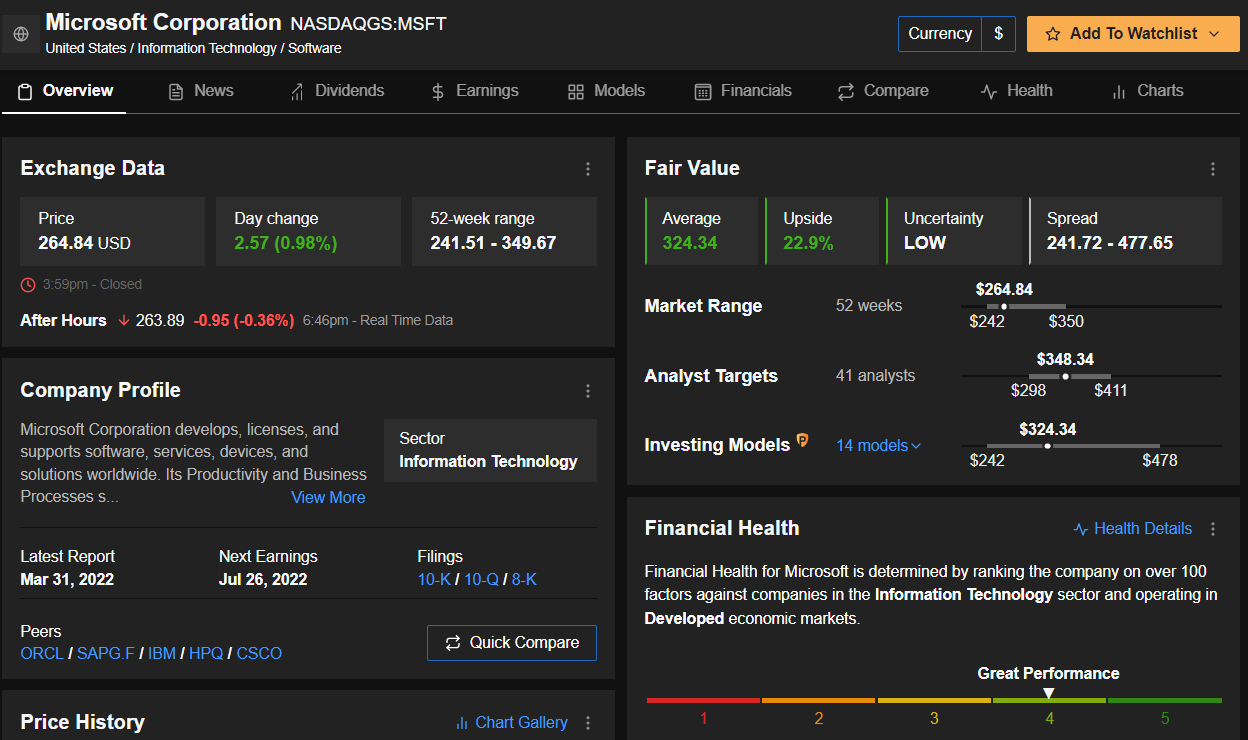

Allo stesso modo i modelli quantitativi di InvestingPro parlano di un rialzo del 22,9% del titolo MSFT dai livelli attuali a 324,34 dollari, che avvicinerà le azioni al loro fair value.

Fonte: InvestingPro

La società madre di Google, (NASDAQ:GOOGL) (NASDAQ:GOOG), ha deluso le aspettative su utili e ricavi nell’ultimo trimestre per via del rallentamento del mercato delle inserzioni online.

Gli investitori resteranno concentrati sui tassi di crescita dei ricavi della divisione inserzionistica core di Google, che ha visto una crescita annua del 22,3% a 54,6 miliardi di dollari nel trimestre precedente. La crescita dei ricavi inserzionistici di YouTube è un altro aspetto rilevante, dopo aver deluso le aspettative nell’ultimo trimestre per la crescente concorrenza da parte di TikTok.

Inoltre, la piattaforma Google Cloud di Alphabet dovrebbe vedere un altro trimestre di crescita straordinaria, dopo il +44% del Q1.

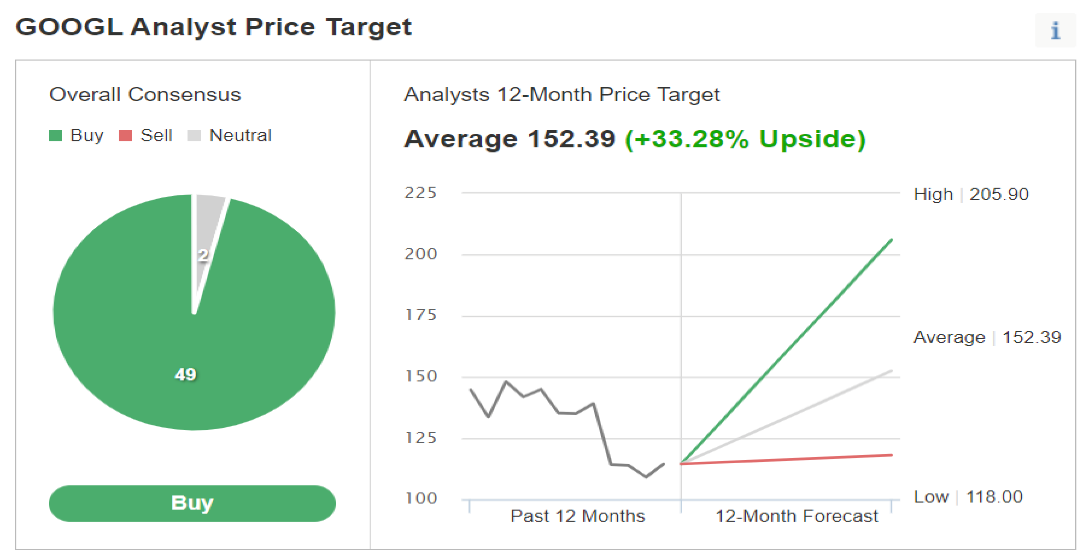

Tra i 51 analisti che coprono il titolo, in base ad un sondaggio di Investing.com, il consiglio medio è “outperform”, con 49 analisti che considerano GOOGL “buy”.

Fonte: Investing.com

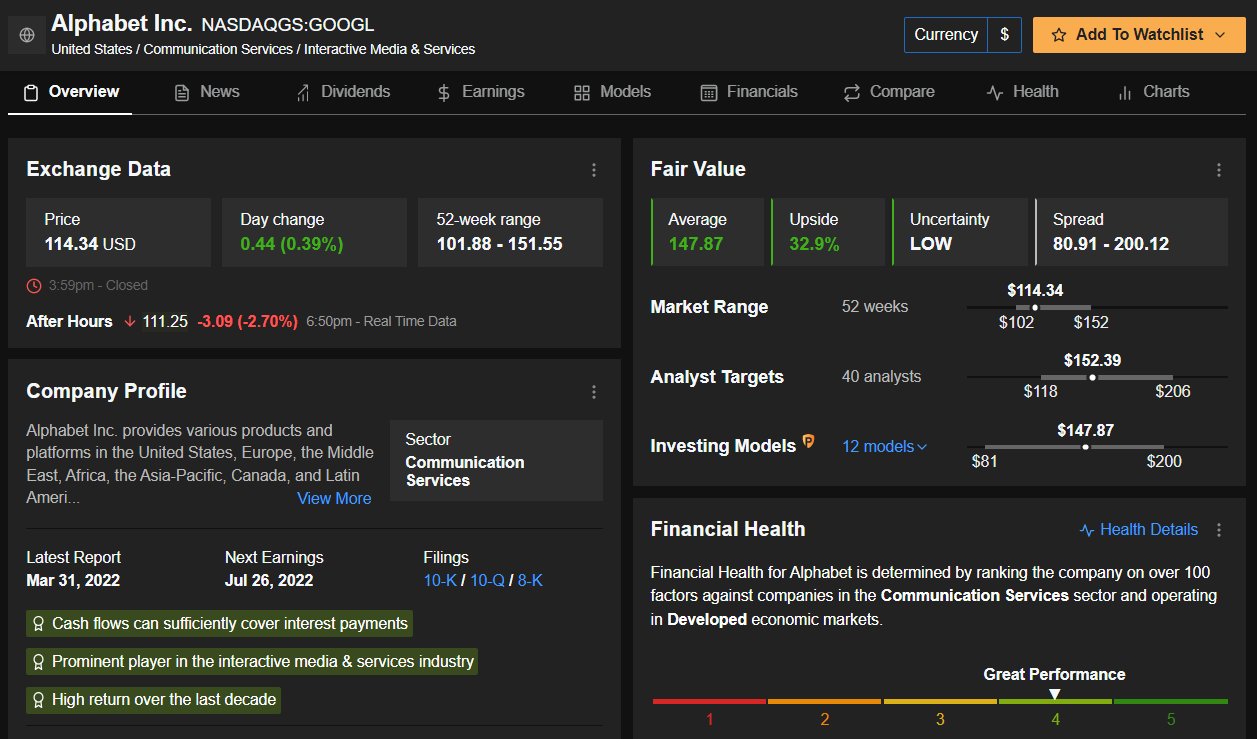

Il price target medio di 152,39 dollari implica un potenziale di rialzo per GOOGL di circa il 33,28% nel prossimo anno. Inoltre, il fair value medio per il titolo secondo InvestingPro è di 147,87 dollari, con un potenziale rialzo del 33%.

Fonte: InvestingPro

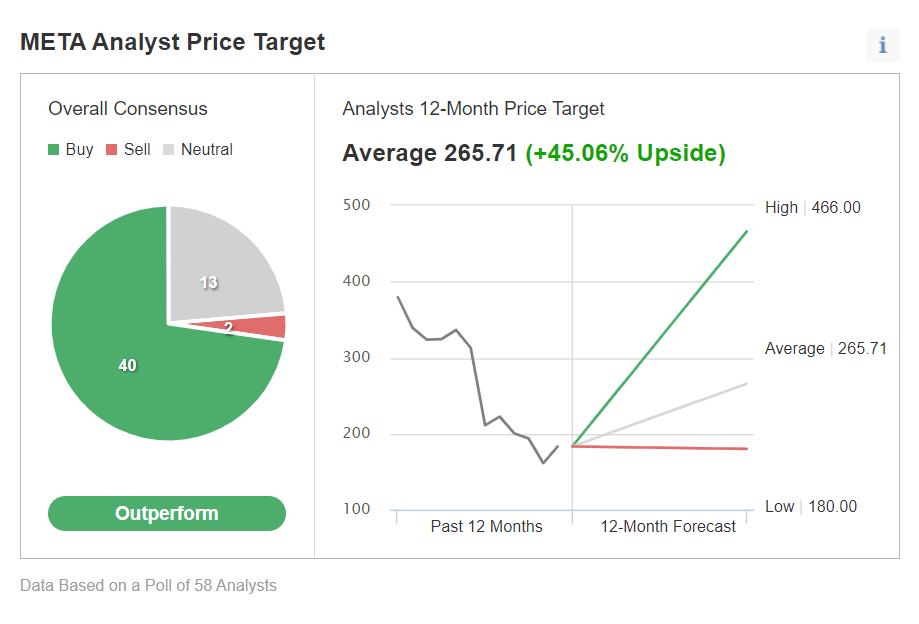

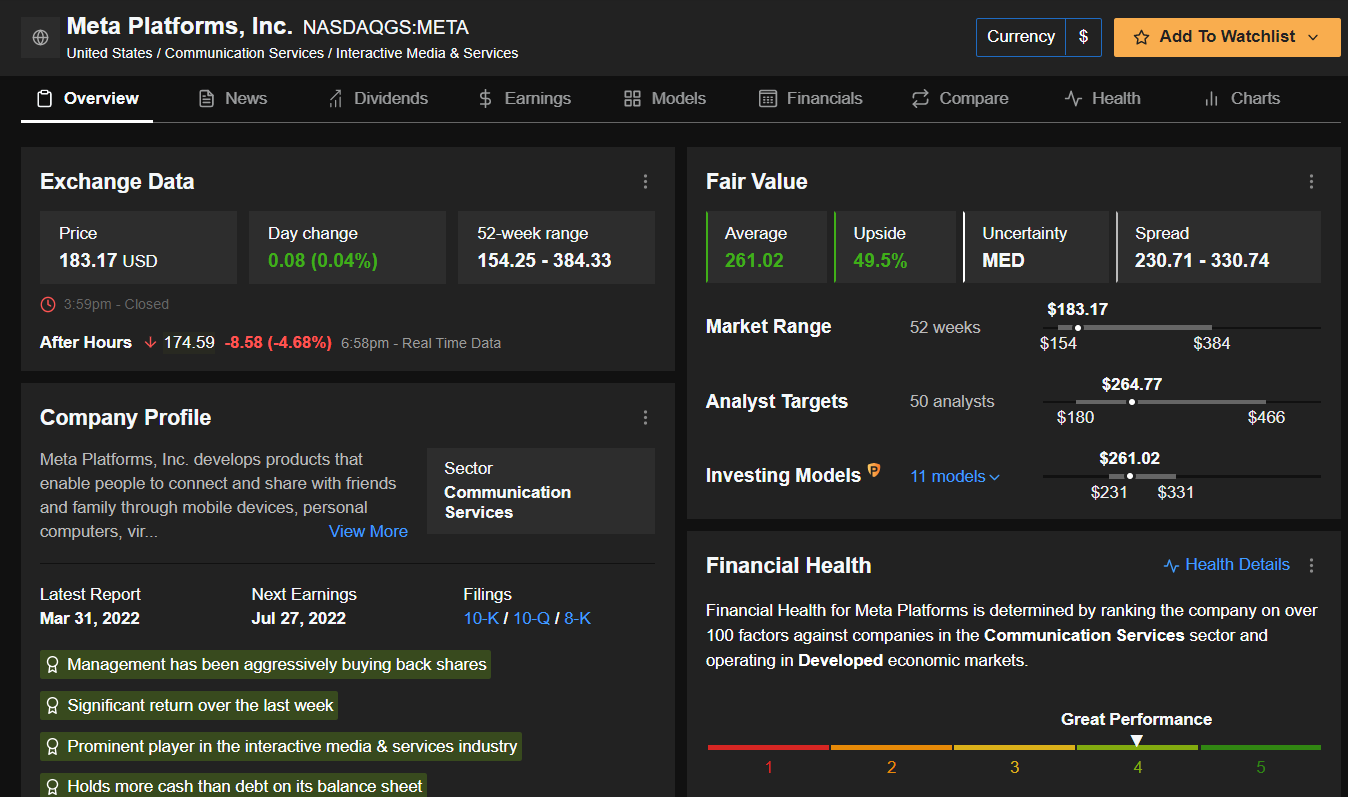

Meta Platforms

Meta Platforms (NASDAQ:META) ha battuto le aspettative sui profitti nel Q1 ma ha mancato le stime sulle vendite.

Come sempre, il mercato presterà molta attenzione all’aggiornamento di Facebook sul numero degli account attivi giornalmente e mensilmente.

Malgrado le difficoltà a breve termine, la maggior parte degli analisti resta generalmente rialzista, come mostra un sondaggio di Investing.com da cui emerge che 53 analisti su 58 lo reputano “buy” o “neutral”.

Fonte: Investing.com

Il fair value medio per il titolo secondo InvestingPro è di 261,02 dollari, con un potenziale rialzo del 50%.

Fonte: InvestingPro

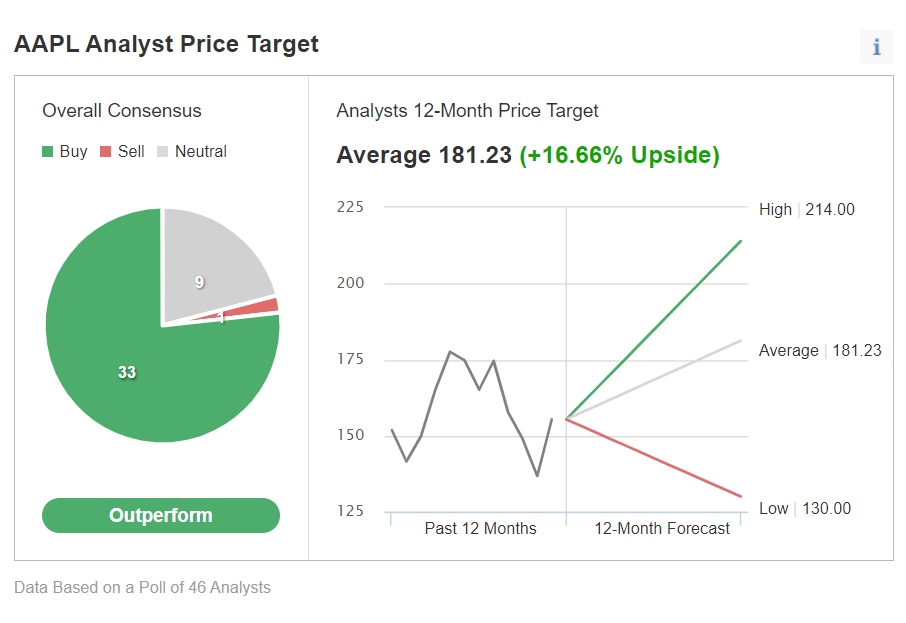

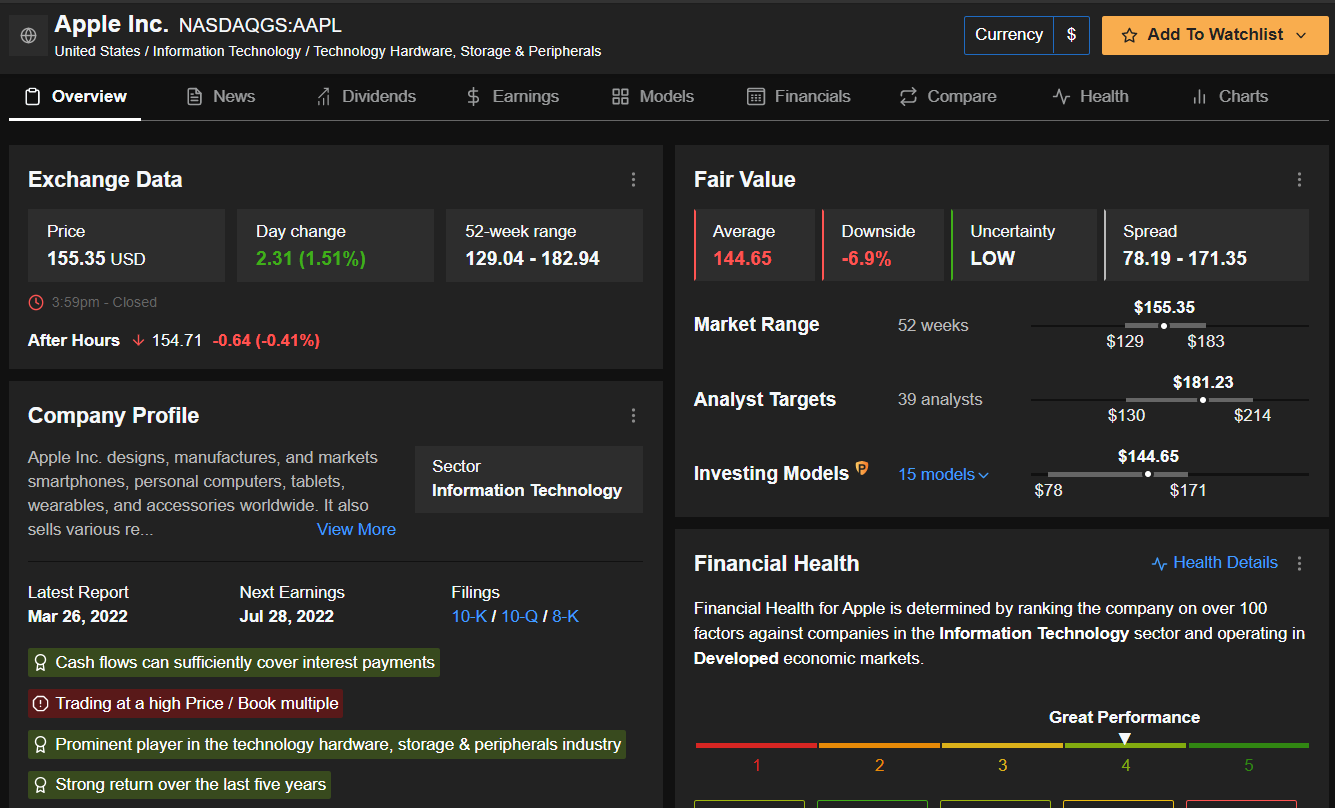

Apple

Apple (NASDAQ:AAPL) ha riportato utili straordinari lo scorso trimestre ma ha messo in guardia da una crescita più lenta all’orizzonte, a causa soprattutto dei problemi delle filiere.

Wall Street presterà molta attenzione alla crescita delle divisioni iPhone e Mac, per capire se Apple possa riuscire a mantenere una forte performance malgrado il peggioramento del contesto macroeconomico.

Un punto debole dovrebbe essere la divisione iPad, con le vendite scese dell’1,9% nello scorso trimestre.

Prevediamo che il trend positivo di Apple riprenda nei prossimi mesi, dato il suo business model redditizio e l’enorme liquidità.

Fonte: Investing.com

In effetti, 42 analisti su 46 intervistati da Investing.com considerano Apple “buy” “neutral”. Il price target medio di 181,23 dollari implica un potenziale di rialzo per AAPL di circa il 16,6%.

Al contrario, il fair value medio del titolo Apple per InvestingPro è di 144,65 dollari, con un potenziale ribasso del 7% dall’attuale valore di mercato.

Fonte: InvestingPro

Amazon

Amazon.com (NASDAQ:AMZN) ha riportato la sua quarta delusione di fila per quanto riguarda i ricavi nell’ultimo trimestre ed ha dato previsioni deboli.

Gli investitori osserveranno la divisione cloud, che ha registrato un incremento del 37% dei ricavi nell’ultimo trimestre, per capire se possa mantenere questo torrido ritmo di crescita.

Particolare attenzione sarà dedicata alle previsioni su entrate operative e ricavi per l’intero anno fiscale.

Malgrado l’anticipato rallentamento della crescita di profitti e vendite, crediamo che il titolo sia ben posizionato per salire, considerata la sua posizione dominante nelle aree e-commerce e cloud-computing.

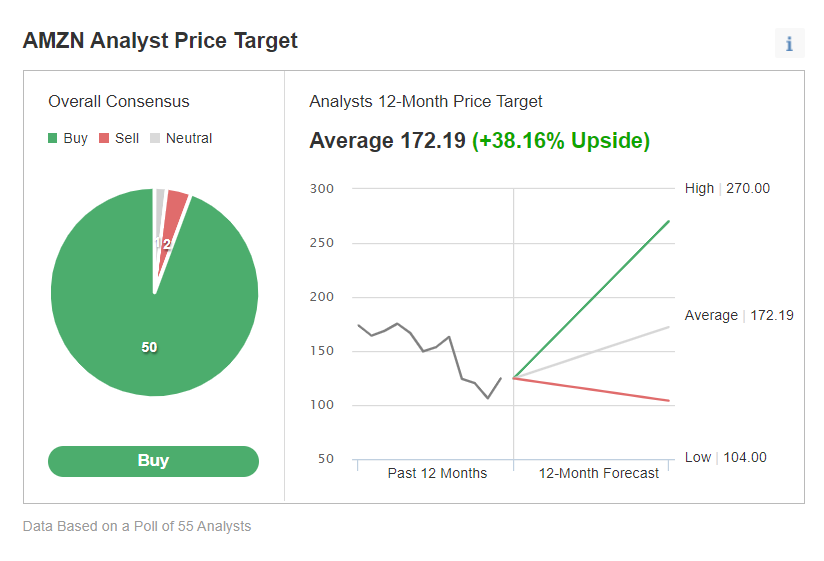

Fonte: Investing.com

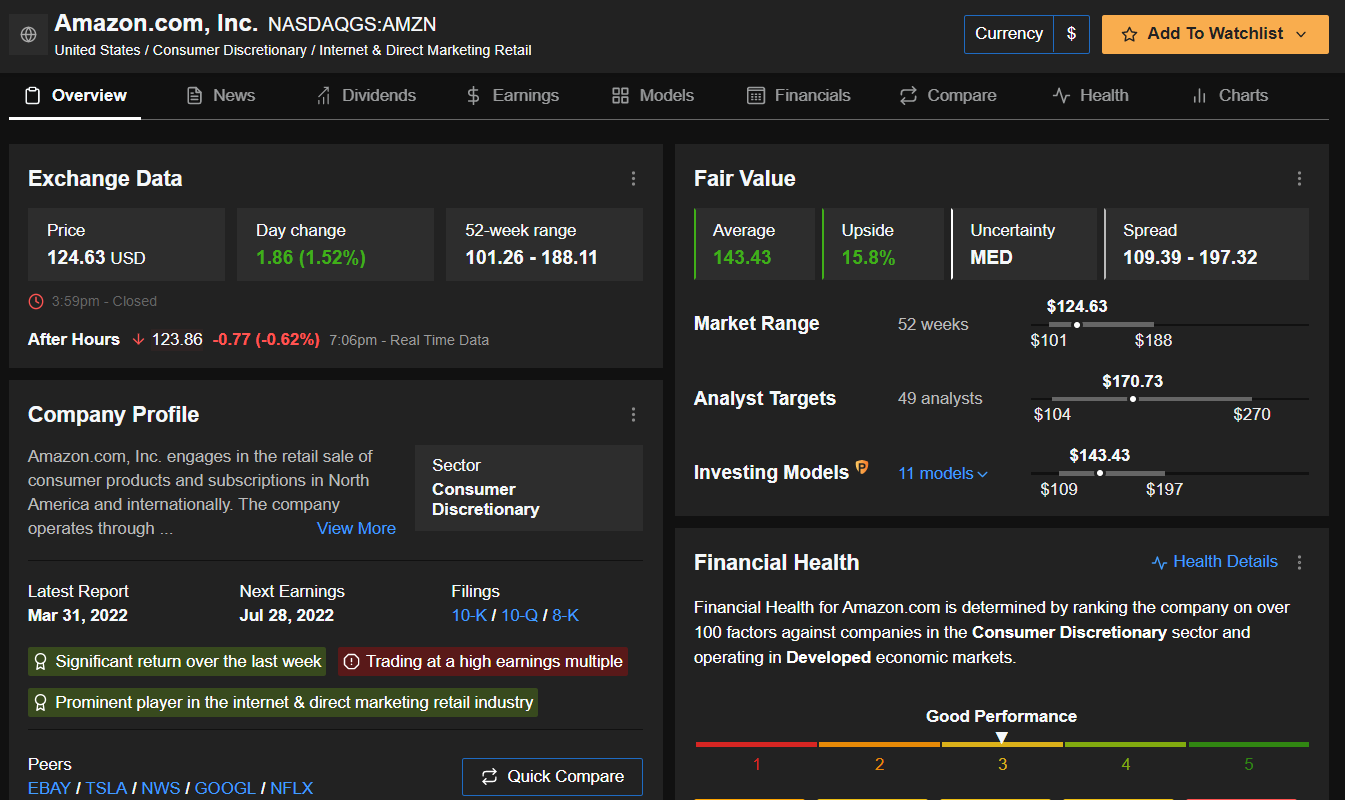

Gli analisti restano ottimisti sul colosso del tech: in base ad un sondaggio di Investing.com, 50 analisti su 55 che coprono AMZN lo considerano un “buy”, con un price target medio di circa 172,00 dollari. Secondo il modello Investing Pro, il titolo potrebbe salire del 15,8% dai livelli attuali, arrivando vicino al suo fair value di 143,43 dollari ad azione.

Fonte: InvestingPro

Precisazione: Al momento della scrittura, Jesse possiede azioni MSFT, GOOGL e AAPL. Le opinioni presentate in questo articolo sono unicamente l’idea dell’autore e non devono essere considerate un consiglio di investimento.

***

Alla ricerca di nuove idee? Su InvestingPro+ potete trovare:

E molto altro. Tutti i dati chiave velocemente, per poter prendere una decisione informata, grazie ad InvestingPro+. Scopri di più »