- Il titolo Amazon ha quasi perso tutti i suoi guadagni realizzati durante la pandemia

- È difficile definire un bottom per il titolo, data l’incertezza del contesto macroeconomico

- Tuttavia, Amazon continua a cercare acquisizioni, diversificando la sua presenza sul mercato

Finora quest’anno, Amazon.com (NASDAQ:AMZN) è il titolo che ha registrato la peggiore performance nel club delle aziende con capitalizzazione da migliaia di milioni di dollari che comprende Apple Inc (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT) e Alphabet (NASDAQ:GOOG). Le azioni del colosso di Seattle hanno perso circa il 30% del loro valore negli ultimi 12 mesi.

Il forte calo ha privato gli investitori della società di quasi tutti i guadagni realizzati durante la pandemia. Tuttavia, rimane difficile definire un bottom per il titolo, poiché gli aumenti dei tassi di interesse continuano a colpire titoli come Amazon, diminuendo il valore dei loro guadagni futuri. Inoltre, l’inflazione sta facendo aumentare i costi, mentre un dollaro più forte sta danneggiando i profitti all’estero.

Con una capitalizzazione di mercato di 1,18 trilioni di dollari, Amazon, con sede a Seattle, rimane la quarta azienda di maggior valore negli Stati Uniti, dopo Apple, Microsoft e Alphabet. Nonostante il nervosismo degli investitori e la volatilità del mercato, resto ottimista sulle prospettive di crescita di AMZN e prevedo un rimbalzo delle azioni nei prossimi mesi.

Mentre il core business e-commerce di Amazon si sta scontrando con un aumento dei costi ed un calo della domanda, le altre divisioni dell’azienda continuano a mostrare una crescita forte.

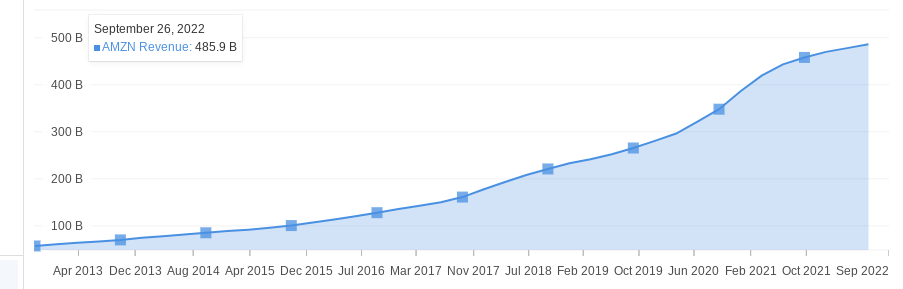

Il fatturato di Amazon Web Services è cresciuto del 33% nel secondo trimestre a 19,7 miliardi. La divisione pubblicitaria di Amazon, che ha iniziato di recente a rilasciare i dati finanziari, ha visto una crescita del 18%, a 8,8 miliardi nel trimestre.

Fonte: InvestingPro

Stringere la cinghia dopo una forte espansione

Considerando il suo bilancio sano, gli elevati flussi di cassa liberi e il modello di business altamente diversificato, non è difficile capire che Amazon si trova in una posizione solida per resistere all’attuale ambiente economico ostile.

Inoltre, l’azienda ha adottato misure per ridurre le spese. La forza lavoro totale di Amazon si è ridotta di circa 100.000 unità nel secondo trimestre e l’azienda sta riducendo lo spazio per i magazzini, mentre l’amministratore delegato Andy Jassy sta riducendo l’espansione dell’era della pandemia in un contesto di crescita rallentata. Le spese di approvvigionamento sono aumentate meno di quanto previsto dagli analisti nello scorso trimestre.

Nonostante stia stingendo la cinghia, Amazon non si lascia sfuggire le opportunità di crescita. Continua a cercare acquisizioni che rafforzino ulteriormente la sua posizione sul mercato e che diversifichino i suoi ricavi dal core business dell’e-commerce.

Nell’ultimo trimestre, Amazon ha annunciato l’acquisizione dell’azienda sanitaria virtuale One Medical per 3,49 miliardi di dollari e di iRobot Corp., produttore dell’aspirapolvere Roomba, per 1,65 miliardi di dollari, ricevendo il plauso degli analisti che vedono in queste operazioni un valore a lungo termine.

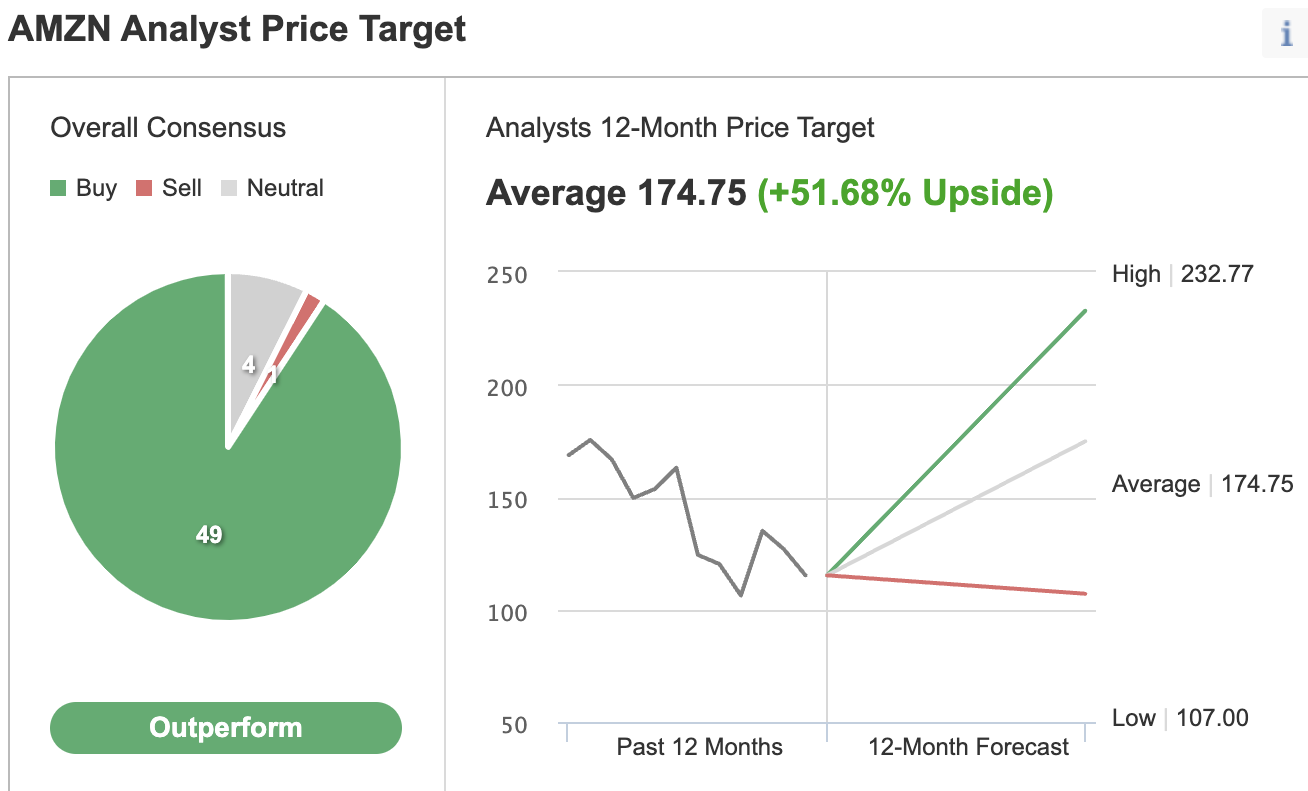

La posizione di leadership di Amazon in molti settori in cui opera è il motivo principale per cui la maggior parte degli analisti di Wall Street valuta il titolo come un acquisto. In un sondaggio condotto da Investing.com su 54 analisti, 49 valutano il titolo come “buy” (acquistare) e il loro obiettivo di prezzo a 12 mesi mostra un rialzo del 51,68%.

Fonte: Investing.com

Naturalmente, possedere Amazon ha un prezzo, anche se quest’anno il titolo è diventato più economico. Il titolo viene venduto a 47 volte gli utili previsti per i prossimi 12 mesi. Il Nasdaq 100, invece, ha un multiplo medio di circa la metà.

C’è da dire che scommettere sull’azienda è stato estremamente redditizio per gli investitori a lungo termine, con un’impennata del titolo di circa il 900% nell’ultimo decennio.

Morale della favola

Il titolo Amazon è stato il peggiore tra i giganti tecnologici a grande capitalizzazione in questo periodo di mercato orso. Ma l’attrattiva del gigante per gli investimenti a lungo termine rimane intatta, data la sua posizione dominante nell’e-commerce e la crescita esplosiva delle sue attività nel cloud e nella pubblicità. A mio avviso, AMZN è ben posizionata per sovraperformare i suoi concorrenti.

Nota: Al momento della scrittura, l’autore è long su AMZN, AAPL e MSFT. Le opinioni espresse nel presente articolo sono esclusivamente quelle dell’autore e non devono essere considerate come consigli di investimento.